Навигация

Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты. При оперативном лизинге, когда срок договора меньше одного года, размеры лизинговых платежей определяются по месяцам.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

#G1 ЛП = АО + ПК + КВ + ДУ + НДС, (1)

#G0где:

ЛП - общая сумма лизинговых платежей;

АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя. #G1#G0Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается.

Амортизационные отчисления АО рассчитываются по формуле (2):

![]() (2)

(2)

#G0где:

БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.;

На - норма амортизационных отчислений, в процентах.

Балансовая стоимость имущества определяется в порядке, предусмотренном действующими правилами бухгалтерского учета.

Норма амортизационных отчислений принимается в соответствии с "Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР", утвержденными постановлением СМ СССР от 22.10.90.

В соответствии с "Временным положением о лизинге", утвержденным #M12291 9025658постановлением Правительства Российской Федерации от 29.06.95 N 633#S, стороны договора лизинга по взаимному соглашению вправе применить механизм ускоренной амортизации с коэффициентом не выше 2.

Расчет платы за используемые кредитные ресурсы

Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества - предмета договора рассчитывается по формуле (3):

![]() (3)

(3)

#G0 ПК - плата за используемые кредитные ресурсы, млн. руб.;

СТк - ставка за кредит, процентов годовых.

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора (4):

![]() (4)

(4)

#G0КРt - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, млн. руб.;

OCн и OCк - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.;

Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

Расчет комиссионного вознаграждения лизингодателю

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах:

а) от балансовой стоимости имущества - предмета договора;

б) от среднегодовой остаточной стоимости имущества.

В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле (5а):

![]() (5а)

(5а)

#G1

#G0p - ставка комиссионного вознаграждения, в процентах годовых от балансовой стоимости имущества;

БС - то же, что и в формуле (2);

или по формуле (5б)

![]() (5б)

(5б)

#G0где: ОСн и ОСк - то же, что и в формуле (4);

СТв - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества - предмета договора.

Расчет платы за дополнительные услуги лизингодателя,

предусмотренные договором лизинга

Плата за дополнительные услуги в расчетном году рассчитывается по формуле:

![]() (6)

(6)

#G0где: ДУт - плата за дополнительные услуги в расчетном году, млн. руб.;

Р, Р ... Рn - расход лизингодателя на каждую предусмотренную договором услугу, млн. руб.;

Т - срок договора, лет.

Расчет размера налога на добавленную стоимость,

уплачиваемого лизингодателем по услугам договора лизинга

Размер налога на добавленную стоимость определяется по формуле:

#G1 ![]() (7)

(7)

#G0НДСt - величина налога, подлежащего уплате в расчетном году, млн. руб.;

Вt - выручка от сделки по договору лизинга в расчетном году, млн. руб.;

СТn - ставка налога на добавленную стоимость, в процентах.

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ):

#G1 Вт = АОt + ПКt + КВt + ДУt (8)

#G0Примечание. Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы.

Расчет размеров лизинговых взносов при их уплате равными

долями с оговоренной в договоре периодичностью

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

#G1 ![]() (9)

(9)

#G0ЛВг - размер ежегодного взноса, млн. руб.;

ЛП - общая сумма лизинговых платежей, млн. руб.;

Т - срок договора лизинга, лет.

Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

#G1 ЛВк = ЛП / Т / 4 (10)

#G0ЛВк - размер ежеквартального лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

#G1 ЛВм = ЛП / Т / 12, (11)

#G0ЛВм - размер ежемесячного лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

2.3.4. #G0Пример расчета лизинговых платежей по договору финансового лизинга с полной амортизацией

Условия договора:

Стоимость имущества - предмета договора - 160,0 млн. руб.;

Срок договора - 10 лет;

Норма амортизационных отчислений на полное восстановление - 10% годовых;

Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества, - 40% годовых;

Величина использованных кредитных ресурсов - 160 млн. руб.;

Процент комиссионного вознаграждения - 10% годовых;

Дополнительные услуги лизингодателя:

Командировочные расходы - 3,6 млн. руб.;

Консалтинговые услуги - 2,0 млн. руб.;

Обучение персонала - 4,0 млн. руб.;

Ставка налога на добавленную стоимость - 20%;

Лизинговые взносы осуществляются ежегодно равными долями, начиная с 1-го года.

Расчет среднегодовой стоимости имущества

Таблица 1

| Год | Стоимость имущества на начало года, млн. руб. | Сумма амортизационных отчислений, млн. руб. | Стоимость имущества на конец года, млн. руб. | Среднегодовая стоимость имущества, млн. руб. |

| 1-й | 160 | 16 | 144 | 152 |

| 2-й | 144 | 16 | 128 | 136 |

| 3-й | 128 | 16 | 112 | 120 |

| 4-й | 112 | 16 | 96 | 104 |

| 5-й | 96 | 16 | 80 | 88 |

| 6-й | 80 | 16 | 64 | 72 |

| 7-й | 64 | 16 | 48 | 56 |

| 8-й | 48 | 16 | 32 | 40 |

| 9-й | 32 | 16 | 16 | 24 |

| 10-й | 16 | 16 | 0 | 8 |

#G0Расчет общей суммы лизинговых платежей

1-й год

АО = 160,0 x 10 : 100 = 16,0 млн. руб.

ПК = 152,0 x 40 : 100 = 60,8 млн. руб.

КВ = 152,0 x 10 : 100 = 15,2 млн. руб.

#G1 ДУ = (3,6 + 2,0 + 4,0) : 10 = 0,96 млн. руб.

В = 16,0 + 60,8 + 15,2 + 0,96 = 92,96 млн. руб.

#G0НДС = 92,96 x 20 : 100 = 18,592 млн. руб.

#G1 ЛП = 16,0 + 60,8 + 15,2 + 0,96 + 18,592 = 111,552 млн. руб.

#G02-й год

АО = 160,0 x 10 : 100 = 16,0 млн. руб.

ПК = 136,0 x 40 : 100 = 54,4 млн. руб.

КВ = 136,0 x 10 : 100 = 13,6 млн. руб.

#G1 ДУ = (3,6 + 2,0 + 4,0) : 10 = 0,96 млн. руб.

В = 16,0 + 54,4 + 13,6 + 0,96 = 84,96 млн. руб.

#G0НДС = 84,96 x 20 : 100 = 16,992 млн. руб.

#G1 ЛП = 16,0 + 54,4 + 13,6 + 0,96 + 16,992 = 101,952 млн. руб.

#G0В такой же последовательности выполнены расчеты за 3 - 10 годы.

Таблица 2

| Годы | АО | ПК | КВ | ДУ | В | НДС | ЛП |

| 1 | 16 | 60,8 | 15,2 | 0,96 | 92,96 | 18,592 | 111,552 |

| 2 | 16 | 54,4 | 13,6 | 0,96 | 84,96 | 16,992 | 101,952 |

| 3 | 16 | 48,0 | 12,0 | 0,96 | 76,96 | 15,392 | 92,352 |

| 4 | 16 | 41,6 | 10,4 | 0,96 | 68,96 | 13,792 | 82,752 |

| 5 | 16 | 35,2 | 8,8 | 0,96 | 60,96 | 12,192 | 73,152 |

| 6 | 16 | 28,8 | 7,2 | 0,96 | 52,96 | 10,592 | 63,552 |

| 7 | 16 | 22,4 | 5,6 | 0,96 | 44,96 | 8,992 | 53,552 |

| 8 | 16 | 16,0 | 4,0 | 0,96 | 36,96 | 7,392 | 44,352 |

| 9 | 16 | 9,6 | 2,4 | 0,96 | 28,96 | 5,792 | 34,752 |

| 10 | 16 | 3,2 | 0,8 | 0,96 | 20,96 | 4,192 | 25,152 |

| Всего | 160 | 320 | 80 | 9,6 | 569,6 | 113,92 | 683,52 |

| в % | 23,4 | 46,82 | 11,71 | 1,4 | - | 16,67 | 100,0 |

#G1#G0Размер лизинговых взносов

683,52 : 10 = 68,352 млн. руб.

График уплаты лизинговых взносов.

#G1 Таблица 3

| Дата | Сумма |

| 01.07.1996 | 68,352 |

| 01.07.1997 | 68,352 |

| 01.07.1998 | 68,352 |

| 01.07.1999 | 68,352 |

| 01.07.2000 | 68,352 |

| 01.07.2001 | 68,352 |

| 01.07.2002 | 68,352 |

| 01.07.2003 | 68,352 |

| 01.07.2004 | 68,352 |

| 01.07.2005 | 68,352 |

Лизинговые платежи включаются в соответствии с законодательством Российской Федерации в себестоимость продукции (работ, услуг), произведенной лизингополучателем.

По истечении срока лизингового договора оборудование возвращается лизингодателю, либо приобретается лизингополучателем по остаточной стоимости.

Таким образом, лизинг не исключает, а дополняет традиционные отношения финансовых институтов с деловыми кругами по финансированию технического перевооружения, реконструкции и развитию производства.

Первые лизинговые платежи часто начинаются после поставки имущества лизингополучателю. При использовании финансового кредита для покупки имущества предприятие должно было бы около 15 процентов стоимости покупки оплатить за счет собственных средств.

Лизингополучатель решает свои задачи путем временного использования, а не приобретения имущества в собственность, что позволяет ему избежать риска покупки морально и физически устаревшего оборудования и не утяжеляет его активы, поскольку лизинговое имущество на балансе у него не числится. Это особенно важно при использовании дорогостоящего оборудования.

Лизинговое соглашение более гибко, чем ссуда, так как предоставляет возможность выработать удобную для покупателя схему финансирования. По договоренности сторон лизинговые платежи возможны после получения выручки от реализации товаров, произведенных на переданном в лизинг оборудовании, или могут быть прокомпенсированы встречной услугой, что позволяет предприятиям без резкого финансового напряжения обновлять производственные фонды. Арендная плата за использование лизингового имущества относится на издержки производства и снижает у лизингополучателя налогооблагаемую прибыль.

Похожие работы

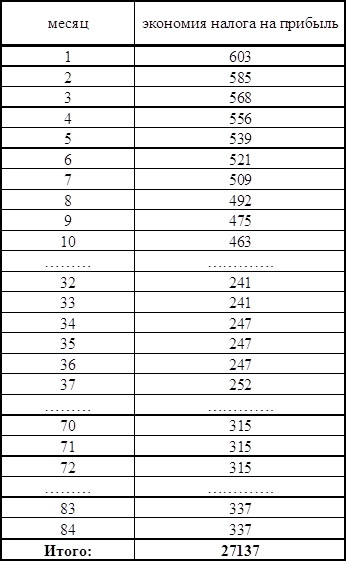

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев