Навигация

1.1.2 Функциональный кризис

Сущность второй тенденции — усиление со стороны банков требований к набору функций АБС.

Для успешного развития и устойчивости в конкурентной борьбе требуются комплексные системы. Такие системы, как правило, поддерживают работу с многими валютами, а также дают возможность подключения дополнительных модулей, предназначенных для облегчения работы банковского персонала и для автоматизации более сложных банковских операций, — таких, как расчетно–кассовое обслуживание, кредиты и депозиты и т.п. Примерами являются системы вышеупомянутого ряда: БИСквит, Банкир, Ва–Банк, Диасофт, RS–Банк.

Однако и эти более развитые системы имеют серьезные недостатки. Главный из них — отсутствие грамотной постановки на этапе проектирования. Большинство указанных систем разработаны программистами, слабо знакомыми со спецификой банковской деятельности. Концептуально они выросли из "операционных дней", и потому в них автоматизируется, в первую очередь и главным образом, бухучет и лишь частично и неполно — работа остальных отделов банка, в том числе тех, которые, собственно, и приносят ему прибыль. Функциональные расширения систем автоматизации, поддерживающие операции на валютном рынке, на рынке межбанковских кредитов, на фондовом рынке и др., просто не успевают за новыми требованиями банкиров. (По этой причине часто в банке используется даже не единая система, а слабо увязанные прикладные программы от разных поставщиков или собственного изготовления).

Между тем именно активная деятельность на этих финансовых рынках — как в России, так и за рубежом — стала в повестку дня многих российских банков. Они стремятся сократить заметный разрыв в номенклатуре услуг с типичными западными банками, сблизиться с международной банковской практикой, повысить свою конкурентоспособность. Как следствие, фокус их деятельности перемещается от отдельных спекулятивных акций и вообще экстенсивных механизмов получения прибыли на оперативное управление ресурсами, анализ финансового состояния банка, варьирование применяемых финансовых инструментов.

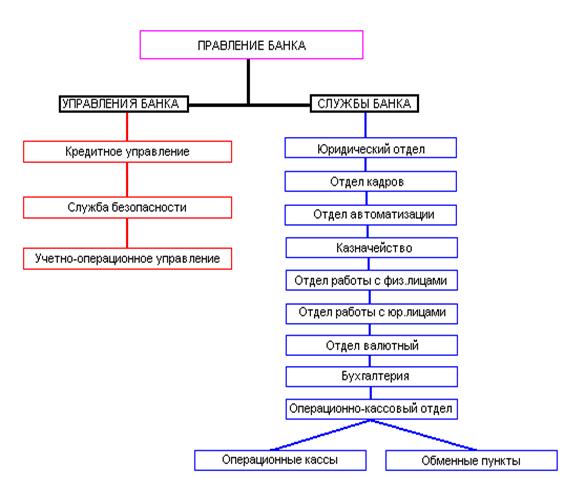

В свою очередь, это подталкивает к пересмотру организационной структуры. В банках появляются новые технологические отделы (бэк–офис, казначейство), новые рабочие места, возникают новые информационные потоки.

Рассмотренные две тенденции сказываются в различных банках по–разному. Некоторые из них находятся на "технологическом" переломе, который выражается в достигнутом потолке производительности, неустойчивой работе АБС, регулярных потерях данных. Другие банки испытывают "функциональный" кризис, сталкиваясь с проблемой слабой расширяемости системы, неполнотой ее функций, разрозненностью модулей.

Наконец, наиболее серьезные трудности могут испытать те банки, для которых стали очевидными обе группы проблем: как технологическая, так и функциональная недостаточность используемой АБС.

1.2 Перспективы применения западных АБС

Не нужно объяснять, почему ряд банков проявлял и проявляет интерес к "импортным" системам. В западных АБС поддерживаются все операции, практикуемые на международных финансовых рынках, и реализованы все финансовые инструменты, характерные для современной банковской деятельности. Они оперируют не понятиями счета и проводки, а понятиями сделки, банковского продукта, риска, портфеля, доходности и т.д.

Более того, для таких систем характерен комплексный подход, при котором обеспечиваются интегральное управление ресурсами банка и его эффективная работа в целом. Система содержит развитые средства анализа работы банка, которые агрегируют информацию, хранящуюся в общей базе данных, и позволяют оценить финансовое положение и финансовую устойчивость банка. Система, с одной стороны, снабжает данными для принятия решений, а, с другой, предоставляет рычаги управления, помогающие внести нужные коррективы в деятельность банка. Проводки осуществляются автоматически и остаются заботой бухгалтерии, освобождая прочих сотрудников — от операционистов до управляющих — для выполнения их специфических функций.

Новое информационное качество, создаваемое комплексной АБС, можно суммировать следующим образом:

Управляющие имеют полное и точное знание о текущем положении банка, видят целостную картину, полученную по данным от разных отделов. Благодаря этому они могут не заботиться о проводках, а думать о жизненно важных вещах: о прибыльности операций, ликвидности активов, надежности положения банка.

Во всех случаях, когда это имеет смысл, информация, введенная одним пользователем, мгновенно становится доступна другим в наиболее удобной для них форме. Оперативно предоставляется информация, интегрирующая данные из разных частей системы. Дилер немедленно видит, как отразится его сделка на валютной позиции, прибылях и убытках. Позиционеру банка, следящему за состоянием корреспондентских счетов, обеспечивается агрегированная валютная позиция, суммирующая данные по межбанковским кредитам, валютным операциям, операциям с ценными бумагами и т. п.

Доступна информация не только о текущем состоянии банка, но и о его ближайшей перспективе: поток денежных средств, позиции на НОСТРО и ЛОРО счетах, график ликвидности показывают планируемое будущее состояние активов и пассивов с учетом всех введенных в систему сделок.

Казалось бы, вывод напрашивается сам собой: преодолеть функциональный кризис нужно путем заимствования западных технологий... Однако не все так просто. Серьезные объективные препятствия обнаружились и на этом пути:

Высока стоимость пакета. Цены вообще высоки по российским меркам: это не тысячи и не десятки, а сотни тысяч долларов. Мало того, они высоки даже в минимальной конфигурации, ибо, как правило, приходится приобретать и те модули, которые сегодня не нужны банку.

Велико расхождение западной банковской технологии с российскими нормами и практикой. Усугубляется это отсутствием в России стабильного законодательства в финансовой и банковской сферах. (Можно смело отнести это ко всем странам постсоветского пространства.)

Нелегко найти полное взаимопонимание с зарубежной компанией–поставщиком и получить от нее необходимую поддержку, особенно в том, что касается тонкой настройки, внесения изменений и расширения возможностей АБС.

Влияние этих отрицательных факторов столь велико, что, хотя известен опыт внедрения некоторыми крупными российскими банками зарубежных систем, прямое использование международных банковских технологий в условиях России можно считать пока несостоявшимся.

Похожие работы

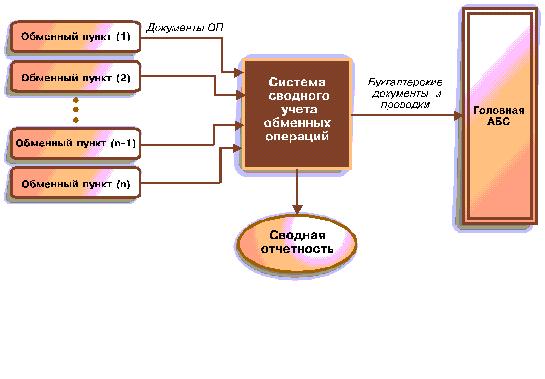

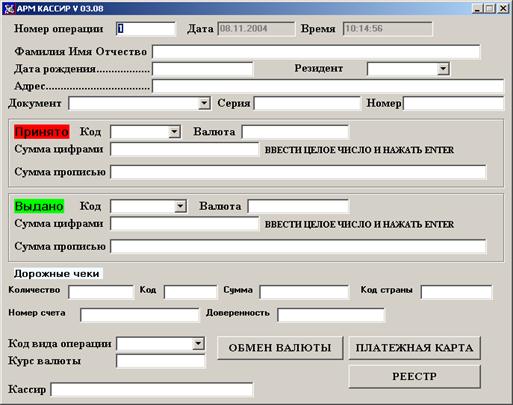

... регламентирует информационные связи и предопределяет состав и содержание всей системы информационного отображения. Применительно к системы «ОБМЕННЫЙ ПУНКТ», входящего в состав автоматизированной банковской системы, первоочередной задачей при его разработке является организация внутримашинной информационной базы (ВИБ), которая представляет собой совокупность специальным образом организованных ...

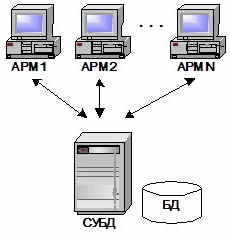

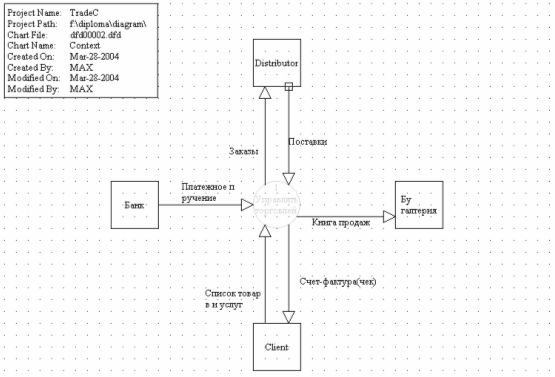

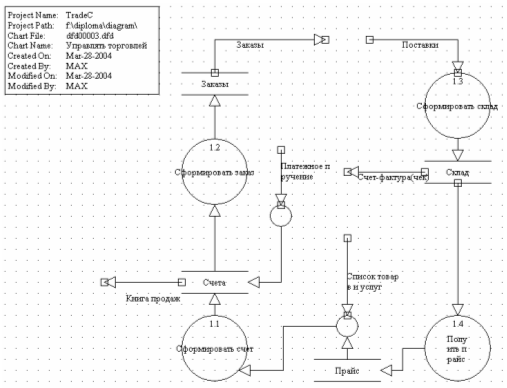

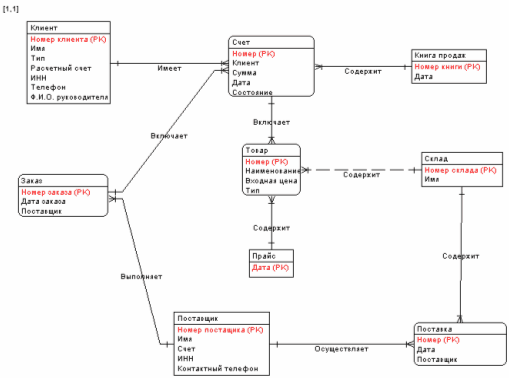

... . Таким образом, разработка справочной системы должна быть подготовлена на этапе внедрения. Глава 2. Проектирование автоматизированной системы торговой деятельности 2.1 Принципиальное проектное решение В качестве автоматизированной системы управления торговой деятельностью предприятия предлагается использовать многопользовательское клиент-серверное приложение(двухуровневая архитектура), ...

... состоянии объекта, процесса или явления. Информационная технология выявляет закономерности процессов обработки информации с целью обеспечения их экономичности, эффективности и актуальности. В банковских информационных системах объектом информационной технологии является банк или кредитная организация. Процессом служит деятельность банка в рамках банковской системы. 2 Эволюция информационных ...

... систем, в особенности системы розничных платежей, с целью повышения эффективности их функционирования, надежности и безопасности. Глава 3. Перспективы развития банковской системы в Республике Казахстан. 3.1 Основные направления деятельности Национального Банка Республики Казахстан на 2005-2007 годы Национальный Банк Республики Казахстан в 2003-2005 годы наметил действовать в следующих ...

0 комментариев