Навигация

2 ВИДЫ ЛИЗИНГА

В настоящее время в хозяйственной практике развитых стран применяются различные виды лизинга, каждая из которых характеризуется своими специфическими особенностями. Наиболее распространенными являются:

− оперативный (сервисный) лизинг (operating lease);

− финансовый (капитальный) лизинг (Financial lease);

− возвратный лизинг (sale and lease back);

− долевой лизинг (с участием третьей стороны) (leveraged lease);

− прямой лизинг (direct lease);

− сублизинг (sub-lease).

Все существующие виды подобных соглашений являются разновидностями двух базовых форм лизинга – оперативного либо финансового.

2.1 Оперативный (сервисный) лизинг

Оперативный (сервисный) лизинг – это соглашение о текущей аренде. Как правило, срок такого соглашения меньше периода полной амортизации арендуемого актива. Таким образом, предусмотренная контрактом арендная плата не покрывает полной стоимости актива, что вызывает необходимость сдавать его в лизинг несколько раз.

Важнейшая отличительная черта оперативного лизинга – право лизингополучателя (арендатора) на досрочное прекращение контракта. Подобные соглашения также могут предусматривать указание различных услуг по установке и текущему техническому обслуживанию сдаваемого в аренду оборудования. Отсюда и второе, часто употребляемое название этой формы лизинга – сервисный. При этом стоимость оказываемых услуг включается в арендную плату либо оплачивается отдельно.

К основным объектам оперативного лизинга относятся быстро устаревающие виды оборудования (компьютеры, копировальная и множительная техника, различные виды оргтехники и т.д.) и технически сложные, требующие постоянного сервисного обслуживания (грузовые и легковые автомобили, воздушные авиалайнеры, железнодорожный и морской транспорт).

Нетрудно заметить, что в целом условия оперативного лизинга более выгодны для арендатора. В частности, возможность досрочного прекращения аренды позволяет своевременно избавится от морально устаревшего оборудования и заменить более высокотехнологичным и конкурентоспособным. Кроме того, при возникновении неблагоприятных обстоятельств арендатор может быстро прекратить данный вид деятельности, досрочно возвратив соответствующее оборудование владельцу, и существенно сократить затраты, связанные с ликвидацией или реорганизацией производства.

В случае реализации разовых проектов или заказов оперативный лизинг освобождает от необходимости приобретения и последующего содержания оборудования, которое в дальнейшем не понадобится.

Использование различных сервисных услуг, оказываемых лизингодателем либо производителем оборудования, часто позволяет сократить расходы на текущее техническое обслуживание и содержание соответствующего персонала.

Недостатки оперативного лизинга: более высокая, чем при других формах лизинга, арендная плата; требования о внесении авансов и предоплаты; наличие в контрактах пунктов о выплате неустоек в случае досрочного прекращения аренды; прочие условия, призванные снизить и частично компенсировать риск владельцев имущества.

2.2 Финансовый (капитальный) лизинг

Финансовый (капитальный) лизинг долгосрочное соглашение, предусматривающее полную амортизацию арендуемого оборудования за счет платы, вносимой арендатором. Поскольку подобные соглашения не допускают возможности досрочного прекращения аренды, правильное определение величины периодической платы обеспечивает владельцу полное возмещение понесенных затрат на приобретение и содержание оборудования, а также требуемую норму доходности. При этой форме лизинга все расходы по установке и текущему обслуживанию имущества возлагается, как правило, на арендатора. Часто подобные соглашения предусматривают право арендатора на выкуп имущества по истечении срока контракта по льготной или остаточной стоимости (такая стоимость может быть чисто символической, например 1 доллар).

В отличие от оперативного финансовый лизинг существенно снижает риск владельца имущества. По сути, его условия во многом идентичны договорам, заключаемым при получении долгосрочных банковских кредитов, так как предусматривают полное погашение стоимости оборудования (займа); внесение периодической платы, включающей стоимость оборудования и доход владельца (выплата по займу – основная и процентная части); право объявить арендатора банкротом в случае его неспособности выполнить соглашение и т.д.

К объектам финансового лизинга относятся недвижимость (земля, здания и сооружения), а также долгосрочные средства производства. Финансовый лизинг служит базой для образования двух других форм долгосрочной аренды – возвратной и долевой (с участием третьей стороны).

2.3 Возвратный лизинг

Возвратный лизинг представляет собой систему из двух соглашений, при которой владелец продает оборудование в собственность другой стороне с одновременным заключением договора о его долгосрочной аренде у покупателя. В качестве покупателя здесь обычно выступают коммерческие банки, инвестиционные, страховые или лизинговые компании. В результате проведения такой операции меняется лишь собственник оборудования, а его пользователь остается прежним, получив в свое распоряжение дополнительные средства финансирования. Инвестор же, по сути, кредитует бывшего владельца, получая в качестве обеспечения права собственности на его имущество. Подобные операции часто проводятся в условиях делового спада в целях стабилизации финансового положения предприятий.

Похожие работы

... , причитающихся лизингодателю. При краткосрочной и среднесрочной аренде сумма арендных выплат в значительной мере устанавливается конъюнктурой рынка арендуемых товаров. При долгосрочной аренде (лизинге) в основу расчета лизинговых платежей закладываются методически обоснованные расчеты, что связано со стоимостью объекта сделки и длительным сроком лизингового контракта. Многие экономисты при ...

... от данного риска: - детальный анализ кредитоспособности лизингополучателя и эффективности проекта ( если лизинг является элементом проектного финансирования) на подготовительном этапе лизинговой операции; - закрепление за лизингополучателем обязанности регулярного предоставления своей финансовой отчетности; - предоставление банковских гарантий и (или) гарантий поставщика объекта ...

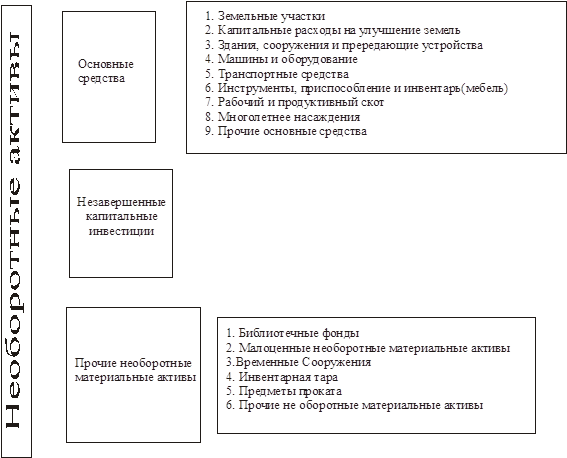

... периода. Если налогоплательщик не зарегистрирован как плательщик налога на добавленную стоимость, то сумма уплаченного (начисленного) НДС включается в первоначальную стоимость объекта основанных фондов. 2.4. Аренда основных средств. Бухгалтерский учет Бухгалтерский учет арендных операций ведется в соответствии с Положением (стандартом) бухгалтерского учета 14 «Аренда», утвержденным приказом ...

... находится в стране, с которой заключен договор об избежании двойного налогообложения, то на него данное положение не распространяется. Международный лизинг Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР. Статья 13. Налогообложение нерезидентов. 13.1. Любые доходы, полученные нерезидентом, источник которых ...

0 комментариев