Навигация

Меры по финансовому оздоровлению кредитных организаций

2.3. Меры по финансовому оздоровлению кредитных организаций

Особенностью мер по финансовому оздоровлению банков является то, что они должны осуществляться, прежде всего органами управления кредитной организации и её учредителями . В соответствии со ст. 11 Закона о банкротстве банков руководитель кредитной организации при обнаружении в её деятельности оснований для применения мер по финансовому оздоровлению должен в течение 10 дней обратится в совет кредитной организации либо непосредственно к собранию участников с ходатайством об осуществлении мер по финансовому оздоровлению или реорганизации при условии, что причины возникновения указанных обстоятельств не могут быть устранены силами исполнительных органов кредитной организации. Указанные органы должны принять решение по ходатайству в течение 10 дней с момента его направления. Если учредители (участники) отказались принять меры в осуществлении мер по финансовому оздоровлению или реорганизации кредитной организации или не приняли соответствующего решения в 10-дневный срок, то её руководитель обязан обратиться в ЦБ РФ с ходатайством об осуществлении мер по предупреждению банкротства кредитной организации (п. 4 ст. 11 Закона о банкротстве банков).

Примечание:

На практике часто учредители (участники) кредитной организации может быть в силу финансовых причин, а может быть в силу недобросовестности, устраняются от ведения дел кредитной организации. В варианте Закона о банкротстве банков принятого в первом чтении, даже было установлено правило о субсидиарной ответственности учредителей (участников) кредитной организации по её обязательствам в случае банкротства как за действия, направленные на доведение её до банкротства (ст. 56 ГК РФ), так и за бездействие, следствием которого стало банкротство. Однако в окончательном варианте Закона о банкротстве банков этого положения нет.

И так, учредители (участники) кредитной организации в случае признания её банкротом несут ответственность своими средствами, помещенными в качестве вкладов в уставной капитал кредитной организации. Одновременно суд может возложить субсидиарную ответственность по обязательствам кредитной организации на тех учредителей (участников), которые имеют возможность определять её решения, в случае выявления их виновных действий, вследствие которых организация была признана банкротом (ст. 50 Закона о банкротстве банков). В качестве вины за доведение до банкротства, в частности, можно рассматривать и отказ учредителей (участников) банка от участия в осуществлении мер по предупреждению его банкротства при наличии ходатайства руководителя кредитной организации и в случае реальной возможности такие меры осуществить.

Меры по предупреждению банкротства могут быть приняты также и по инициативе ЦБ РФ. В соответствии со ст. 12 Закона о банкротстве банков ЦБ РФ вправе направить в кредитную организацию требование об осуществлении мер по её финансовому оздоровлению при наличии оснований, перечисленных выше. При этом Закон о банкротстве банков оговаривает, что должно содержать данное предписание ЦБ РФ (указание причин, послуживших основанием для его направления; рекомендации по характеру срока осуществления мер по финансовому оздоровлению кредитной организации и т.д.). При получения требования ЦБ РФ об осуществлении мер по финансовому оздоровлению руководитель кредитной организации обязан в течение 5 дней с момента его получения обратиться в совет кредитной организации либо к собранию её учредителей (участников) с ходатайством об осуществлении мер по финансовому оздоровлению или реорганизации кредитной организации. Дальнейшая же процедура уже связана с взаимодействием руководителей кредитной организации и учредителей (участников), о чем я уже говорил выше. Однако здесь есть одно характерное отличие, которое вводится после направления ЦБ РФ этого требования: с этого момента и до момента получения соответствующего разрешения ЦБ РФ кредитная организация не вправе принимать решение о распределении прибыли между её участниками (учредителями), выплате (объявлении) дивидендов, а также распределять прибыль между её учредителями (участниками) и выплачивать им дивиденды (п. 3 ст. 12 Закона о банкротстве банков).

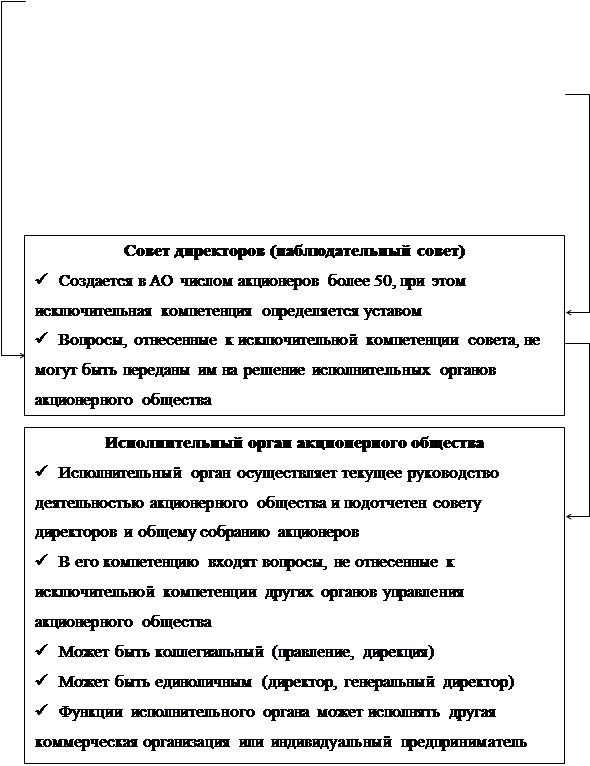

В указанных выше процедурах основное звено это исполнительный орган кредитной организации, его руководитель. В этом случае руководитель кредитной организации должен принять все меры для недопущения её банкротства. В соответствии со ст. 14 Закона о банкротстве банков, в случае не принятия мер по финансовому оздоровлению, а также в случае нарушения требования ст. 11 и 12 Закона о банкротстве банков, руководитель кредитной организации может быть привлечен к ответственности в соответствии с федеральными законами. Общим Законом о банкротстве (ст. 9) предусмотрено, что руководитель должника может быть привлечен к субсидиарной ответственности по обязательствам должника перед кредиторами, если он не направил в случаях, установленных законом, заявление в арбитражный суд о признании должника банкротом, а также может быть лишен права занимать руководящие должности на срок и в порядке, установленных федеральным законом. Так как на этапе осуществления мер по предупреждению банкротства кредитной организации арбитражный суд ещё не задействован, то, очевидно, нет оснований для установления субсидиарной ответственности руководителя. Однако принцип дисквалификации может быть использован, однако для этого необходимы соответствующие дополнения в административное законодательство.

Перечень мер по финансовому оздоровлению, которые предусматриваются в качестве мер по предупреждению банкротства, не являются исчерпывающими. В принципе это могут быть любые меры, направленные на устранение причин, вызвавших ходатайство руководителя или требование ЦБ РФ. Закон о банкротстве банков выделяет несколько мер: оказание финансовой помощи; изменение структуры активов и пассивов; изменение организационной структуры кредитной организации. Остановимся подробнее на этих аспектах. Так в ст. 8 Закона о банкротстве банков предусмотрено оказание финансовой помощи учредителям (участником) кредитной организации со стороны третьих лиц. Каждая из возможных форм финансовой помощи имеет возмездный характер. В Законе о банкротстве банков сделана специальная оговорка в отношении такого вида финансовой помощи как размещение средств третьего лица на депозите. Эти средства должны быть размещены на срок не менее чем на шесть месяцев и по ставки рефинансирования ЦБ РФ. Это правило введено для того, что ранее были многочисленные случаи когда в ЦБ РФ представлялись планы санации, в которых фигурировали сведения о средствах, размещенных третьими лицами в рамках мероприятий по финансовому оздоровлению, а фактически эти средства изымались на следующий день после представления необходимой отчетности.

Другая мера по финансовому оздоровлению предусмотрена п. 2 ст. 8 Закона о банкротстве банков. Денежные средства на банковских счетах и во вкладах могут быть использованы её кредиторами для увеличения уставного капитала кредитной организации в порядке установленном ЦБ РФ. Данный способ финансового оздоровления широко распространен в мировой практике. Кредиторы, если банк не в силах удовлетворить их требования, соглашаются на частичную конверсию обязательства банка в его капитал. Такого рода конверсия позволяет кредиторам не только оказывать влияние на работу органов управления банка и стратегию его развития, но и в какой-то степени улучшать показатели финансовой отчетности. С юридической точки зрения, указанное правило представляет собой исключение из общих правил, установленных ГК РФ (ст. ст. 90 и 99). Но в тоже время, так как законы, регулирующие деятельность хозяйственных обществ, прямо указывают, что банковская сфера – предмет специального регулирования, такого рода исключение вполне юридически обосновано.

Похожие работы

... работу студента 5 курса факультета правоведения специальности «Юриспруденция» Международного университета бизнеса и управления ГОРОДОШНИКОВА ИОНА ВИКТОРОВИЧА по теме: «ПРАВОВОЙ РЕЖИМ УСТАВНОГО КАПИТАЛА АКЦИОНЕРНОГО ОБЩЕСТВА» Тема работы И.В. Городошникова, носит, несомненно, актуальный характер, поскольку уставной капитал акционерного общества является главным имущественным ...

... Выступление в гражданском обороте от своего имени. Данный признак, присущий акционерному обществу как юридическому лицу, позволяет определить акционерное общество как субъект гражданского права. Он означает, что акционерное общество может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Акционерное ...

... , как и другие организаторы торговли на рынке ценных бумаг, фондовая биржа предоставляет участникам рынка услуги, непосредственно способствующие заключению гражданско-правовых сделок с ценными бумагами. Деятельность фондовых бирж осуществляется в соответствии с требованиями, предъявляемыми законодательством к организаторам торговли на рынке ценных бумаг. Между тем для получения статуса фондовой ...

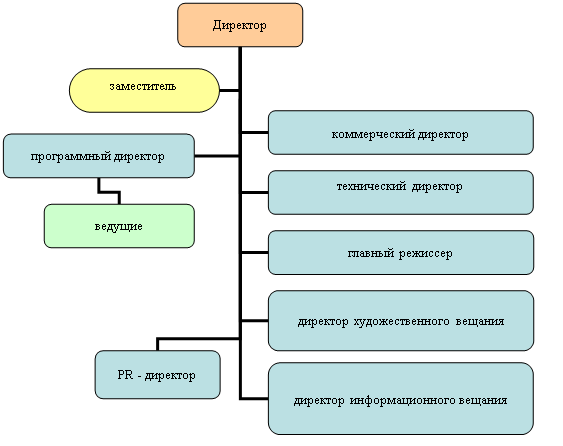

... в судебном порядке перевода на них прав и обязанностей покупателя. Уступка указанного преимущественного права не допускается. Глава 2. Характеристика деятельности акционерного общества и его место на рынке услуг на примере ЗАО ТРК "ФОТОН" 2.1 Опыт создания и деятельности ЗАО ТРК "Фотон" Телерадиокомпания "Фотон" создана в городе Краснодаре в 1996 году. Зона уверенного приема 30 - 40 ...

0 комментариев