Навигация

Понятие инвестиционной деятельности предприятия

1.2. Понятие инвестиционной деятельности предприятия.

В соответствии с международными стандартами бухгалтерского учета движение денежных средств предприятия учитывается раздельно по текущей (операционной), инвестиционной и финансовой деятельности.

Текущая (операционная) деятельность - это основная деятельность организации с целью получения прибыли, а также другие виды деятельности, не являющиеся ни инвестиционной, ни финансовой деятельностью.

Под инвестиционной понимается деятельность организаций, связанная с приобретением и продажей земельных участков, зданий и иной недвижимости, оборудования, нематериальных и других внеоборотных активов, с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и иных ценных бумаг долгосрочного характера и т.п.

Финансовая деятельность организации связана с осуществлением краткосрочных финансовых вложений, выпуском облигаций и ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п.

Таким образом, долгосрочные финансовые, а также реальные инвестиции в бухгалтерском учете относятся к сфере инвестиционной деятельности, а краткосрочные финансовые инвестиции – к сфере финансовой деятельности.

Такое разделение видов деятельности в бухгалтерском отчете о движении денежных средств организации значительно облегчает анализ инвестиций.

2. Показатели статистики инвестиций и методология их исчисления.

Финансовые инвестиции и инвестиции в нефинансовые активы существенно различаются по экономическому содержанию, соответственно различаются и процедуры их количественного определения.

2.1. Статистическое изучение финансовых инвестиций.

Финансовые инвестиции могут рассматриваться с двух точек зрения:

как стоимость ресурсов, израсходованных организацией за определенный период на приобретение финансовых прав – акций, облигаций, долей в уставном капитале других организаций, банковских вкладов, предоставленных другими организациями займов;

как стоимость активов, представляющих собой финансовые права, которыми располагает организация на определенную дату.

В первом случае финансовые инвестиции представляют собой финансовые потоки, которые характеризуются интервальным показателем и определяются по сумме фактических затрат инвестора на их приобретение, включая вознаграждение за выполнение посреднических услуг по покупке ценных бумаг.

Во втором случае финансовые инвестиции рассматриваются как накопленная величина, характеризуемая моментным показателем и определяемая по балансовой стоимости инвестиции на определенную дату. Балансовая стоимость финансового актива может отличаться от фактических затрат на его приобретение за счет того, что в бухгалтерском учете разница между покупной стоимостью постепенно относится на финансовые результаты организации. Кроме того, различие возможно за счет того, что имеющиеся у организации акции, рыночная котировка которых регулярно публикуется, при составлении годового бухгалтерского баланса отражаются не по стоимости приобретения, а по рыночной стоимости (если последняя ниже стоимости приобретения).

В бухгалтерских документах и формах государственного статистического наблюдения ведется раздельный учет долгосрочных и краткосрочных финансовых инвестиций.

Для более полной характеристики инвестиционного процесса важной является информация о соотношении между инвестициями, вложенными данной организацией в другие хозяйственные инвестиции, и инвестициями, вложенными другими хозяйственными единицами в данную организацию. Накопленная величина первых представляет собой инвестиционные активы данной организации, накопленная величина вторых – соответствующие пассивы. Если за определенный период организация вложила в другие хозяйственные единицы больший объем инвестиций, чем было вложено в нее за тот же период, то это свидетельствует об увеличении инвестиционных активов данной организации. В противном случае имеет место увеличение пассивов.

Таким образом, финансовые инвестиции (их потоки и накопленные величины) могут быть определены как в валовом, так и в чистом выражении, т. е. с учетом и без учета принятых финансовых обязательств. Валовые инвестиции представляют собой финансовые вложения, осуществляемые данным предприятием в другие хозяйственные единицы. Чистые инвестиции формируются путем вычитания из валовых инвестиций финансовых вложений, осуществленных в данное предприятие другими хозяйственными единицами. Эти выводы справедливы как для отдельных предприятий и организаций, так и для их территориальных и отраслевых совокупностей.

Структура финансовых инвестиций, осуществленных предприятиями и организациями, изучается с помощью их группировки по видам активов и направлениям инвестирования. В зависимости от видов активов финансовые инвестиции подразделяются на вложения в паи и акции других организаций, облигации и другие долговые обязательства, предоставленные займы, прочие финансовые вложения. В зависимости от направлений инвестирования финансовые вложения группируются по отраслевой принадлежности объектов, в которые осуществляется инвестирование.

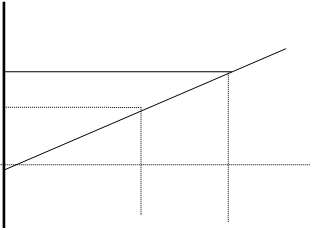

Темпы изменений финансовых инвестиций изучаются с использованием показателей динамики. Например, исходя из следующих данных, можно определить темпы роста финансовых вложений предприятий:

Финансовые вложения предприятий Оренбургской области

(в фактически действовавших ценах, млн. руб.).

| 1998 | 1999 | 2000 | Накоплено на 1.01.2001г. | |

| Всего | 1442,9 | 1534,2 | 7132,3 | 5672,0 |

| в том числе: долгосрочные вложения | 684,7 | 798,9 | 2388,6 | 4954,8 |

| краткосрочные вложения | 758,2 | 735,3 | 4743,7 | 717,2 |

Используем формулу темпа роста: ![]() Тр =

Тр = ![]() 100.

100.

Тр1999 =![]() 100 = 106,3%; Тр2000 =

100 = 106,3%; Тр2000 = ![]() = 464,9%.

= 464,9%.

Таким образом, финансовые вложения предприятий в 1999 году увеличились по сравнению с 1998 на 6,3%, а в 2000 году по отношению к предыдущему году выросли в 4,6 раз.

Итак, финансовые инвестиции могут рассматриваться как интервальный или моментный показатель. Они могут быть определены как в валовом, так и в чистом выражении. Структура финансовых инвестиций изучается с помощью их группировки по видам активов и направлениям инвестирования. Изменения в финансовых вложениях изучаются показателями динамики.

Похожие работы

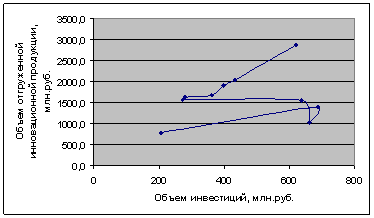

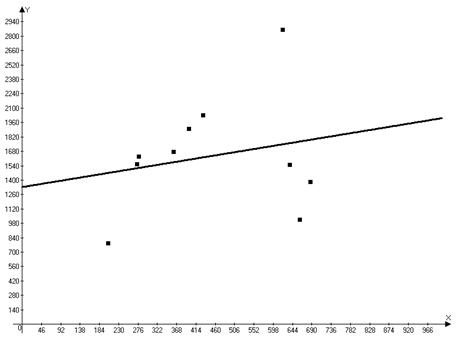

... общества. Индикаторы общественного понимания роли науки и инноваций. Индикаторы социального статуса науки. Индикаторы научной грамотности населения. 2.Экономико-статистический анализ инвестиционных и инновационных процессов в отрасли (регионе, стране) в Новосибирской области за период 2000-2009 гг. 2.1 Изучение динамики и структуры затрат на инновационную деятельность и выявление основных ...

... которой связано с бумагой. Чтобы получить право на собственность, заключенной в бумаге, необходимо получить право на бумагу. Инвестиционный процесс, как процесс соединения финансовых и материальных ресурсов, прошел в своем развитии несколько стадий опосредования, которым соотвествуют различные формы соединения финансовых и материальных ресурсов. Исторически и логически первой стадией соединения ...

... млрд долл. США. Государственные агентства, подобные ОПИК, активно функционируют и в других странах. 8. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМИ ПРОЦЕССАМИ Методы, используемые в анализе инвестиционной деятельности, можно подразделить на две группы: а) основанные на дисконтированных оценках; б) основанные на учетных оценках. Для ...

... валовой региональный продукт (ВРП) необходимо уменьшить на сумму бюджетного дефицита, сумму оплаты труда наемных работников и сумму чистых налогов на производство и импорт. 2.3 Практический анализ инвестиционного процесса в России Органы государственной статистики России систематически публикуют обширную информацию о динамике и структуре инвестиций по каждому субъекту РФ. Рост инвестиций за ...

0 комментариев