Навигация

4. Автоматизация решения

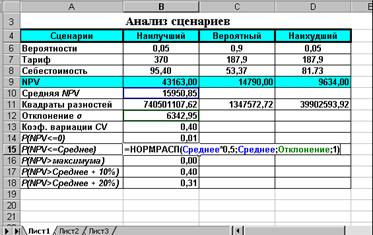

Для автоматизации решения задачи воспользуемся средством Excel «Диспетчер сценариев». Сформируем шаблон для ввода исходных данных, представленный на рисунке 4.1.

Формируем первый сценарий:

1) вводим блок ячеек, которые будут использоваться в качестве изменяемых;

2) выберем в главном меню Сервис – Сценарии, в появившемся окне диалога «диспетчер сценариев» задаем операцию «добавить». Результатом выполнения указанного действия будет появление окна «Добавление сценариев».

3) Вводим имя сценария. При этом в поле «изменяемые ячейки» автоматически будет поставлен выделенный блок.

4) После нажатия OK появляется окно «Значение ячеек сценариев», содержащее данные выделенного блока.

Что бы добавить следующий сценарий нажимаем «Добавить» и повторяем шаги со второго по четвертый.

Завершив формирование сценариев после нажатия «Отчет» («Итоги») указываем операцию «структура» («Итоги сценария») и Excel автоматически формирует отчет под именем «структура сценария»

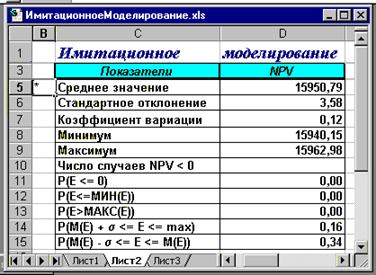

Полученная в итоге таблица будет иметь вид представленный на рисунке 4.2.

Примечания: столбец «Текущие значения» представляет значения изменяемых ячеек в момент создания Итогового отчета по Сценарию.

Изменяемые ячейки для каждого сценария выделены серым цветом.

Рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак (NPV>0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты Io по каждому сценарию, обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV. Больший резерв обеспечивается по наилучшему сценарию.

5. Расчет основных характеристик

В Excel для расчета основных показателей реализованы следующие функции:

- для определения современной стоимости потока платежей – функция ПС (ставка; кпер; платеж; бс; [тип]).

В списке аргументов приняты следующие сокращения:

ставка – процентная ставка r (норма доходности, или цена заемных средств);

кпер – срок проведения операции;

платеж (выплата) – величина периодического платежа (CF);

бс – будущая стоимость;

[тип] – тип начисления процентов (1 – начало периода, 0 – конец периода).

- для определения вероятности – функция НОРМРАСП (x; средн_знач; станд_откл; интегральная), где

х – исследуемое значение случайной величины;

средн_знач – среднее значение (математическое ожидание);

станд_откл – стандартное отклонение;

интегральная – 0 или 1

В зависимости от заданного параметра интегральная - 0 (ложь) или 1 (истина) – функция определяет плотность распределения f(x) или значение функции распределения вероятностей F(x) для нормальной случайной величины.

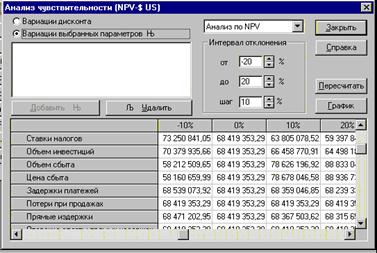

Также рассчитываем все показатели, формулы которых приведены в третьем разделе. Полный шаблон задачи представлен на рисунке 5.1

Расчетные величины (формулы для их вычисления) – ячейка В9 и блок ячеек В20:В30:

Если величина критерия PI>1, то современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NPV. При этом норма рентабельности превышает заданную, и проект следует принять. В нашем случае наибольший индекс рентабельности – 1,49, что подтверждает выбранный наилучший сценарий.

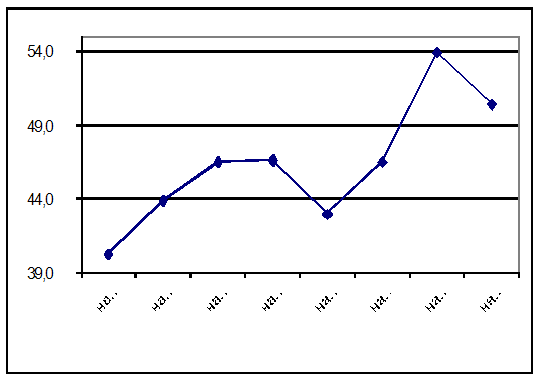

Проведенные расчеты дают количественное подтверждение результатам графического анализа, представленного на рисунке 5.2., иллюстрирующий правило трех сигм: (а - 3у) ≤ NPV ≤ (а + 3у).

Разброс математического ожидания относительно среднего значения невелик, а следовательно и риск достаточно небольшой. Несмотря на то, что дисперсия может служить мерой риска финансовых операций, ее применение не всегда удобно, т.к. ее размерность равна квадрату единицы измерения случайной величины (формула 3.5.)

На практике результаты анализа более наглядны, если показатель разброса случайной величины выражен в тех же единицах измерения, что и сама случайная величина. В этом случае в качестве меры риска используют другой показатель – стандартное (среднее квадратичное) отклонение (формула 3.6.). Будучи выражено в тех же единицах, стандартное отклонение показывает, насколько значение случайной величины могут отличаться от ее математического ожидания. Следовательно, чем меньше отклонение, тем уже диапазон вероятностного распределения и тем ниже риск.

Вывод

В данной курсовой работе необходимо было провести анализ вероятностных распределений критерия NPV применив метод сценариев и оценку собственного риска проекта. Произведя все необходимые вычисления при помощи формул и функций Excel очевидно, что наилучший сценарий будет самым выгодным для проекта. Их всех сценариев чистая современная стоимость наилучшего, максимальна – 3063407,03. Наряду с абсолютным показателем эффективности инвестиций использовался также и относительный – индекс рентабельности.

Величина критерия PI – 14,92>1, поэтому современная стоимость денежного потока превышает первоначальные инвестиции. Проект по такому сценарию возместит первоначальные затраты, обеспечит получение прибыли, а также ее некоторый резерв.

Оценка собственного риска проекта проводилась по нескольким характеристикам, являющихся показателями риска. Важнейшие из них – это среднее (ожидаемое) значение (математическое ожидание), дисперсия и стандартное (среднее квадратичное) отклонение. Так как диапазон вероятностного распределения математического ожидания по отношению к ее средней величине очень мал, то риск минимален. Дисперсия и стандартное отклонение количественно обосновывают это утверждение. Значение коэффициента вариации – 0,07 также подтверждает минимальность риска.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1.Акулич И.Л. Математическое программирование в примерах и задачах. – М.: Высш. шк., 1993. -336с.

2.Альтхаус М. EXCEL. Секреты и советы. – М.: БИНОМ, 1995. -300с.

3.Курицкий Б.Я. Поиск оптимальных решений средствами EXCEL 7.0. – СПб.: ВНV, 1997. – 384с.

4.Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений. – М.: Финансы, ЮНИТИ, 1998. – 400с.

5.Лукасевич И.Я. Финансовые вычисления в программной среде EXCEL5.0/7.0// Финансы. – 1996. - №11. – С. 60-64.

6.Финансово-кредитные операции и их автоматизация: Учеб. пособие/ В.П. Божко, Т.П. Бут. – Харьков: Нац. аэрокосмический ун-т «Харьк. авиац. ин-т», 2003. – 80с.

7.Финансово-кредитные операции и их автоматизация / Т.П. Бут, О.В. Касьян. Учеб. пособие по курсовому проектированию для студентов факультета заочного отделения.- Харьков: Нац. аэрокосм. ун-т «Харьк. авиац. ин-т», 2003. – 80с.

Похожие работы

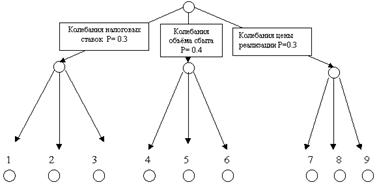

... , планируемого, прогнозируемого); б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. 2.1. Качественный анализ рисков. Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т. е. процесс ...

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев