Навигация

Риски инвестиций и статистика рынков недвижимости

3.2 Риски инвестиций и статистика рынков недвижимости.

Статистика рынков недвижимости, как правило, содержит информацию об арендных ставках и показателях доходности. Для сравнимости данных информация относится только к первоклассным объектам. Считается, что такие объекты отвечают самым высоким требованиям по расположению, оборудованию, коммуникационному обеспечению, планировочным решениям и т.п., а ставки аренды определяются в одинаковых стандартах измерения и распределения затрат между собственником и арендатором на обслуживание, ремонты, страховку и т.д.

Информация о ставках аренды считается доступной. Для её унификации требуется лишь проверка упомянутой адекватности. Информация же о показателях доходности более сложна для подготовки. Так как сделок купли-продажи не так много, то учитывают ранее совершенные сделки, интегрируют данные по различным объектам, учитывают разрывы во времени, инфляцию и другие процессы. Показатели доходности несут в себе также информацию о региональных рисках, и здесь преобладает экспертное начало. Поэтому статистика является одной из специализаций на рынках недвижимости.

Активизация бизнеса и инвестиций в регионе обязательно сопровождается активизацией на офисном рынке, повышением спроса, наполняемости и арендных ставок. При этом стимулируется новое строительство и модернизация офисов, вслед за ними – сервисных служб, торговых комплексов, центров досуга и т.д. Такие процессы сегодня характерны для крупнейших центров бизнеса: традиционных финансовых столиц Америки и Старого Света, бурно растущих столиц Юго-Восточной Азии, Китая и Индии. Анализ статистики арендного бизнеса указывает на ряд интересных явлений. Так, например:

- данные о ставках аренды существенно более динамичны, чем данные о показателях доходности; динамика ставок аренды характеризуется определенной колебательностью, отражая (хотя и со сдвигами) общие процессы подъемов и спадов; изменения показателей офисной и торговой недвижимости могут не совпадать по времени и величине; улучшения рыночной ситуации находят свое отражение в росте ставок арендной платы и, реже, в снижении показателей доходности (в силу их заметно меньшей динамичности); асимметричная картина имеет место и при ухудшениях рыночной ситуации;

- значения показателей доходности тем лучше (ниже), чем надежнее и стабильнее региональная экономика, и социальная обстановка. Лидерами стабильного арендного бизнеса являются Лондон, Париж и Франкфурт, где область изменения показателей доходности находится в области 5-6%;

- изменения показателей для восточноевропейских столиц менее динамичны; это может объясняться как меньшими объёмами рынков, меньшим количеством сделок, так и, по-видимому, меньшим интересом западных экспертов и деловых кругов к этим рынкам; показатели доходности для восточноевропейских столиц устойчиво – в 2-3 раза превышают аналогичные значения для западных столиц. А в период после августовского 1998 года кризиса показатели доходности по Москве были хуже в 4 и более раз. И это происходило не только из-за реального падения стоимости недвижимости, но, скорее, как следствие экспертной оценки состояния нестабильности и возрастания рисков бизнеса в данном регионе;

Дополнительную аналитическую информацию предлагается получать с помощью расчетного показателя удельной капитализированной стоимости (УКС) – как оценки стоимости некоторой усреднённой единицы коммерческой площади арендуемого объекта.

Подобная оценка одновременно с оперативной реакцией на колебания арендных ставок несёт в себе экспертные мнения об успешности и рисках бизнеса.

Исходную информацию - арендную статистику для городов Европы - можно найти в западных изданиях (например, в ежемесячнике «EuroProperty»). В качестве объектов-представителей выберем: Франкфурт, Лондон и Париж – центры наиболее стабильного бизнеса, Санкт-Петербург, Прагу и Варшаву – центры переходной экономики с наиболее рискованными (в Европе) показателями арендного бизнеса.

Арендный офисный бизнес.

Период наблюдения 01.99-08.00 для западных столиц показал в целом прогресс арендного офисного бизнеса. Отметим абсолютную стабильность показателя доходности для Лондона (5.00-5.50%) и улучшение показателей доходности для Франкфурта (с 5.75 до 4.90-5.50%) и Парижа (с 6.25-6.75 до 5.50-6.00%). Для восточноевропейских столиц этот же период характерен ухудшением показателей. Анализ расчётных данных УКС позволил, кроме того, привести в соответствие внешнее расхождение логики арендных ставок (их превышение в Санкт-Петербурге и Варшаве до середины 1999 года над ставками в Париже и Франкфурте). Как результат, низкие показатели УКС при высоких ставках аренды не позволяет пока с оптимизмом ожидать роста инвестиций.

Арендный торговый бизнес.

Период наблюдения 05.99-08.00 для западных столиц характерен общим ухудшением показателей (что наглядно прослеживается с помощью УКС). Это говорит о том, что могут существовать достаточно длительные периоды рыночной активности, по прошествии которых реализация приобретенных торговых площадей вообще не принесет реального дохода.

Для восточноевропейских столиц период наблюдения 05.99-08.00 связан с прохождением периода длительной стагнации и, возможно, началом выхода из него (отмечено улучшение динамики показателей, хотя разрыв показателей УКС в сравнении с западными столицами представляется гигантским – почти на порядок). Поэтому пока следует ограничиться утверждением, что могут существовать достаточно длительные периоды на рынках торговых помещений, когда инвестиции в приобретение торговой недвижимости в восточноевропейских столицах могут принести заметный положительный эффект, в том числе, в периоды спадов на западных рынках. Это может послужить хорошим аргументом при поисках путей для «межрегиональной» диверсификации портфеля недвижимости.

Заключение.

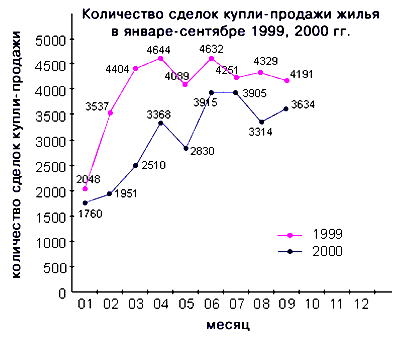

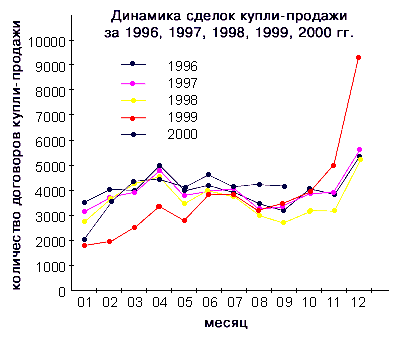

Завершение периода становления рынка недвижимости характеризуется переходом от экстенсивного к интенсивному развитию. Очевидно, что в ближайшее время на рынке не будет такого бурного роста числа сделок, как в первой половине 90-х годов. Более того, в течение определённого периода на рынке жилья возможна только стабилизация числа сделок. Вполне возможным представляется также повышение уровня цен, прежде всего на вторичном рынке. Но в то же время цены на элитное жильё не только не снизились, но и выросли, что свидетельствует о перспективности нового строительства жилья высокого качества. Руководителями фирм отмечается и обострение конкурентной борьбы на рынке. Большинство из них склонны считать, что если для 1995 года была характерна умеренная степень конкуренции, то в 2001 году она стала высокой и сохранится таковой.

Стабилизация числа сделок и цен на вторичном рынке жилья является следствием, прежде всего макроэкономических факторов, основной из них - сохранение низкого уровня доходов у основной массы населения. Первоначальный бурный рост спроса на рынке, как следствие появление в стране слоя лиц с высокими доходами, сейчас практически завершился. И сегодня внутри этого слоя происходит новая дифференциация – выделение слоя со сверхвысокими доходами. За счёт этой дифференциации возрос спрос на элитное жильё. Однако в абсолютном выражении потенциал этого слоя весьма ограничен. Серьёзное же расширение спроса возможно либо за счёт повышения уровня доходов и формирования широкого среднего слоя, способного стать основным поставщиком покупателей, либо за счёт активного стимулирования спроса, как государством, так и самими профессиональными участниками рынка недвижимости. В то же время некоторое повышение спроса в перспективе вполне возможно под воздействием неизбежного в ближайшие месяцы выброса денег в экономику для расшивки кризиса неплатежей и в связи с погашением долгов по заработной плате и задолженности по государственным заказам. Часть этих денег придёт и на рынок недвижимости, но они, очевидно, кардинально ситуацию не изменят, хотя число заявок на покупку под влиянием этого фактора на несколько пунктов поднимется.

Можно также предположить, что в связи с неизбежным и существенным повышением тарифов на коммунальные услуги вполне возможно увеличение предложения на вторичном рынке жилья.

При этом если всплеск предложения на вторичном рынке в 1991-1993 гг. был вызван стремительным ростом цен, то теперь продавцы будут исходить не столько из возможности весьма существенного увеличения доходов за счёт продажи жилья, сколько из необходимости снизить затраты на его содержание, а отсюда – соглашаться на снижение цен. Это, в свою очередь, также может несколько поднять спрос, а значит, и обороты риэлторских фирм.

В то же время эта стабилизация не снимет общей проблемы – рынок жилой недвижимости в обозримой перспективе будет испытывать дефицит спроса, что может существенно снизить доходы от традиционной для риэлторских фирм деятельности по оказанию услуг по купле-продаже объектов недвижимости.

В этих условиях необходимо существенное расширение спектра услуг, предоставляемых фирмой клиенту: банковские расчёты, транспортные услуги, услуги нотариуса, возможность проведения ремонтных работ, предоставление рассрочки по платежам и пр., повышенное внимание к рекламе, возможно, снижение комиссионных. Все эти средства могут сыграть существенную роль в привлечении клиентов, но их возможности всё же ограничены. Если для отдельных фирм эти приёмы способны обеспечить необходимый объём оборота, то, очевидно, в целом они не решат проблему развития риэлтерского бизнеса. Кардинально решит эту проблему только расширение спроса на рынке, а в современных условиях это возможно лишь за счёт активного участия государства путём создания системы ипотечного кредитования – создания федерального и региональных агентств по ипотечному кредитованию, поддержки вторичного рынка закладных, предоставления государственных гарантий банкам при выдаче ими ипотечных кредитов.

Последовательное развитие рынка недвижимости в России закономерно привело к очередному этапу, характеризующемуся скачкообразным повышением требований к качеству обоснования инвестиционных решений. И за рубежом, и в России участники рынка недвижимости приходят к пониманию того, что достоверность бизнес-планов, инвестиционных проектов и т.д., являющихся, по сути стандартным набором простых формул, целиком зависит от обоснованности рыночных исследований, результаты которых используются в формулах. Другими словами, наиболее весомым и значимым показателем состоятельности инвестиционного проекта на рынке недвижимости является состоятельность рыночного исследования, на основе которого данное решение принимается.

Список литературы:

1.Балабанов И.Т. «Экономика недвижимости», СПб 2000г.

2.Горемыкин В.А. Экономика недвижимости: Учебник. – 2-е изд., перераб. И доп. – М.: Издательско-книготорговый центр «Маркетинг», 2002

3. Купчин А.Н., Новиков Б.Д. рынок недвижимости: состояние и тенденции развития. – Учебное пособие. М.: 1995.

4. Максимов С.Н. «Основы предпринимательской деятельности на рынке недвижимости», СПб. 2000.

5.Новиков Б.Д. Рынок и оценка недвижимости в России. – М.: «Экзамен»,2000.

6. Хамин Д., Юрков Д. «Рынок недвижимости глазами риэлторов» // Экономика и жизнь, 1997

Похожие работы

... марки Benetton, 75-й в рейтинге Interbrand, составляет 1 млрд. долларов. Вряд ли такие отечественные марки, как "Сухой" или "Калашников", стоят намного дешевле. 3. СОВЕРШЕНСТВОВАНИЕ МЕТОДОВ ОЦЕНКИ СТОИМОСТИ БРЕНДА Как отмечают буквально все специалисты по брендингу, надежных, точных и объективных методик оценки стоимости бренда пока не существует. Все еще сложно определить ценность бренда ...

... время, как на других сегментах коммерческой недвижимости кризис спровоцировал обвальное снижение цен и увеличение предложения на открытом рынке. Анализ продуктивности первоклассной коммерческой недвижимости в Санкт-Петербурге, даёт основания предположить, что риск инвестиций в такую недвижимость вероятно ниже, чем риск инвестиций в потерявшие кредит доверия финансовые инструменты. Если с этим ...

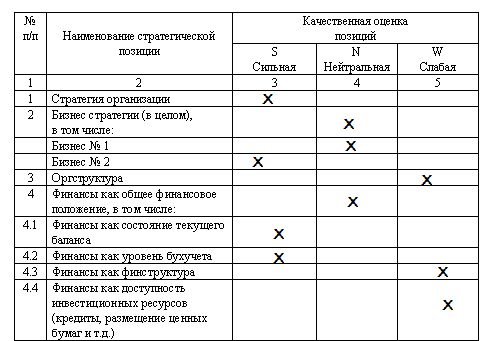

... условиях, второклассные (к которым относится анализируемое предприятие) – на обычных. Выдача же кредитов предприятиям 3 класса связанно с риском. 3 Совершенствование методов оценки кредитоспособности заемщиков 3.1 Оценка кредитоспособности предприятия-заемщика ООО «АЛЬФА» Рейтинговая система оценки предприятия №1 Составим агрегированный баланс предприятия №1 (Таблица 3.1.) Таблица ...

... -математическое моделирование, определяют наиболее перспективный вариант маркетинговой стратегии. Однако этот способ сложный и в современных условиях практически не применяется. Значительно проще при разработке маркетинговой стратегии применять сценарный подход. Сущность его заключается в том, что задаются три сценария развития рынка: пессимистический, наиболее вероятный и оптимистический. На эти ...

0 комментариев