Навигация

Налоги как инструмент регулирования национальных экономик

Оглавление

Введение...................................................................................................................3

1. Налоговая система России..................................................................................5

2. Налоговая система Испании и Великобритании..............................................8

3. Налоговая система Германии и Италии..........................................................19

4. Налоговая система Канады...............................................................................27

5. Налоговая система США..................................................................................36

Заключение............................................................................................................43

Список литературы...............................................................................................45

Введение

Сегодня особенно актуальна и трудноразрешима проблема организации эффективного налогового контроля в России, являющегося важным средством защиты имущественных интересов, как частных собственников, так и государства. Непременным условием четкого функционирования всей системы налогового контроля является эффективность работы налоговых органов, обеспечивающих формирование доходной части бюджета страны.

Немаловажную роль в проводимой МНС России работе по подготовке процедур налогового контроля и разработке предложений по совершенствованию налогового законодательства играет изучение опыта стран с развитой рыночной экономикой, использование которого (с учетом особенностей современного этапа развития российской экономики, а также богатейшей практики работы налоговых органов на местах) дает возможность ориентировать разрабатываемые нормативные и методические документы на уровень современных международных стандартов и требований. В данной работе я попыталась осветить наиболее интересные и актуальные аспекты организации работы налоговых органов, их структуру и функционирование, на примере экономически высокоразвитых стран - США и ФРГ, использование которых в отечественной практике могло бы повысить эффективность работы налоговых органов.

Налоговые отношения являются составляющей частью финансовых отношений. С их помощью происходит: формирование фондов денежных средств государства, необходимых ему для выполнения соответствующих его функций; перераспределение национального дохода; регулирование и стимулирование экономики.

Финансовая категория налогов носит объективный характер, отражает действующие финансовые отношения, которые имеют место в обществе. Эта категория выражает общие закономерности свойственные всем финансовым отношениям, так как налоги находятся в тесной взаимосвязи с другими финансовыми категориями (государственными расходами, государственным кредитом, ценой, заработной платой). И поэтому требовать уничтожения налогов, значило бы требовать уничтожения самого государства. Другое дело в вопросе реализации принципов равенства и справедливости налогообложения. Государство может максимально реализовывать возложенные на него социальные функции при условии построения максимального налогообложения хозяйствующих субъектов. Таким образом, если налогоплательщик отдает часть своих доходов в пользу государства, то он вправе рассчитывать на выгоду от реализации социальных программ государства.

Финансовые отношения охватывают производство, распределение, обмен и потребление материальных благ. По мере развития производительных сил, роста национального богатства реализуются и финансовые отношения. Первичные доходы образуются в сфере производства товаров и услуг и составляют стоимость созданного в стране ВВП, ВВП в свою очередь включает в себя оплату труда, валовую прибыль экономики и налоги. При этом налоги формируют доходы государства, как регулятора экономики и условий хозяйствования. Распределительные отношения проявляются в форме финансовых отношений, которые включают в себя налоговые на стадии распределения валового внутреннего продукта и национального дохода.

Источником налогов при этом выступает новая стоимость национального дохода, который включает стоимость необходимого продукта и прибавочного продукта в виде денежных доходов принадлежащих членам общества. Первичное распределение национального дохода дополняется вторичным распределением, точнее перераспределением, где налогам принадлежит главная роль. Налоги, как часть новой стоимости принудительно мобилизуется государством, для осуществления своих функций.

1. Налоговая система России

Современную налоговую систему России критикуют и в СМИ, и в Госдуме, и в регионах, и налогоплательщики, и, зачастую правомерно.

Основными недостатками налоговой системы являются[3, с. 22]:

1. Фискальный крен в налогообложении, на первый план выдвигается только пополнение доходной части бюджетов, регулирующей функции не придается должного значения, хотя именно она дает толчок экономическому развитию.

2. Высокий уровень налогообложения предприятий и организаций и особенно налога на прибыль и НДС.

3. Нестабильность налогового законодательства и особенно по прибыли, НДС, акцизам.

4. Современная налоговая система слишком сложна для понимания налогоплательщиком и эффективного управления со стороны налоговых органов. Это ведет к лишним административным издержкам и порождает изощренные способы ухода от уплаты налогов.

5. Существующее налогообложение заставляет предприятия пересматривать баланс не по экономическим причинам, а по налоговым.

6. Ориентация на легкособираемые налоги, у которых налогооблагаемой базой является выручка от реализации продукции, что ведет к явной депрессии экономики производственной сферы.

Какова же должна быть налоговая система, чтобы она дала возможность развиваться производству, предпринимательству и, главное, увеличивала доходы населения? В оценке эффективности любой налоговой системы существует три критерия[6, с. 18]:

1. Соотношения выгоды налогоплательщика предоставляемым государством услуг.

2. Административные издержки.

3. Затраты налогоплательщика на соблюдение налогового законодательства.

Чтобы судить об эффективности современной налоговой системы России необходимо выяснить составляющие этой систем. При анализе этого вопроса пришлось столкнуться с существующей сегодня проблемой: нет единой трактовки понятий

· налоговая система и ее элементы

· система налогообложения и ее элементы.

Это государственная система мер политического, экономического, административного, правового характера, направленная на исполнение доходной части бюджета, а также стимулирования роста внутреннего валового продукта (ВВП).

Налоговая система включает:

1. Налоговые органы

2. Налоговое законодательство

3. Налоговую полицию

4. Налоги

5. Пошлины

6. Сборы

7. Другие платежи

8. Распределение налогов по уровню бюджета

9. Налоговые суды (проект)

Все налоги рассматривают по источникам поступления:

1. Налоги юридических лиц

2. Налоги на физических лиц

а также по уровню зачисления в бюджет:

1. Федеральные

2. Республиканские (субъектов РФ)

3. Местные

Всего на сегодня существуют и действуют около 300 налогов, сборов, платежей и пошлин. Налоги делятся по виду на прямые и косвенные. Прямые налоги взимаются с доходов. Косвенные налоги - с расходов с потребления.

1. Прямые налоги

1. Подоходный налог

2. Налог на прибыль

3. Налог на имущество

4. Ресурсные платежи и д. р.

2. Косвенные налоги

1. Налог на добавленную стоимость (НДС)

2. Акцизы

3. Налог с продаж

4. На операции с ценными бумагами и др.

Элементами системы являются:

1. Объект (предмет)

2. Субъект (налогоплательщик)

3. Налогооблагаемая база

4. Ставка (твердая, процентная)

5. Порядок исчисления

6. Срок уплаты

7. Штрафы, пеня

8. Контроль

В настоящее время согласно Федеральному закону "Об основах налоговой системы в Российской Федерации" в ст. 19, 20, 21 действует до принятия Госдумой II части Налогового кодекса прежний список налогов по уровню. Общее количество их 45, в частности:

· федеральных налогов и сборов -15

· республиканских (субъектов РФ) - 7

· местных налогов и сборов - 23.

Похожие работы

... , так и местных бюджетах невелика и за местными бюджетами не обеспечено стабильное закрепление доходных источников. [37, с. 166-169] 1.3 Роль и сущность дотаций в регулировании рыночной экономики Согласно принятому законодательному акту, регламентирующему распределение налогов между бюджетами, наиболее весомые в количественном отношении налоги закреплены за федеральным бюджетом. Региональные и ...

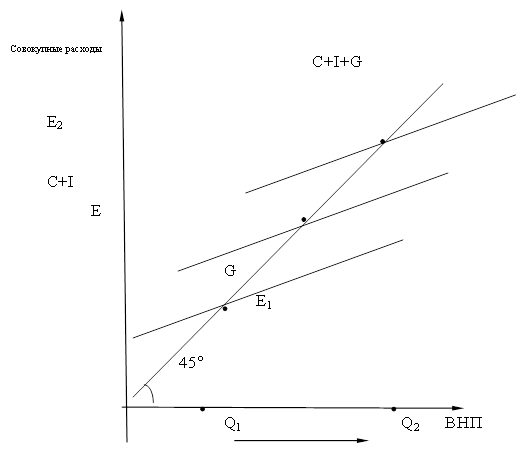

... использовались меры принудительного картелирования. В США в системе "нового курса" Ф.Рузвельта был принят "Закон о восстановлении национальной промышленности" (НИРА), в соответствии с которым осуществлялось принудительное картелирование промышленных предприятий и государственное регулирование уровня промышленного производства в целях его сокращения. Вся промышленность США была разделена на 17 ...

... находится в постоянном развитии, появляются новые товары, работы, услуги, новые финансовые инструменты, изменяется гражданское и народное законодательство. Кроме того, появляется необходимость в связи с изменением экономической ситуации государственного регулирования определенных отраслей и направлений деятельности экономических субъектов. Указанное требует своевременной корректировки законов о ...

... прав хозяйствующих субъектов. Таким образом, проведенные исследования создания и ведения земельного кадастра в Екатеринбурге позволяют сделать вывод о том, что достигнута главная цель дипломной работы, земельный кадастр выступает инструментом регулирования социально-экономического развития города, является экономической основой городского развития, служит гарантом его дальнейшего процветания. ...

0 комментариев