Навигация

Адміністративна відповідальність у податковому праві

2. Адміністративна відповідальність у податковому праві

2.1 Адміністративна відповідальність у податковому праві на сучасному етапі

Придбання Україною статусу суверенної держави зумовило необхідність створення власної податкової системи. У 1991 році ухвалюється Закон "Про систему оподаткування в Україні" [9], що передбачає уніфікацію системи податків — введення єдиних податків для юридичних осіб всіх форм власності і розмежування податків і зборів по двох рівнях: загальнодержавні податки і платежі; місцеві податки і збори.

2 лютого 1994 року ухвалюється Закон України "Про внесення змін і доповнень до Закону Української РСР "Про систему оподаткування", що закріплює види загальнодержавних податків і інших обов'язкових платежів, що стягуються на всій території України і місцеві податки і збори. Проте цей варіант не сприяв виходу економіки з кризисного достатку. Перехід до економіки ринкового типа зумовив внесення змін до механізму оподаткування. 18 лютого 1997 року ухвалюється Закон України "Про внесення змін і доповнень до Закону України "Про систему оподаткування" (Закон в новій редакції), який визначив принципи побудови системи оподаткування; податки, збори і обов'язкові платежі до бюджетів і до державних цільових фондів.

З метою створення оптимальної податкової системи, що чітко відображає повноваження держави і платників податків, в грудні 1996 року Верховна Рада України прийняла Постанову "Про основні направлення податкової політики", якою була передбачена підготовка і введення Податкового кодексу України до 1 січня 1998 року [107]. Податковий кодекс не був прийнятий Верховною Радою України і до кінця 2008 року.

Проте урядом України з метою створення умов для базових галузей економіки, зокрема, для сільського господарства, як експеримент був підготовлений проект закону і 17 грудня 1998 року Верховна Рада України ухвалила Закон України "Про фіксований сільськогосподарський податок" на період з 1 січня 1999 року до 1 січня 2004 року. Цей закон замість 12 податків, зборів і обов'язкових платежів що сплачуються, встановив один фіксований сільськогосподарський податок. Практика вживання норм цього закону показала позитивні результати в економіці галузі.

Для громадян-підприємців без створення юридичної особи Законом України від 13 лютого 1998 року "Про внесення змін до Декрету Кабінету Міністрів України від 26 грудня 1992 року "Про прибутковий податок з громадян" введено фіксований податок. Підприємцеві дано право самостійно переходити на оподаткування по фіксованому податку шляхом придбання патенту при дотриманні певних умов. Вартість патенту визначається органами місцевої самоврядності в межах від 20 до 100 гривень, встановлених вказаним Законом.

Для підтримки і стимулювання розвитку в країні малого підприємництва і розширення бази оподаткування Указом Президента України від 3 липня 1998 року, із змінами, внесеними 28 червня 1999 року "Про спрощену систему оподаткування, обліку і звітності суб'єктів малого підприємництва" — юридичним і фізичним особам був введений єдиний податок замість всіх сплачуваних раніше податків [37].

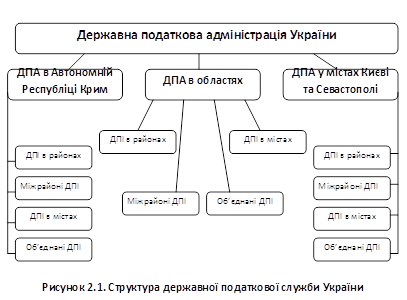

Процес адміністрування своєчасності і повноти сплати податків, зборів і обов'язкових платежів до бюджетів всіх рівнів і державні цільові фонди покладений на Державну податкову службу (рис.2.1).

Система органів Державної податкової служби представлена: Державною податковою адміністрацією; Державними податковими адміністраціями в Автономній Республіці Крим, областях, містах Києві і Севастополі. У містах і районах — Державною податковою інспекцією.

У складі органів державної податкової служби є спеціальні підрозділи по боротьбі з податковими правопорушеннями — податкова міліція.

Органи податкової служби: здійснюють контроль за дотриманням податкового законодавства, правильністю числення, повнотою і своєчасністю сплати до бюджетів, державні цільові фонди податків, зборів, обов'язкових платежів; вносять пропозиції законодавчим органам по вдосконаленню законодавства, розробляють інструкції і методичні рекомендації по вживанню норм в межах чинного законодавства; роз'яснюють платникам податків законодавство по питаннях оподаткування; формують і ведуть Державний реєстр фізичних осіб — платників податків і Єдиний банк даних про юридичних осіб — платниках податків.

Податкова міліція в межах своєї компетенції розкриває зловживання і правопорушення, розслідує їх, припиняє і оформляє справи в судові органи [10].

З метою вдосконалення механізму стягування податків, зборів і обов'язкових платежів Верховна Рада України 21 грудня 2000 року ухвалила Закон України "Про порядок погашення зобов'язань платників податків перед бюджетами і державними цільовими фондами" [29].

Враховуючи велику кількість претензій платників податків на багаточисельні перевірки діяльності суб'єктів, безакцептне списання не внесених в строк податків і платежів, законом встановлений круг контролюючих органів і сфера діяльності, що перевіряється. Відмінено безакцептне списання недоїмки по податках і платежах, яка повинна стягуватися лише по рішенню суду [76]. Платник податків отримав право самостійно визначати черговість і форми задоволення претензій кредиторів за рахунок своїх активів, вільних від заставних зобов'язань забезпечення боргу.

В той же час держава цим законом підсилює відповідальність платника податків за несвоєчасне погашення зобов'язань по податках, зборах і внесках до державних цільових фондів. Відповідальність встановлена шляхом введення застави, адміністративного арешту і фінансових санкцій у формі пені, штрафних санкцій за непредставлення або несвоєчасне представлення декларацій, за затримку погашення зобов'язань залежно від часу затримки [80].

При цьому всі три види штрафних санкцій застосовуються за наявності підстав, паралельно.

На сучасному етапі розвитку держави, зміцнення законності та додержання громадянами Конституції і законів України, виховання у них поваги до прав, честі та гідності співгромадян, сумлінного виконання своїх обов'язків суттєво зростає значення адміністративної відповідальності, спрямованої на забезпечення законності та правопорядку в сфері адміністративно-правового регулювання суспільних відносин, що склалися у державі.

Адміністративна відповідальність – це самостійний вид юридичної відповідальності фізичних та юридичних осіб, установлений законодавчими актами. Адміністративну відповідальність можна визначити і як реалізацію адміністративно-правових санкцій, застосування уповноваженим органом чи посадовою особою адміністративних стягнень до громадян і юридичних осіб, що вчинили правопорушення [73].

Від інших видів відповідальності адміністративна відповідальність відрізняється тим, що об'єктом охорони виступають суспільні відносини, які регулюються не лише адміністративним правом, а й іншими галузями права.

До прийняття чинного нині Кодексу України про адміністративні правопорушення (далі – КУпАП) законодавство України не містило визначення адміністративного правопорушення, воно зустрічалося лише в науковій літературі [77]. У рамках законодавства колишнього СРСР поняття адміністративного правопорушення вперше було викладено в Основах законодавства СРСР і союзних республік про адміністративні правопорушення, прийнятих 23 жовтня 1980 р.

До адміністративної відповідальності притягується особа, що вчинила адміністративне правопорушення. Загальне визначення адміністративного правопорушення наведено в ст.9 КУпАП, згідно з яким адміністративним правопорушенням (проступком) визнається протиправна, винна (умисна або необережна) дія чи бездіяльність, що посягає на громадський порядок, власність, права і свободи громадян, на встановлений порядок управління, і за яку законом передбачено адміністративну відповідальність.

Адміністративна відповідальність за правопорушення, передбачені КУпАП, настає, якщо ці порушення за своїм характером не тягнуть за собою відповідно до закону кримінальної відповідальності [2].

Адміністративне правопорушення визнається вчиненим умисно, коли особа, яка його вчинила, усвідомлювала протиправний характер своєї дії чи бездіяльності, передбачала її шкідливі наслідки і бажала їх або свідомо допускала настання цих наслідків.

Адміністративне правопорушення визнається вчиненим з необережності, коли особа, яка його вчинила, передбачала можливість настання шкідливих наслідків своєї дії чи бездіяльності, але легковажно розраховувала на їх відвернення або не передбачала можливості настання таких наслідків, хоч повинна була і могла їх передбачити.

Адміністративній відповідальності підлягають особи, які досягли на момент вчинення адміністративного правопорушення шістнадцятирічного віку.

Посадові особи підлягають адміністративній відповідальності за адміністративні правопорушення, пов'язані з недодержанням установлених правил у сфері охорони порядку, державного і громадського порядку, природи, здоров'я населення та інших правил, забезпечення виконання яких входить до їх службових обов'язків.

Іноземці й особи без громадянства, які перебувають на території України, підлягають адміністративній відповідальності на загальних підставах з громадянами України. Питання про відповідальність за адміністративні правопорушення, вчинені на території України іноземцями, які згідно з чинними законами та міжнародними договорами України користуються імунітетом від адміністративної юрисдикції України, вирішуються дипломатичним шляхом.

Статтею 24 КУпАП за вчинення адміністративних правопорушень передбачено такі адміністративні стягнення [2]:

попередження як захід адміністративного стягнення, яке виноситься в письмовій формі. У передбачених законом випадках попередження фіксується іншим установленим способом;

штраф – грошове стягнення, що накладається на громадян і посадових осіб за адміністративні правопорушення у випадках і розмірі, встановлених цим Кодексом та іншими законами України;

оплатне вилучення предмета, який став знаряддям вчинення або безпосереднім об'єктом адміністративного правопорушення, полягає в його примусовому вилученні за рішенням суду і наступній реалізації з передачею вирученої суми колишньому власникові з відрахуванням витрат з реалізації вилученого предмета;

конфіскація предмета, який став знаряддям вчинення або безпосереднім об'єктом адміністративного правопорушення, полягає в примусовій безоплатній передачі цього предмета у власність держави за рішенням суду. Конфісковано може бути лише предмет, який є у приватній власності порушника, якщо інше не передбачено законами України;

позбавлення спеціального права, наданого даному громадянинові (права керування транспортними засобами, права полювання);

виправні роботи застосовуються на строк до двох місяців з відбуванням їх за місцем постійної роботи особи, яка вчинила адміністративне правопорушення, і з відрахуванням до двадцяти процентів її заробітку в дохід держави. Виправні роботи призначаються районним, районним у місті, міським чи міськрайонним судом (суддею);

адміністративний арешт, який установлюється і застосовується лише у виняткових випадках за окремі види адміністративних правопорушень на строк до п'ятнадцяти діб та призначається районним, районним у місті, міським чи міськрайонним судом (суддею).

Одночасно із введенням 4 грудня 1990 року Закону України №509-ХІІ "Про державну податкову службу в Україні" податковим органам надано право накладати адміністративні штрафи [10]:

- на службових осіб підприємств, установ і організацій, винних у приховуванні (заниженні) прибутку (доходу) або приховуванні (необчисленні) інших об'єктів оподаткування, а також у відсутності бухгалтерського обліку або веденні його з порушенням установленого порядку і перекрученні бухгалтерських звітів, у неподанні, несвоєчасному поданні або поданні за невстановленою формою бухгалтерських звітів, балансів, розрахунків, декларацій та інших документів, пов'язаних з обчисленням і сплатою податків та інших платежів у бюджет, - у розмірі середньомісячної заробітної плати, а за ті ж дії, вчинені повторно протягом року, - у розмірі двох середньомісячних плат;

- на громадян, винних у порушенні порядку заняття індивідуальною трудовою діяльністю, або тих, що займаються індивідуальною трудовою діяльністю, щодо якої є спеціальна заборона, а також на громадян, винних у відсутності обліку доходів або у веденні його з порушенням встановленого порядку, неподанні або несвоєчасному поданні декларацій про доходи чи у включенні до декларації перекручених даних, - у розмірі середньомісячного доходу, що підлягає оподаткуванню, а за ті ж дії, вчинені повторно протягом року після накладення адміністративного стягнення, - в розмірі двох середньомісячних доходів, що підлягають оподаткуванню;

- на керівників та інших службових осіб підприємств, установ і організацій, а також громадян, які не виконують перелічених у пунктах 2 - 5 цієї ж статті вимог державних податкових інспекцій та їх службових осіб, - у розмірі відповідно середньомісячної заробітної плати і середньомісячного доходу, що підлягає оподаткуванню;

Надалі ця норма закону мала неодноразові зміни та доповнення, але суттєві зміни відбулися у 2005 році, коли Законом України від 12.01.05 №2322-ІV повноваження податкових органів щодо притягнення до адміністративної відповідальності стали регулюватися лише Кодексом України про адміністративні правопорушення. Таким чином, на сьогодні органи податкової служби мають право складати протоколи про адміністративні правопорушення у випадку (табл.2.1):

Таблиця 2.1. Статті Кодексу України про адміністративні правопорушення, відповідальність за складання яких покладено на податкові органи

| № п/п | Стаття КУпАП | Органи, що мають право складати протокол | Підстава (ст. КУпАП) | Органи, що мають право розглядати справу | Підстава (ст. КУпАП) |

| 1 | Ст.512 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

| 2 | Ст.1551 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

| 3 | Ст.ст. 1631 –1634 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

| 4 | Ст.164 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

| 5 | Ст.1641 | 1. Органи ДПС 2. Органи МВС 3. Фінансові органи | 1. Ч.2 ст.255 2. Абз.1 п.1 ч.1 ст.255 3. Абз.12 п.1 ч.1 ст.255 | Органи ДПС | Ст.2342 |

| 6 | Ст.1645 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

| 7 | Ст.1666 | Органи ДПС | Ч.2 ст.255 | Органи ДПС | Ст.2342 |

| 8 | Ст.1772 | Органи ДПС | Абз.24 п.1 ч.1 ст.255 | Місцеві (районі) суди | Ст.221 |

Похожие работы

... першої статті 92 Конституції України передбачено лише чотири види юридичної відповідальності: цивільно-правову, кримінальну, адміністративну та дисциплінарну, і за своїми ознаками відповідальність юридичних осіб за порушення податкового законодавства є адміністративною. Також, аналізуючи закони України, які встановлюють відповідальність юридичних осіб за правопорушення у сфері податкових правові ...

... населених пунктів, забезпечення в них чистоти і порядку, правила торгівлі на ринках, а також правила забезпечення тиші в громадських місцях, за порушення яких адміністративну відповідальність передбачено відповідно ст.ст.152, 159 і 182 КпАП (ст.26 Закону України "Про місцеве самоврядування в Україні") Викликає заперечення доцільність надання таких повноважень сільським та селищним радам. До того ...

... ідками, що настали. Об'єктивна сторона податкового правопорушення характеризується протиправністю дії (бездіяльності) суб'єкта, за яке встановлена юридична відповідальність. Цей елемент складу податкового правопорушення характеризує зовнішні прояви правопорушення в об'єктивній дійсності (момент здійснення (закінчення) правопорушення, спосіб, повторність і т.д.). Система категорій, що охоплюють ...

... і ті ж порушення правил природокористування чи вимог охорони навколишнього природного середовища тягнуть за собою в одних випадках кримінальну, а в інших – адміністративну відповідальність. Адміністративна відповідальність за порушення екологічного законодавства передбачена в Кодексі України про адміністративні правопорушення від 7 грудня 1984 року з наступними численними змінами і доповненнями. ...

0 комментариев