Навигация

Аналіз активних та пасивних операцій банку

3. Аналіз активних та пасивних операцій банку.

Банківські операції відображаються окремими статтями в балансі комерційного банку. Залежно від того, в якій частині балансу вони обліковуються, їх поділяють на пасивні й активні.

Пасивні операції - це операції з мобілізації ресурсів комерційного банку. За видом банківських ресурсів розрізняють пасивні операції з формування власних, залучених (депозитних) та позичених (не депозитних) ресурсів. Операції з формування власних ресурсів охоплюють:

q операції з формування статутного капіталу банку;

q операції з формування резервного фонду банку;

q операції з формування страхових фондів банку;

q операції з формування інших фондів банку спеціального призначення, які створюються за рахунок прибутку банку і використовуються відповідно до рішення, прийнятого вищою управлінською ланкою комерційного банку;

q операції, пов'язані з формуванням і розподілом банківського прибутку.

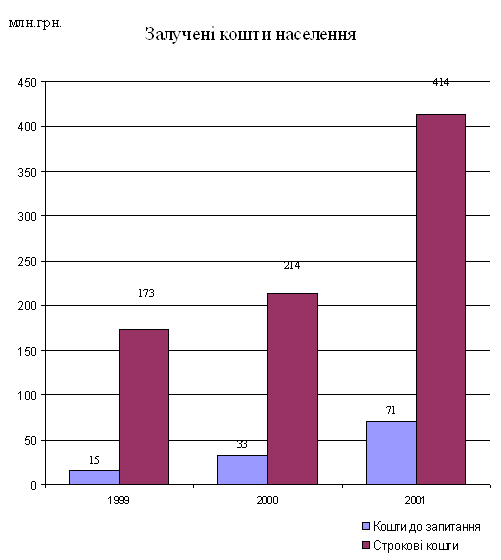

Операції з формування залучених ресурсів називають пасивними депозитними операціями. Вони відображають процес залучення й обліку в банківському балансі тимчасово вільних коштів юридичних, фізичних осіб, банків, які зберігаються на різноманітних рахунках (строкових і до запитання). Вкладниками можуть бути як юридичні та фізичні особи, що постійно обслуговуються в даному банку (клієнти банку), так і юридичні і фізичні особи, що не належать до постійних клієнтів цього банку, а обслуговуються в іншому банку.

У банківській практиці України передбачена можливість вибору банку для постійного обслуговування і для проведення окремих депозитних операцій на вигідних умовах в інших банках. З цією метою банки відкривають рахунки до запитання (поточні, бюджетні) та на строк (депозитні). Наявність залишку грошових коштів на цих рахунках дає можливість банку, що обслуговує власників рахунків, використовувати ці залишки як ресурси для здійснення активних операцій з метою отримання доходу. Пасивні депозитні операції створюють можливість користування тимчасово вільними грошовими коштами інших банків, які зберігаються на кореспондентських рахунках (кошти до запитання) та строкових депозитах (кошти на строк).

Отже, пасивні депозитні операції можна класифікувати:

q за категорією вкладника:

- операції із залучення тимчасово вільних коштів юридичних осіб - на поточні, бюджетні, депозитні рахунки;

- операції із залучення тимчасово вільних коштів фізичних осіб - на поточні, депозитні рахунки;

- операції із залучення тимчасово вільних коштів банків-кореспондентів - на кореспондентські та депозитні рахунки;

q за строком:

- операції із залучення тимчасово вільних коштів - на рахунки до запитання (поточні, бюджетні, кореспондентські) з метою подальшого використання для поточних розрахунків;

- операції із залучення тимчасово вільних коштів - на строкові депозитні рахунки для зберігання протягом обумовленого договором періоду.

Крім мобілізації власних та залучених ресурсів, комерційні банки можуть використовувати можливості міжбанківського рику капіталів, а також залучати кошти інвесторів через емісію та розміщення власних незабезпечених боргових зобов'язань. Мобілізовані у такий спосіб ресурси являють собою позичені ресурси банку або ресурси не депозитного характеру. Ця частина банківських ресурсів є найоперативнішою щодо залучення. Позичені ресурси комерційного банку мобілізуються через здійснення пасивних кредитних та пасивних інвестиційних операцій.

Пасивні кредитні операції - це операції комерційного банку, пов'язані з отриманням кредитів на міжбанківському ринку (в інших комерційних банків та в НБУ). Комерційні банки в Україні можуть отримувати кредит в інших банків на визначених договорами умовах строком від одного дня (кредити овернайт) до кількох місяців. Крім власне міжбанківських кредитів, комерційні банки можуть звертатись за кредитом до кредитора останньої інстанції - Національного банку України, який сьогодні надає кредити під заставу державних цінних паперів і комерційних векселів. Згідно з чинним законодавством НБУ може здійснювати продаж комерційним банкам кредитів через кредитні тендери, проводити операції з переобліку комерційних векселів, що раніше були обліковані комерційним банком, та видавати кредити овернайт через постійно діючу лінію рефінансування.

Пасивні інвестиційні операції - це операції комерційного банку, пов'язані з випуском і розміщенням власних незабезпечених боргових зобов'язань. Банки можуть емітувати облігації, які поповнюють банківські ресурси коштами інвесторів на строк обігу цих цінних паперів.

Мобілізовані через здійснення пасивних операцій грошові кошти засновників банку, акціонерів, учасників, вкладників, кредиторів та інвесторів акумулюються на кореспондентському рахунку банку (якщо вони надійшли в безготівковій формі) або в касі (якщо вони надійшли готівкою). Розміщують банки мобілізовані ресурси за різними напрямками через проведення активних операцій.

Отже, до пасивних операцій банків відносяться такі операції, за допомогою яких банки формують свої ресурси для проведення кредитних та інших активних операцій, а саме - депозитні операції, відкриття та ведення рахунків клієнтів, отримання позичок на міжбанківському ринку, продаж власних торгових зобов'язань (векселів і облігацій). Ефективна організація пасивних операцій банків сприяє забезпеченню нормальної банківської діяльності на комерційних засадах, регулюванню грошової маси в країні, успішному виконанню банками традиційних розрахунково-кредитних операцій, а також розширенню діапазону банківських послуг.

Активні операції - це операції з розміщення мобілізованих комерційним банком ресурсів у депозити, кредити, інвестиції, основні засоби й товарно-матеріальні цінності. Отже, до активних операцій банків належать:

- операції з вкладення банківських ресурсів у грошові кошти в готівковій і безготівковій формах з метою підтримання ліквідності банку;

- розрахункові операції, пов'язані з платежами клієнтів;

- касові операції з приймання і видавання готівки;

- кредитні операції, пов'язані з наданням кредитів різних форм і видів юридичним, фізичним особам, банкам;

- інвестиційні операції з вкладення банківських ресурсів у цінні папери (акції, державні та корпоративні облігації) на тривалий строк;

- фондові операції з купівлі-продажу цінних паперів;

- валютні операції з купівлі-продажу іноземної валюти на внутрішньому та міжнародному валютних ринках;

- депозитні операції з розміщення тимчасово вільних ресурсів банку в депозити в НБУ та в інших комерційних банках;

- операції з купівлі-продажу банківських металів на внутрішньому і міжнародному валютних ринках;

- операції з придбання основних засобів, матеріальних та нематеріальних активів.

Активні операції комерційні банки здійснюють у межах наявних ресурсів, тобто у межах залишку грошових коштів на кореспондентському рахунку в НБУ (при проведенні операцій у безготівковому порядку) та в касі (при проведенні операцій з готівкою).

Комерційні банки можуть також здійснювати інші види активних операцій: лізингові операції, факторинг і форфейтинг.

Список використаної літератури:

1. Конституція України. К. Право, 2002 - 68 с.

2. Закон України „Про банки та банківську діяльність” від 7.12.2000 р.

3. Банковское право. Л.Г. Ефимова, издательство “Бек”, Москва, 1994 г. – 285 с.

4. Боринець С.Я. „Міжнародні фінанси”: Підручник. К.: Знання-Прес, 2002 – 311 с.

5. Васюренко О.В. Банківські операції. Навчальний посібник – 4-те вид. – К.: Знання. – 2004 – 324 с.

6. Качан О.О. „Банківське право”: Навчальний посібник. К. „Юрінком Інтер”, 2000. – 288 с.

7. Комаров П.І. „Банківське право”. Підручник. „Юрінком Інтер ” 2002 р. - 357 с.

8. Костюченко О.А. Правовые аспекты банковской деятельности: Пособие по проблемам банковского права. – К. Криниця, 2003 – 320 с.

9. Операції комерційних банків / кол. авторів - 4-те вид. змін і доп. К.: Алерта, 2004 – 500 с.

Похожие работы

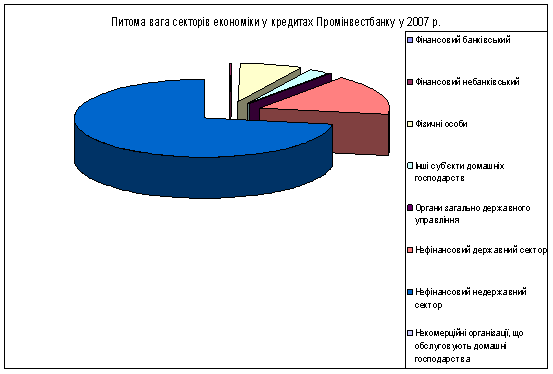

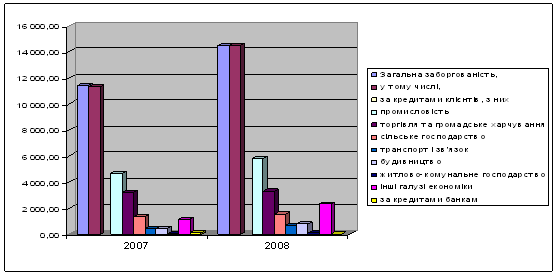

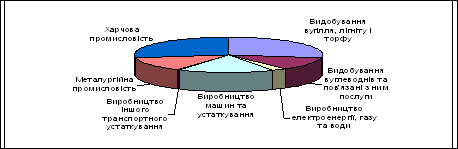

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

0 комментариев