Навигация

Анализ финансово-хозяйственной деятельности

2.2 Анализ финансово-хозяйственной деятельности

Активы предприятия по составу и функциональной роли делятся на:

· основной капитал (внеоборотные активы): основные средства, нематериальные активы, незавершенное строительство, долгосрочные финансовые вложения;

· оборотный капитал (оборотные активы): материальные оборотные средства, денежные средства, средства в текущих расчетах (обязательства).

Таблица 2.2

Сравнение динамики активов и финансовых результатов

| Показатель | 2004 | 2005 | 2006 | Абсолютные отклонения, тыс. руб. | Темп прироста, % | ||||

| 2005 – 2004 | 2006 – 2005 | 2006 – 2004 | 2005/ 2004 | 2006/ 2005 | 2006/ 2004 | ||||

| Средняя величина активов за период | 421892 | 711811,5 | 1065513,5 | 289919,5 | 353702 | 1023324,5 | 68,72 | 49,69 | 152,56 |

| Выручка от реализации | 192139 | 244337 | 665908 | 52198 | 421571 | 473769 | 27,17 | 172,54 | 246,58 |

| Прибыль от реализации | 25138 | -48961 | -1094 | -74099 | 47867 | -26232 | -282,83 | 97,77 | -104,35 |

Из таблицы видно, что средняя величина активов в 2005 году по сравнению с 2004 на 289919,5 тыс. руб. или на 68,72%, в 2006 году произошел дальнейший рост на 353702 тыс. руб. или на 49,69%. Таким образом, за два года средняя величина активов возросла на 1023324,5 тыс. руб. или на 152,56%, то есть более, чем в 1,5 раза. Это говорит о росте предприятия, расширении производства. Прибыль от реализации в 2004 году составила 25138 тыс. руб., в 2005 году был зафиксирован убыток в размере 48961 тыс. руб., а в 2006 году убыток составил 1094 тыс. руб. Важным показателем оценки финансового состояния является темп прироста реальных активов. Реальные активы – это реально существующее собственное имущество и финансовые вложения по их действительной стоимости. Темп прироста реальных активов характеризует интенсивность наращивания имущества и определяется по формуле:

![]() где

где

А – темп прироста реальных активов,

С – основные средства и вложения без учета износа, торговой наценки по нереализованным товарам, нематериальных активов, использованной прибыли;

З – запасы и затраты;

Д – денежные средства, расчеты и прочие активы без учета использованных заемных средств;

Индекс «0» - предыдущий год;

Индекс «1» - отчетный год.

Имеем:

![]()

Таким образом, интенсивность прироста реальных активов за два года составила 198,52%, что свидетельствует об улучшении финансового состояния хозяйствующего субъекта.

Следующим моментом предварительного анализа является изучение динамики и структуры источников финансовых ресурсов.

При анализе структуры пассивов реализуются следующие цели:

· определяется соотношение между заемными и собственными источниками средств предприятия – значительный удельный вес заемных источников (более 50%) свидетельствует о рискованной деятельности предприятия, что может послужить причиной неплатежеспособности; такой риск можно оправдать при условии ускорения оборачиваемости оборотных средств за отчетный период;

· выявляется обеспеченность запасов и затрат предприятия собственными источниками, а также с учетом долгосрочного, а затем и краткосрочного кредитов; этот анализ дает наиболее полное представление об обеспеченности запасов и затрат собственными источниками финансирования;

· рассматриваются причины образования кредиторской задолженности (зависящие от предприятия), ее удельный вес, динамика, структура, доля просроченной задолженности.

Пассивы предприятия, то есть источники финансирования его средств, делятся на:

· собственные средства (уставный капитал, непокрытый убыток прошлых лет, нераспределенная прибыль);

· заемные средства (долгосрочные заемные средства и краткосрочные заемные средства).

Анализ пассивов ЗАО «Корона» показал, что сумма всех источников финансовых ресурсов за 2005 год возросла на 482785 тыс. руб., а за 2006 год – на 224619 тыс. руб., в том числе собственные средства снизились на 133140 тыс. руб. с 207395 до 74255 тыс. руб. или на 64,2% в 2005 году и на 93302 тыс. руб. или на 125,65 % (с 74255 до -19047 тыс. руб.) в 2006 году, расчеты и прочие пассивы возросли. За 2005 год произошел рост с 66792 до 299644 тыс. руб. (на 232852 тыс. руб. или на 348,62%), а в 2006 году наблюдался рост с 299645 до 499501 тыс. руб. (на 199856 тыс. руб. или на 66,7%). Таким образом, суммарный рост расчетов и прочих пассивов за два года составил 432709 тыс. руб. (с 66792 до 499501 тыс. руб.) или 647,85%.

За отчетный период изменился состав источников средств: доля собственных средств снизилась на 45,71% с 44,09% на конец 2004 года до -1,62% на конец 2006 года, доля расчетов и прочих пассивов возросла на 6,61% с 28,21% до 42,41%. Снижение доли собственных средств отрицательно характеризует работу ЗАО «Корона».

Осуществлялось привлечение краткосрочных кредитов.

Структуру пассивов характеризует:

Коэффициент финансовой независимости (автономии) – отражает долю собственного капитала в общей сумме авансированного капитала:

К=собственный капитал / общая величина источников средств:

К2004= 207395 / 470419 = 0,44

К2005= 74255 / 953204 = 0,08

Котчет= - 19047 / 1177823 = -0,02

Поскольку коэффициент автономии в 2004 году = 0,44, а в 2006 году он составил – 0,02 (учитывая то, чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие), можно сказать, что предприятие находится в незавидном положении. В течение анализируемых двух лет финансовая устойчивость, определяемая на основании коэффициента финансовой независимости (автономии) стабильно снижается. Если в 2004 году значение данного показателя хотя и не соответствовало нормативному (не менее 0,5), но было к нему близко, то в следующие годы значение показателя финансовой независимости стало просто критическим. На данном этапе предприятие не стабильно, является неплатежеспособным, т.к. прочие оборотные активы не покрывают кредиторской задолженности и прочих краткосрочных пассивов, т.е. необходима оптимизация структуры пассивов. Также оно чувствительно ко всем изменениям, происходящим как на самом предприятии, так и к факторам, действующим со стороны.

Финансовая устойчивость может быть восстановлена путем обоснованного снижения затрат и пополнения источников формирования запасов (увеличение реального собственного капитала за счет накопления нераспределенной прибыли или за счет распределения прибыли в фонды накопления), оптимизации структуры источников средств.

Коэффициент финансового рычага (плечо финансового рычага) – характеризует соотношение между заемными и собственными средствами предприятия:

К = заемный капитал / собственный капитал

К2004 = 263024 / 207395 = 1,27

К2005 = 878949 / 74255 = 11,84

К2006 = 1196870 / - 19047 = Показатель не определяется.

Соотношение заемного и собственного капитала находится в пропорции, таким образом, что можно сказать: предприятие в своей деятельности использует, в основном, заемные средства.

Как и все вышеперечисленные показатели, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости.

Коэффициент финансовой зависимости свидетельствует о степени зависимости предприятия от внешних источников финансирования:

К = заемный капитал / общая величина источников средств

К2004 = 263024 / 470419 = 0,56

К2005 = 878949 / 953204 = 0,92

К2006 = 1196870 / 1177823 = 1,02

Коэффициент финансовой зависимости стабильно рос в течение всего анализируемого периода. В 2004 году он составил 0,56, в 2005 – 0,92, а в 2006 – уже 1,02. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия, что является негативной тенденцией, говорит о зависимости предприятия от внешних факторов. Согласно нормативным показателям, значение данного коэффициента не должно превышать 0,5. Таким образом, финансовое состояние организации нельзя назвать устойчивым или стабильным, оно постоянно ухудшается.

Следует помнить, что увеличение оборота (остатков в балансе) текущих активов, также как и ускорение оборачиваемости кредиторской задолженности (уменьшение остатков в балансе), сопровождается оттоком денежных средств, и наоборот, ускорение оборачиваемости запасов. Средств в расчетах и других текущих активов (уменьшение остатков в балансе), а также увеличение периода погашения краткосрочных обязательств (увеличение остатков кредиторской задолженности) связаны с притоком денежных средств.

Таблица 2.3

Анализ структуры скорректированных заемных средств

| Показатели | Абсолютные величины | Удельный вес в общей валюте баланса, (%) | Изменения | |||||||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | В абсолютных величинах | В удельных весах | В процентах к общему изменению величины капитала | ||||

| 2005 | 2006 | 2005 | 2006 | 2005 | 2006 | |||||||

| Краткосрочные заемные средства | 195710 | 578569 | 697369 | 41,6 | 60,7 | 59,2 | 382859 | 118800 | 19,1 | -1,5 | 79,3 | 52,9 |

| Кредиторская задолженность | 66792 | 299644 | 499501 | 14,2 | 31,4 | 42,4 | 232852 | 199857 | 17,2 | 11,0 | 48,2 | 89,0 |

| Итого скорректированных заемных средств | 262502 | 878213 | 1196870 | 55,8 | 92,1 | 101,6 | 615711 | 318657 | 36,3 | 9,5 | 127,5 | 141,9 |

Анализ данной таблицы свидетельствует о том, что на ЗАО «Корона» произошло увеличение заемных средств, а именно краткосрочных заемных средств на 501659 тыс.руб. и кредиторской задолженности на 432709 тыс.руб. и составило 17,6% и 28,2% соответственно. Изменение краткосрочных заемных средств в течение анализируемого периода превышала изменение величины капитала, то есть другие статьи пассива баланса уменьшались, что было перекрыто ростом краткосрочной задолженности.

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости.

Финансово-устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Для анализа финансовой устойчивости используются следующие показатели:

Собственные оборотные средства. Этот показатель является абсолютным, его увеличение в динамике рассматривается как положительная тенденция.

СОС = СК + ДО – СВ, где:

СОС – собственные оборотные средства;

СК – собственный капитал (строка 490 по балансу + балансовая прибыль);

ДО – долгосрочные обязательства (стр. 590);

СВ – основные средства и прочие внеоборотные активы (стр. 190).

Нормальные источники формирования запасов. Данный показатель отличается от предыдущего на величину краткосрочных ссуд и займов, а также кредиторской задолженности по товарным операциям, являющихся, как правило, источниками покрытия запасов.

ИФЗ = СОС + Сб + Рк, где:

ИФЗ – нормальные источники формирования запасов;

СОС – собственные оборотные средства;

Сб – ссуды банка и займы, используемые для покрытия запасов (стр. 610);

Рк – расчеты с кредиторами по товарным операциям (стр. 621 + стр. 622 + стр. 627).

Показатель запасов и затрат. (33 – строка 210 по балансу).

Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это дает возможность оценить, в какой степени организация готова к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Долгосрочные пассивы (кредиты и займы) и собственный капитал направляются преимущественно на приобретение основных средств, на капитальные вложения и другие внеоборотные активы. Для того, чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

Таблица 2.4

Анализ обеспеченности запасов источниками средств

| Показатели | 2004 | 2005 | 2006 |

| 1. Реальный собственный капитал | 207395 | 74255 | -19047 |

| 2. Внеоборотные активы + долгосрочная дебиторская задолженность | 85854 | 155221 | 176909 |

| 3. Наличие собственных оборотных средств (1 – 2) | 121541 | -80996 | -195956 |

| 4.Долгосрочные пассивы + целевое финансирование | - | - | - |

| 5. Наличие долгосрочных источников финансирования запасов (3 + 4) | 121541 | -80996 | -195956 |

| 6. Краткосрочные кредиты и займы | 195710 | 578569 | 697369 |

| 7. Общая величина основных источников формирования запасов (5 + 6) | 317251 | 497573 | 501413 |

| 8. Общая величина запасов | 169581 | 440157 | 586651 |

| 9. Излишек (недостаток) собственных оборотных средств (3 – 8) | -48040 | -521153 | -782607 |

| 10. Излишек (недостаток) долгосрочных источников формирования запасов (5 – 8) | -48040 | -521153 | -782607 |

| 11. Излишек (недостаток) общей величины источников формирования запасов (7 – 8) | 147670 | 57416 | -85238 |

Из выше представленной таблицы можно сделать следующие выводы:

Состояние предприятия характеризуется недостатком реального собственного капитала, собственных оборотных средств, основных и долгосрочных источников формирования запасов, которые имеют отрицательное значение.

Помимо абсолютных показателей на основании данных бухгалтерского баланса рассчитываются коэффициенты, характеризующие финансовую устойчивость предприятия:

Для этого рассчитаем следующие показатели:

Собственные оборотные средства:

СОС2004 = 207395 – 85854 = 121541 тыс.руб.

СОС2005 = 74255 – 155221 = - 80996 тыс.руб.

СОС2006 = (-19047) – 176909 = - 195956 тыс.руб.

Нормальные источники формирования запасов:

ИФЗ2004 = 121541 + 195710 + 18419 = 335670 тыс.руб.

ИФЗ2005 = - 80996 + 578569 + 106826 = 604399 тыс.руб.

ИФЗ2006 = - 195956 + 397369 + 325885 = 527298 тыс.руб.

Анализ ликвидности баланса позволяет оценить кредитоспособность предприятия, т.е. способность рассчитываться по своим обязательствам. Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Наиболее ликвидные активы (денежные средства и ценные бумаги предприятия) должны быть больше или равны наиболее срочным обязательствам (кредиторской задолженности). Быстро реализуемые активы (дебиторская задолженность и прочие активы) – больше или равны краткосрочным пассивам (краткосрочным кредитам и заемным средствам). Медленно реализуемые активы (запасы и затраты за исключением расходов будущих периодов) – больше или равны долгосрочным пассивам (долгосрочным кредитам и заемным средствам). Трудно реализуемые активы (нематериальные активы, основные средства, незавершенные капитальные вложения и оборудование) – меньше или равны постоянным пассивам (источникам собственных средств).

При выполнении этих условий баланс считается абсолютно ликвидным. В случае если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком в другой группе по стоимостной величине.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты и прочие оборотные активы.

А4. Трудно реализуемые активы – статьи раздела I актива баланса (внеоборотные активы).

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относится кредиторская задолженность.

П2. Краткосрочные пассивы – это краткосрочные заемные средства и прочие краткосрочные пассивы.

Таблица 2.5

Группировка активов и пассивов для оценки ликвидности баланса

| Обозначение группы | Активы | Сумма, тыс. руб. | Обозначение группы | Пассивы | Сумма, тыс. руб. | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| А1 | Абсолютно ликвидные пассивы (денежные средства) | 3133 | 64655 | 26382 | П1 | Наиболее срочные обязательства (кредиторская задолженность) | 66792 | 299644 | 499501 |

| А2 | Быстро реализуемые активы (краткосрочная дебиторская задолженность) | 201756 | 248753 | 288952 | П2 | Среднесрочные обязательства (краткосрочные кредиты банков) | 196232 | 579305 | 697369 |

| А3 | Медленно реализуемые активы | 178382 | 480729 | 682161 | П3 | Долгосрочные обязательства | 0 | 0 | 0 |

| А4 | Трудно реализуемые активы (долгосрочные финансовые вложения | 85854 | 155221 | 176909 | П4 | Собственный капитал (уставный капитал, непокрытый убыток прошлых лет, непокрытый убыток отчетного года) | 207395 | 74255 | -19047 |

П3. Долгосрочные пассивы – это статьи баланса, относящиеся ко II разделу пассива баланса, т.е. долгосрочные кредиты и заемные средства.

П4. Постоянные пассивы или устойчивые – это статьи I раздела пассива баланса «Источники собственных средств».

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4.

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Выполнение четвертого неравенства свидетельствует о соблюдении одного из первых трех неравенств.

Более точно оценить ликвидность баланса можно на основе проведенного внутреннего анализа финансового состояния. В этом случае сумма по каждой балансовой статье, входящей в какую-либо из первых трех групп актива и пассива (см. группы А1-А3 и П1-П3), разбивается на части. Соответствующие различным срокам превращения в денежные средства для активных статей и различным срокам погашения обязательств для пассивных статей: до 3-х месяцев; от 3-х до 6-ти месяцев; от 6-ти месяцев до года; свыше года.

Так разбиваются, в первую очередь, суммы по статьям, отражающим дебиторскую задолженность и прочие активы, кредиторскую задолженность и прочие пассивы, а также краткосрочные кредиты и заемные средства.

Для распределения по срокам превращения в денежные средства сумм по статьям раздела II актива используются величины запасов в днях оборота. Далее суммируются величины по активу с одинаковыми интервалами изменения ликвидности и величины по активу с одинаковыми интервалами изменения ликвидности и величины по пассиву с одинаковыми интервалами изменения срока погашения задолженности. В результате получаем итоги по 4-м группам по активу (не считая трудно реализуемых активов и постоянных пассивов).

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Результаты расчетов по данным анализируемой организации показывают, что в этой организации сопоставление итогов групп по активу и пассиву имеет следующий вид:

А1 < П1; А2 > П2; А3 > П3; А4 > П4.

Исходя из этого можно сказать, что баланс абсолютно не ликвиден. Сопоставление первых двух неравенств свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Причем за анализируемый период возрос платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. Четвертое неравенство свидетельствует о том, что предприятию не хватает собственного капитала для финансирования своих активов.

При этом, исходя из данных аналитического баланса можно заключить, что причиной снижения ликвидности явилось то, что краткосрочная задолженность увеличилась более высокими темпами, чем денежные средства.

Для комплексной оценки ликвидности баланса (оценки финансовой ситуации с точки зрения ликвидности, выбора наиболее надежного партнера из множества потенциальных партнеров) рассчитывается общий показатель ликвидности (Fл):

![]()

НЛА – наиболее ликвидные активы;

БЛА – быстро реализуемые активы;

МРА – медленно реализуемые активы;

НОС – наиболее срочные обязательства;

КСП – краткосрочные пассивы;

ДСП – долгосрочные пассивы.

Анализ ликвидности баланса приведен в таблице 2.6.

Таблица 2.6

Анализ ликвидности баланса

| № п/п | Наименование показателя | Значение, руб. | ||

| 2004 | 2005 | 2006 | ||

| 1 | 2 | 3 | 4 | 5 |

| АКТИВ | ||||

| 1 | Наиболее ликвидные активы | 3133 | 64655 | 26382 |

| 2 | Быстро реализуемые активы | 201756 | 248753 | 288952 |

| 3 | Медленно реализуемые активы | 178382 | 480729 | 682161 |

| 4 | Трудно реализуемые активы | 85854 | 155221 | 176909 |

| ПАССИВ | ||||

| 1 | Наиболее срочные обязательства | 66792 | 299644 | 499501 |

| 2 | Краткосрочные пассивы | 196232 | 579305 | 697369 |

| 3 | Долгосрочные пассивы | 0 | 0 | 0 |

| 4 | Постоянные пассивы | 207395 | 74255 | -19047 |

| Коэффициент ликвидности, Fл | 0,73 | 0,57 | 0,44 | |

Рассчитаем коэффициент:

О снижении ликвидности баланса свидетельствует падение коэффициента общей ликвидности с 0,73 в 2002 году до 0,57 в 2003 году и затем до 0,44 в 2004 году.

Платежеспособность предприятия – показатель, характеризующий финансовую устойчивость предприятия, то есть возможность своевременно погашать свои платежные обязательства наличными денежными средствами.

Ликвидность предприятия – характеризует возможность изыскания платежеспособных средств не только за счет внутренних источников, но и внешних при соответствующем уровне инвестиционной привлекательности предприятия и деловом имидже.

Ликвидность баланса – степень покрытия деловых обязательств предприятия его активами, срок инкассации которых соответствует сроку погашения платежеспособных обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с обязательствами, которые группируются по степени срочности их погашения.

В ходе анализа каждый из приведенных коэффициентов рассчитывается на начало и конец периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Основные финансовые коэффициенты приведены в таблице 1.8. Они используются для исследования изменений устойчивости положения предприятия или проведения сравнительного анализа нескольких конкурирующих фирм. Основой для расчета коэффициентов является представленный уплотненный баланс нетто (таблица 2.7).

Таблица 2.7

Уплотненный баланс-нетто

| Показатель | Идентификатор | 2004 | 2005 | 2006 |

| 1 | 2 | 3 | 4 | 5 |

| Актив | ||||

| 1. Текущие активы | ||||

| Денежные средства (стр. 260) | ДС | 2883 | 63248 | 8329 |

| Расчеты с дебиторами (стр. 230 + стр. 240) | ДБ | 201756 | 248753 | 288952 |

| Запасы и затраты (стр. 210 + стр. 220) | ЗЗ | 178640 | 484575 | 685580 |

| Прочие активы (стр. 250 + стр. 270) | ПА | 1286 | 1407 | 18053 |

| Итого по разделу 1 | ТА | 384565 | 797983 | 1000914 |

| 2. Основные средства и прочие внеоборотные активы | ||||

| Основные средства и капитальные вложения (стр.120 + стр. 130) | ОС | 79971 | 96626 | 141311 |

| Долгосрочные финансовые вложения (стр. 140) | ФВ | 5883 | 58595 | 35598 |

| Прочие внеоборотные активы (стр. 110 + стр. 270) | ПВ | 0 | 0 | 0 |

| Итого по разделу 2 | СВ | 85854 | 155221 | 176909 |

| Баланс | Бн | 470419 | 953204 | 1177823 |

| ПАССИВ | ||||

| 1. Привлеченный капитал | ||||

| Текущие (краткосрочные) обязательства (стр.690) | ТО | 263024 | 878949 | 1196870 |

| Долгосрочные обязательства (стр. 590) | ДО | 0 | 0 | 0 |

| Итого по разделу 1 | ПК | 263024 | 878949 | 1196870 |

| 2. Собственный капитал | ||||

| Фонды собственных средств (стр. 410 + … + стр. 450 – стр. 465, 475) | СС | 191348 | 191348 | 172062 |

| Нераспределенная прибыль (стр. 460 + стр. 470) | НП | 16047 | -117093 | -191109 |

| Прочие источники собственных средств (стр. 450) | ПИ | 0 | 0 | 0 |

| Итого по разделу 2 | СК | 207395 | 74255 | -19047 |

| Баланс | Бн | 470419 | 953204 | 1177823 |

Таблица 2.8

Финансовые коэффициенты

| Наименование коэффициента | Порядок расчета | Нормативное значение | Характеристика |

| Автономии | СК/Бн | Более 0,5 | Рост коэффициента свидетельствует об увеличении финансовой независимости предприятия. Снижении рска финансовых затруднений в будущие периоды, повышает гарантии погашения предприятием своих обязательств |

| Соотношение заемных и собственных средств | ПК/Ск | Макс. 1 | Рост коэффициента отражает превышение величины заемных средств над собственными источниками их покрытия |

| Маневренности | СОС/СК | Прибл. 0,5 | Высокое значение коэффициента положительно характеризует финансовое состояние предприятия |

| Обеспеченности запасов и затрат собственными источниками | СОС/ЗЗ | 1 | При значении коэффициента ниже нормативного предприятие не обеспечивает запасы и затраты собственными источниками финансирования |

| Быстрые ликвидности | (ДС + ДБ + ПА)/ТО | От 0,5 до 1 | Отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами |

| Абсолютной ликвидности | ДС/ТО | От 0,05 до 0,2 | Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время |

| Покрытия или платежеспособности | ТА/ТО | От 1,5 до 2 | Показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов дебиторами и благоприятной реализации готовой продукции, но и продажи в случае необходимости прочих элементов материальных оборотных средств |

| Коэффициент задолженности по кредитам банков и займам | Стр. 590 + 610 / стр. 010 (форма №2) | Характеризует возможность покрытия задолженности по кредитам банков и займам суммой полученной выручки от продаж. Рост показателя в динамике при увеличении суммы обязательств свидетельствует об усилении зависимости организации от привлеченного капитала и невозможности покрытия задолженности за счет суммы полученный выручки от продаж | |

| Платежеспособности по текущим обязательствам | Стр. 690 / стр. 010 (форма №2) | Характеризует текущую платежеспособность организации, объемы ее краткосрочных заемных средств и сроки возможного погашения текущей задолженности перед кредиторами. Рост числителя при одновременном снижении знаменателя свидетельствует о наличии проблем с платежеспособностью организации по покрытию текущих (краткосрочных) обязательств | |

ОС – основные средства;

СОС – собственные обортные средства;

СОС = СК + ДО – СВ

Исходя из данных баланса в анализируемой организации коэффициенты, характеризующие платежеспособность, имеют следующие значения:

Таблица 2.9

Анализ коэффициентов финансовой устойчивости

| Нормируемые показатели | ||||||||

| № п/п | Наименование коэффициента | 2004 | 2005 | 2005 | Абсолютное изменение (+/-) | Норматив | ||

| 2005 – 2004 | 2006 – 2005 | 2006 - 2004 | ||||||

| 1 | Автономии | 0,44 | 0,08 | -0,02 | -0,36 | -0,1 | -0,46 | Более 0,5 |

| 2 | Соотношение заемных и собственных средств | 1,27 | 11,84 | 62,84 | 10,57 | 51 | 61,57 | Макс. 1 |

| 3 | Маневренности | 0,59 | 1,09 | 10,29 | 0,5 | 9,2 | 9,7 | Прибл. 0,5 |

| 4 | Быстрые ликвидности | 0,78 | 0,36 | 0,26 | -0,42 | -0,1 | -0,52 | От 0,5 до 1 |

| 5 | Абсолютной ликвидности | 0,01 | 0,07 | 0,01 | 0,06 | -0,06 | 0 | От 0,05до 0,2 |

| 6 | Покрытия или платежеспособности | 1,46 | 0,91 | 0,84 | -0,55 | -0,13 | -0,68 | От 1,5 до 2 |

| Ненормируемые показатели | ||||||||

| 7 | Задолженности по кредитам банков и займам | 1,02 | 2,37 | 1,05 | 1,35 | -1,32 | 0,03 | |

| 8 | Платежеспособности по текущим обязательствам | 1,37 | 3,6 | 1,8 | 2,23 | -1,8 | 0,43 | |

Из таблицы видно, что значения коэффициента автономии как на начало периода, так и на конец не соответствуют нормативному. За истекший период коэффициент автономии снизился с 0,44 до – 0,02. Тенденция снижения этого показателя означает снижение финансовой независимости предприятия от заемных источников средств, повышение риска финансовых затруднений в будущие периоды.

Коэффициент соотношения заемных и собственных средств на конец рассматриваемого периода увеличивается на 61,57 с 1,27 до 62,84, что свидетельствует о недостаточности собственных средств ЗАО «Корона» для покрытия своих обязательств.

Коэффициент маневренности за рассматриваемый период значительно возрос.

Коэффициент быстрой ликвидности за отчетный период снизился с 0,78 до 0,26. Это свидетельствует о снижении прогнозируемых платежных возможностей.

Одновременно нужно отметить относительную стабильность коэффициента абсолютной ликвидности, хотя значения этого показателя остаются ниже оптимального, что говорит о возможности погашения лишь незначительной части краткосрочной задолженности предприятия в ближайшее время. При этом необходимо отметить, что в 2005 году произошел рост коэффициента абсолютной ликвидности и его значение соответствовало нормативному, однако в 2006 году значение показателя вернулось на уровень 2004 года.

Не удовлетворяя нормальным ограничениям, коэффициент покрытия снизился с 1,46 до 0,84. Это указывает на снижение платежных возможностей.

Коэффициент задолженности по кредитам банков и займа в 2005 году увеличился на 1,35, а в 2006 году снизился на 1,32, обеспечив тем самым относительную стабильность за анализируемый период с минимальным ростом (0,03), что свидетельствует о незначительном усилении зависимости от привлеченного каптала и невозможности покрытия задолженности за счет суммы полученной выручки от продаж.

Следует отметить похожую ситуацию и с коэффициентом платежеспособности, где по результатам двух лет был обеспечен рост на 0,43.

Традиционный экономический анализ в значительной мере занимался сопоставлением фактических данных о результатах производственно-хозяйственной деятельности организаций с плановыми показателями, выявлением и оценкой отклонений «факта» от «плана». В рыночной экономике самым главным мерилом эффективности работы организации является результативность.

Понятие «результативность» складывается из нескольких важных составляющих финансово-хозяйственной деятельности организации.

Наиболее общей характеристикой результативности финансово-хозяйственной деятельности было принято считать оборот, т.е. общий объем продаж продукции (работ, услуг) за определенный период времени. Для организаций, работающих в условиях рыночных отношений, таким показателем становится прибыль.

Рассмотрение сущности результативности позволяет определить основные задачи анализа. Они заключаются в том, чтобы, во-первых, определить достаточность достигнутых результатов для рыночной финансовой устойчивости организации, сохранения конкурентоспособности, обеспечения надлежащего качества жизни трудового коллектива; во-вторых, изучить источники возникновения и особенности воздействия на результативность различных факторов; в-третьих, рассмотреть основные направления дальнейшего развития анализируемого объекта.

Одним из направлений анализа результативности является оценка деловой активности анализируемого объекта. Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. Они очень важны для организации и представлены в таблице 2.10.

Таблица 2.10

Коэффициенты рентабельности и деловой активности

| № п/п | Наименование коэффициента | Порядок расчета | Характеристика |

| 1 | 2 | 3 | 4 |

| 1 | Рентабельность продаж | Прибыль / В | Показывает, сколько прибыли приходится на единицу продукции. Уменьшение свидетельствует о снижении спроса на продукцию предприятия |

| 2 | Рентабельность всего капитала предприятия | Прибыль/Бн | Показывает эффективность использования всего имущества предприятия. Снижение также свидетельствует о падении спроса на продукцию и перенакоплении активов |

| 3 | Общей оборачиваемости капитала | В/Бн | Отражает скорость оборота всего капитала предприятия. Рост означает ускорение кругооборота средств предприятия или инфляционный рост цен |

| 4 | Оборачиваемости мобильных средств | В/ТА | Показывает скорость оборота всех мобильных средств. Рост характеризуется положительно |

| 5 | Оборачиваемости материальных оборотных средств | В/ЗЗ | Отражает число оборотов запасов и затрат предприятия. Снижение свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию |

| 6 | Оборачиваемости дебиторской задолженности | В/ДЗ | Показывает расширение (рост коэффициента) или снижение (уменьшение) коммерческого кредита, предоставляемого предприятием |

| 7 | Среднего срока оборота дебиторской задолженности | (365×ДЗ)/В | Характеризует средний срок погашения дебиторской задолженности. Положительно оценивается снижение коэффициента |

| 8 | Оборачиваемости кредиторской задолженности | В/КЗ | Показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост означает увеличение скорости оплаты задолженности предприятия, снижение – рост покупок в кредит |

| 9 | Среднего срока оборота кредиторской задолженности | (365×КЗ)/В | Отражает средний срок возврата коммерческого кредита предприятием |

| 10 | Фондоотдачи основных средств и прочих внеоборотных активов | В/СВ | Характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящихся на единицу стоимости средств |

| 11 | Оборачиваемости собственного капитала | В/СК | Показывает скорость оборота собственного капитала. Резкий рост отражает повышение уровня продаж. Существенное снижение показывает тенденцию к бездействию части собственных средств по балансу |

В – выручка от реализации;

КЗ – кредиторская задолженность;

ДЗ – дебиторская задолженность;

ГП – готовая продукция.

ДЗ = стр. 230 + стр. 240 + стр. 250 + стр. 270

КЗ = стр. 620

Показатели деловой активности характеризуются следующими изменениями: снижением коэффициентов общей оборачиваемости капитала (с 0,19 до 0,08), оборачиваемости мобильных средств капитала (с 0,19 до 0,08), оборачиваемости материальных оборотных средств капитала объясняется снижением выручки от реализации продукции (работ, услуг). Незначительное увеличение коэффициента оборачиваемости собственного капитала (с – 0,97 до – 0,59) положительно характеризует деловую активность предприятия.

Таблица 2.11

Анализ рентабельности и деловой активности

| № п/п | Наименование коэффициента | Значение за периоды | ||

| 2004 | 2005 | 2006 | ||

| 1 | Рентабельности продаж | 0,13 | -0,2 | -0,00 |

| 2 | Рентабельности всего капитала предприятия | 0,08 | -0,05 | -0,04 |

| 3 | Общей оборачиваемости капитала | 0,41 | 0,26 | 0,57 |

| 4 | Оборачиваемости мобильных средств | 0,5 | 0,31 | 0,67 |

| 5 | Оборачиваемости материальных оборотных средств | 1,08 | 0,5 | 0,97 |

| 6 | Оборачиваемости дебиторской задолженности | 0,95 | 0,98 | 2,3 |

| 7 | Среднего срока оборота дебиторской задолженности | 384,21 | 372,45 | 158,7 |

| 8 | Оборачиваемости кредиторской задолженности | 0,07 | 0,28 | 0,56 |

| 9 | Среднего срока оборота кредиторской задолженности | 5214,29 | 1303,57 | 651,79 |

| 10 | Оборачиваемости собственного капитала | 0,93 | 0,27 | -34,96 |

На основании данных о коэффициентах можно сделать следующие выводы:

Скорость оборота собственного капитала отражает активность использования денежных средств. Среднее значение этого показателя свидетельствует о частичном задействовании собственных средств.

Коэффициент общей оборачиваемости или коэффициент трансформации отражает скорость оборота всего капитала организации или эффективность использования всех имеющихся ресурсов независимо от их источников. Данные таблицы показывают, что за анализируемый период времени этот показатель увеличился на 0,16. Значит, в организации быстрее совершался полный цикл производства и обращения, приносящий прибыль. Этот показатель деловой активности имеет большое аналитическое значение, так как он тесно связан с прибыльностью организации, а, следовательно, влияет на результативность финансово-хозяйственной деятельности.

Оборачиваемость дебиторской задолженности увеличивается с течением времени, что говорит об сокращении коммерческого кредита, предоставленного покупателям предприятия.

Значительное изменение коэффициента оборачиваемости кредиторской задолженности является отрицательным результатом.

Коэффициент оборачиваемости материальных оборотных средств на предприятии снизился в отчетном году по сравнению с базовым на 0,11.

Коэффициент оборачиваемости мобильных средств увеличился в отчете по сравнению с базой и составил 0,67, что говорит о медленной оборачиваемости оборотных активов.

По результатам проведенной оценки финансового состояния ЗАО «Корона» можно сделать общий вывод: за анализируемый период финансовое положение данного предприятия ухудшилось, т.е. стало еще более неустойчивым.

Об этом свидетельствует анализ финансовой устойчивости. Снижение выручки от реализации, таких показателей, как коэффициенты текущей, быстрой, абсолютной ликвидности, маневренности, покрытия обеспеченности запасов и затрат собственными источниками, анализ финансовых результатов предприятия показал, что прибыль на конец отчетного периода по отношению к началу снизилась на 26232 тыс.руб., вследствие чего снизились коэффициенты рентабельности.

Похожие работы

... , должно храниться в специальных защищенных от атмосферного воздействия помещениях. 2. Практика деятельности базового предприятия в области ассортиментной политики и управления качеством реализуемого пива 2.1 Характеристика предприятия Одним из важных направлений развития ростовской розничной торговли является рост числа крупных супермаркетов. К этому числу можно отнести и супермаркет ...

... своих кредиторов. Содержание Введение……………………………………………………………………………1 Теоретические основы продвижения торговой марки……………………….2 1.1. Торговая марка как основа бренда…………………………………………...2 1.2. Маркетинговые составляющие бренда………………………………………6 1.3. Позиционирование товара на рынке………………………………………..11 2. Торговая марка пива «Тинькофф» в России…………………………………19 2.1. Общая характеристика российского ...

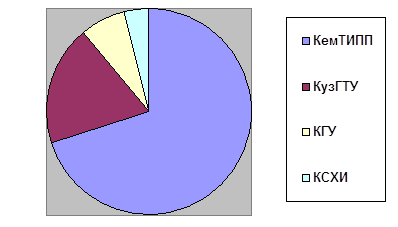

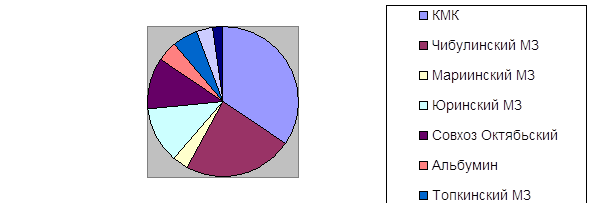

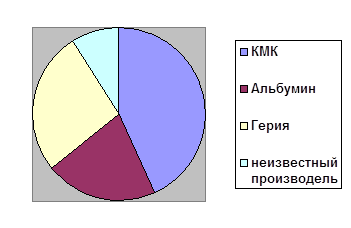

... по-разному. Поэтому очень важно держать рынок молочной продукции г. Кемерово под пристальным вниманием, не давать конкурентам возможности для приобретения новых конкурентных преимуществ. Кемеровский молочный комбинат практически ежемесячно с этой целью проводит опросы, анкетирования потребителей и продавцов. Исследования рынка ведутся стабильно. Это помогает Кемеровскому молочному ...

... необходимо увеличивать объемы продаж, за счет внедрения банкетных меню и предложения меню детских праздников. 3. Проектно-организационный раздел 3.1 Разработка мероприятий по внедрению банкетных меню в кофейне «Кайfе» Проведенный анализ деятельности кофейни «Кайfе» свидетельствует о том, что для эффективного стимулирования услуг питания и услуг предприятия в целом, требуется создание ...

0 комментариев