Навигация

Характеристика рынка государственных ценных бумаг РФ

1 Характеристика рынка государственных ценных бумаг РФ

1.1 Рынок государственного долга и его структура

Государственные заимствования осуществляются на финансовом рынке. Финансовый рынок представляет собой особую форму организации движения денежных средств от их владельцев к пользователям на основе покупки ценных бумаг или предоставления кредитов, выражающих собой форму движения ссудного капитала. Это означает, что финансовый рынок включает в себя два компонента: рынок ценных бумаг и рынок ссудных капиталов.

Оба этих компонента предоставляют средства для государственных заимствований. Основными сегментами рынка ценных бумаг являются рынки государственных, муниципальных и корпоративных ценных бумаг.

Заново становление рынка государственных ценных бумаг в России началось в 1991 г. Основными факторами, определяющими его развитие, явились:

¾ развитие практики финансирования федерального бюджета и бюджетов субъектов РФ за счет выпуска государственных ценных бумаг;

¾ реструктуризация внутреннего валютного долга на основе выпуска облигаций валютного займа;

¾ появление специфических финансовых инструментов – казначейских обязательств, налоговых освобождений и векселей для решения кризиса неплатежей;

¾ постепенное открытие доступа эмитируемым в России ценным бумагам на международные рынки капиталов и доступа иностранным инвесторам на российский рынок.

Под воздействием этих факторов сформировались правовые, экономические и организационные основы для дальнейшего развития отечественного рынка государственных ценных бумаг.

В качестве приоритетных задач своей стратегии на рынке государственных ценных бумаг исполнительная власть определяет следующие направления:

¾ восстановление участия государства на финансовом рынке на приемлемых условиях путем проведения сдержанной и гибкой политики осуществления новых заимствований;

¾ восстановление доверия участников рынка к государству как эмитенту ценных бумаг на основе полного выполнения обязательств по обслуживанию и погашению облигационной части государственного долга;

¾ последовательная работа по снижению стоимости и увеличению сроков государственных заимствований;

¾ функциональное разделение государственных ценных бумаг на инструменты денежного рынка (краткосрочные бумаги) и инструменты рынка капиталов (облигации со сроком погашения свыше одного года);

¾ выпуск широкого спектра финансовых инструментов для удовлетворения потребностей различных групп инвесторов;

¾ обеспечение скоординированных действий федеральных органов государственной власти и органов государственной власти субъектов РФ по привлечению заимствований через механизмы рынка ценных бумаг;

¾ поддержание надежности и доступности государственных ценных бумаг для инвесторов.

Надежность и доступность государственных долговых обязательств для инвесторов обеспечивается формированием государственной долговой книги и возможностью прямого владения ценными бумагами любыми группами инвесторов. Для обеспечения доступа максимально широкому кругу инвесторов на рынок государственных займов, и, прежде всего, коллективных инвесторов, государство стимулирует развитие соответствующих механизмов и технологий.

В истекшие годы становления и развития рынка государственного долга власти опробовали функционирование различных видов ценных бумаг. Среди них – облигации, казначейские векселя, казначейские обязательства, векселя Минфина РФ, золотые сертификаты, жилищные сертификаты.

Облигация государственного займа – это эмиссионная ценная бумага, закрепляющая право её держателя на получение от эмитента облигации в предусмотренный ею срок её номинальной стоимости и зафиксированного в ней процента или иного имущественного эквивалента. Как эмиссионное обязательство она характеризуется одновременно следующими тремя признаками:

¾ закрепляет совокупность имущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка;

¾ размешается выпусками;

¾ имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения облигации.

Для покрытия текущей бюджетной задолженности перед предприятиями и организациями в 1994 г. Правительство РФ выпустило казначейские векселя и казначейские обязательства. Оба вида новых государственных финансовых инструментов удовлетворяли всем признакам эмиссионной ценной бумаги. Однако если казначейские векселя сразу могли поступать во вторичный оборот, то казначейские обязательства могли попасть во вторичное обращение только после прохождения установленного числа индоссаментов (обязательных расчетов с поставщиками).

Золотые сертификаты 1993 г. выпускались в виде ценных бумаг государства, замещавших собой операции по продаже золота. Они отвечали требованиям эмиссионной ценной бумаги, но являлись именными и не подлежали вторичному обращению на финансовом рынке.

Жилищные сертификаты — государственные ценные бумаги, замещающие собой операции по продаже общей жилой площади в домах-новостройках по частям. По накоплении определенного количества жилищные сертификаты обмениваются на соответствующую квартиру или погашаются деньгами. Сертификаты представляют собой специфический вид облигаций с индексируемой номинальной стоимостью, номинал которых выражается в единицах общей площади жилья и в его денежном эквиваленте.

Выпуск свободно обращающихся векселей Министерства финансов РФ осуществлен в 1995 г. для восстановления собственных кредитных ресурсов коммерческими банками, проводившими в 1992-1994 годах кредитование организаций АПК, потребительской кооперации и организаций, осуществляющих завоз продукции в районы Крайнего Севера. Векселя эмитировались в размере задолженности заемщиков по централизованным кредитам и процентам по ним по состоянию на 1 апреля 1995 г. Эта задолженность образовалась в результате погашения с корреспондентских счетов коммерческих банков централизованных кредитов и начисленных процентов по ним без уплаты соответствующих сумм заемщиками.

Рынок ссудных капиталов можно условно разделить на рынок долгосрочных кредитов и краткосрочных кредитов. На этих рынках государственные органы действуют на началах обычных заемщиков, т.е. как и все другие юридические лица. Они могут обращаться к любым банкам, и кредиты получают на условиях, формирующихся под воздействием закона спроса и предложения. Исключение составляет кредитование Банком России потребностей Правительства РФ, которое осуществлялось на льготных условиях (на длительные сроки и при низкой процентной ставке).

Со второго квартала 1995 г. прямое заимствование средств федеральной властью у Центробанка РФ прекращено. Оно не отвечало требованиям рыночной экономики и являлось мощным инфляционным фактором. Вся задолженность Правительства РФ перед Банком России 15 марта 1997 г. переоформлена в облигации федеральных займов с постоянным купонным доходом. В результате обострения финансового кризиса летом 1998 г., в четвертом квартале того же года и в 1999 г. Правительство РФ вновь было вынуждено использовать кредиты Центрального банка РФ.

На финансовом рынке государство выступает и как гарант по заимствованиям, привлекаемым хозяйствующими субъектами. Для эффективного использования предприятиями и организациями государственных гарантий они предоставляются на конкурсной основе. Получение государственной гарантии по ценным бумагам или привлекаемым кредитам является действенным инструментом привлечения средств инвесторов для развития инвестиционных проектов.

До недавнего времени государственные гарантии предоставлялись и по коммерческим кредитам, используемым субъектами РФ и иными получателями средств федерального бюджета в случае их недофинансирования. Замещение бюджетного финансирования банковским кредитованием приводило к существенным потерям сначала федерального бюджета, а потом и самих получателей бюджетных средств. Кроме того, предоставление государственных гарантий не решало проблему недофинансирования из федерального бюджета, а лишь отодвигало необходимость ее решения на будущее. С 1997 г. порочная практика предоставления государственных гарантий при недополучении бюджетных средств прекращена.

Таким образом, рынок государственного долга можно определить как совокупность отношений между государством как эмитентом и гарантом, другими эмитентами, инвесторами и их посредниками по поводу эмиссии и обращения государственных ценных бумаг, получения кредитов органами государственной власти и предоставления государственных гарантий по займам и кредитам, привлекаемым региональными и местными органами власти, экономическими субъектами.

Другими словами, рынок государственного долга включает в себя следующие три сегмента: рынок государственных ценных бумаг, рынок привлекаемых государством кредитов, рынок государственных гарантий (или гарантированных государством муниципальных и корпоративных ценных бумаг и кредитов, привлекаемых органами местного самоуправления и экономическими субъектами).

Рынок государственных долговых обязательств делится на внутренний и внешний. На внутреннем рынке государственного долга заимодателями и кредиторами государства являются многочисленные российские предприятия и организации, финансово-кредитные институты, физические лица. На внешнем рынке инвесторами государства выступают иностранные правительства, банки, фирмы и физические лица, международные финансовые организации.

Похожие работы

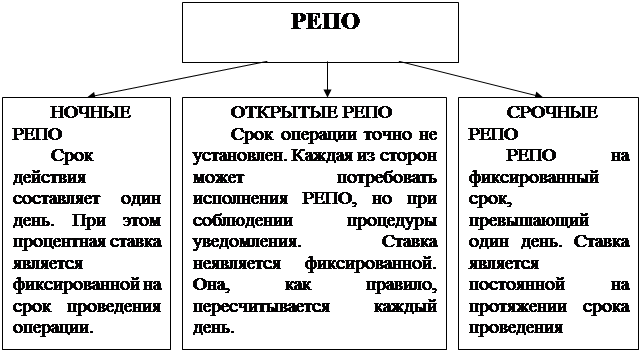

... ценным бумагам. Указанная организация объединяе6т первичных дилеров по государственным ценным бумагам и крупнейшие банки, которые наиболее активны на рынке государственных ценных бумаг. Практика использования типового договора показала, что он действительно отвечает интересам обеих сторон и имеет право именоваться стандартом рынка РЕПО. Однако проблема юридического оформления состоит не столько ...

... фондам, спрос на государственные ценные бумаги еще более возрастет. Государственная процентная политика олицетворяет еще один фактор ценообразования на рынке государственных ценных бумаг: ею объясняется динамика цен на государственные долгосрочные облигации, доходность по которым является отражением представлений Центрального банка России о средней доходности активов финансового рынка в свете ...

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

0 комментариев