Навигация

Факторинговые фирмы

1.2.6 Факторинговые фирмы

Факторинговые операции как вид торгово-комиссионных операций возникли в 16-17 веках как операции специализированных торговых посредников, позднее – торговых банков. [1]

Начало операциям факторинга положил созданный в Англии еще в XVII веке Дом факторов (House of Factors). Перед фактором, знавшим товарный рынок, платежеспособность покупателей, законы и торговые обычаи данной страны, ставились задачи поиска надежных покупателей, хранения и сбыта товара, а также последующего инкассирования торговой выручки. Однако бурное развитие факторинговой деятельности наблюдается в Северной Америке лишь во второй половине XIX века. При этом первоначально американские факторы всего лишь принимали у производителей товар для реализации. Особенно ярко это проявлялось в сфере торговли текстилем. Но с течением времени, в связи с введением в Европе высоких таможенных пошлин на текстиль, производители начали создавать собственные системы сбыта своей продукции на европейском рынке, которые включали в себя и элементы производства. В результате этого американские факторы вынуждены были изменить форму своей деятельности, преобразившись из посредников при продаже товаров (agent factoring) в институты, финансирующие производителей товаров (credit factoring). Они разработали также свое ноу-хау о способе финансирования клиентов, которое включало дисконт и исполнение получаемых от клиентов денежных требований, а также принятие на себя финансовых рисков. В сферу своей деятельности факторы включали также ведение бухгалтерии производителей, внесение денежных авансов в счет будущих поступлений от контрагентов и предоставление кредитов для закупки сырья и финансирования производства. Таким образом, американские факторы начали осуществлять деятельность, типичную для банковских организаций. Данная схема настолько прижилась в США, что в настоящее время 90% производителей текстиля используют схему факторинга.

В начале 60-х годов прошлого века началась экспансия американских товаропроизводителей в Западную Европу, что привело к активизации деятельности европейских факторинговых компаний. Уже к середине 60-х годов были созданы две крупнейшие факторинговые ассоциации: IFG (International Factors Group) и FCI (Factors Chain International). Объем факторинговых операций неуклонно возрастал, увеличивалось количество факторинговых компаний, работающих как на внутреннем, так и на международном рынках. Этот процесс продолжается и по сей день. [9]

Факторинг - финансовая комиссионная операция, при которой клиент переуступает дебиторскую задолженность факторинговой компании с целью:

- незамедлительного получения большей части платежа;

- гарантии полного погашения задолженности;

- снижения расходов по ведению счетов.

Ассоциация факторинговых компаний определяет факторинг как услугу по уступке дебиторской задолженности для получения финансирования или без такового с одной из следующих целей: управление и учет дебиторской задолженности, сбор дебиторской задолженности и покрытие риска. Уступка дебиторской задолженности при наличии хотя бы двух из вышеуказанных элементов уже классифицируется как факторинг.

Обычно клиентом является поставщик, уступающий факторинговой компании право получения платежа за поставленные товары или оказанные услуги.

Факторинговая компания сразу оплачивает клиенту от 70 до 90% требований в виде кредита, а остаток (за вычетом процента за кредит и факторинговой комиссии за услуги) предоставляется после взыскания всего долга. [17]

Факторинговые операции в отличие от залога представляют собой передачу кредитором фактору права требования возврата долгов с заемщика. Это право продается фактору (от английского factor — комиссионер, агент, посредник), в лице которого, как правило, выступает коммерческий банк, финансовая или специализированная факторинговая компания.

В мировой практике существуют следующие виды факторингового обслуживания:

- покупка фактором платежных требований кредитора по отношению к заемщику;

- предоставление фактором кредитору комплекса услуг, которые помимо переуступки права востребования долгов включают в себя ведение бухгалтерского учета по этим требованиям, анализ информации о финансовом положении должников, обеспечение страхования кредитных рисков, рекламные, складские, транспортные, консультационные и юридические услуги.

В факторинговых операциях участвуют три стороны:

- факторинговая компания (или факторинговый отдел банка) — специализированная организация, получающая счета-фактуры у своих клиентов (кредиторов, поставщиков);

- клиент (кредитор, поставщик товара);

- заемщик (предприятие) — фирма-потребитель товара.

Факторинговая деятельность получила большое развитие в зарубежных странах. Как правило, ее осуществляют специализированные компании, созданные банками и страховыми компаниями. Многие факторинговые компании являются членами международных ассоциаций и союзов. [20]

В технике осуществления факторинга можно выделить несколько основных простейших операций, каждая из которых по отдельности давно известна банкам. Это услуги по ведению дебиторских счетов и инкассо, финансирование требований клиентов, кредитные гарантии. Факторинг-фирмы готовы информировать клиентов о платежеспособности покупателей; при желании могут брать на себя гарантию за неплатежи в зарубежных странах. Они также готовы принимать на себя соответствующие риски в случае неплатежеспособности должника.

Но нельзя «спихнуть» факторинг-фирме все, в том числе и безнадежные долги, беря на обслуживание каждого нового клиента, факторинг-фирма тщательно изучает его финансовые показатели и никогда не скупает долги, которые кажутся «плохими».

При осуществлении факторинг-операций дебиторская задолженность трансформируется в наличные средства и, следовательно, может быть немедленно использована для производственных целей. Как правило, факторинг-фирма берет на себя дополнительный риск неплатежеспособности должника (такое условие называется делькредере), а также принимает на себя ряд обязательств в пользу клиента (например, бухгалтерский учет дебиторской задолженности, функции финансирования и тому подобное).

Основу факторинг-финансирования составляет договор о факторинге. В рамках этого договора клиент предлагает факторинг-фирме купить все его требования к дебиторам. После соответствующей проверки платежеспособности отдельных дебиторов (покупателей) последним при необходимости предоставляется лимит, после чего факторинг-фирма берет на себя риск неплатежеспособности в размере предоставленного лимита. Факт уступки кредитного требования в результате продажи последнего в обязательном порядке доводится до сведения дебитора с тем, чтобы он с этого момента вел расчеты не с поставщиком, то есть клиентом факторинг-фирмы, а с самой факторинг-фирмой.

Факторинг эффективен прежде всего на производственных предприятиях и оптовых фирмах, соответственно производящих и сбывающих потребительские товары. Клиентами факторинг-фирмы в данном случае являются, как правило, мелкие и средние фирмы. [18]

Факторинговые операции подразделяются на внутренние и международные, открытые и закрытые, с правом и без права регресса, прямые и косвенные.

Факторинговые операции классифицируются как внутренние, если поставщик, покупатель и фактор-фирма находятся в одной стране, и международные, если какая-то из трех сторон находится в другом государстве. [20]

Открытый (конвенционный) факторинг связан с переуступкой поставщиком товарораспорядительных документов фактор-фирме с обязательным уведомлением должников (плательщиков) об участии в расчетах факторинговой компании. Оповещение осуществляется путем записи на счете-факторе о направлении платежа в адрес факторинговой фирмы. В современных условиях это может быть система обслуживания клиента, включающая бухгалтерское обслуживание, расчеты с поставщиками и покупателями, страховое кредитование и так далее. Эта система позволяет предприятию-клиенту сосредоточить свои усилия на производстве и сократить издержки, связанные со сбытом продукции.

Закрытый (конфиденциальный) факторинг характеризуется тем, что должника не информируют о привлечении к востребованию долгов фактор-фирмы. Тариф на конфиденциальное факторинговое обслуживание выше размера оплаты открытых факторинговых услуг.

Факторинговое обязательство может быть с правом регресса. Факторинговая компания имеет право потребовать от кредитора (поставщика) возместить ей ранее переведенные суммы при отказе заемщика (плательщика) от выполнения своих финансовых обязательств по погашению кредита или оплате отгруженных товаров. В результате кредитор (получатель) при заключении факторингового соглашения с правом регресса продолжает нести кредитный риск по проданным им факторинговой компании долговым требованиям. Договор о факторинговом обязательстве без права регресса на практике — скорее исключение, чем правило.

Факторинговое обязательство без права регресса предусматривает, что факторинговая компания при невыполнении заемщиком (плательщиком) своих финансовых обязательств в течение определенного срока (обычно от 30 до 90 дней) должна оплатить все издержки по взысканию долга в пользу кредитора (поставщика). Таким образом, при факторинговом соглашении без права регресса кредитор (предприятие-поставщик) не испытывает кредитного риска по проданной им фактор-компании дебиторской задолженности заемщика (покупателя).

Финансовый факторинг в том виде, как он осуществляется в зарубежных странах, основывается на коммерческом кредите в виде отсрочки платежа от одного до трех месяцев за поставленную продукцию или применения такой формы кредитно-расчетных отношений между продавцом и покупателем, кредитором и должником, как открытый счет. Предоставление поставщиком кредита покупателю по открытому счету и проведение расчетов в форме открытого счета связаны с риском неплатежа или несвоевременной оплатой продукции, так как покупатель при получении товарных документов не выдает поставщику никаких долговых обязательств. Этот риск берет на себя банк или факторинговая фирма, становясь собственником неоплаченных требований. Поставщик, получив платеж от фактор-фирмы в установленные сроки за вычетом комиссионного вознаграждения, может планировать уже расчеты со своими кредиторами.

Основные преимущества для каждого субъекта факторинговых отношений:

- поставщик, который произвел отгрузку продукции потребителю, может сразу получить от фактора (финансового агента) плату за отгруженный товар, не дожидаясь срока расчета с покупателем, что предотвращает длительные кассовые разрывы, позволяет увеличить объем продаж и конкурентоспособность, предоставляя покупателям льготные условия (отсрочку) оплаты товара под надежную гарантию. Применение факторинга позволяет получить кредит до 80-90 % от стоимости поставляемого товара;

- покупатель получает товарный кредит (продавец поставляет товар с отсрочкой платежа под гарантии в среднем до 3-х месяцев); увеличивает объем закупок; сводит к минимуму риск получения некачественного товара и ускоряет оборачиваемость средств;

- банки, иные кредитные организации и специализированные организации, выкупающие денежные требования (финансовые агенты), расширяют с помощью факторинга круг оказываемых услуг, добиваются дополнительных доходов. Так финансовый агент получает не только доходы по кредиту, комиссионное вознаграждение за досрочное финансирование, но и комиссию за оказание иных финансовых услуг в рамках факторингового обслуживания. [17]

По данным IFG за 2006 год, в среднем на одну страну приходится 13 факторинговых компаний (учитывались только члены национальных ассоциаций). В течение последних 5 лет численность факторинговых компаний была относительно стабильна. В Греции — это 6-11, в Италии — 25-35, в Латвии — 2-7, Польше — 7-10. Общее число факторинговых компаний в 27 странах ЕС в 2006 году составило 316 компаний, в 1997 году их было 116. В ряде европейских стран число факторинговых компаний выше среднего. Это Великобритания (вместе с Ирландией) — 57 компаний, Италия — 35, Франция — 31, Венгрия — 26, Испания — 21, Германия — 21. В 11 странах (Австрии, Германии, большинстве восточно-европейские стран) число факторинговых компаний сейчас продолжает расти. Во Франции, Италии, Венгрии, Нидерландах, Португалии число игроков снижается, прежде всего, за счет происходящих процессов слияний и поглощений. В 9 странах число игроков в последние годы не менялось.

Похожие работы

... своего имущества, которое переходит в собственность финансовой компании [2, с. 451]. ЗАКЛЮЧЕНИЕ Одним из списка актуальных вопросов развития экономики Республики Беларусь является деятельность небанковских финансово-кредитных организаций. Т.к. их функционирование является важным показателем социально-экономического развития общества и говорит о выходе экономики Беларуси на новый урове

... цен за период с начала года, % 2,4 2,8 1) Без внутреннего водного транспорта. 2) Конец периода к декабрю предыдущего года. 3.2. Прогнозирование и планирование финансовых ресурсов Республики Беларусь Анализ денежно-кредитной политики в 1995-2000 гг. показал, что в рамках существующей институциональной организации денежно-кредитной сферы никакие регулирующие усилия со стороны ...

... таблице № 1. приведены основные виды активов и обязательств финансовых посредников рассмотренных выше. Таблица № 1 Основные виды активов и обязательств различных финансовых посредников Посредник Активы (приобретаемые первичные ценные бумаги) Обстоятельства (продаваемые вторичные ценные бумаги) 1. Депозитные институты Коммерческие банки Ссуды фирмам Потребительские ...

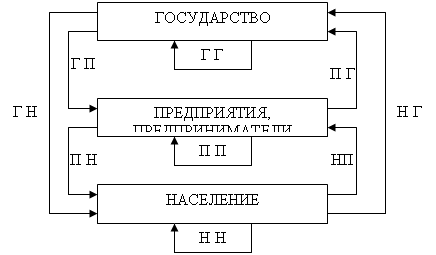

... мер по реализации внешнеэкономической политики, сотрудничеству с другими государствами и взаимодействию с международными финансовыми организациями; 9) осуществление иных полномочий в соответствии со статусом, определенным Конституцией страны. Общегосударственные финансы управляются Министерством финансов. Аппарат финансовой системы проводит свою деятельность в соответствии с Конституцией ...

0 комментариев