Навигация

Современные концепции налоговой системы РФ

1.2. Современные концепции налоговой системы РФ.

В преддверии XXI века в стране проводится новый этап налоговой реформы. Реформирование налоговой системы отражает общее состояние экономики, зависит от него и само активно влияет на экономические процессы. Последнее десятилетие уходящего века можно разделить на два неравных промежутка времени.

Первый – это 1991-1998 гг., характеризующийся значительным снижением всех основных социально-экономических показателей и в первую очередь падением объемов промышленного производства и инвестиций в производственную сферу. В отличие от него 1999 год – 1 квартал 2000 года характеризуется подъемом экономики и можно рассчитывать на то, что позитивные тенденции, заложенные в прошлом году, будут продолжаться. Не просто преодолен сильнейший финансовый кризис конца 1998 г., но достигнут рост выпуска промышленной продукции на 8,1%, увеличились объемы сельскохозяйственного производства, грузооборота транспорта, замедлились темпы инфляции, возрос объем ВВП, перевыполнены бюджетные назначения.

Рост экономики при существенном перевыполнении финансовых показателей, прежде всего сбора налогов, наблюдается и в первом квартале текущего года.

При сокращении импортных поставок вследствие снижения курса рубля по отношению к доллару отечественная промышленность сумела быстро найти резервы для обеспечения импортозамещения. Сказались меры, предпринятые Правительством РФ по увеличению госзаказов, введению протекционистских мер, борьбе с теневым производством, в том числе в алкогольном секторе. Расширился экспорт в ряде отраслей промышленности.

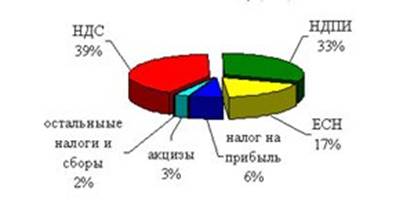

В структуре налоговых поступлений более 45% стало обеспечиваться платежами промышленных предприятий, что выше, чем во все предшествующие годы.

Оценивая ситуацию, нельзя не сказать, что производственный рост в значительной мере имеет компенсационный характер. Происходит замена импорта отечественной продукцией. При этом вводятся в действие имеющиеся старые законсервированные мощности или повышается коэффициент использования мощностей. Почти нет замены основных производственных мощностей и технологий. Очень медленно растет объем инвестиций в основной капитал. Предпосылки для продолжительного устойчивого роста только еще создаются.

В сложном положении остаются финансы, хотя и здесь есть положительная динамика. Увеличилась рентабельность предприятий, о чем свидетельствует рост налоговых поступлений. Сведена к минимуму задолженность по заработной плате. Однако не снижается взаимная задолженность предприятий, просроченная задолженность перед банками, недоимки по платежам в бюджет. Высока доля бартерных операций. Неплатежи сбивают режим производства. Не восстановила пока нормальную работу кредитная система.

Как видно, очередной этап налоговой реформы, границы которого можно обозначить от принятия части первой Налогового кодекса РФ с 1 января 1999 г. до внесения изменений в основные косвенные налоги (НДС и акцизы) со 2 января 2000 г., проходит в весьма сложных обстоятельствах. Как показывает практика, основное направление реформы выбрано правильно. Идет эволюционный процесс без кардинальной ломки.

Налоговая реформа началась принятием части первой Налогового кодекса. До 2 января 2000 года происходили изменения по отдельным видам налогов.

Налоговый кодекс определяет виды налогов и сборов, взимаемых на территории РФ, их иерархию, устанавливает систему федеральных налогов, общие принципы налогообложения в субъектах Федерации, а также местных налогов и сборов, утверждает основания возникновения и порядок исполнения обязанностей по уплате налогов, определяет права и обязанности налогоплательщиков и налоговых органов, формы и методы налогового контроля, ответственность за совершение налоговых правонарушений.

После принятия части второй Налогового кодекса РФ будет уменьшено общее количество видов налогов, которые могут быть введены в России. Закрытый список региональных и местных налогов и сборов будет служить гарантией налогоплательщикам от попыток поправить доходные части соответствующих бюджетов местным налоговым законодательством.

В ходе налоговой реформы серьезные дебаты шли между сторонниками и противниками снижения налога на добавленную стоимость. 2 января 2000 г. принят Федеральный закон № 36-ФЗ «О внесении изменений в Закон Российской Федерации «О налоге на добавленную стоимость». При сохранении основной налоговой ставки 20% законом предусматриваются некоторые изменения в исчислении НДС и определении облагаемого оборота. Так, не включаются в облагаемый оборот авансовые платежи, полученные предприятиями-экспортерами в счет предстоящих поставок товаров, освобожденных от налога на добавленную стоимость, длительность производственного цикла которых составляет свыше 6 месяцев.

В ходе современного этапа налоговой реформы косвенные налоги, основными из которых до сих пор были федеральные налоги, а именно налог на добавленную стоимость, акцизы, таможенные пошлины, дополнились региональным налогом с продаж. Право на его введение предоставлено Федеральным законом от 31 июля 1998 года № 150-ФЗ «О внесении изменений и дополнений в статью 20 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации».

Налоговая система страны пока вряд ли сможет быть стабильной больше, чем в пределах календарного года.

II. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ.

Впервые налог на добавленную стоимость как замена налога с оборота был введен во Франции в 1954 году французским экономистом М. Лоре. Затем он получил распространение в странах—членах Европейского Союза (ЕС). Одним из необходимых условий вступления в эту влиятельную европейскую организацию является наличие в стране-претенденте функционирующей системы НДС, поэтому в настоящее время налог действует практически во всех странах Европы. На его долю приходится в среднем около 14% налоговых поступлений. Основными причинами роста популярности НДС являются:

1. возможность вступления в ЕС;

2. стремление увеличить государственные доходы за счет налогов на потребление. НДС способствует значительному увеличению поступлений в бюджет страны по сравнению с другими налогами;

3. НДС позволяет оперативно проводить налоговые операции с помощью технических средств и определенной системы документооборота.

С 1992 г. в России НДС, в частности, был введен по образцу французской налоговой системы. Стал одним из основных федеральных налогов.

Налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Налог регулируется Законом РФ «О налоге на добавленную стоимость» от 6 декабря 1991г. № 1992-1, в редакции последующих изменений и дополнений от 7августа 1995г. № 128-ФЗ.

Законом о Федеральном бюджете на 1999г. установлены пропорции распределения НДС между федеральным и региональными бюджетами: 75 и 25% до 1 января 1999г., и соответственно 85 и 15% с 1 апреля 1999г. НДС на товары, ввозимые на территорию РФ, а также на драгоценные металлы и драгоценные камни из Государственного фонда драгоценных металлов и драгоценных камней РФ полностью поступают в федеральный бюджет. Причиной снижения доли поступлений от НДС в 1999г. является возможность введения регионального налога с продаж, поступления от которого перекроют потери региональных бюджетов из-за сокращения НДС.

НДС имеет универсальный характер, поскольку взимается со всех товаров, работ и услуг в течение всего производственного цикла – от завода до магазина. Причем каждый промежуточный участник этого процесса уплачивает налог.

НДС имеет ряд преимуществ для бюджета: это стабильный, регулярный источник доходов.

Похожие работы

... этом, акцизы являются традиционно стабильным косвенным налогом и характеризуется достаточно высоким уровнем собираемости. 3.3 Перспективы развития косвенного налогообложения в Российской Федерации Одной из главнейших проблем в кризисный период в области налогообложения является достижение оптимальной величины собираемости налогов. Налоги являются основным инструментом, с помощью которого ...

... стоимость в системе косвенного налогообложения используются акцизы, устанавливаемые на отдельные группы товаров. Их введение в 1992г. было обусловлено отменой налога с оборота. Включаются в систему непрямого налогообложения Украины так же таможенные пошлины. Как и любое другое явление, косвенные налоги следует рассматривать комплексно. Непрямые налоги устанавливаются в ценах товаров и их размер ...

... , Министерство государственных доходов) и выполнять также и другие функции. Значимость контроля за государственными доходами привела к выделению в системе налогового администрирования самостоятельных налоговых органов, непосредственно осуществляющих взимание налогов и сборов и контроль за их поступлением в бюджет. Названия налоговых органов также различаются в отдельных государствах. В таблице ...

... активизирует инвестиции, что в едином целом наращивает национальное богатство России и благосостояние её граждан. ГЛАВА II. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ НАПРАВЛЕННОСТЬ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА §1. Современная структура налогообложения предприятий малого бизнеса различных организационно-правовых форм В настоящее время в экономике России ключевым источником ...

0 комментариев