Навигация

Цифровые деньги и их характеристики

2.3. Цифровые деньги и их характеристики

Подобного рода размышления привели Д.Чома, а также ряд его коллег, к идее электронной (или цифровой) наличности – платежного средства, которое объединит удобство электронных расчетов с конфиденциальностью наличных денег /6/.

Появление цифровой наличности обусловлено необходимостью микроплатежей в Internet. Транзакции по кредитным карточкам стoят дорого. Цена транзакции колеблется от 1.5% до 4% в зависимости от типа бизнеса и других условий. Так же oбычно цена одной транзакции для продавца не может быть ниже 25 центов. Таким образом, экономически выгодными являются транзакции, начиная с 20 долларов.

Во многих странах получить кредитную карточку не просто, а в России кредитных карточек, которые дают именно кредит, нет вообще. Ввиду нестабильности экономической ситуации и отсутствия слежения за кредитной историей клиентов, в России в ходу только дебетные карточки, по которым покупки производятся из денег, которые покупатель заранее кладет на специальный счет в банке, выдавшем карточку (Issuing Bank).

Основными характеристиками цифровых (виртуальных) денег являются:

Безопасность. Протоколы защиты информации должны обеспечить полную конфиденциальность передачи транзакций, современные алгоритмы цифровой информации, подписи и шифровки вполне пригодны для решения задачи.

Анонимность. Это одна из отличительных характеристик цифровых денег. Предполагается полное отсутствие авторизации транзакций, чтобы исключить всякую возможность проследить платежи частного лица, а значит --- вторгнуться в его частную жизнь.

Портативность. Дает возможность пользователю цифровых денег не быть привязанным к своему домашнему персональному компьютеру. Обычным решением является использование электронного бумажника.

Неограниченный срок службы. В отличие от бумажных денег, цифровые не подвержены физическому разрушению.

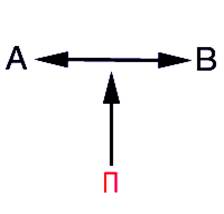

Двунаправленность. Цифровые деньги можно не только отдавать другому лицу, но и получать. В платежных карточных системах вы обычно отдаете (платите) свои деньги одним способом, а получаете их совершенно другим, исключающим возможность прямой передачи средств между двумя частными лицами.

Есть и несколько других, менее важных характеристик. Важно что цифровые деньги реализуют концепцию наличных денег, которые все (особенно это характерно для России) привыкли использовать. Вы носите с собой электронный бумажник с сертифицированными электронными банкнотами, но их никто не может у вас взять без спроса. Приобретая обыкновенную пластиковую карточку, вы тем самым переводите свои средства в разряд так называемых безналичных денег все операции, по которым авторизуют владельца средств. Если же вы используете цифровые деньги, операции проводятся обезличенно, как будто вы платите или передаете обыкновенную банкноту.

Обезличенностью денег, неотслеживаемостью платежей и введением частных валют осуществляется так называемая "денежная свобода" (monetary freedom). Некоторые авторы провозглашают начало новой эры человечества в связи с повсеместным введением в оборот цифровых денег. Свободная конкуренция без границ (имеются ввиду межгосударственные границы), несвязанная с государственной политикой коммерция, свободные от инфляции и девальвации деньги --- все это, по мнению авторов, даст толчок колоссальному росту промышленности и обогащению потребителя. С точки зрения финансистов и политиков, в цифровых деньгах кроется потенциальный источник новых потрясений цивилизации, так как одним из главных технических аспектов цифровых денег является анонимность.

К настоящему моменту в Internet представлены две технологии, реализующие эту идею.

Компания Mondex, возглавляемая Тимоти Джонсом (Timothy Jones), предлагает сетевую версию электронного кошелька, реализованную в виде аппаратно-программного комплекса (об электронном кошельке см. в разделе 1.3) .

Компания же DigiCash под руководством Д.Чома представила технологию сетевых электронных денег ecash в чисто программном варианте. Рассмотрим это решение.

В ядре технологии лежит все тот же прием криптозащиты с открытыми

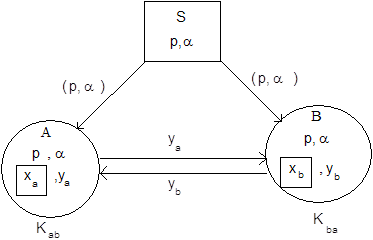

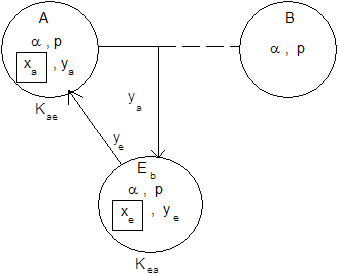

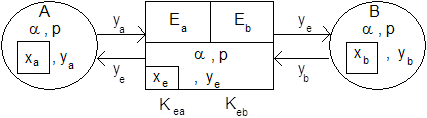

ключами /2/. Эмитент электронной наличности (банк) имеет, кроме обычной пары ключей, аутентифицирующей его, еще и последовательность пар ключей, в соответствие которым ставятся номиналы "цифровых монет". Снятие наличных со счета производится следующим образом. В ходе сеанса связи клиент и банк (точнее, их программы-представители) аутентифицируют друг друга. Затем клиент генерирует уникальную последовательность символов, преобразует ее путем "умножения" на случайный множитель (blinding factor), "закрывает" результат открытым ключом банка и отправляет "монету" в банк. Банк "раскрывает" "монету", используя свой секретный ключ, "заверяет" ее электронной подписью, соответствующей номиналу "монеты", "закрывает" ее открытым ключом клиента и возвращает ее ему, одновременно списывая соответствующую сумму со счета клиента. Клиент, получив "монету", "открывает" ее с помощью своего секретного ключа, затем "делит" ее символьное представление на запомненный множитель (при этом подпись банка остается) и сохраняет результат в "кошельке". Транзакция завершена. Теперь банк готов принять эту монету, от кого бы она не поступила (разумеется, лишь один раз).

Использование blinding factor и составляет суть приема "слепой подписи", предложенного Чомом в дополнение к обычному методу криптозащиты с открытыми ключами. Благодаря использованию "слепой подписи" банк не в состоянии накапливать информацию о плательщиках, в то же время сохраняя возможность следить за однократным использованием каждой "монеты" данным клиентом и идентифицировать получателя каждого платежа. Чом называет такую логику взаимодействия сторон "односторонней безусловной непрослеживаемостью" платежей. Покупатель не может быть идентифицирован даже при сговоре продавца с банком. В то же время, покупатель при желании может идентифицировать себя сам, и доказать факт осуществления сделки, апеллируя к банку. Такая логика призвана воспрепятствовать криминальному использованию электронной наличности.

Для вложения наличности клиент просто связывается с банком и отправляет ему полученную "монету", закрыв ее открытым ключом банка. Банк проверяет, не была ли она уже использована, заносит номер в регистр входящих и зачисляет соответствующую сумму на счет клиента.

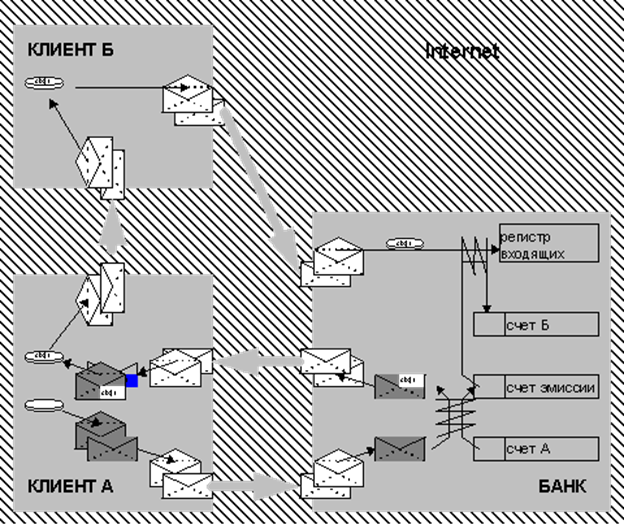

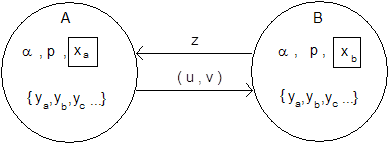

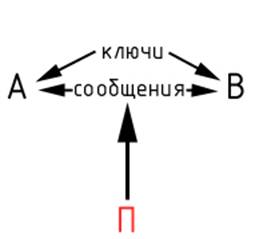

Рис. 13. Упрощенная схема функционирования цифровой наличности

- соответствующая криптографическая операция.

- наложение/снятие blinding factor.

Сделка между двумя клиентами предполагает лишь передачу "монеты" от покупателя к продавцу, который может либо сразу попытаться внести ее в банк, либо принять ее на свой страх и риск без проверки. Вместе с "монетой" передается некоторая дополнительная информация, которая сама по себе не может помочь идентификации плательщика, но в случае попытки дважды использовать одну и ту же монету позволяет раскрыть его личность.

Фирма DigiCash предложила это решение в 1994 г., анонсировав глобальный эксперимент по внедрению электронной наличности в Сети /24/. Добровольцам было предложено получить клиентскую часть программного обеспечения и по 100 "кибербаков" (cyberbucks, cb$) -- "игрушечных денег" (petty cash), эмитированных компанией. За год эксперимента в нем приняло участие 6000 человек, было открыто более полусотни "кибершопов", торгующих за кибербаки. Очевидно, что, помимо такого своеобразного тестирования своего продукта, компания получила богатейший эмпирический материал о функционировании "экономики", обеспечиваемой электронной наличностью. Нет сомнения, что Д.Чом и DigiCash сумеют воспользоваться этими данными. Компания не устает подчеркивать, что cb$ - всего лишь "игрушечные деньги", и что никаких усилий по обеспечению их конвертируемости в "настоящую" валюту она предпринимать не будет (что, конечно же, не помешало организации меняльных лавок, устанавливающих курс cb$/US$ и проводящих обмен). Фирма DigiCash не намерена получать статус финансового института или открывать собственный банк, вместо этого фирма взяла курс на лицензирование своей технологии и продажу лицензий коммерческим банкам. К настоящему времени объявлено о нескольких состоявшихся сделках. Более того, небольшой, но агрессивный американский Mark Twain Bank (MTB) начал такие операции 23 октября 1995 г. Возможно, эта дата войдет в историю.

Банк MTB предлагает потенциальным клиентам -- частным лицам, компаниям и трастам под любой юрисдикцией -- стандартный пакет документов, состоящий из Договора об открытии мультивалютного счета и Договора об обслуживании электронной наличности. Открытие и обслуживание мультивалютного счета предполагает техническую ставку (11--100 долл. за открытие и 2--5 долл. ежемесячно, в зависимости от выбранной клиентом шкалы), обслуживание электронной наличности осуществляются бесплатно. Любой клиент может как совершать, так и принимать платежи в электронной наличности, но открытие "торгового" счета (ставки которого примерно в три раза выше) позволяет ему рассчитывать на дополнительную техническую поддержку.

Перспективы. Конечно возникает вопрос каковы перспективы цифровой наличности. Надо сказать, что пока они крайне туманны. Хотя цифровая наличность и является самым многообещающим платежным средством для Интернет, сегодняшние ее возможности разумнее рассматривать как экспериментальную площадку, но в планах ее эмитентов /21/:

- интероперабельность цифровой наличности от разных эмитентов и разведение функций эмиссии/клиринга и банковского обслуживания по разным институтам (это позволит оперировать цифровой наличностью, не открывая счета);

- предоставление доступа к цифровой наличности в различных деноминациях, включая национальные валюты, индексные "корзины" валют, драгоценные металлы и частные деньги;

- non-stop доступ ко всем операциям с цифровой наличностью и со связанными с ней счетами;

- открытие счетов без письменного обращения в банк;

- интероперабельность софтверной наличности со смарт-картами;

- обеспечение (за счет использования мобильных компьютеров или смарт- карт) ее приема в точках физической торговли и кое-что еще.

Некоторые аналитики полагают, что успех ecash -- временное явление, и окончательная разработка стандартов безналичных розничных электронных платежей (таких, как SET) и выпуск ориентированных на них продуктов, работающих как в физических, так и в виртуальных средах, низведет место цифровой наличности до достаточно узкой ниши. Все, однако, зависит от того, станет ли приватность и анонимность фактором, влияющим на массовые рынки. Если это произойдет, ecash долго еще будет оставаться вне конкуренции. Такое развитие событий кажется весьма вероятным: достаточно вспомнить, что, например, право на использование стойких криптографических средств превратилось в требование массовых пользователей Интернет всего за несколько лет.

Когда цифровая наличность превратится из маргинального в обыденное средство платежей? Ряд наблюдателей и исследователей называет некие произвольные "магические цифры" (1%, 5%, 10% от общего объема транзакций), которых должен для этого достичь оборот "электронной коммерции". Другие указывают (и это более основательно) на ожидающиеся качественные изменения в моделях ее обслуживания и использования, прежде всего на возможность доступа к ней без открытия банковского счета и совместимость со смарт-картами. Есть также мнение, что критической станет точка, в которой -- за счет интеграции цифровой наличности и трейдинговых систем -- станет возможным использование электронных денег не по косвенному (потребительские траты), а по прямому назначению, то есть для спекуляций и инвестиций. Очень важно, чтобы к этому моменту обеспокоенность разработчиков и пользователей вопросами приватности достигла по крайней мере той же степени, в которой сегодня ею озабочены разработчики и пользователи нефинансовых коммуникационных средств для Интернет.

Похожие работы

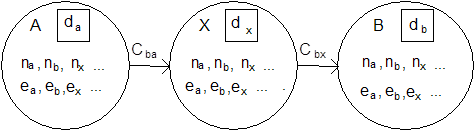

... На этапе коммуникации реализуется собственно протокол аутентифицированного ключевого обмена, который завершается формированием общего сеансового ключа. Дефекты в криптографических протоколах В последующих разделах рассматриваются протоколы с типичными дефектами. Примеры протоколов разбиты на группы по типу используемой криптосистемы: - протоколы с криптосистемой DH (Диффи, Хэллман); - ...

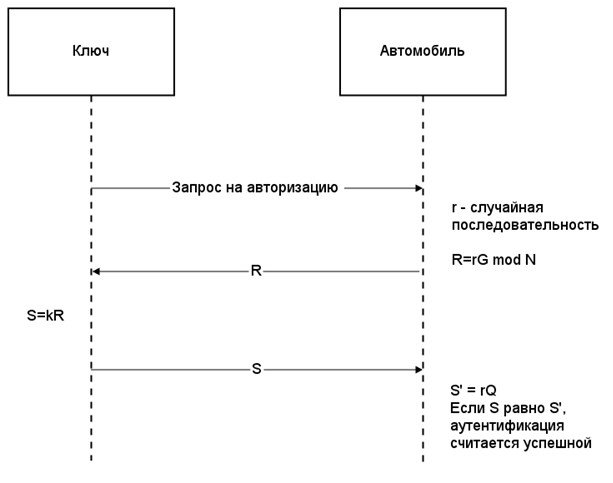

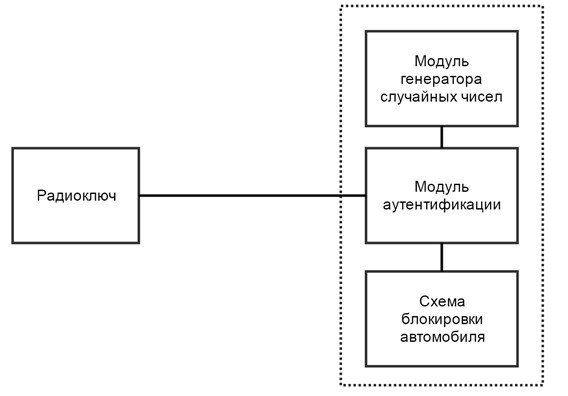

... является допустимым для устройства подобного рода. 5.3 Вывод В результате анализа параметров энергосбережения было выявлено то, что при реализации системы аутентификации пользователя транспортного средства нельзя обойтись без анализа энергопотребления системы и поиска путей уменьшения этого параметра. Изначально спроектированная система вызывала бы дискомфорт у пользователя за счёт излишне малого ...

... не к ключам!) и поэтому может зашифровывать и дешифровывать любую информацию; 2.7 Выводы по разделу 2. Подводя итоги вышесказанного, можно уверенно заявить, что криптографическими системами защиты называються совокупность различных методов и средств, благодаря которым исходная информация кодируеться, передаеться и расшифровываеться. Существуют различные криптографические системы защиты, ...

... в общем случае это может быть любое число, меньшее, чем длина алфавита. Это число и является ключом в данном шифре: А Б В Г Д Е Е Ж З И Й К Л М Н О П Р С Т У Ф Х Ц Ч Ш Щ Ы Ь Ъ Э Ю Я Г Д Е Е Ж 3 И И К Л М Н О П Р С Т У Ф Х Ц Ч Ш Щ Ы Ь Ъ Э Ю Я А Б В КРИПТОГРАФИЯ -> НУЛТХСЕУГЧЛВ Шифр Виженера Является модификацией шифра Цезаря, в котором величина сдвига является переменной и зависит от ключевого ...

0 комментариев