Навигация

Механизм заключения лизинговой сделки

3.3 Механизм заключения лизинговой сделки

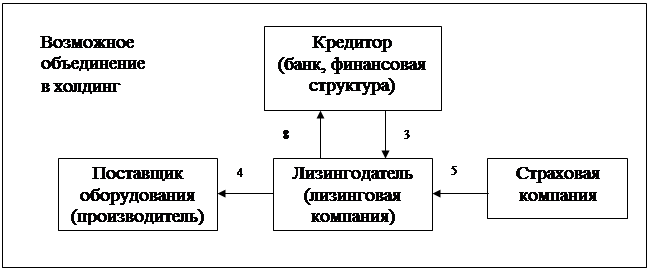

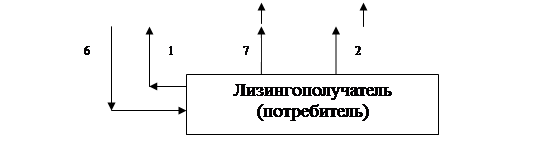

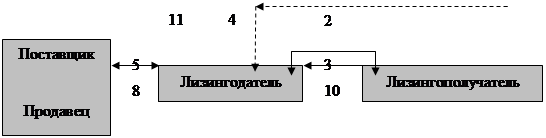

Классическому лизингу свойствен трехсторонний характер взаимоотношений: лизингодатель, лизингополучатель, поставщик оборудования. Сама лизинговая операция осуществляется по следующей схеме (рис.2).

Рисунок 2 - Принципиальная схема лизинговой операции

1) Компания, желающая арендовать оборудование, выбирает его у поставщика (производителя) с учетом количества, цены, сроков изготовления и поставки.

2) Затем лизингополучатель (потребитель) заключает с лизингодателем (лизинговой компанией) лизинговый договор.

3) Лизинговая компания получает кредит от банка или какой либо другой кредитной организации на покупку оборудования. Кредитор возлагает всю ответственность за погашение кредита на лизингодателя (лизинговую компанию).

4) Лизингодатель оплачивает стоимость оборудования поставщику и становится владельцем этого оборудования.

5) Лизингодатель осуществляет страхование этого оборудования в страховой компании.

6) Лизингодатель договаривается с поставщиком о поставке этого оборудования лизингополучателю.

7) Лизингодатель погашает основную стоимость кредита и проценты по нему банку или другой кредитной организации.

Так например, ОАО «Муниципальная инвестиционная компания» активно сотрудничает с ООО «Кубанский универсальный банк», который выступает в качестве кредитора, развивает совместную деятельность с ООО «Муниципальная страховая компания г.Краснодара» по страхованию лизинговых контрактов, а так же инвестиционная компания предлагает поставки автомобилей: «ЗИЛ», «МАЗ», «КамАЗ», «ГАЗ», «ПАЗ», «УАЗ» и некоторые модели ВАЗ. Возможна установка холодильного оборудования фирмы «TERMO King», «Carrier», « Optima» «Micro rafe».

Как в любой сложной финансовой сделке, а лизинговые операции являются такими, можно выделить три больших этапа:

1) подготовка и обоснование;

2) юридическое оформление;

3) исполнение.

На первом этапе оформляются следующие документы:

- заявка, получаемая лизингодателем от будущего лизингополучателя на покупку оборудования;

- заключение о платежеспособности лизингополучателя и эффективности лизингового проекта;

- заявка – наряд, направляемая лизингодателем поставщику оборудования;

- заявка, направляемая лизинговой компанией банку, о предоставлении ссуды для проведения лизинговой сделки.

На втором этапе оформляются следующие документы:

- кредитный договор, заключаемый лизинговой компанией с банком, о предоставлении ссуды для проведения лизинговой сделки;

- договор купли - продажи объекта лизинга;

- акт приемки - сдачи объекта лизинга в эксплуатацию;

- лизинговый договор (соглашение);

- договор на техническое обслуживание передаваемого в лизинг имущества, если обслуживание будет осуществлять лизингодатель;

- договор на страхование объекта лизинга.

На третьем этапе осуществляются эксплуатация поставленного оборудования (имущества). При этом ведется бухгалтерский учет и отчетность по всем лизинговым операциям, осуществляется выплата лизингодателю лизинговых платежей, а по истечении срока лизинга оформляется договор о дальнейшем использовании имущества.

Любая лизинговая сделка начинается с получения лизингодателем заявки от будущего лизингополучателя на покупку имущества и сдачи его во временное пользование.

Заявка в ОАО «Муниципальная инвестиционная компания» на предоставлении в лизинг имущества составляется в определенной форме (Приложение Е). В ней должны обязательно присутствовать наименование имущества, его параметры, технические и экономические характеристики, а также же местонахождение потенциального поставщика и его реквизиты.

Инициатива в заключении лизинговой сделки исходит от лизингополучателя, который знает, какое имущество ему нужно и кто его производит. Вместе с тем лизингополучатель может обратиться к лизингодателю с просьбой подобрать поставщиков требуемого имущества.

ОАО «Муниципальная инвестиционная компания» не является сторонним наблюдателем в процессе зарождения сделки. Для того, чтобы о ней знал будущий пользователь, она ведет рекламную кампанию своей деятельности, объясняя преимущества лизинга для лизингополучателей, собирает информацию о перспективных видах оборудования, ценах, поставщиках, анализирует спрос и другие факторы.

Одновременно с заявкой или после принятия решения о ее рассмотрении лизингодателем потенциальный лизингополучатель представляет все документы, которые потребует лизингодатель. В стандартный набор документов входят:

а) нотариально заверенные копии учредительных документов, бухгалтерский баланс за последний год или квартал с аудиторской проверкой;

б) экономическое обоснование и анализ эффективности сделки (бизнес- план);

в) гарантийное обеспечение сделки.

ОАО «Муниципальная инвестиционная компания» требует следующий перечень документов:

1) нотариально заверенные копии учредительных документов (устав , учредительный договор, свидетельство о регистрации);

2) копии балансов предприятия- получателя автомобиля в лизинг с входящими формами за последний год и последний отчетный период ( с формой2);

3) расшифровка дебиторской и кредиторской задолженности (с датами возникновения и погашения);

4) реквизиты предприятия (ИНН, БИК, расчетный счет, корреспондентский счет);

5) перечень имущества предприятия (расшифровка основных средств за подписью руководителя, главного бухгалтера, печатью предприятия);

6) краткое описание основной деятельность (1 страница);

7) ксерокопия паспорта руководителя предприятия;

8) копия приказа о назначении руководителя;

9) банковская справка (оборот средств по расчетному счету за последние 3 месяца) и справка об отсутствии картотеки на расчетный счет;

10) полные реквизиты банка, в котором обслуживается потенциальный лизингополучатель (ИНН, адрес, ФИО руководства);

11) справка о наличии места для стоянки (договор аренды гаража).

После получения лизингодателем всех необходимых документов начинается как их формальная проверка, так и всесторонняя экспертиза лизингового проекта. Предварительно анализируется первоначальная стоимость имущества, продолжительность договора, возможные схемы выплаты лизинговых платежей, их периодичность, размер аванса, остаточная стоимость имущества и т.д.

Основной задачей лизингодателя является оценка способности лизингополучателя выплатить лизинговые платежи, а так же оценить спрос на имущество, чтобы выявить возможность повторной сдачи имущества или его продажи в случае расторжения контракта.

Трудность правильной оценки платежеспособности клиента связана с нестабильной финансовой обстановкой в стране, необходимостью оценки не столько текущего, сколько будущего финансового положения лизингодателя, так как лизинговый договор заключается на длительный период.

При этом наряду с анализом коэффициентов покрытия, ликвидности и дополнительных показателей кредитоспособности необходимо уделить внимание общей экономической устойчивости лизингополучателя. Следует также оценивать конъюнктуру рынка, место и перспективы данного лизингополучателя в рыночной конкуренции. Все это позволяет лизинговой компании или банку сделать заключение о платежеспособности лизингополучателя и выдать рекомендацию на установление с ним лизинговых отношений.

В случае положительного заключения лизингодатель принимает решение о вступлении в лизинговую сделку и направляет поставщику заказ – наряд, в котором указываются банковские реквизиты, юридический адрес заказчика, а также вид имущества со всеми необходимыми параметрами и его цена.

После получения поставщиком заказа – наряда он уведомляется об этом лизингодателя, а после поставки пользователю оборудования направляет счет в двух экземплярах с указанием своих реквизитов. Параллельно оформляется юридическая сделка. Продолжительность подготовительных лизинговых процедур составляет от одного до двух месяцев.

На втором этапе лизинговая компания заключает договор купли продажи с поставщиком на согласованных с лизингополучателем условиях, а так же систему других договоров: кредитного, лизингового обслуживания, страхования рисков, залога или гарантии.

Договор финансовой аренды (лизинга) – основной документ, которым оформляются лизинговые отношения. Он заключается между владельцем имущества (лизингодателем) и пользователем (лизингополучателем) о предоставлении последнему во временное пользование для предпринимательской деятельности объекта лизинга.

Действующим законодательством договор финансовой аренды (лизинга) включен в систему договоров аренды, на него распространяются нормы действующего законодательства, регулирующие общие вопросы для всех видов арендных отношений.

Однако договоры данного вида обладают определенными особенностями, которые оговорены ст.665-670 ГК РФ и принятым в 2002г. Законом «О лизинге».

Договор лизинга отличается от договора аренды, прежде всего тем, что охватывает более сложный комплекс хозяйственно - экономических отношений, участниками которых выступают не две, а, как минимум, три стороны.

В целях методического руководства в надлежащем документальном оформлении лизинговых сделок 29 декабря 1995г. Министерством экономики России был разработан и согласован с Минфином РФ Примерный договор финансового лизинга движимого имущества с полной амортизацией. Этот документ носит название примерный, так как может служить только основой для составления договора лизинга в конкретной лизинговой сделке. В нем присутствуют следующие положения:

1) предмет договора;

2) порядок поставки и приема имущества;

3) права и обязанности сторон;

4) использование имущества, уход, ремонт и модификация;

5) страхование;

6) срок лизинга

7) лизинговые платежи и штрафные санкции;

8) ответственность сторон;

9) порядок решения споров;

10) условия досрочного расторжения договора;

11) действия сторон по завершению сделки;

12) прочие условия;

13) форс – мажор;

14) юридические адреса и банковские реквизиты.

В отношении формы договора лизинга Закон «О лизинге» устанавливает, что независимо от срока договор должен заключаться в письменной форме (п.1 ст.15).

Договор лизинга характеризуется следующими существенными условиями:

1) имущество приобретается арендодателем специально для представления конкретному арендатору на условиях лизинга;

2) в отличие от аренды при лизинге риски, связанные с имуществом, переходят к арендатору, который собственником этого имущества не является;

3) арендодатель представляет имущество арендатору для предпринимательских целей.

Форма Примерного договора о финансовом лизинге, утвержденная В.В.Коссовым, лизинговыми компаниями, как правило, не применяется. Каждая лизинговая компания использует свой собственный договор, отражающий специфику ее деятельности. В Приложении Ж мы приводим договор финансовой аренды (лизинга) ОАО «Муниципальная инвестиционная компания».

В преамбуле договора указываются наименования сторон и фамилии лиц, уполномоченных подписывать договор.

В разделе о предмете договора перечисляется имущество, которое будет куплено и передано лизингополучателю во временное пользование.

Обязательным условием договора лизинга является указание срока его действия, причем датой начала исчисления срока договора является дата приемки имущества лизингополучателем.

В договоре также обязательно отражается порядок поставки и приемки лизингового имущества, какие стороны участвуют в приемке оборудования. Как правило, это поставщик, лизингодатель и лизингополучатель.

Приемка имущества оформляется актом приемки, который подписывается всеми сторонами, участвующими в приемке. С даты подписания протокола приемки имущества начинается не только формальный отсчет срока договора лизинга, в этот момент к лизингополучателю переходят все права покупателя (кроме права собственности) и все риски.

В договоре лизинга должно быть отражено положение о том, что право собственности на имущество в течение всего срока соглашения принадлежит лизингодателю.

В договоре может быть специальный раздел, где перечислены права и обязанности сторон.

Основной обязанностью лизингополучателя является своевременная выплата лизинговых платежей. Этому вопросу посвящен отдельный раздел.

В случае задержки выплаты лизинговых платежей в договоре должны быть предусмотрены штрафные санкции за нарушение сроков этих периодических выплат.

В связи с неустойчивой политической и экономической обстановкой России, по причине фактически ежегодного пересмотра стоимости основных фондов, в договоре лизинга должны присутствовать конкретные условия, из –за которых может быть пересмотрена общая сумма лизинговых платежей и оставшиеся лизинговые платежи. Такие требования не противоречат Федеральному закону «О лизинге».

В лизинговом договоре обязательно должны быть условия, при которых сделка может быть расторгнута досрочно как по инициативе лизингодателя, так и лизингополучателя.

Основной причиной, по которой лизингополучатель может расторгнуть сделку, являются недостатки, обнаруженные при приемке оборудования и исключающие его нормальное использование.

У лизингодателя таких причин намного больше. Они могут быть разбиты на две группы:

1) условия, которые освобождают стороны от выполнения договора лизинга и не влекут за собой никакой материальной ответственности. В основном эти условия связаны с нереализацией договора купли – продажи;

2) причины, которые связаны с ненадлежащим исполнением своих обязанностей лизингополучателем. Ими могут быть: использование имущества не по назначению, невыплата лизинговых платежей и т.д.

При досрочном расторжении лизингового контракта лизингополучатель обязан по требованию лизингодателя возвратить объект лизинговой сделки и возместить убытки лизингодателя.

Именно лизингополучатель должен заплатить лизингодателю так называемую сумму закрытия сделки, которая включает:

- невыплаченную сумму лизинговых платежей с пеней;

- остаточную стоимость имущества на момент окончания срока договора, если в нем предусмотрен выкуп имущества;

- неустойку.

В одном из последних разделов договора описываются действия сторон по завершению сделки в связи с истечением его срока. Возможны три варианта таких действий, лизингополучатель совершает одно из них:

1) возвращает имущество лизингодателю;

2) заключает новый договор лизинга;

3) приобретает имущество по остаточной стоимости.

Как правило, при финансовом лизинге реализуется второй или третий варианты, так как лизингодатель совершенно не заинтересован в возврате имущества. Ему выгоднее заключить новый договор на льготных для лизингополучателя условиях или продать – это имущество за чисто символическую плату.

В заключение следует отметить, что многие лизингодатели, сотрудничающие с предприятиями малого бизнеса, в том числе и ОАО «Муниципальная инвестиционная компания», применяют форму типового договора, которая значительно облегчает процесс составления конкретного договора. Но следует иметь в виду, что каждый договор имеет сугубо индивидуальный характер и, типовая форма никогда не может учесть всех особенностей конкретной ситуации. Чем подробнее в договоре будут сформулированы проблемы, вызывающие сомнения на начальной стадии его заключения, тем с меньшими проблемами придется столкнуться при его исполнении. В целом для лизинговой сделки необходимы четкость и оперативность.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев