Навигация

Личное страхование

Введение

В гражданском обороте, основанном на рыночных отношениях, страхование занимает особое место. Уменьшая возможные имущественные потери участников, этот институт служит важной правовой гарантией охраны их интересов. Вместе с тем страхование как способ аккумуляции и последующего использования огромных денежных средств само является разновидностью предпринимательской деятельности в финансовой сфере. Не случайно специальный закон о страховании был принят в числе первых основных законов "рыночной волны".

Современные законодательные системы относят к объектам гражданских прав и нематериальные блага - жизнь, здоровье, честь и др. (ст. 128, 150 ГК РФ). Соответственно и страховая защита распространилась на интересы, связанные с этими благами. Поэтому, личное страхование – это одна из основных и традиционных отраслей страхования.

Несмотря на то, что личное страхование возникло одним из первых, законодательство о договоре личного страхования находится в развитии и в настоящее время: в период с 1992 года в нашей стране были приняты десятки нормативных актов направленных на регулирование правового положения договора личного страхования. Апогеем формирования законодательства о договоре личного страхования стали соответствующие нормы Гражданского кодекса Российской Федерации[1][1] и Закона «Об организации страхового дела в РФ»[2][2].

Как отмечают исследователи, регулирование договора личного страхования - весьма специфическая область обязательственного права, многое в этих отношениях строится на доверии и доходит до суда гораздо реже, чем, например, при поставке продукции или выполнении подрядных работ. Тем не менее, определенная судебная практика уже накопилась, хотя, конечно, еще нельзя говорить об ее устойчивости.

В данной дипломной работе предпринята попытка учесть всю, имеющуюся на данный момент, практику Высшего Арбитражного Суда РФ, исследования в области страхования - в общем, и договора личного страхования – в частности. Кроме того, нами проанализированы особенности налогооблажения при заключении договора личного страхования и его исполнения.

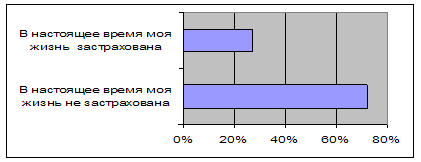

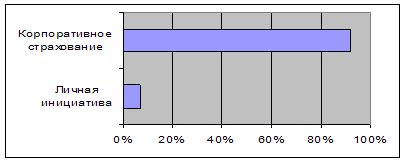

Актуальность данного исследования, во-первых, подтверждает возрастающая роль страхования в нашей стране. С каждым годом увеличивается количество заключаемых договоров личного страхования. Более того, в виду того, что права личности – приоритетное направление для защиты правового государства, законодательство о страховании личности, ее жизни и здоровья, требует детального исследования, выявления его достоинств и недостатков.

Во-вторых, как отмечают исследователи, в отношении некоторых вопросов страхового права существуют толкования, которые стали классическими в странах с давней историей развития страхования. Однако у нас после 1927 года не издано ни одной отечественной монографии и не переведено на русский язык ни одной зарубежной книги, в которых классические концепции страхового права, разработанные английскими, немецкими и французскими правоведами были бы системно изложены. Таким образом, у отечественных страховщиков, страхователей и судей нет не только стабильно используемых судебных толкований, но и просто систематического изложения основных понятий страхового права на родном языке[3][3]. В связи с этим, можно констатировать, что личное страхование исследовано в нашей стране «крайне скупо».

Кроме того, на практике зачастую встречаются ошибки при заключении и исполнении договора личного страхования. Так, например, встречаются путаница в отличии договора личного страхования и договора ренты.

Актуальность данного исследования подтверждает и то, что каждый год страховщики придумывают новые схемы, каждый год возникают новые проблемы с налоговыми органами, появляется новая судебная практика. В данной работе будет сделана попытка подвести итоги по правовому регулированию договора личного страхования.

Итак, цель данного дипломного исследования – рассмотреть особенности договора личного страхования.

Поставленная цель достигается посредством решения следующих задач:

- проанализировать современное понятие категории «страхование»;

- рассмотреть историю становления личного страхования;

- подчеркнуть основные правила страхования по действующему гражданскому законодательству Российской Федерации ;

- представить комплекс законодательства о договоре личного страхования;

- проанализировать особенности договора личного страхования;

- дать понятие и подчеркнуть момент заключения договора;

- исследовать существенные условия договора личного страхования;

- рассмотреть предмет и субъекты договора;

- исследовать особенности налогооблажения в сфере личного страхования;

- проанализировать ошибки, возникающие на практике, сформулировать направления решения возникшей проблематики, а также возможные пути совершенствования действующего законодательства в области договора личного страхования.

Глава 1. Общие положения о личном страховании

Похожие работы

... и экономической стабильности, доверия населения к власти и финансово-экономическим институтам, формирование рыночного отношения к вопросам социальной защиты. 3.3. Перспективы развития рынка личного страхования Во всех экономически развитых странах страхование является стратегическим сектором экономики. Объем резервов и сроки, на которые размещаются средства, превращают страховые компании в ...

... самолета, при прохождении спецконтроля и т.д. Пример программы страхования выезжающих за рубеж показана на рис. 8 приложения. 2.4 Обязательное личное страхование туристов (путешественников) Проводимое страховщиками, получившими специальную государственную лицензию на права осуществления страховых операций по этому виду страхования, обязательное страхование авиапассажиров основана на формах, ...

... друг друга или работодатели (юридические лица) в отношении своих работников. Бенефициаром может быть назначен и застрахованный, и его наследник, и страхователь. В соответствии с гл.48 ГК РФ[15] договор личного страхования считается заключенным в пользу застрахованного лица, если в нем не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в ...

... выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица. Договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия ...

0 комментариев