Навигация

СОДЕРЖАТЕЛЬНЫЙ АНАЛИЗ РЕШЕНИЙ

4. СОДЕРЖАТЕЛЬНЫЙ АНАЛИЗ РЕШЕНИЙ

ПО ВАРИАНТАМ ИНВЕСТИЦИОННОГО ПРОЕКТА

Аналитику компании XYZ в первую очередь следует определить предпочтительность того или иного проекта на основе рассмотрения.

Все три предложенные инвестиционные проекты имеют одинаковый жизненный цикл, который равен 12 лет, а также одинаковые вероятности уровней добычи нефти. После произведенных расчетов определено, что математическое ожидание ежегодных сумм денежных поступлений во всех трех случаях также равно и составляет $45 500.

Однако, вариант 3 требует намного больших денежных вложений ($300 000), чем варианты 1($275 000) и 2($250 000), а кроме того в этом случае происходит большее изменение стоимости денег во времени. Ставка дисконтирования в этом варианте составляет 14%, в то время как в варианте 1 – 10%, а в варианте 2 – 12%.

Это позволяет сделать вывод о том, что проект 3 не в состоянии конкурировать с проектами 1 и 2.

Говоря о проектах 1 и 2, их первоначальное сравнение между собой не способно однозначно разрешить проблему выбора для аналитика. Это связано со сложностью определения наиболее выгодного проекта, т.к. проект 1 предполагает больших вложений, но характеризуется меньшим риском, связанным со стоимостью денег во времени, а проект 2 позволяет вложить меньше средств, но коэффициент дисконтирования денежных потоков в этом варианте несколько больше.

В целях определения наиболее привлекательного для инвестора проекта аналитику необходимо произвести расчет ряда коэффициентов, позволяющих оценить преимущества проектов на основании различных подходов.

Каких-либо универсальных правил, описывающих действия аналитика при принятии решения в области инвестиционной политики, которые годились бы при любой решаемой задаче, мировая практика, к сожалению, не выработала.

Однако существует ряд методик, позволяющих определять предпочтительность (ранг) того или иного проекта при наличии альтернативных вариантов.

В данной работе были рассмотрены подходы с позиции сравнительного анализа таких показателей, как:

чистая приведенная стоимость;

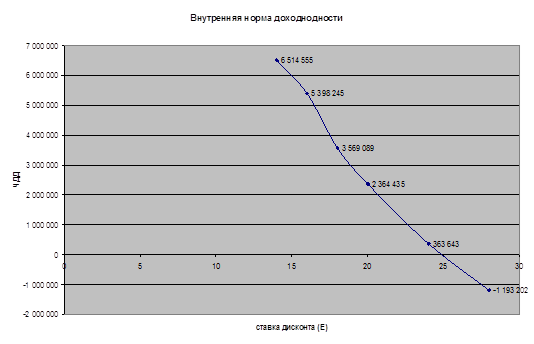

внутренняя норма окупаемости;

средний доход на капиталовложения;

период окупаемости;

длительность ;

индекс доходности инвестиций.

Результаты проведенного анализа сведены в таблицы , где указаны рассчитанные величины каждого из показателей и проранжированы степени предпочтительности предложенных инвестиционных проектов в зависимости от рассматриваемого показателя.

Как видно из этой таблицы, большинство критериев указывают на то, что наиболее предпочтительным вложением средств для компании является вариант 2. В этом случае компания будет обладать наиболее высокой внутренней нормой окупаемости – 26,7898%, иметь наибольший уровень доходности – 1,7615 и отношение среднего дохода к сумме капитальных вложений – 28,4375%. А кроме того, период окупаемости инвестиций при принятии варианта 3 будет меньше, чем в случае принятия любого из двух других проектов. Однако, рассчитанная величина чистой приведенной стоимости варианта 2 ($121 844,0273) меньше по сравнению с проектом 1 ($134 022, 9779). Также показатель длительности проекта 3 не является наилучшим при его сравнении с показателем длительности проекта 3.

Таким образом, очевидно, что различные критерии имеют тенденцию давать различные оценки инвестиционным проектам при сравнительном анализе последних. Мало того, в зависимости от того, какой критерий эффективности выбирается за основу, о предпочтительности того или иного проекта могут быть сделаны диаметрально противоположные выводы.

Большинство как отечественных, так и зарубежных специалистов пришли к единому мнению, что при анализе альтернативных проектов наиболее приемлемыми для принятия решений инвестиционного характера являются критерии NPV (чистая приведенная стоимость), IRR (внутренняя норма окупаемости) и PI (индекс доходности инвестиций).

Довольно часто при анализе различных проектов возникают противоречия между критериями различных групп – основанных на дисконтированных недисконтированных оценках денежных потоков. Особенность данной задачи состоит в том, что в ней присутствуют противоречия между критериями внутри одной группы, что происходит значительно реже. Как видно (Табл.11), по критерию NPV наиболее предпочтительным является проект 1, а по критериям IRR и PI – проект 2.

Несмотря на то, что все эти критерии рассчитываются на основании дисконтированных денежных потоков, считается, что в случае противоречивых оценок более адекватно оценивает предпочтительность проектов критерий NPV. Это обусловлено тем, что этот показатель дает вероятностную оценку прироста стоимости благосостояния потенциального инвестора, что в полной мере отвечает основной цели деятельности любой компании, которой является наращивание экономического потенциала.

Тем не менее, на практике данная рекомендация не является доминирующей.

Так, для компании XYZ , на наш взгляд, наиболее предпочтительным является проект 2, несмотря на то, что чистая приведенная стоимость этого проекта ($121844,027) несколько меньше, чем проекта 1 ($134022,9779).

Кроме того, проект 2 является наиболее предпочтительным при анализе с помощью коэффициентов доходности и внутренней нормы окупаемости.

ВЫВОДЫ

В данной работе были описаны основные методики оценки инвестиционных проектов, на основании которых были сделаны выводы о степени предпочтительности каждого из них. В связи с тем, что различные методики склонны давать отличную друг от друга интерпретацию рассматриваемым проектам, важно оценивать проекты с помощью нескольких методик и делать выводы о степени инвестиционной привлекательности проектов, анализируя полученные результаты в совокупности.

Метод ранжирования на основе рассмотрения является довольно поверхностным методом, который не учитывает ни соотношение ожидаемых денежных доходов с планируемыми инвестициями, ни срок окупаемости финансовых вложений, ни изменение стоимости денег во времени. Однако, в рассматриваемой задаче даже этот метод дал верную оценку данным альтернативным проектам, определив как наименее выгодное вложение инвестиций в проект 3.

Применение методов оценки чистого приведенного эффекта, внутренней нормы окупаемости, средней доходности на капиталовложения, периода окупаемости, индекса доходности и длительности в совокупности позволили выделить наиболее предпочтительный для компании XYZ вариант инвестирования денежных средств. Этим вариантом по ряду соображений является вариант 2.

Вариант 1 характеризуется значительным увеличением потенциала компании, и поэтому его нельзя полностью игнорировать как заведомо неэффективный. Однако в условиях неопределенности он уступает варианту 2.

Применение различных методов оценки инвестиционных проектов требует значительной сложности и трудоемкости расчетов. Поэтому были использованы возможности Microsoft Excel 97. С его помощью были произведены расчеты основных показателей, а также построены графики чистой текущей стоимости для каждого из проектов.

СПИСОК ЛИТЕРАТУРЫ

Ковалева А.М., Баранникова Н.П., Богачева Б.Д. и др.

Финансы. – М.: Финансы и статистика. – 1997, 333с.

Ковалев В.В. Методы оценки инвестиционных проектов. – М.: Финансы и статистика. – 1998, 141с.

Ковалев В.В. Финансовый анализ. – М.: Финансы и статистика. – 1996, 429с.

10

1.ИСХОДНЫЕ УСЛОВИЯ

ИНВЕСТИЦИОННОГО ПРОЕКТАДИМА, НАДО ТОЛЬКО ЗАМЕНИТЬ ЭТУ СТРАНИЦУ НА НАШУ.

Компания UVW – маленькая, но растущая фирма, занимающаяся добычей нефти, - планировала инвестировать Х в лизинг буровой скважины, распложенной в районе, где разведаны богатые месторождения. Так как другие компании тоже занимаются добычей нефти в этом районе, объем добычи трудно предсказать с достаточной точностью. Несмотря на это, по самым достоверным прогнозам геологов запасов нефти хватит примерно на 12 лет.

Тщательно изучив конъюнктуру рынка и особенности реализации нефти, менеджеры пришли к выводу, что главная неопределенность заключается в том, какой будет физический объем добычи, а в остальных сферах риск гораздо меньше.

Затем был определен диапазон возможных денежных потоков после налогов (с учетом износа оборудования, истощения месторождения и т.д.) при различных объемах добыч, а также приблизительно установлена вероятность каждого уровня добычи. С вероятностью 5% ежегодная сумма денежных потоков составит $ 15 000 в течение всего срока жизненного цикла проекта, с вероятностью 15% - $ 35 000 ежегодно, 40% - $ 45 000, 25% - $ 50 000 и 15% - $ 60 000.

Ожидается, что добыча нефти сохранится на одном и том же уровне в течение всего срока жизненного цикла проекта, хотя существует риск того, что истощение скважины произойдет раньше.

Будет ли проект приемлемым, если нормальная для компании доходность инвестированного капитала равна Н% (после налогов)?

На что нужно обратить особое внимание?

Обсудите получившиеся результаты.

| наименование показателя | вариант | ||

| 1 | 2 | 3 | |

| планируемая инвестиция X в $ | 275 000 | 250 000 | 300 000 |

| ставка налога Y | 36 | 36 | 36 |

| доходность H | 10 | 12 | 14 |

Похожие работы

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

... денежных потоков в год (15% на все 10 млрд. руб. инвестиций), т. е. использоваться с рентабельностью не менее 18,75%. Глава 3. Методы оценки эффективности инвестиционных проектов. 3.1 Российский опыт оценки эффективности инвестиционных проектов. В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей ...

... для оценки инвестиционных проектов будет ниже, чем процент по привлеченному капиталу, но выше, чем процент по вложенному капиталу. На основе этого анализа можно получить хотя и неполный, но все же какой-никакой набор правил оценки отдельных инвестиционных проектов. Возьмем независимые инвестиционные проекты, которые можно либо принять, либо отвергнуть. Определим чистую текущая стоимость денежных ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

0 комментариев