Навигация

Различия в объектах страхования

1. Различия в объектах страхования.

2. Различия в объеме страховой ответственности.

Согласно этим критериям существуют две системы классификации:

- по объектам страхования;

- по роду опасности.

По форме собственности страховые организации:

- государственные;

- негосударственные.

По форме вовлечения:

- обязательное страхование;

- добровольное страхование.

Государственное страхование представляет собой организационную форму, где в качестве страховщика выступает государство (специально уполномоченные организации). Государство выполняет и обязательное и добровольное страхование. Кроме этого, имеется монополия на проведение отдельных видов страхования.

Акционерное страхование (негосударственная акционерная форма) - в качестве страховщика выступает частный капитал.

Взаимное страхование - негосударственная организационная форма, которая выражает договоренность между группой физических и юридических лиц о возмещении друг другу будущих возможных убытков в определенных долях, согласно принятым условиям.

Лекция №11.

Медицинское страхование - особая организационная форма страховой деятельности, основа - закон о страховании. Это форма социальной защиты интересов населения в охране здоровья.

Цель - гарантировать гражданам при наступлении страхового случая получение медицинской помощи за счет накопленных средств и финансировать профилактические мероприятия (медицинские осмотры, профессиональные осмотры и т.д.).

=3=

Отраслевая характеристика страхования решает общие задачи оценки страховой деятельности, но не выявляет конкретные страховые интересы предприятий, организаций, граждан. И вот для детализации конкретных интересов выделяют под отрасли и виды страхования.

В рыночной экономике выделяют такие отрасли страхования:

- имущественное;

- личное;

- страхование ответственности;

- страхование экономических рисков.

Социальное страхование входит в личное.

Личное страхование. Объектами страхования выступают: жизнь здоровье, трудоспособность человека. Личное страхование подразделяется на:

- страхование жизни;

- страхование от несчастных случаев.

Имущественное страхование. Объектами страховых правоотношений выступают имущественные отношения различных видов. Экономическое назначение - возмещение ущерба, возникшего вследствие частичной или полной потери имущества.

Страхователи: собственники имущества, а также физические и юридические лица, несущие ответственность за его сохранность.

Имущественное страхование подразделяется на подотрасли, которые отличаются по форме собственности по социальным группам страхователей.

Страхование ответственности. Объектом выступает ответственность перед третьим лицом (лицами) и физическими и юридическими. Этим лицам может быть причинен ущерб вследствие какого - либо действия или бездействия страхователя (обычно страхование автотранспорта).

Подотрасли:

1) страхование риска прямых потерь;

2) страхование риска косвенных потерь

К прямым потерям относятся: недополученные прибыли, вследствие:

а) простоя оборудования;

б) экономической и политической ситуации (нестабильность в экономике);

в) стихийные бедствия;

г) забастовки;

д) предпринимательской деятельности (человек не склонен к ней).

Часть личного страхования: Социальное страхование. Связано с компенсацией потерь в семейных доходах, появляющиеся в связи с нетрудоспособностью граждан (болезнь, инвалидность, возраст, лечение после получения травм). Социальное страхование организуется за счет общества.

=4=

Обязательное страхование проводится государством, которое в законодательном порядке обзывает юридические и физические лица вносить средства для обеспечения общественных интересов. Инициатор - государство.

Добровольное страхование - замкнутая раскладка ущерба между членами страхового сообщества в рамках установленных правовых норм. Инициаторами являются хозяйствующие субъекты, физические и юридические лица.

Что лежит в основе обязательного страхования? "Закон о страховании", в котором отражают:

1) перечень объектов, подлежащих страхованию;

2) объем страховой ответственности;

3) уровень страхового обеспечения;

4) нормативы;

5) основные права и обязанности сторон;

6) порядок установления тарифных ставок.

Принципы, лежащие в основе обязательного страхования:

1. Платежи, которые поступают на фонд социального страхования от фонда оплаты труда (социальное страхование - 5,5%, фонд оплаты труда -32%). Эти затраты ложатся на себестоимость продукции.

От дохода организация платит в Пенсионный фонд 1 - 2%.

2. Сплошной охват.

3. Автоматичность распространения обязательного страхования на объекты, указанные в законе.

4. Бессрочность.

5. Нормирование страхового обеспечения по обязательному страхованию. Подлежат работники и недвижимость страхованию.

Добровольное страхование (принципы):

1. Действует и в силу закона, и на добровольных началах. Закон определяет подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные же условия регулируются правилами страхования, которые разрабатываются страховщиком.

2. Добровольное участие в страховании в полной мере характерно только для страхователей. Страховщик не имеет права отказываться от страхования объекта (если нет противоречий в условиях страхования).

3. Выборочный охват в добровольном страховании, то есть не все страхователи желают участвовать в этом процессе.

4. Ограничено во времени: и начало, и окончание срока особо оговаривается в договоре. Непрерывность добровольного страхования можно обеспечить только путем повторного перезаключения договора на новый срок.

5. Действует только при уплате разового или периодических страховых взносов. Неуплата очередного взноса по долгосрочному страхованию влечет за собой разрыв договора.

6. Страховое обеспечение по добровольному страхованию зависит от желания страхователя.

=5=

Медицинское страхование представляет собой систему общественного здравоохранения. Экономическая основа: финансирование специальных страховых фондов.

Применяют:

- обязательное;

- добровольное.

Страхователи при обязательном медицинском страховании - органы государственного управления (для неработающих граждан); предприятия, организации, учреждения - для работающих граждан; а также лица, занятые предпринимательской деятельностью и лица свободных профессий.

При добровольном медицинском страховании в качестве страхователей выступают граждане, обладающие гражданской дееспособностью. Каждый застрахованный гражданин получает страховой полис. Страховую деятельность ведут на основании лицензии. И медицинское страхование проводят страховые медицинские организации. Учредителями страховых медицинских организаций не могут быть органы управления здравоохранения.

Медицинское страхование является формой социальной защиты интересов населения в случае потери здоровья от любой причины.

Эта форма страхования покрывает расходы, связанные с посещением врачей - специалистов и принятием необходимых процедур в амбулаторных условиях, приобретением медикаментов, пребыванием в медицинских учреждениях, получением стоматологической помощи и зубного протезирования, проведением профилактических мероприятий.

=6=

Перестрахование - это система экономических отношений, при которых страховщик часть ответственности по принятым на себя рискам передает другим страховщикам с целью создания сбалансированного страхового портфеля, обеспечения финансовой устойчивости и рентабельности страховых мероприятий.

Договор перестрахования заключают две стороны: с одной стороны - страховое общество, которое передает риск, и с другой стороны - страховое общество, которое принимает риск.

Сострахование. В этом случае страховщик, получивший предложение заключить договор страхования объекта с большей фактической стоимостью и высокой степенью риска, может разделить часть ответственности с другой страховой организацией, заключив с ней договор сострахования.

Методы распределения и выравнивание рисков:

1) страхование;

2) перестрахование;

3) сострахование.

Лекция №12

=7=

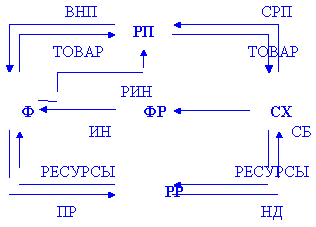

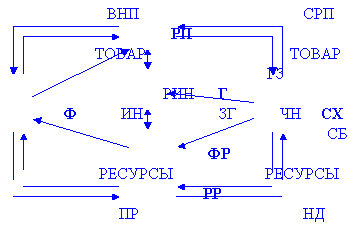

Страховой рынок - это особая форма денежных отношений. Объектом купли - продажи выступает специфическая услуга (страховая защита). Формируется спрос и предложение на эту услугу.

Субъекты страхового рынка - страховые организации.

Элементы рынка: продавец, покупатель, товар (услуга), реальная свобода покупателя в выборе услуги (товара).

Страховой рынок включает следующие категории продавцов страховой услуги:

1) страховщики - это те, кто непосредственно заключают договора страхования;

2) перестраховочные организации - те, которые принимают на себя часть крупных рисков за соответствующее вознаграждение;

3) посредники между страховщиками и страхователями;

4) различные объединения страховщиков, которые создаются с какой - то конкретной целью (обмен информацией, разработка перспективных программ, координация условий страхования).

Каждая категория представителей страхового рынка может быть представлена разными формами собственности.

Покупатели страховой услуги - любые юридические и физические лица. Страховая услуга может быть представлена на основе договора (добровольное страхование), на основе закона (обязательное страхование).

Страховая услуга имеет потребительную и меновую стоимость.

Потребительной стоимостью страховой услуги является обеспечение страховой защиты, которая применительна к одному конкретному страхованию приобретает форму страхового покрытия.

Страховое покрытие представляет собой страховое обеспечение конкретного объекта на случай определенных договором событий.

Меновая стоимость - это цена страховой услуги, которая выражена в страховом тарифе, а затем во взносе или платеже.

Цена на страховую услугу складывается на конкурентной основе при сопоставлении спроса и предложения, хотя в основе лежат общественно необходимые затраты на оказание этой услуги.

Факторы, которые определяют положение на страховом рынке:

1. Рисковая ситуация.

2. Денежные доходы страхователей.

3. Страховой тариф.

4. Предложение страховой услуги (объем, структура, качество).

Условия реализации страховой услуги называются конъюнктурой страхового рынка.

Ассортимент страхового рынка - это перечень видов страхования, которым может воспользоваться страхователь.

Доведение страховой услуги до потребителя возможно при использовании страхового маркетинга.

Основной принцип страхового маркетинга заключается в двуедином взаимодополняющем подходе к рынку. С одной стороны, тщательное и всестороннее изучение потребности и спроса, а с другой стороны, - активное воздействие на рынок и существующий спрос.

Основные задачи страхового маркетинга:

1) изучение объективно существующих страховых потребностей;

2) формирование страховых услуг на основе этих потребностей;

3) определение цены на страховую услугу по каждому виду страхования и способы ее уплаты;

4) разъяснительная работа по действующим видам страхования и реклама новых услуг;

5) управление продажей услуг.

Важное место в управлении продажей услуг занимает контроль за жизненным циклом страховой услуги.

Объем

![]() продаж

продаж

![]()

![]()

![]()

![]()

![]() I II III IV V

I II III IV V

![]() Время

Время

I этап - этап разработки;

II этап - этап внедрения на рынок;

III этап - этап роста;

IV этап - этап зрелости;

V этап - этап упадка.

I и II. Организации, предоставляющие страховую услугу особое место уделяют рекламе.

III. Уделяют внимание условиям продажи.

IV. Обращают внимание на цену страховой услуги.

V. Этап указывает на то, что надо модифицировать данную услугу или разрабатывать новую.

Во времени маркетинговая деятельность осуществляются на трех уровнях:

- стратегическом;

- тактическом;

- оперативном.

Между страховыми организациями существует конкуренция. Она проявляется по следующим направлениям:

1) предложение новых видов страхования на основе возникновения новых потребностей;

2) разработка договоров страхования с различной комбинацией рисков (для привлечения потребителя и возможности выбора);

3) понижение страховых тарифов по сравнению с конкурентами;

4) более удобные формы оплаты страхового договора;

5) высокое качество обслуживания.

=8=

Экономические основы страхового дела.

В условиях рынка деятельность страховых организаций подразделяется на два вида:

- собственно страховая;

- коммерческая.

Цель страховой деятельности: предоставление страховой защиты нуждающимся в ней юридическим и физическим лицам.

Цель коммерческой деятельности: получение прибыли.

Распределение прибыли используется на нужды страхования:

1) погашение убытков, полученных в неблагоприятные годы;

2) дотации общественно - необходимым , но убыточным видам страхования;

3) улучшение организации страховых услуг;

4) финансирование научных и социологических исследований в области страхования;

5) переподготовка кадров.

Прибыль от коммерческой деятельности используется как на любых коммерческих предприятиях.

Основой страховой деятельности является финансово - хозяйственная деятельность предприятия, расходы, доходы, финансовые показатели.

Доходы представляют собой поступление страховых платежей и взносов по различным видам страхования.

Страховые платежи образуют фонд текущих поступлений.

К доходам относятся также доходы от нестраховой (некоммерческой) деятельности.

Валовый доход = текущие поступления + доходы от коммерческой деятельности.

Расходы:

Состав и структура определяют два взаимосвязанных экономических процесса:

1) погашение обязательств перед страхователями;

2) финансирование деятельности страховых организаций.

Структура расходов:

1) расходы на выплату страхового возмещения и страховых сумм;

2) отчисления в запасные фонды (резервные фонды);

3) отчисления на предупредительные мероприятия;

4) расходы на ведение дела.

На предупредительные мероприятия - денежные фонды, которые финансируют мероприятия по предупреждению стихийных бедствий и несчастных случаев.

На ведение дела - на заработную плату, хозяйственные и канцелярские расходы, командировки и т.д.

Финансовый результат страховой операции - стоимостная оценка итогов хозяйственной деятельности страховой организации.

Два основных показателя: прибыль и рентабельность (в целом по организации и по каждому виду страховой услуги).

Тема II: “Функции финансов и финансовая политика”.

1. Функции финансов.

2. Финансовая политика.

=1=

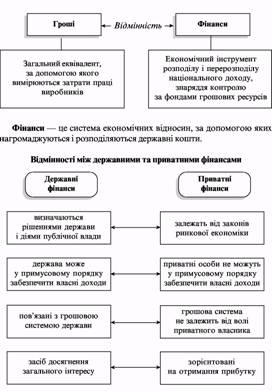

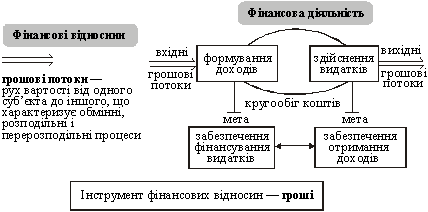

Финансы - экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения функций, задач государства и обеспечение условий расширенного воспроизводства.

Под централизованными финансами понимают экономические денежные отношения, связанные с формированием и использованием фондов денежных средств государства, которые аккумулируются в государственной бюджетной системе и правительственных внебюджетных фондах.

Децентрализованные фонды - денежные отношения, которые формируют денежный оборот предприятия.

Финансы отличаются от денег как по содержанию, так и по выполняемым функциям. Сущность финансов проявляется в их функциях. Под функциями понимается та “работа”, которую выполняют финансы.

Функции финансов (2+1):

1. Распределительная.

2. Контрольная.

3. Функция формирования денежных доходов.

Та часть финансов, которая функционирует в сфере материального производства, как например финансы предприятий, и участвует в процессе создания денежных доходов и накоплений, выполняет не только распределительную и контрольную функцию, но и функцию формирования денежных доходов.

Распределительная и контрольная функции осуществляются финансами одновременно, но контрольная функция выступает и сама по себе. Распределительная функция проявляется при распределении национального дохода. В этот момент происходит создание первичных или основных доходов.

Национальный доход - часть валового общественного продукта без материальных затрат на его производство, то есть вновь созданная стоимость за год.

Основные доходы формируются при распределении национального дохода среди участников материального производства. Они делятся на две группы:

Первая группа – зарплата рабочих, служащих, доходы фермеров, крестьян, занятых в сфере материального производства;

Вторая группа – доходы предприятий сферы нематериального производства.

С помощью финансов государство осуществляет распределение общественного продукта не только в натурально-вещественной форме, но и по стоимости. В связи с этим становится возможным и необходимым контроль за обеспечением стоимостных и натурально-вещественных пропорций в процессе расширенного воспроизводства.

Контрольная функция финансов - это прежде всего финансовый контроль в процессе объективно существующих денежных отношений. Он пронизывает всю систему отношений, связанных как с движением стоимости, так и со сменой форм стоимости, и представляет собой стоимостной контроль. Контроль через форму стоимости. Поскольку финансы выражают отношения, возникающие на основе реального денежного оборота, то финансовый контроль как функция финансов - это только контроль реального денежного оборота.

Финансы осуществляют контроль на всех стадиях создания, распределения и использования общественного продукта и национального дохода. Финансовый контроль ведется за производственными и внепроизводственными затратами, соответствие этих затрат доходам, формированием и использованием основных доходов и оборотных средств. Он действует на всех стадиях кругооборота средств, при финансировании и кредитовании, проведении безналичных расчетов, во взаимоотношениях с бюджетом и другими звеньями финансовой системы.

Объектом контрольной функции являются показатели деятельности предприятий, учреждений, организаций.

В зависимости от субъектов, осуществляющих финансовый контроль, различают:

- общегосударственный (вневедомственный);

- ведомственный;

- внутрихозяйственный;

- общественный;

- независимый (аудиторский).

Общегосударственный контроль - осуществляют органы государства и управления. Контролю подлежат объекты независимо от их ведомственной подчиненности, то есть государство может проконтролировать любую организацию, независимо от формы собственности.

Ведомственный контроль - проводят контрольно-ревизионные отделы министерств и ведомств. Эти органы осуществляют проверки финансово - хозяйственной деятельности подведомственных учреждений, организаций.

Внутриведомственный контроль - производится финансовыми службами предприятий, организаций (бухгалтерия, отдел труда и заработной платы, финансовый отдел, планово - производственный отдел). В функции этих отделов входит проверка производственной и финансовой деятельности самого предприятия, а также его структурных подразделений (цех, склад, строительное управление).

Общественный контроль выполняют отдельные физические лица и общественные организации на добровольных началах (общество защиты прав потребителей, экология).

Аудиторский контроль (до рыночной экономики его не было) выполняется аудиторскими фирмами и службами. Объектом данного контроля является деятельность всех экономических субъектов. В зависимости от целей и задач, выделяют два вида аудита:

а) внешний;

б) внутренний.

Основные цели внешнего аудита:

1) проверка достоверности финансовой и бухгалтерской отчетности;

2) экспертиза финансово - хозяйственного состояния;

3) оценка платежеспособности;

4) разработка рекомендаций по хозяйственной деятельности, финансовой стратегии, налоговому планированию и т.д.

Внутренний аудит осуществляют службы внутреннего контроля предприятий, филиалов, дочерних компаний и т.д. по поручению руководителя. Внутренний аудит выполняется непрерывно и охватывает все участки хозяйственной деятельности, носит предметный, строго направленный характер.

По стадиям финансовый контроль (по срокам проведения) подразделяется на:

- предварительный;

- текущий;

- последующий.

Предварительный финансовый контроль производится в процессе составления, рассмотрения и утверждения финансовых планов предприятия, смет бюджетных организаций, проектов бюджета и т.д. Его задача не допускать нерационального расходования материальных, трудовых и финансовых ресурсов.

Текущий финансовый контроль осуществляется в процессе выполнения финансовых планов, в ходе самих хозяйственных операций. Его задача - своевременный контроль правильности и законности произведенных расходов, полученных доходов, полноты и своевременности расчетов с бюджетом (уплата налогов).

Последующий - организуется в форме проверок и ревизий правильности, законности и целесообразности проведенных финансовых операций. Основными задачами являются:

- выявление недостатков и упущений в использовании материальных, трудовых и финансовых ресурсов;

- возмещение нанесенного ущерба;

- привлечение к административной и материальной ответственности виновных лиц;

- принятие мер по предотвращению в дальнейшем случаев нарушения финансовой дисциплины.

=2=

В любом обществе государство использует финансы для осуществления своих функций и задач, достижения определенных целей. Важную роль в реализации поставленных целей играет финансовая политика. Она выступает активным орудием взаимодействия на экономические интересы.

Финансовая политика - это целенаправленная деятельность государства по использованию финансовой системы или совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством его функций.

Главная задача финансовой политики - обеспечение соответствующими финансовыми ресурсами реализации той или иной государственной программы экономического и социального развития то есть сохранение в данном государстве системы общественных отношений.

Воздействие финансовой политики на экономику и социальное развитие общества требует, чтобы финансовая политика осуществлялась на основе научно обоснованной теории. Опыт экономического развития показал, что отрыв финансовой политики от экономики сдерживает реализацию тех задач, которые требуется решать для развития общества.

Научный подход предполагает:

Похожие работы

... физическими и юридическимилицами за средством Государственного бюджета Украины без соответствующихбюджетных ассигнований или же с превышением полномочий,установленных этим Кодексом и законом о Государственном бюджете Украины,не считаются бюджетными обязательствами. Затраты государственногобюджету на покрытие таких обязательств не могут осуществляться.7. После получения товаров, работ и услуг ...

... производственном секторе Усиление роли финансов в Украине. Создание эффективного механизма ее ВЭД. Эксперты Всемирного банка (ВБ) считают, что для эффективного функционирования финансовой системы в Украине необходимо предпринять следующие меры: повысить эффективности деятельности банков путем их укрупнения; привести законодательные нормы Украины в соответствие с международными ...

... , финансовых инструментов (контрактов, которые приводят к образованию финансового актива одного предприятия и финансового обязательства другого) влияние изменений цен, инфляции и валютных курсов. В процессе реформирования бухгалтерского учета в Украине главной нормативной базой являются положения (стандарты) бухгалтерского учета, которые были разработаны Методологическим советом при Министерстве ...

... специально посвященных регулированию финансово-правовых отношений. К ним относятся акты законодательных и исполнительных органов государственной власти, местного самоуправления. Таким образом, источники финансового права Украины — это правовые акты органов законодательной и исполнительной власти и местного самоуправления, в которых помещаются нормы финансового права. В любом государстве главным ...

0 комментариев