Навигация

Учет расчетов с бюджетом по налогам

| Введение | 3 | |||

| I | Теоретические проблемы формирования налоговых поступле - ний | 4 | ||

| 1.1 | Общие правила взимания налогов | |||

| 1.2 | Организация аналитического и синтетического учета расчетов с бюджетом по налогам | |||

| 1.3 | Виды налогов | |||

| II | Производственно – правовая и учетная характеристика пред- приятия | 36 | ||

| 2.1 | Экономико-правовая характеристика | |||

| 2.2 | Организация учета на предприятии и структура бухгалтерской службы | |||

| III | Особенности организации расчетов с бюджетом по налогам и сборам | 46 | ||

| 3.1 | Порядок расчета налогов и отражение их в учете | |||

| 3.2 | Вопросы совершенствования учета расчетов с бюджетом | |||

| Заключение | 51 | |||

| Литература | 53 | |||

Любая бухгалтерия, как сердце предприятия, особенно чувствительна к изменениям в налогах. От четкости или не четкости налоговой системы непосредственно зависит планирование и прогнозирование в организации, зависят взаиморасчеты с бюджетом, в правильности, быстроте и своевременности которых последний заинтересован не меньше первого.

Основы ныне действующей налоговой системы Российской Федерации заложены в 1992 г., когда был принят большой пакет законов РФ об отдельных видах налогов. За девять с половиной прошедших лет было много, видимо даже слишком много, отдельных частных изменений, но основные принципы учета расчетов с бюджетом сохраняются.

Цель данной работы является описание методов отражения в бухгалтерском учете предприятия расчетов с бюджетом. Для достижения этой цели необходимо решить ряд задач:

1. Анализ проблем формирования налоговых поступлений;

2. Особенности организации учета расчетов с бюджетов по налогам и сборам.

В процессе работы были использованы труды следующих ученых: Кондракова Н.П., Вещуновой Н.Л., Фоминой Л.Ф., Щадиловой С.Н., а также нормативные документы МНС Российской Федерации.

I. Теоретические проблемы формирования налоговых поступлений

1.1. Общие правила взимания налогов

В соответствии с законодательством Российской Федерации налогообложение предприятий предполагает:

· определение размера объекта налогообложения;

· расчет суммы причитающегося с предприятия налога на основе сформировавшегося в учете показателя базы налогообложения и установленной налоговой ставки (как правило, процентной);

· осуществление расчетов с бюджетом по начисленным налоговым платежам;

· составление и представление в налоговые органы налоговых деклараций.

Подавляющее число показателей, составляющих базу налогообложения, в том числе главные из них - объем реализации продукции (товаров, услуг) и сумма полученной прибыли, отражаются в системном бухгалтерском учете предприятия.[15]

В соответствии с Положением о бухгалтерском учете и отчетности в РФ отражаемые в отчетности суммы расчетов с налоговыми органами и внебюджетными государственными фондами должны быть согласованными с ними и тождественными. Оставление на балансе неотрегулированных сумм по этим расчетам не допускается.

В системе расчетных взаимоотношений предприятий денежные расчетные отношения с государственным бюджетом и государственными, внебюджетными фондами (социальными, дорожными, экологическими и др.) занимают особое место.

Общие правила взимания налогов установлены в главе 7 первой части Налогового Кодекса.

Объектами налогообложения могут являться:

Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с Налоговым Кодексом.

|

|

| ||||||||

| ||||||||||

Реализацией и товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом, - на безвозмездной основе.[2] Место и момент фактической реализации товаров, работ или услуг определяется в соответствии с частью второй Налогового Кодекса.

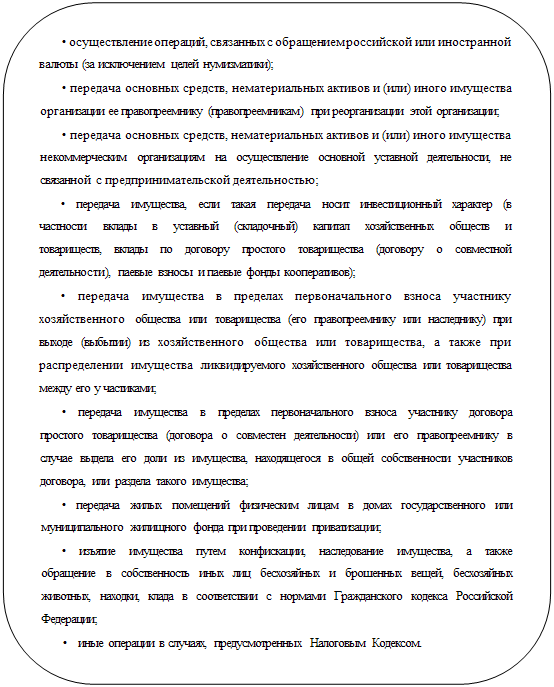

Не признается реализацией товаров, работ или услуг:

Для целей налогообложения при реализации товаров, работ, услуг принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен.

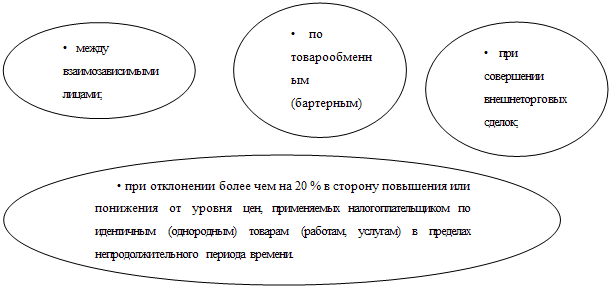

Налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность применения цен по сделкам лишь в следующих случаях:

В указанных случаях, когда примененные сторонами сделки цены товаров, работ или услуг отклоняются (в ту или иную сторону) более чем на 20 % от рыночной цены идентичных (однородных) товаров (работ или услуг) налоговый орган вправе вынести мотивированное решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этих сделок были оценены исходя рыночных цен.

Рыночная цена определяется с учетом положений, изложенных ниже. При этом учитываются обычные при заключении сделок между невзаимозависимыми лицами надбавки к цене или скидки. В частности, учитываются скидки, вызванные:

· сезонными и иными колебаниями потребительского спроса на товары (работы, услуг

· потерей товарами качества или иных потребительских свойств;

· истечением (приближением даты истечения) сроков годности или реализации товаров;

· маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении товаров (работ, услуг) на новые рынки;

• реализацией опытных моделей и образцов товаров с целью ознакомления с ними потребителей.

Рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынках идентичных (а при их отсутствии - однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

При определении рыночных цен товаров, работ или услуг принимаются во внимание сделки между лицами, не являющимися взаимозависимыми. Сделки между взаимозависимыми лицами могут приниматься во внимание только при условии, что взаимозависимость этих лиц не повлияла на результаты таких сделок.

При определении рыночных цен товара, работы или услуги учитывается информация о заключенных на момент реализации этого товара, работы или услуги сделках с идентичными (однородными) товарами, работами или услугами в сопоставимых условиях.

В частности, учитываются такие условия сделок, как количество (объем) поставляемых товаров (например, объем товарной партии), сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные разумные условия, которые могут оказывать влияние на цены.

При этом условия сделок на рынке идентичных (а при их отсутствии однородных) товаров, работ или услуг признаются сопоставимыми, если различие между такими условиями либо не влияет существенно на цену, либо может быть учтено с помощью поправок.

При отсутствии на соответствующем рынке товаров, работ или услуг сделок по идентичным (однородным) товарам, работам, услугам или из-за отсутствия предложения на этом рынке таких товаров, работ или услуг, а также при невозможности определения соответствующих цен ввиду отсутствия либо недоступности информационных источников для определения рыночной цены могут использоваться следующие методы:

• метод цены последующей реализации, при котором рыночная цена товаров, работ или услуг, реализуемых продавцом, определяется как разность цены, по которой такие товары, работы или услуги реализованы покупателем этих товаров, работ или услуг при последующей их реализации (перепродаже), и обычных в подобных случаях затрат, понесенных этим покупателем при перепродаже (без учета цены, по которой были приобретены указанным покупателем у продавца товары, работы или услуги) и продвижении на рынок приобретенных у покупателя товаров, работ или услуг, а также обычной для данной сферы деятельности прибыли покупателя;

• затратный метод, при котором рыночная цена товаров, работ или услуг определяется как сумма произведенных затрат и обычной для данной сферы деятельности прибыли. При этом учитываются обычные в подобных случаях прямые и косвенные затраты на производство (приобретение) и (или) реализацию товаров, работ или услуг, обычные в подобных случаях затраты по транспортировке, хранению, страхованию и иные подобные затраты.

При определении и признании рыночной цены товара, работы или услуги используются официальные источники информации о рыночных ценах на товары, работы или услуги и биржевых котировках.[11]

Похожие работы

... по изготовлению и распространению рекламы на ставку налога. Порядок и сроки уплаты налога на рекламу устанавливают местные власти. Налог уплачивается в местный бюджет. Учет расчетов с бюджетом по налогу ведут на счете 68 «Расчеты по налогам и сборам» субсчет «Налог на содержание жилищного фонда и объектов социально-культурной сферы». Начисление суммы налога отражают по дебету счета 91 «Прочие ...

... предприятия, а также практику отражения данных операций в бухгалтерском учете предприятия и финансовой отчетности. 2. Действующая практика учета расчетов с бюджетом по налогу на добавленную стоимость 2.1 Порядок налогообложения налогом на добавленную стоимость Налоговым обязательством признается обязательство налогоплательщика перед государством, возникающее в соответствии с налоговым ...

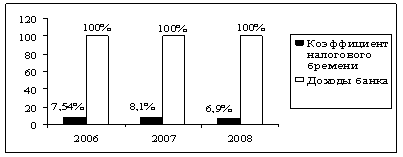

... важной для крупных коммерческих предприятий считается льгота по налогообложению доходов, полученных от деятельности за рубежом. Следует подчеркнуть, что недоплата налогов в американской практике наказуема. Поэтому расчет налогов на уровне коммерческого банка (либо корпорации), банковской холдинговой компании представляет собой важный вопрос для служащих, бухгалтеров и руководителей. Практика ...

... базе учитываются также прочие запасы и затраты, отражаемые по статье "Прочие запасы и затраты" раздела II актива баланса.2. Учет расчетов с бюджетом на ОАО «Зауральский домостроительный комбинат» В соответствии с Федеральным законом «О бухгалтерском учете» № 129-ФЗ от 21.11.96 г. ст.6 п.1 ответственность за организацию бухгалтерского учета в «Обществе» , соблюдение законодательства при выполнении ...

0 комментариев