Навигация

Поступление налоговых платежей в первом квартале 2002г

3.5. Поступление налоговых платежей в первом квартале 2002г.

За январь-март в федеральный бюджет фактически поступило 322,3 млрд. рублей, контролируемых Министерством Российской Федерации по налогам и сборам.

Задание установленное Министерству (включая единый социальный налог, зачисляемый в федеральный бюджет) на январь-март в размере 302,6 млрд.рублей, перевыполнено почти на 20,0 млрд.рублей, или на 6,5 процента.

В марте фактически поступило контролируемых налогов и сборов (включая ЕСН) 115,5 млрд.рублей, что больше задания, установленного в размере 111,5 млрд.рублей - на 3,9 млрд.рублей, или на 3,5%.

Налоговых и неналоговых доходов, контролируемых МНС России, в федеральный бюджет страны мобилизовано более 88,9 млрд.рублей, что составляет 124,3% к поступлениям марта прошлого года. Задание марта, установленное в размере 88,6 млрд.рублей, выполнено на 100,3%.

Единого социального налога, зачисляемого в федеральный бюджет, поступило в марте 26,6 млрд.рублей. Задание по указанному налогу, установленное Министерству в размере 22,9 млрд.рублей, выполнено на 116%. Перевыполнение составило около 3,7 млрд.рублей.

В марте 2002 года в бюджетную систему Российской Федерации поступило налогов и сборов на сумму 178,0 млрд.рублей, что на 22,4% больше, чем в марте 2001 г., а за январь-март - 467,2 млрд.рублей, или на 25,1% больше уровня поступлений аналогичного периода прошлого года.

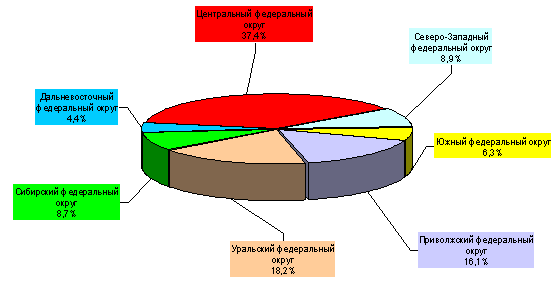

Распределение налоговых поступлений в бюджетную систему Российской Федерации по федеральным округам может быть представлено в виде следующей диаграммы.

Рисунок №1

Структура поступлений налогов и сборов в бюджетную систему Российской Федерации по федеральным округам в январе-марте 2002 года (в %)

Если по итогам 2 месяцев 2002 года было выявлено изменение структуры поступлений налогов и сборов устоявшейся за предыдущий год: увеличение поступлений по Центральному, Южному, Приволжскому и Дальневосточному федеральным округам и снижение поступлений по Северо-Западному федеральному округу и, в наибольшей степени, Уральскому федеральному округу, то по итогам квартала структура поступлений в окружном разрезе приняла прежний вид.

Доля участия Приволжского и Уральского федеральных округов в формировании налоговых доходов федерального бюджета также выше, чем консолидированного на 0,2 и 0,8 процентного пункта соответственно.

По Северо-Западному, Дальневосточному, Южному и Сибирскому федеральным округам долевое участие в формировании консолидированного бюджета больше по сравнению с федеральным на 1,7; 1,3; 0,7; 0,6 процентных пункта соответственно.

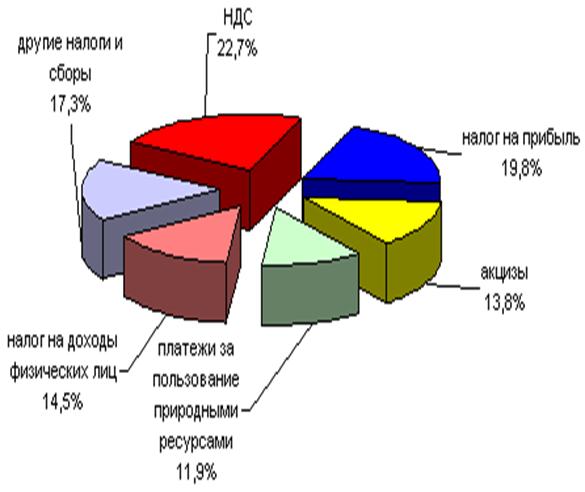

Налоговые поступления в консолидированный бюджет формируются за счет поступлений по федеральным, региональным и местным налогам. При этом поступления по федеральным налогам в консолидированный бюджет составляют 87,3%, из которых на НДС приходится 22,7%, налог на прибыль - 19,8%, налог на доходы физических лиц - 14,5%, акцизы - 13,8%, платежи за пользование природными ресурсами - 11,9 процента.

В марте в федеральный бюджет поступило налогов и сборов на сумму 91,2 млрд. рублей, или 123,1% к аналогичному периоду прошлого года, а за январь-март 2002 года поступления составили 242,1 млрд. рублей (51,8% к общему объему поступлений), что на 20,8% больше, чем в соответствующем периоде прошлого года.

Структурный состав налоговых доходов федерального бюджета несколько отличается от консолидированного. Так, основная масса налоговых поступлений федерального бюджета в марте обеспечена поступлениями НДС (45,6%), акцизов (18,9%), налога на прибыль организаций (16,2%), платежей за пользование природными ресурсами (15,6%).

Поступление налога на добавленную стоимость в бюджетную систему Российской Федерации в марте 2002 года составило 41,6 млрд.рублей, а за 3 месяца 2002 года - 106,2 млрд. рублей, или 107,2% к соответствующему периоду 2001 года.

В консолидированный бюджет в марте 2002 года поступило акцизов по сводной группе подакцизных товаров на сумму 20,8 млрд.рублей. За январь-март поступления составили 64,6 млрд.рублей, увеличившись на 33,8% по сравнению с соответствующим периодом 2001 года.

В федеральный бюджет в марте мобилизовано акцизов на сумму 17,2 млрд.рублей, а за январь-март общая сумма поступлений в федеральный бюджет составила 54,2 млрд. рублей, что на 34,4 процента превышает уровень поступлений января-марта 2001 года.

Поступления платежей за пользование природными ресурсами в консолидированный бюджет составили в марте 22,8 млрд.рублей, за январь-март 2002 года - 55,5 млрд. рублей, увеличившись по сравнению с аналогичным периодом 2001 года на 90,4%.

В марте в федеральный бюджет поступило платежей за пользование природными ресурсами на сумму 14,2 млрд.рублей. При этом за 3 месяца 2002 года в федеральный бюджет мобилизовано 31,8 млрд. рублей, что более чем в 3,4 раза больше, чем в январе-марте 2001 года.

В общей сумме платежей за пользование природными ресурсами в консолидированный бюджет поступления налога на добычу полезных ископаемых, введенного с января т.г. взамен трех налогов, уплачиваемых ранее, составили в январе-марте 37,4 млрд.рублей, увеличившись за март более чем в 2 раза. В федеральный бюджет мобилизовано 27,5 млрд.рублей.

Задолженность по налогам и сборам в консолидированный бюджет Российской Федерации на 1 апреля 2002 года составила 505,8 млрд. рублей (более 44% от совокупной задолженности по налоговым платежам, пеням и налоговым санкциям). С начала года задолженность сократилась на 6,6 млрд.рублей, или на 1,3%, при этом, за март она снизилась почти на 15 млрд.рублей, или почти на 3 процента.

Рисунок №2

Структура задолженности в консолидированный бюджет по видам налогов на 1 апреля 2002 года.

Недоимка по федеральным налогам на 1 апреля составила 197,9 млрд. рублей и снизилась по сравнению с началом года почти на 26,9 млрд.рублей, в т.ч. в марте - на 11,7 млрд.рублей, что свидетельствует об ускорении темпов снижения недоимки.

Рисунок №3

Структура поступлений налогов и сборов в консолидированный бюджет по видам налогов за январь-март 2002 года (в %)

Заключение.

Как видно из настоящей работы, обложение физических лиц подоходным налогом в РФ имеет много особенностей и вопросов. Огромное количество проблем и вопросов вызывает налогообложение предпринимателей. Как разделять имущество, принадлежащее лицу как предпринимателю и просто как физическому лицу. Либо его налогообложение будет полностью совпадать с налогообложением юридического лица, либо нужно принять разграничения по его имуществу. На этот вопрос существует много разъяснений различных служб, в том числе налоговых, но и они противоречат друг другу.

При обложении имущества, переходящего в порядке наследования и дарения возникает проблема оценки имущества, например, квартира, может быть оценена как по справке БТИ, так и независимыми экспертами, которые ее оценивают исходя из своих личных соображений, в также из соображений личной выгоды, которую можно получить от наследника или одариваемого.

При налогообложении имущества граждан местные органы имеют право уменьшать размер налога, как по отдельным категориям, так и по отдельно взятым гражданам, при этом не указано, чем должны руководствоваться данные органы местного самоуправления при принятии этого решения.

Конечно, наше налоговое законодательство оставляет желать много лучшего, но тем не менее его необходимо досконально знать, особенно в части налогообложения физических лиц, т.к. это касается каждого гражданина, ибо всем известно, что “незнание законов не освобождает от ответственности”. Попадаться на “удочки” всевозможных компаний, обещающих продать вашу квартиру, дачу за немыслимые деньги без уплаты налогов, но не предупреждающих Вас о том, что при подаче налоговой декларации Вы будете иметь проблемы с налоговой инспекцией. Вам все равно придется платить, вот только из каких денег, ведь между получением дохода и уплатой (принудительной и со штрафами) подоходного налога пройдет время и полученных Вами денег уже может и не быть. Так лучше знать и платить меньше и правильно, а для этого нужно просто знать законы страны, в которой живешь, какими бы странными и несправедливыми они порой не казались.

Создание Налогового кодекса преследовало много целей. Одной из них является выведение высоких доходов физических лиц из теневого оборота, то есть их легализация. Для достижения этой цели введена единая ставка подоходного налога, вводятся дополнительные имущественные и социальные вычеты, а также особый порядок их предоставления. Однако, эти меры, в частности единая ставка налога, можно рассматривать лишь в качестве временных, так как задачи подъема отечественной экономики, в общем, и улучшения благосостояния граждан в частности не могут быть решены только в рамках Налогового Кодекса.

Слишком много целей мы хотим достигнуть при помощи одного документа, полагая, что налоги, и только они, являются и тормозом и стимулом развития. Сегодня необходимо в первую очередь решать задачи, направленные на преодоление кризиса неплатежей, и как следствие из этого, повышение доходов граждан, принятия соответствующих мер по пресечению уклонения от уплаты налогов. Например, в США обязательность налогообложения опирается на систему строгой ответственности за уклонение от уплаты налогов, сокрытие доходов и занижение налогов.

Необходимо упомянуть о том, что на введение единой ставки подоходного налога имеется и противоположное мнение. Отсутствие прогрессивной шкалы нарушает элементарный принцип справедливости обложения. В сложившейся ситуации будет происходить равное обложение в условиях большой дифференциации доходов, особенно такой, как в России.

Мои предложения:

1. Предприниматель без образования юридического лица должен заранее спланировать уровень доходов, расходов и заранее просчитать все налоги которые он будет уплачивать в бюджеты различных уровней. Он может применить следующие формы налогообложения: а).единый вмененный налог; б). патент с уплатой Налога на добавленную стоимость.

При уплате единого вмененного налога, необходимо просчитать величину полученного дохода с используемых площадей (розничная торговля) или с имеющихся посадочных мест (предприятия общественного питания).

При использовании формы налогообложения в виде патента, предприниматель может получить льготу по уплате налога на добавленную стоимость, в соответствии со ст.145 Налогового кодекса РФ (часть 2, пункт 1).

2. Физическим лицам необходимо учесть все льготы по налогу на доходы (подоходному налогу) и собирать подтверждающие документы о произведенных расходах (обучение, лечение и т.д.) предусмотренные Налоговым кодексом частью 2.

Список литературы

- Анализ хозяйственной деятельности. / Под ред. Белобородовой В.А. –М.: Финансы и статистика, 1988. –4200с.

- Учебник И.Е. Тишкова "Бухгалтерский учет", Минск, 1999

- Учебник Т.Ф. Юткина "Налоги и налогообложение", Москва, 1998

- Учебник Н.П. Кондракова "Бухгалтерский учет", Москва, 1998

- Учет финансовых результатов. Вонебникова Н.В., Пяков М. Л. Бух. учет, 1998, №1

- Налоги: Учебное пособие под редакцией Д.Г. Черника, Москва, Финансы и статистика 1996

- Налоговый кодекс РФ, глава 23 "Налог на доходы физических лиц".

- Совершенствование финансовой налоговой системы. Логинов В, Новицкий Н. // Экономист, 1998, №2. с. 71.

- Справочник бухгалтера – 00. Налоги и отчетность в нормативных документах. М.: “Интек” 2000

- Журнал Нормативные акты для бухгалтера, №4,7,11 от 2002

- Закон Российской Федерации "Об основах налоговой системы в Российской Федерации ".

- Закон Краснодарского края "О налоге с продаж" №415-КЗ от 26.11.2001

-Закон Краснодарского края "О едином налоге на вмененный доход" №155-КЗ от 06.11.1998

- Закон РФ о налогах на имущество физических лиц №2003-1 в редакции от 17.07.1999

- Закон РФ "О налоге с имущества, переходящего в порядке наследования или дарения" от 12.12.1991 №2020-1 (ред. От 27.01.2000)

- Информационно-саправочная система Консультант плюс, версия ПРОФ.

- Официальная информация Министерства Российской Федерации по налогам и сборам опубликованная на сайте www.nalog.ru

ПРИЛОЖЕНИЯ

Приложение 1.

Ставки единого социального налога

| Налоговая база на каждого отдельного работника нарастающим итогом с начала года

| Федеральный бюджет

| Фонд социального страхования Российской Федерации

| Фонды обязательного медицинского страхования

| Итого

| |

| Федеральный фонд обязательного медицинского страхования

| территориальные фонды обязательного медицинского страхования

| ||||

| 1

| 2

| 3

| 4

| 5

| 6

|

| До 100 000 рублей

| 28,0 процента

| 4,0 процента

| 0,2 процента

| 3,4 процента

| 35,6 процента

|

| От 100 001 рубля до 300 000 рублей

| 28 000 рублей + 15,8 процента с суммы, превышающей 100 000 рублей

| 4000 рублей + + 2, 2 процента с суммы, превышающей 100 000 рублей

| 200 рублей + 0,1 процента с суммы, превышающей 100 000 рублей

| 3400 рублей + 1,9 процента с суммы, превышающей 100 000 рублей

| 35 600 рублей + 20,0 процента с суммы, превышающей 100 000 рублей

|

| От 300 001 рубля до 600 000 рублей

| 59 600 рублей + + 7,9 процента с суммы, превышающей 300 000 рублей

| 8400 рублей + + 1,1 процента с суммы, превышающей 300 000 рублей

| 400 рублей + 0,1 процента с суммы, превышающей 300 000 рублей

| 7200 рублей + 0,9 процента с суммы, превышающей 300 000 рублей

| 75 600 рублей + 10,0 процента с суммы, превышающей 300 000 рублей

|

| Свыше 600 000 рублей

| 83 300 рублей + 2,0 процента с суммы, превышающей 600 000 рублей

| 11 700 рублей

| 700 рублей

| 9900 рублей

| 105 600 рублей + 2,0 процента с суммы, превышающей 600 000 рублей

|

Похожие работы

... по конкретному кредиту доводится Сбербанком России до сведения каждого заемщика до заключения кредитного договора в обязательном порядке. 2.4. Условия и сроки оформления кредита «Правила кредитования физических лиц Сбербанком России и его филиалами» от 30.05.2003 г. № 229-3-р являются основным нормативным документом Сбербанка России по кредитованию физических лиц. Правила определяют общий ...

ства, переходящего в порядке наследования или дарения, и налог на доходы физических лиц. 1. Нормативное регулирование по налогу на имущество физических лиц. Объект налога, порядок исчисления налоговой базы налога на имущество физических лиц, налоговый период. В настоящее время исчисление и уплата налога на имущество физических лиц осуществляются в порядке, установленном Законом РФ от 09.12. ...

... 1964 года, присоединение СССР, Указ Президиума Верховного Совета СССР от 16.02.89 N 10138-XI (Ведомости ВС СССР, 01.03.89, N 9, ст. 61)). ГЛАВА 2 ОСНОВНЫЕ НАПРАВЛЕНИЯ НАЛОГОВОЙ ПОЛИТИКИ РФ В ОБЛАСТИ налогообложения имущества физических лиц 2.1 Основные направления налоговой политики на 2010-2012 года В условиях мирового финансового кризиса Российская Федерация разрабатывает ряд мер, ...

... лицензионные договора на использование изобретений, промышленных образцов, полезных моделей, товарных знаков; - затраты на оплату труда; - прочие затраты. При исчислении налога физическим лицам, не зарегистрированным в качестве предпринимателей, по доходам, полученным от продажи имущества, принадлежащего им на праве собственности, налоговыми органами на основании поданной этими лицами ...

0 комментариев