Навигация

Косвенное налогообложение

I. Косвенное налогообложение, его значение. . . . . . . . . . . . . . . . . . . . 4

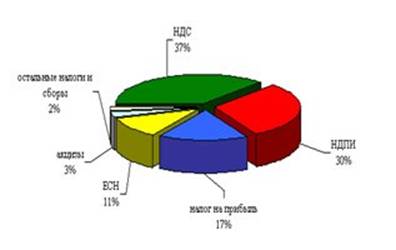

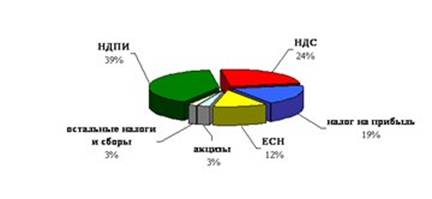

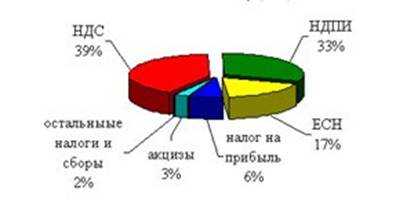

1.1 Налоговая составляющая бюджета 2000 г. . . . . . . . . . . . . . . . . . .5

1.2 Современные концепции налоговой

системы РФ. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 11

II. Налог на добавленную стоимость (НДС) . . . . . . . . . . . . . . . . . . . . . 13

2.1 Плательщики налога на добавленную стоимость. . . . . . . . . . . . 14

2.2 Объекты обложения НДС. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .15 2.3 Налоговая ставка НДС. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 16 2.4 Налог с оборота. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 20 III. Акцизы. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .21 3.1 Плательщики акциза. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 23 3.2 Перечень подакцизных товаров . . . . . . . . . . . . . . . . . . . . . . . . . . 26 3.3 Ставки акциза. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .26 3.4 Способы уплаты акциза. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .27 3.5 Срок уплаты акциза. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .29 3.6 Акцизное налогообложение некоторых товаров. . . . . . . . . . . . . .29 IV. Таможенные пошлины. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 33 4.1 Экспортные пошлины. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 38 4.2 Сборы за выдачу лицензий таможенными органами и возобновление лицензий. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .38 V. Доходы федерального бюджета на 2001 г.. . . . . . . . . . . . . . . . . . . . . 40 5.1 НДС. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 42 5.2 Акцизы на товары народного потребления. . . . . . . . . . . . . . . . . . 46 5.3 Акциз на нефть и стабильный газовый конденсат. . . . . . . . . . . . .49 5.4 Акциз на природный газ. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .49 5.5 Налоги на внешнеэкономическую деятельность. . . . . . . . . . . . . . 50Введение

Налоги возникли с появлением государства как один из методов мобилизации денежных средств. На ранних этапах исторического развития они взимались с населения и имели либо натуральную форму, либо форму трудовых повинностей. Вместе с доходами в виде дани, контрибуции (т.е. неналоговыми доходами) государство покрывало налогами свои расходы. Но с увеличением территорий, ростом экономической и политической мощи государство начинает взимать налоги со своих подданных. С развитием товарно-денежных отношений налоги приобретают преимущественно денежную форму.

Таким образом, налоги как экономическая категория имеют исторический характер. Они менялись вместе с развитием государства. Современное государство, экономика которого основана, прежде всего, на рыночных отношениях, должно обеспечивать те интересы общества, решение которых слабо регулируется рынком или находится за пределами рыночных отношений. В состав таких интересов включается:

· необходимость удовлетворения общественных потребностей (управление, оборона, обеспечение правопорядка, безопасность, социальные расходы и т.п.);

· необходимость регулирования экономической деятельности субъектов хозяйствования, наносящих вред окружающей среде;

· долгосрочные капиталовложения и переложение повышенных рисков с экономических субъектов на государство (например, освоение космоса).

Решение этих задач и обеспечивается через налогообложение.

В Законе РФ «Об основах налоговой системы в РФ» от 27.12.91г. указано: «Под налогом, сбором, пошлиной и другими платежами понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиком в порядке и на условиях, определяемых законодательными актами».

Во всех определениях налогов подчеркиваются следующие их особенности:

· тесная связь налогов с государственной властью, для которой они являются важнейшим источником доходов;

· принудительный характер платежей, осуществляемый на основе законодательства;

· участие в экономических процессах общества.

Необходимость налогов вытекает из функций и задач государства. Оно выполняет разнообразную деятельность (политическую, экономическую, социальную), требующую средств. В докапиталистическую эпоху значительная часть государственных потребностей покрывалась доменами – доходами от недвижимости, главным образом земли, находящейся в собственности главы государства – короля, императора, монарха, и регалиями – доходами от монопольного права государства на занятие определенной хозяйственной деятельностью.

По мере развития товарно-денежных отношений государственная собственность постепенно сокращается (продается, дарится) и доход от нее сводится к минимуму. Одновременно расширяются старые и появляются новые функции государства, а значит, возрастают расходы. Сокращение собственных доходов государства (регалий и доменов) приводит к тому, что налоги становятся главным видом доходов государства.

Кроме налогов у государства по существу нет иных методов мобилизации средств в казну. Оно может использовать для покрытия расходов государственные займы, но их необходимо возвращать и уплачивать проценты, что также требует дополнительных поступлений. При особых обстоятельствах власть прибегает к выпуску денег в обращение, однако это связано с тяжелыми экономическими последствиями для страны – инфляцией. В результате остается главный доход государства – налоги; других более приемлемых методов в условиях рынка оно не изобрело.

В настоящее время на долю налогов, являющихся важнейшим средством формирования финансовых ресурсов государства приходится от 0,8 до 0,9 всех поступлений казны в развитых странах. В федеральном бюджете Росси на 1999 г. доля налогов составила 41% всех доходов.

I. КОСВЕННОЕ НАЛОГООБЛОЖЕНИЕ.

Систему налогов, поступающих в бюджеты разных уровней, можно классифицировать по разным признакам: по объектам обложения, по характеру построения налоговых ставок, по использованию и т.д. Исходя из объектов обложения различают прямые и косвенные налоги.

Прямые налоги – это налоги, взимаемые государством непосредственно с доходов или имущества налогоплательщика, например, подоходный налог с физических лиц, налог на прибыль с организаций, налог на имущество.

Косвенные налоги – взимаются в виде надбавки к цене товара, с оборота реализации товаров, работ и услуг. К ним относятся акцизы, НДС, фискальные монополии, таможенные пошлины.

Несмотря на значительные преимущества прямых налогов, полная замена ими косвенных налогов представляется нереальной даже в условиях экономики благосостояния, не говоря уже о слаборазвитых странах.

Для достижения известного в экономической теории оптимума по Парето в налогообложении должно выполняться условие, когда пределы использования регрессивных по своей сути косвенных налогов в обществе будут ограничены рамками прогрессивного прямого налогообложения. Но при этом следует иметь в виду, что излишняя прогрессивность прямого налогообложения также недопустима. Только в этом случае можно говорить об экономике благосостояния и о социальном равенстве. Соотношение между двумя группами налогов в конкретный исторический момент и в конкретной стране будет зависеть от экономических, национальных и территориальных особенностей развития государства.

Универсальным косвенным налогом является налог на добавленную стоимость, им облагаются все товары, работы и услуги.

Индивидуальными акцизами облагаются отдельные виды товаров, услуг или обороты на определенной стадии воспроизводства (например, налог с продаж).

Фискальная монополия – специфический вид косвенного налога на товары, производство или реализация которых являются исключительной монополией государства. Государство монополизирует производство и реализацию товаров массового потребления – табак, спички, соль и т.п. Фискальная монополия может быть полной или частичной. При полной монополии государство монополизирует и производство, и реализацию определенного вида, при частичной – монополизирует или только производство, или только реализацию какого-то товара. Государственная фискальная монополия считается тяжелым косвенным налогом, поскольку в результате ее применения происходит удорожание товаров массового потребления, что сказывается на жизненном уровне населения. В настоящее время в Российской Федерации этот вид косвенного налогообложения не применяется.

Таможенные пошлины – косвенные налоги, применяемые во внешнеэкономической деятельности.

НДС, акцизы и таможенные пошлины входят в состав федеральных налогов.

Федеральные налоги – основа налоговой системы. Перечень федеральных налогов, объекты налогообложения, виды льгот и ставок, плательщики, порядок взимания налогов и зачисления их в бюджет и внебюджетные фонды устанавливаются законодательными органами РФ в порядке, предусмотренном соответствующими процедурами принятия законодательных актов Государственной Думой РФ, Советом Федерации РФ и Президентом РФ.

Похожие работы

... этом, акцизы являются традиционно стабильным косвенным налогом и характеризуется достаточно высоким уровнем собираемости. 3.3 Перспективы развития косвенного налогообложения в Российской Федерации Одной из главнейших проблем в кризисный период в области налогообложения является достижение оптимальной величины собираемости налогов. Налоги являются основным инструментом, с помощью которого ...

... стоимость в системе косвенного налогообложения используются акцизы, устанавливаемые на отдельные группы товаров. Их введение в 1992г. было обусловлено отменой налога с оборота. Включаются в систему непрямого налогообложения Украины так же таможенные пошлины. Как и любое другое явление, косвенные налоги следует рассматривать комплексно. Непрямые налоги устанавливаются в ценах товаров и их размер ...

... , Министерство государственных доходов) и выполнять также и другие функции. Значимость контроля за государственными доходами привела к выделению в системе налогового администрирования самостоятельных налоговых органов, непосредственно осуществляющих взимание налогов и сборов и контроль за их поступлением в бюджет. Названия налоговых органов также различаются в отдельных государствах. В таблице ...

... активизирует инвестиции, что в едином целом наращивает национальное богатство России и благосостояние её граждан. ГЛАВА II. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ НАПРАВЛЕННОСТЬ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА §1. Современная структура налогообложения предприятий малого бизнеса различных организационно-правовых форм В настоящее время в экономике России ключевым источником ...

0 комментариев