Навигация

Финансовое состояние предприятия

Введение............................................... 3

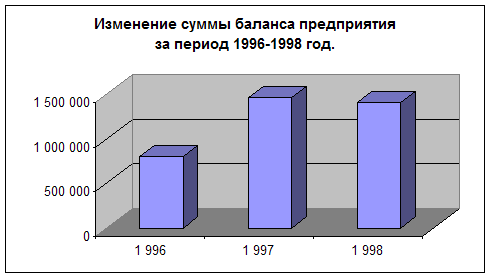

Предварительная оценка финансового состояния «Стелас».. 4

Построение аналитического баланса...................... 5

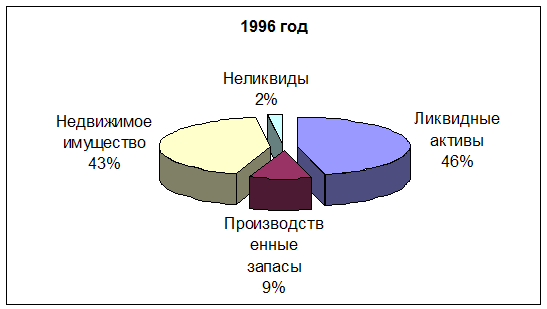

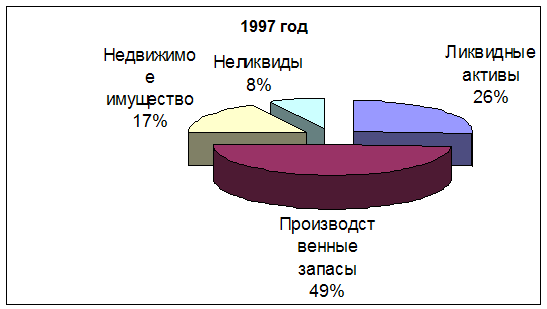

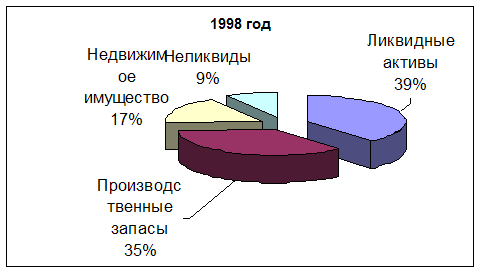

Анализ структуры актива баланса....................... 7

Анализ структуры пассива баланса...................... 9

Оценка имущественного положения....................... 10

Анализ финансового положения «Стелас»................. 13

Показатели ликвидности............................... 13

Показатели финансовой устойчивости................... 16

Анализ оборачиваемости оборотных средств.............. 21

Итоговая оценка финансового состояния предприятия..... 23

Коэффициент текущей ликвидности...................... 24

Коэффициент обеспеченности собственными средствами... 24

Коэффициент утраты платежеспособности................ 25

Заключение............................................ 26

Приложение 1.......................................... 28

Приложение 2.......................................... 32

Список литературы:.................................... 33

Введение.

В условиях рыночной экономики залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Определение границ финансовой устойчивости предприятия относится к числу наиболее важных экономических проблем в условиях перехода к рынку, поскольку недостаточная финансовая устойчивость может привести к отсутствию у предприятия средств для развития производства, его неплатежеспособности и, в конечном счете, к банкротству, а «избыточная» устойчивость будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Это способность предприятия финансировать свою деятельность.

Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Главная цель финансовой деятельности – решить, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но также и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения ФСП и его платежеспособности.

Источники анализа финансового положения предприятия - формы отчета и приложения к ним, а также сведения из самого учета, если анализ проводится внутри предприятия.

В конечном результате анализ финансового положения предприятия должен дать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии - сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятие дополнительных инвестициях и т. п.

Предварительная оценка финансового состояния «Стелас».Предварительная оценка финансового положения предприятия «Стелас» осуществляется на основании данных бухгалтерского баланса, «Отчета о финансовых результатах и их использовании».

На данной стадии анализа формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках, устанавливаются взаимосвязи между показателями.

Для удобства проведения такого анализа целесообразно использовать так называемый уплотненный аналитический баланс - нетто, формирующееся путем сложения однородных по своему составу элементов балансовых статей в необходимых аналитических разрезах (недвижимое имущество, текущие активы и т. д.), как это показано в таблице 1.

Чтобы оценить финансовое состояние «Стелас» необходимо провести экспресс – анализ, цель которого – наглядная и простая оценка финансового положения и динамики развития предприятия.

Смысл экспресс-анализа заключается в отборе небольшого количества наиболее существенных и сравнительно несложных в исчислении показателей и постоянное отслеживание их динамики.

Основными показателями финансового положения предприятия являются:

· обеспеченность собственными оборотными средствами;

· иммобилизация оборотных средств;

· обеспеченность фактических запасов предназначенными для них источниками средств;

· платежеспособность предприятия.

Построение аналитического баланса.прежде чем проводить анализ финансового состояния предприятия, следует сформировать аналитический (пригодный для анализа) баланс.

Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий. Этот перечень нельзя заранее определить на все случаи. Важно, чтобы были поправлены показатели, наиболее существенно искажающие реальную картину.

Расчет показателей на основе данных баланса (см. приложение 1) будет осуществляться следующим образом:

При определении показателей указаны коды исходных данных, которые берутся из бухгалтерской отчетности). Код состоит из двух частей: первая часть указывает на код документа (Ф1 - форма № 1 «Баланс предприятия»; Ф2 - форма № 2 -Отчет о прибылях и убытках); вторая часть — на номер строки данной формы).

Текущие активы - Ф1.290 - Ф1.217 - Ф1.230

на начало года: 317551 - 51 - 0 =317500;

на конец года: 636959 -1700 - 0 = 635259.

Ликвидные активы - Ф1.216 + Ф1.250 + Ф1.260 + Ф.240

на начало года: 0 +0 +91 + 5978 = 6069

на конец года: 0+ 0 + 58 + 7776 = 7834

Денежные средства и краткосрочные финансовые вложения

Ф1.250 + Ф1.260

на начало года: 0+91=91

на конец года: 0 + 58 = 58

Материально-производственные запасы

Ф1.210 - Ф1.216 - Ф1.217 + Ф1.220

на начало года: 296541 -0 - 51 +14941 = 311431;

на конец года: 585748 -1700 + 43377 = 627425.

Недвижимость или иммобилизованные средства - Ф1.190 + Ф1.230

на начало года: -3325754 + 0 = 3325754;

на конец года: - 3146906 + 0 = 3146906.

Общая сумма капитала - Ф1.399 - Ф1.217 - Ф1.390

на начало года: 3643305 - 51 - 0 = 3643254;

на конец года: 3783865 -1700 -0= 3782165.

Реальные активы - Ф1.120 + Ф1.130 + Ф1.211 + Ф1.213 + Ф1.214

на начало года: 3319184 + 0 +113269 + 28779 +114433 = 3575665;

на конец года: 3146532 + 0 +159016 + 41270 +195468 = 3542286.

Обязательства (заемные средства)

Ф1.590 + Ф1.690 - Ф1.630 - Ф1.640 - Ф1.650 - Ф1.660

на начало года: 0 + 397627 - 0 - 0 - 5548 - 0 = 392079;

на конец года: 0 + 614585 - 0 -0 -0 - 0 = 614585.

Долгосрочные обязательства - Ф1.590

на начало года: — 0;

на конец года: —0.

Краткосрочные обязательства

Ф1.690 - Ф1.630 - Ф1.640 - Ф1.650 - Ф1.660

на начало года: 397627 - 0- 0- 5548 - 0 = 392079;

на конец года: 614585 -0-0-0-0= 614585.

Собственный капитал

Ф1.699 - Ф1.217 - Ф1.390 - «Обязательства»

на начало года: 3643305- 51 - 0 - 392079 = 3251175;

на конец года: 3783865 -1700 - 0 - 614585 = 3167580.

Чистые ликвидные активы

«Ликвидные активы» — «Краткосрочные обязательства»

на начало года: 6069 - 392079 = -386010;

на конец года: 7834 - 614585 = -606751.

Собственные текущие активы (Собственные оборотные средства) «Текущие активы» - «Краткосрочные обязательства»

на начало года: 317500 - 392079 = -74579;

на конец года: 635259 - 614585 = 20674.

Уплотненный (агрегированный) аналитический баланс, составлен на основе данных формы № 1 (см. приложение 1) и с учетом перечисленных выше процедур, представлен в табл. 1.

Таблица 1. Уплотненный аналитический баланс «Стелас» (руб.)

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года |

| Ликвидные активы | 6069 | 7834 | Краткосрочные обязательства | 392079 | 614585 |

| Материально-производственные запасы | 311431 | 627425 | Долгосрочные обязательства | - | - |

| Недвижимое имущество | 3325754 | 3146906 | Собственный капитал | 3251175 | 3167580 |

| Баланс | 3643254 | 3782165 | Баланс | 3643254 | 3782165 |

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках денежной наличности.

Главным признаком группировки статей актива баланса считается степень их ликвидности (быстрота превращения в денежную наличность). По этому признаку все активы баланса подразделяются на долгосрочные или основной капитал (I раздел) и текущие (оборотные) активы (II раздел).

В процессе анализа активов «Стелас» в первую очередь следует изучить изменения в их составе и структуре (табл. 2) и дать им оценку.

Таблица 2. Структура активов предприятия.

| Средства | На начало месяца | На конец месяца | Прирост | |||

| руб. | доля,% | руб. | доля,% | руб. | доля,% | |

| Долгосрочные активы | 3325754 | 91,28 | 3146906 | 83,17 | -178848 | -8,11 |

| Текущие активы(II А) В том числе в сфере: производства обращения | 317551 296541 21010 | 8,72 8,14 0,58 | 636959 585748 51211 | 16,83 15,48 1,35 | +319408 +289207 +30201 | +8,11 +7,34 +0,77 |

| Итого | 3643305 | 100,0 | 3783865 | 100,0 | +11520 | - |

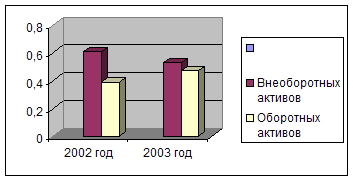

Из таблицы видно, что за отчетный период структура активов анализируемого предприятия существенно изменилась: уменьшилась доля основного капитала, а оборотного, соответственно, увеличилась на 8,11%, в том числе в сфере производства - на 7,34% и в сфере обращения - на 0,77%.

Далее необходимо проанализировать изменения по каждой статье текущих активов баланса как наиболее мобильной части капитала. Как видно из табл.3, наибольший удельный вес в текущих активах занимают запасы. На их долю, на начало периода приходилось 49,45% текущих активов. К концу месяца абсолютная их сумма увеличилась с 157040 руб. до 245363 руб., однако их доля уменьшилась на 10,93% в связи с тем, увеличились затраты в незавершенном производстве. Наименьший удельный вес в текущих активах занимают денежные средства. На начало периода их доля составляла 0,03% (91 руб.), а на конец периода их сумма уменьшилась до 0,009% (58 руб.). Уменьшение денег на счетах в банке свидетельствует, как правило, об ослабленном ФСП. Сумма денег должна быть такой, чтобы ее хватало для погашения всех первоочередных платежей. Доля незавершенного производства уменьшилась за исследуемый период на 5,25%; а доля готовой продукции, наоборот, возросла на 16,96%.

Таблица 3. Анализ структуры оборотных средств предприятия.

| Виды средств | Наличие средств, руб. | Структура средств,% | ||||

| на начало месяца | на конец месяца | изменение | на начало месяца | на конец месяца | изменение | |

| Денежные средства | 91 | 58 | -33 | 0,03 | 0,009 | -0,021 |

| Краткосрочные финансовые вложения | — | — | — | — | — | — |

| Дебиторы | 5978 | 7776 | +1798 | 1,88 | 1,22 | -0,66 |

| Запасы | 157040 | 245363 | +88323 | 49,45 | 38,52 | -10,93 |

| Незавершенное производство | 114433 | 195468 | +81035 | 36,04 | 30,79 | -5,25 |

| Готовая продукция | 40009 | 188294 | +148285 | 12,6 | 29,56 | +16,96 |

| Итого | 317551 | 636959 | +319408 | 100.0 | 100.0 | - |

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный (I раздел пассива) и заемный (II и III разделы пассива).

Таблица 4. Динамика структуры собственного капитала.

| Источник капитала | Сумма, руб. | Структура капитала,% | |||

| На начало месяца | На конец месяца | На начало месяца | На конец месяца | Изменение | |

| Уставный капитал | 1105 | 1105 | 0,03 | 0,04 | +0,01 |

| Добавочный капитал | 3243282 | 3166451 | 99,93 | 99,91 | -0,02 |

| Фонд накопления | 1291 | - | 0,04 | - | +0,04 |

| Нераспределенная прибыль | - | 1724 | - | 0,05 | +0,05 |

| Итого | 3245678 | 3169280 | 100,0 | 100,0 | - |

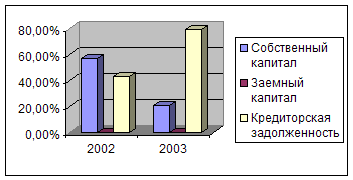

Данные, приведенные в табл.4 показывают изменения в структуре собственного капитала: доля уставного капитала повысилась на 0,01%, а доля добавочного капитала снизилась на 0,02%; доля нераспределенной прибыли увеличилась на 0,05%, что свидетельствует о расширенном воспроизводстве.

В основном, за исследуемый период, в собственном капитале не произошли значительные изменения.

Оценка имущественного положения.Финансовое состояние предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Построим аналитическую таблицу, характеризующую как структуру средств предприятия и их источников, так и динамику отдельных ее показателей (см. табл. 5).

На этой стадии анализа формируется представление о деятельности предприятия, выявляются изменения в составе его имущества и источниках, устанавливаются взаимосвязи различных показателей. С этой целью определяют соотношения отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предшествующим периодом.

Таблица 5. Структура имущества предприятия и источников его образования.

| Показатель | Значение показателя | Изменение | ||||

| на начало года, руб. | в% к валюте баланса | на конец года, руб. | в% к валюте баланса | (гр.4-гр.2) руб. | (гр.4:гр.2) раз | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Актив | ||||||

| Недвижимое имущество | 3325754 | 91,28 | 3146906 | 83,20 | -178848 | 0,95 |

| Текущие активы, всего | 317500 | 8,72 | 635259 | 16,80 | +317759 | 2,00 |

| из них материально-производственные запасы, всего | 311431 | 8,55 | 627425 | 16,59 | +315994 | 2,01 |

| в том числе: - производственные запасы - готовая продукция - прочие материально-производственные запасы | 128210 40009 143212 | 3,52 1,10 3,93 | 202393 188294 236738 | 5,35 4,98 6,26 | +74183 +148285 +93526 | 1,58 4,71 0,65 |

| Пассив | ||||||

| Собственный капитал | 3251175 | 89,24 | 3167580 | 83,75 | -83595 | 0,97 |

| Заемные средства, всего | 392079 | 10,76 | 614585 | 16,25 | +222506 | 0,57 |

| из них долгосрочные обязательства | - | - | - | - | - | - |

| краткосрочные обязательства, всего | 392079 | 10,76 | 614585 | 16,25 | +222506 | 0,57 |

| в том числе: - кредиты банков - расчеты с кредиторами - прочие краткосрочные обязательства | - 392079 - | 10,76 | - 614585 - | 16,25 | +222506 | 0,57 |

| Валюта баланса | 3643254 | 100,0 | 3782165 | 100,0 | +138911 | - |

Как видно из табл. 4 имущество (активы) предприятия за отчетный год увеличилось на 138911 руб., т.е. на 3,6%. Рост активов произошел за счет увеличения оборотных средств, стоимость которых возросла в 2 раза. При этом стоимость недвижимого имущества сократилась на 5,6% и его доля в общей стоимости активов снизилась с 91,28% до 83,20%. Сокращение стоимости недвижимого имущества произошло в основном за счет уменьшения стоимости основных средств. Так, по данным баланса (см. приложение 1) стоимость основных средств уменьшилась на 5,2%

(100 – (3146532 / 3319184) х 100 = 5,2%)

В составе текущих активов обращает на себя внимание рост в 2 раза производственных запасов, а готовой продукции — в 4,7 раза. Также в 0,7 раза возросли затраты в незавершенном производстве (в таблице 4 они вошли в группу прочих материально-производственных запасов).

Увеличение количества готовой продукции на складе, уменьшение отгрузки товаров свидетельствует о затруднениях, возникающих при их сбыте. С одной стороны, это может быть увеличение некачественной продукции, а потому нереализуемой. С другой стороны, это свидетельствует о плохой работе маркетинговой службы, плохо изучающей рынки сбыта и требования покупателей к товару.

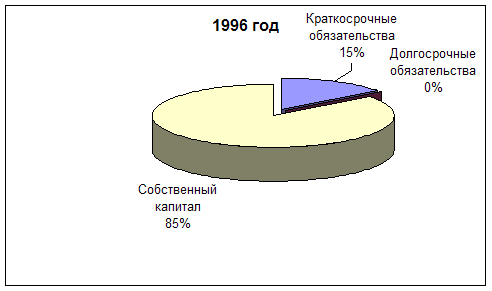

Пассивная часть баланса характеризуется уменьшением удельного веса собственного капитала. Доля собственного капитала в общем объеме источников средств снизилась с 89,24% на начало года до 83,75% на конец года. Заемные средства, увеличились на 222506 руб. Их доля на конец периода возросла на 5,49% Таким образом, увеличение объема финансирования деятельности предприятия на 160% (222506 : 138911х100) обеспечено заемными средствами и не обеспечено собственным капиталом (собственными источниками финансирования).

Следует обратить внимание на состав заемных средств. Произошел значительный рост в отчетном периоде кредиторской задолженности, (увеличение составило 222506 руб.).

После общей характеристики имущественного положения и структуры капитала следующим шагом в анализе является исследование абсолютных показателей, отражающих сущность финансовой устойчивости предприятия. Смысл этой работы - проверить, какие источники средств и в каком объеме используются для покрытия активов.

Собственные оборотные средства используются для покрытия материально-производственных запасов. Запасы, кроме того, могут формироваться также за счет краткосрочных кредитов банков и займов, а также кредиторской задолженности по товарным операциям (приложение 1, сумма строк 611,612, 621, 622, 627).

Таким образом, общая сумма источников формирования материально-производственных запасов будет определяться по формуле

Собственные оборотные средства = Текущие активы Краткосрочные обязательства.317500 – 392079 = -74579 – на начало;

635259 – 614585 = 20674 – на конец.

Собственные оборотные средства используются для покрытия материально – производственных запасов. Общая сумма источников формирования материально – производственных запасов определяется по формуле:

Источники формирования запасов = Собственные оборотные средства + Краткосрочные кредиты банков и займы (Ф.611 + Ф1.612) + Расчеты с кредиторами по товарным операциям (Ф1.621 + Ф1.622 = Ф1.627).

-74579 + 119113 + 1905 = 46439 – на начало;

20674 + 204762 + 1048 = 226484 – на конец.

Анализ финансового положения «Стелас».Финансовое положение предприятия характеризуется двумя группами показателей:

а) показатели ликвидности;

б) показатели финансовой устойчивости.

Показатели ликвидности.Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Платежеспособность означает наличие у предприятия денежных средств, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

Исследуемое предприятие, на первый взгляд, неплатежеспособно, т.к. оно не обладает вышеперечисленными признаками.

Чтобы с достаточной долей уверенности говорить о финансовом состоянии «Стелас», необходимо оценить и проанализировать его с помощью таблиц и расчета коэффициентов.

Оценка ликвидности и платежеспособности может быть выполнена с определенной степенью точности. В рамках экспресс-анализа платежеспособности обращают внимание на статьи, характеризующие наличные деньги в кассе и на расчетных счетах в банке, т.к. они выражают совокупность наличных денежных средств, т.е. имущества, которое имеет абсолютную ценность. Эти ресурсы наиболее мобильны, они могут быть включены в финансово-хозяйственную деятельность в любой момент. Искусство финансового управления как раз и состоит в том, чтобы держать на счетах лишь минимально необходимую сумму средств, а остальную часть, которая может понадобиться для текущей оперативной деятельности, — в быстрореализуемых активах.

Показатели ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легко реализуемые, так и труднореализуемые для погашения внешней задолженности.

В практике проведения финансового анализа используются следующие показатели:

· коэффициент текущей (общей) ликвидности или коэффициент покрытия;

· коэффициент быстрой ликвидности или «критической оценки»;

· коэффициент абсолютной ликвидности.

Коэффициент текущей (общей) ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение предстоящего года.

К тек.ликв. = текущие активы / краткоср.обязательства

317500 / 392079 = 0,81 – на начало;

635259 / 614585 = 1,03 – на конец.

В нашем примере коэффициент текущей ликвидности составил по состоянию на начало и конец года соответственно 0,81 и 1,03. Это свидетельствует о том, что находящиеся у предприятия оборотные средства с трудом позволяют погасить долги по краткосрочным обязательствам.

Однако не все активы имеют одинаковую степень ликвидности, а, следовательно, не могут быть реализованы в срочном порядке. В результате возникает угроза финансовой стабильности предприятия.

Коэффициент быстрой ликвидности или «критической» оценки определяется как отношение ликвидной части оборотных средств (т.е. без учета материально-производственных запасов) к текущим обязательствам.

К быстрой ликв. = ликвидные активы / краткоср. обязательства

6069 / 392079 = 0,015 – на начало;

7834 / 614585 = 0,013 – на конец.

В нашем примере в начале года он был равен 0,015, а к концу года снизился до 0,013. Это свидетельствует о том, что для погашения краткосрочных долгов ликвидных активов недостаточно и, в случае необходимости, предприятие будет вынуждено расплачиваться за счет товарно-материальных запасов.

Наиболее ликвидными статьями оборотных средств являются денежные средства, которыми располагает предприятие на счетах в банке и в кассе, а также в виде ценных бумаг. Отношение денежных средств к краткосрочным обязательствам называется коэффициентом абсолютной ликвидности. Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно,

К абсол.ликв. = денежные средства + краткосрочные финансовые вложения / краткосрочные обязательства

91 / 392079 = 0,0002 – на начало;

58 / 614585 = 0,00009 – на конец.

Таблица 6. Показатели ликвидности «Стелас».

| Показатель | Значение показателя | Рекомендуемый критерии | |

| на начало года | на конец года | ||

| Коэффициент общей ликвидности | 0,81 | 1,03 | >2,0 |

| Коэффициент быстрой ликвидности | 0,015 | 0,013 | >1.0 |

| Коэффициент абсолютной ликвидности | 0,0002 | 0,00009 | >0.2 |

Рассчитанные показатели ликвидности свидетельствуют о критическом положении «Стелас». Предприятие не имеет денежных средств на расчетном счете и в кассе для оплаты краткосрочных обязательств. Даже при условии поступления денег по дебиторской задолженности предприятие могло бы рассчитаться с кредиторами в конце года лишь на 22%. И только мобилизуя средства, вложенные в материально—производственные запасы, можно рассчитаться с кредиторами по краткосрочным обязательствам. Однако, это равносильно остановке производства. Поэтому предприятие вынуждено будет покрывать часть долгов частью своего недвижимого имущества.

Показатели финансовой устойчивости.В зависимости от соотношения величин показателей материально-производственных запасов, собственных оборотных средств и источников формирования запасов можно с определенной степенью условности выделить следующий тип финансовой устойчивости:

Неустойчивое финансовое положение

материально – производственные запасы > источники формирования запасов

Похожие работы

... и финансовые результаты; · выявления резервов увеличения объема реализации продукции и суммы прибыли; · разработки мероприятий по использованию выявленных резервов. Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов: · исследование изменения каждого показателя за анализируемый период («горизонтальный анализ»); · исследование ...

... текущей ликвидности с фактическим его значением покажет зависимость неплатежеспособности предприятия от задолженности государства перед ней. Для более детального анализа финансового состояния предприятий и оценки их финансовой устойчивости в дополнение к данным показателям рекомендуется использовать следующую систему показателей: А. Показатели финансовой устойчивости предприятия: 1. Коэффициент ...

... . Себестоимость продукции является важнейшим показателем, от величины которого непосредственно зависит уровень рентабельности, характеризующий эффективность производства, а значит, и финансовое состояние предприятия и его платежеспособность, а также цены на производимую продукцию. Выявление резервов снижения себестоимости продукции способствует повышению конкурентоспособности предприятий. В ходе ...

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

0 комментариев