Навигация

Хеджирование как метод страхования рисков

3.2. Хеджирование как метод страхования рисков

Стремление финансиста избежать риска и обеспечить себе гарантированную доходность вложенного капитала побуждает его к такой организации портфеля активов, при которой получается минимально возможный разброс эффективностей относительно приемлемого для него значения. Эта проблема близка по содержанию еще одной, практически важной, задаче составления такого портфеля, доход от которого заведомо позволит обслужить все имеющиеся на заданную дату обязательства (долги).

Одна из главных проблем финансовой математики и финансовой инженерии состоит в том, чтобы выявить условия, при которых подобное снижение риска осуществимо. И если это так, то определить начальный капитал, делающий возможным подобное хеджирование.

Одним из основных факторов снижения риска выступает отрицательная коррелированность эффективностей портфельных компонентов. В связи с этим соответствующие стратегии хеджирования основываются на противопоставлении опционов на акции и самих акций, а также облигаций различной срочности.

Известно, что активы с отрицательно коррелированными доходностями снижают риск портфеля. Данное свойство применяют для получения защищенных от риска финансовых вложений, сочетая те направления, у которых возможные уклонения доходностей от их ожидаемых значений противоположны.

Этим, в том числе, объясняется становление на развитых финансовых рынках биржевой торговли по заключению контрактов с опционами и фьючерсами - одними из основных финансовых инструментов, относящихся к производным ценным бумагам и обладающих хеджирующими достоинствами. О масштабах торговли можно судить хотя бы потому, что, например, на Нью-Йоркской бирже в дневном обороте заключаются 3,4 млн. опционных контрактов. Если учесть, что каждый единичный контракт - это сделка на куплю или продажу 100 акций, то, следовательно, ежедневно было задействовано порядка 340 млн. акций.

Высокий спрос на фьючерсы и опционы поддерживается, в отличие от акций, благодаря заинтересованности инвесторов в снижении портфельного риска и вопреки неблагоприятным значениям ожидаемой доходности (низкая) и риска (высокий). Для удачливых инвесторов достигаемые здесь эффективности могут быть намного выше, чем по акциям, что, впрочем, уравновешивается, в силу контрактного характера этих бумаг, проигрышем "оппонентов".

Проиллюстрируем на примере акции и колл-опциона полярность изменения доходностей финансового актива и заключенного на него срочного контракта. Пусть для определенности это будет европейский тип опциона «при деньгах» (контрактная цена равна текущему курсу), который дает право на дату покупки акции по цене, равной текущей котировке S, и допустим, что за контрактный срок Т дивиденды на акцию выплачиваться не будут.

При удорожании акции до уровня St > S держатель опциона воспользуется своим правом и эмитент вынужден будет исполнить контракт по заниженной цене. В результате его брутто-потери (без учета премии) составят величину fт = ST - S, равную тому выигрышу, который он имеет как владелец акции (происходит перекачка выигрыша по акции в карман держателя опциона). В противоположной ситуации, если произойдет понижение цены (ST < S), он потеряет по акции, но выиграет по опциону, (получит премию без вычетов).

На рынке ценных бумаг отмеченная разнонаправленность обнаруживает себя через отрицательную статистическую связь (корреляцию) доходностей по акциям и опционам.

Этот пример подсказывает, в частности, один из доступных способов получения безрискового портфеля через соблюдение хеджирующей пропорции между числом проданных колл-опционов (короткая позиция), в расчете на одну купленную акцию. Заметим, что разнообразие опционных позиций (2 х 2 = 4) по вариантам сделки (купить, продать) и видам опционов ("колл", "пут") позволяет прийти к другим вариантам отрицательных корреляций, например сочетать покупку акций и пут-опционов на нее. Это, в свою очередь, расширяет возможности составления хеджирующих смесей.

В качестве еще одного варианта отрицательной коррелированности рассмотрим разнопериодные облигации. В дальнейшем будет показано, как это свойство позволяет решать "защитные" задачи от риска, связанного с изменением процентной ставки. Для простоты ограничимся обсуждением бескупонных облигаций.

В общем случае разные периоды будут отличаться эффективностями вложений. Информация об этом содержится в кривой доходности (yield curve), отражающей зависимость доходности к погашению от срока выпуска до погашения. Взаимоотношение между доходностью и срочностью долговых контрактов (облигаций) называется еще временной структурой процентных ставок (term structure of interest rates). Практически эта кривая строится по текущим рыночным ценам на государственные долговые обязательства (которые признаются безрисковыми) различных сроков погашения. Обычно кривая доходности имеет положительный наклон, то есть ценные бумаги с большим сроком до погашения имеют более высокую доходность.

В повседневной деятельности инвесторы в зависимости от своих запросов опираются на различные варианты кривых доходности. Для сравнительного анализа временной структуры ими привлекаются как процентные ставки, выводимые из текущих котировок однотипных бумаг с разными датами эмиссии, например трехмесячных ГКО, так и кривые доходности, отслеживающие динамику ее изменения и персонифицированные по выпускам. Наличие подобной информации позволяет менеджеру активно управлять портфелем облигаций, занимаясь либо его комплектацией, либо выбором времени продажи одного выпуска и купли другого, либо и тем и другим.

Остановимся на двух способах инвестирования в зависимости от длительности ценных бумаг с фиксированной доходностью:

· для краткосрочных облигаций - это покупка и хранение их до срока погашения, а затем реинвестирование поступивших средств;

· другой вариант V игра на кривой доходности при наличии определенных условий. Одно из условий состоит в том, что кривая доходности имеет наклон вверх. Другое условие - это уверенность инвестора в том, что кривая доходности в будущем не изменится. При данных ограничениях инвестор, играющий на кривой доходности, покупает ценные бумаги, имеющие более длительный срок до погашения, чем это ему в действительности необходимо, а затем продает их до срока погашения, получая таким образом некоторую дополнительную прибыль.

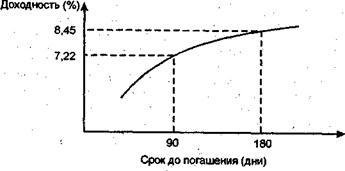

Рассмотрим инвестора, который вкладывает средства в 90-дневные казначейские векселя. В данный момент они продаются по 98,25 долл. при номинале в 100 долл., то есть их доходность составляет (за год):

(100-98,25) / 98,25 * (365 / 90) * 100 = 7,22%.

Однако 180-дневные казначейские векселя продаются по 96 долл., что дает большую доходность: (100-96) / 96 * (365 / 180) * 100 = 8,45%.

Изобразим возрастающую кривую доходности, на которой расположены эти значения.

Рис.3.2.1 Кривая доходности казначейских векселей.

Согласно этой кривой за 90 дней до срока истечения ожидаемая цена продажи длинных векселей будет равна дисконтированной по ставке 7,22% величине их номинала, что, как легко убедиться, даст 98,25 долл. Заметим, что это значение совпадает с текущей ценой 90-дневных векселей, поскольку в соответствии со сделанным предположением кривая доходности не поменялась за 90 дней. Это означает, что ожидаемая ставка доходности от перепродажи составит: (98,25-96,00) / 96,00 * (365 / 90) * 100 = 9,5%.

Итак, ожидаемая доходность при игре по кривой выше, чем доходность "ожидания" по короткой облигации (9,5 > 7,22). Данное явление происходит потому, что инвестор ожидает получить прибыль за счет досрочной реализации 180-дневных векселей, которые были первоначально приобретены.

Таким образом, с точки зрения доходности из двух альтернатив - покупка и погашение 90-дневных векселей или покупка 180-дневных бумаг и их продажа через те же 90 дней - вторая оказывается предпочтительнее.

Разумеется, что для убывающей кривой доходности вывод поменяется на противоположный. Если же эффективности не зависят от горизонта погашения (доходность постоянна), альтернативы становятся равновыгодными.

Ситуационно подходящий срок погашения может следовать календарным обязательствам инвестора, например необходимости покрыть задолженность в определенном объеме на определенную дату. Допустимо, конечно, отложить требуемую сумму и держать ее до наступления удобного момента. Но разумнее обойтись меньшей суммой и наращивать ее до нужного размера с помощью облигаций. Для этого можно купить облигации с погашением на нужный период или воспользоваться более короткими бумагами и реинвестированием. Еще один способ - вложиться в облигации с превосходящим периодом и продать их по срочности обязательства.

Следует иметь в виду, что в реальности будущие процентные ставки случайны. Поэтому как реинвестирование (короткие бумаги), так и игра на кривой доходности более рискованны, чем просто покупка бумаг с подходящим сроком погашения.

В самом деле, при многошаговом наращении по однопериодным бумагам и преждевременной продаже длинных бумаг результаты будут зависеть от случайных в будущем ставок по формулам начисления и соответственно дисконтирования по сложным процентам. Отсюда понятно, что получаемые по каждому варианту изменения в выигрышах будут по разному реагировать на изменение процентных ставок: копируя их для коротких бумаг и отрицая для длинных.

К примеру, пусть для простоты кривая доходности горизонтальна, то есть доходность к погашению не зависит от времени погашения t. Иначе говоря, текущие Р![]() , и номинальные Ft стоимости связаны одной той же (в отличие от предыдущего примера) ставкой дисконтирования г:

, и номинальные Ft стоимости связаны одной той же (в отличие от предыдущего примера) ставкой дисконтирования г:

Pt(l+r)![]() = Ft, t=l,2, ...,

= Ft, t=l,2, ...,

то есть все контракты независимо от срока их действия имеют одну и ту же внутреннюю норму доходности.

Обозначим базовую процентную ставку, действующую в настоящий момент, через г0. Для покрытия задолженности D на дату Т можно воспользоваться одним из трех вариантов вложения: в однопериодные, Т-периодные и в облигации с погашением позже долга (L > Т) и номиналом

D(l + r![]() )L-T.

)L-T.

При начальном капитале I = D(l + r0)![]() и неизменной в будущем процентной ставке все три способа, приуроченные к моменту выплаты Т (разовое погашение, реинвестирование, досрочная продажа), финансово эквивалентны и безрисковы. Независимо от случайных изменений процентной ставки первый способ (покупка Т-бумаг и хранение их до срока погашения) остается безрисковым и обеспечивает обслуживание долга за| счет вырученных при погашении средств D.

и неизменной в будущем процентной ставке все три способа, приуроченные к моменту выплаты Т (разовое погашение, реинвестирование, досрочная продажа), финансово эквивалентны и безрисковы. Независимо от случайных изменений процентной ставки первый способ (покупка Т-бумаг и хранение их до срока погашения) остается безрисковым и обеспечивает обслуживание долга за| счет вырученных при погашении средств D.

Если в момент, следующий за настоящим, ставка вырастет до величины г > го, то результат реинвестирования D1 превысит величину долга D: D1 = I(1+ r)![]() = D((1 + r)/(1 + r0))

= D((1 + r)/(1 + r0))![]() > D, а игра на кривой доходности приведет к недостаче: D2 = I(1 + r0)

> D, а игра на кривой доходности приведет к недостаче: D2 = I(1 + r0)![]() /(1 + r)

/(1 + r)![]() = D((1 + r0) / (1 + r) < D.

= D((1 + r0) / (1 + r) < D.

Таким образом, доходность реинвестирования (короткие бумаги) станет выше, а доходность перепродажи (длинные бумаги) снизится.

При падении ставки (г < го) выводы поменяются на симметричные. Отсюда видно, что случайные доходности активов, предшествующих долгу и следующих за ним, меняются разнонаправленно, то есть имеют отрицательную корреляцию.

Известны: исходная цена бумаги, дивидендный доход в процентах, безрисковая процентная ставка, страйк, срок опционного контракта или срок до его исполнения. Далее есть варианты расчета. Если известна волатильность подлежащего актива, можно посчитать теоретическую цену опциона, и наоборот, если известна фактическая цена опциона, можно оценить соответствующую волатильность актива. Среди исходных данных мы не найдем расчетную доходность актива, потому что, согласно результатов Блэка и Шоулза, теоретическая цена опциона не зависит от расчетной доходности подлежащего актива.

Итак, мы можем оценить, насколько сильно теоретическая цена опциона отличается от фактической и тем самым сделать косвенную оценку эффективности использования опционов. Но может ли такая оценка быть количественной? Что, если я приобретаю не один опцион, а выстраиваю опционную комбинацию? Каков инвестиционный эффект от покрытия опционом подлежащего актива?

Чтобы ответить на перечисленные вопросы, нужно как бы отстраниться от всего достигнутого в опционной теории и посмотреть на проблему совсем с другой стороны – а именно так, так, как на нее смотрит классический инвестор. А он задается простым вопросом: если я покупаю по известной цене один опцион или некоторую опционную комбинацию, на какой эффект с точки зрения доходности и риска своих вложений я могу рассчитывать?

Умея рассчитывать доходность и риск одного или группы опционов, можно перейти к оценке того же для опционных портфелей.

Введем следующие обозначения, которые будем употреблять в дальнейшем:

Входные данные (дано):

T – расчетное время (срок жизни портфеля или время до исполнения опционного контракта);

S0 – стартовая цена подлежащего опционам актива;

zc – цена приобретения опциона call;

zp – цена приобретения опциона put;

xc - цена исполнения опциона call;

xp - цена исполнения опциона put;

ST – финальная цена подлежащего опционам актива в момент Т (случайная величина);

rT – текущая доходность подлежащего актива, измеренная в момент времени T по отношению к стартовому моменту времени 0 (случайная величина);

![]() - среднеожидаемая доходность подлежащего актива;

- среднеожидаемая доходность подлежащего актива;

sr – среднеквадратическое отклонение (СКО) доходности подлежащего актива;

Выходные данные (найти):

IT – доход (убыток) по опциону (комбинации), случайная величина;

RT – текущая доходность опциона (комбинации), измеренная в момент времени T по отношению к стартовому моменту времени 0 (случайная величина);

![]() - среднеожидаемая доходность опциона (комбинации);

- среднеожидаемая доходность опциона (комбинации);

sR – СКО доходности опциона (комбинации);

QT – риск опциона (комбинации).

Далее по тексту работы все введенные обозначения будут комментироваться в ходе их использования.

Также мы дополнительно оговариваем следующее:

Похожие работы

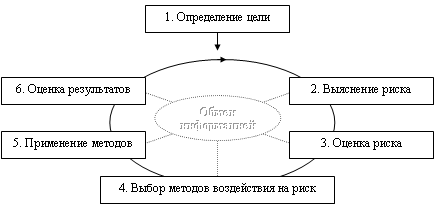

... в последовательном и постепенном движении в направлении эффективного риск-менеджмента. При этом СУР необходима лизинговой компании для наиболее эффективной оценки и управления инвестиционными рисками, возникающими в деятельности компании. Разработка системы методов управления инвестиционными рисками невозможна без рассмотрения основных сложившихся методов управления рисками на каждом из этапов ...

... проблемные вопросы и предлагать выделение конкретных мероприятий (работ), направленные на устранение потенциальных рисков. 3.1.1 Указанная деятельность осуществляется на основе Плана стратегического развития Компании. Для исследования возможностей и целесообразности управления инвестиционными рисками по отдельным направлениям деятельности или отдельным лизинговым проектам в Компании организуются ...

... варианты развития внешней инвестиционной среды и уменьшить влияние негативных факторов на деятельность предприятия; • обеспечивает четкую взаимосвязь стратегического, тактического (текущего) и оперативного управления инвестиционной деятельностью предприятия; • отражает преимущества предприятия в конкурентном окружении; • определяет соответствующую политику инвестиционной деятельности в рамках ...

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

0 комментариев