Навигация

Факторы, сдерживающие приток иностранного капитала в экономику России. Инвестиционный климат России как страны реципиента

1. Факторы, сдерживающие приток иностранного капитала в экономику России. Инвестиционный климат России как страны реципиента.

В России, к сожалению, до сих пор отсутствует своя система оценки инвестиционного климата страны и ее отдельных регионов. Иностранные инвесторы ориентируются на оценки многочисленных консалтинговых фирм, регулярно отслеживающих инвестиционный климат во многих странах мира, в том числе и в России. Однако оценки инвестиционного климата в России, даваемые зарубежными экспертами на их регулярных заседаниях, проводимых вне Российской Федерации и без участия российских экспертов, представляются мало достоверными, а возможно, и предвзятыми.

Анализу состояния инвестиционного климата в России посвящено достаточно много исследований специалистов. Все они оценивают инвестиционный климат в России как неблагоприятный.

Главными факторами, обусловившими столь низкую оценку инвестиционного климата в России, являются:

1.политическая и экономическая нестабильность,

2.финансовый кризис,

3.высокие темпы инфляции,

4.значительность внешнего долга,

5.нестабильное и противоречивое законодательство,

6.недостаточно развитая инфраструктура вообще и рыночная, в частности,

7.не конвертируемость рубля,

8.высокий уровень преступности ,

9.профессиональная неподготовленность управленческого звена к широкомасштабному инвестиционному сотрудничеству.

Данные факторы являются также подтверждением того, что Россию можно назвать развивающейся страной.

Теперь на основании вышеперечисленных факторов опишем ситуацию в России.

Ключевой проблемой экономики посткоммунистической оказался бюджетный дефицит. Превышение расходов государства над доходами было устойчивым и воспроизводилось из года в год. Невозможность покрытия расходов за счет налоговых поступлений сделала необходимым заимствование финансовых средств на внутреннем и внешнем рынках, что значительно ослабило национальную экономику.

Механизмом воспроизводства бюджетного дефицита было постоянное сокращение налоговых поступлений. Как показала практика 1996-1998гг., периодически предпринимавшиеся попытки усиления политического и административного давления на экономических агентов с целью заставить их платить налоги могли дать лишь краткосрочные результаты. Нетрудно заметить, что все три группы причин, обусловивших кризис доходной базы бюджета, носят в значительной мере политический характер.

1)Сохранение политической нестабильности в стране, ограничивавшее готовность и способность власти собирать налоги. Наиболее резкое сокращение налоговых поступлений происходило как раз в моменты серьезного ослабления политических позиций федеральной исполнительной власти, а улучшение сбора налогов- в момент, когда власть временно консолидировалась.

2)Угнетающее воздействие несбалансированности бюджета на состояние налоговой базы. Несбалансированность бюджета вела к росту долгов федерального бюджета, что, в свою очередь, обусловливало быстрый рост общего уровня неплатежей, в том числе и налоговых.

3)Принципиальная ограниченность возможности государства (и особенно демократического) собирать налоги сверх определенного уровня. Разумеется, количественно установить этот уровень можно лишь весьма условно. Однако опыт разных стран мира показывает, что прослеживается связь между уровнем экономического развития той или иной страны и возможной налоговой (точнее, бюджетной) нагрузкой на экономику.

Политический характер бюджетного кризиса отражает несовместимость демократического режима, высокой доли изъятия доходов в государственный бюджет и невысокого уровня экономического развития страны.

Ключевым моментом балансирования бюджета должна была стать реструктуризация расходов, включая их сокращение, - вопрос исключительно болезненный как с политической точки зрения, так и с социальной. Правительство в период 1997-1998гг. провело довольно решительные меры по наведению порядка в расходовании средств федеральных и местных бюджетов, а кабинетом С.Кириенко в июне-июле 1998г. была даже разработана и одобрена специальная программа. Однако, по существу, данные меры носили характер упорядочивания расходов, представляли собой попытки выявления и ликвидации нерациональных расходов, тогда как проблема была гораздо более сложной и одновременно ясной: государство должно было отказаться от значительной части своих обязательств, выполнение которых стало практически невозможно.

На пути решения этой задачи встали особенности российской конституционной системы. Выяснилось, что препятствием здесь служит заложенный в Конституцию 1993г. механизм формирования институтов власти. Режим сильной президентской республики предполагал, в частности, ограничение популистской и лоббистской активности законодательного корпуса. Однако на практике независимость от Думы не только ограждала правительство от популизма, но формировала для депутатов комфортную и политическую выигрышную ситуацию, когда парламент не несет ответственности за результаты реализуемого социально-экономического курса. Особенно ярко это проявлялось в процессе прохождения через Думу федерального бюджета.

Более того, в данных конституционных условиях у депутатов не только отсутствует желание разделить ответственность с правительством за социальные последствия принятия нереального бюджета. У оппозиционного большинства Думы возникает стимул к противоположным действиям. Экономическая нестабильность является серьезным фактором политической нестабильности и создает благоприятные условия для победы оппозиции на парламентских и президентских выборах.

В последние годы положение России в мировом хозяйстве резко изменилось. С осени 1997года Россия жила под угрозой финансово-экономического краха. Кризис развивающихся рынков постепенно подбирался к России, угнетающе воздействую как на государственные финансы, так и на общее состояние деловой активности. Долгое время назревавший и в конце концов разразившейся в августе 1998г. кризис уже признан наиболее острым финансовым катаклизмом по крайней мере с осени 1991г.

Поведение рынка после кризиса очень образно описал в своей книге «Как играть и выигрывать на бирже» Александр Элдер, директор Нью-Йоркской консультационной фирмы Financial Trading : «Когда вы споткнулись и упали на лестнице, можно потереть ушибленную коленку и подниматься дальше. Может быть, конечно, с меньшей резвостью. Совсем другое дело, если вы падаете с третьего этажа...».

Непосредственными следствиями экономического кризиса стали понесенные многими экономическими субъектами значительные финансовые потери, временный паралич платежно-расчетной системы, фактическое прекращение внешнего кредитования российских компаний и государств, резкое ускорение спада реального производства, масштабное сворачивание деятельности в наиболее рыночно продвинутых секторах российской экономики ( банковском, информационно-издательском, рекламном, торговом), заметное увеличение безработицы, причем среди наиболее квалифицированной, энергичной и предприимчивой части населения, существенное сокращение реальных доходов, снижение уровня жизни населения.

Хотя, очевидно, еще далеко не все порожденные кризисом перемены в социально-политической ситуации успели обрести четкие очертания, тем не менее кризис привел к замене действовавшего пять месяцев правительства новым кабинетом, уже недвусмысленно объявившем о смене целей, приоритетов и инструментов экономической политики. Произошел и весьма мощный сдвиг как в общественном сознании, так и в практической деятельности властей в сторону активизации вмешательства государства в экономическую жизнь страны, всестороннего усиления государственного регулирования.

В силу значимости происшедшего рассмотрение природы, причин и особенностей нынешнего российского финансового кризиса представляет большой научный и практический интерес. Проведенный специалистами анализ позволяет сделать вывод о том, что главную ответственность за развертывание финансового кризиса действительно несут правительство РФ, осуществлявшее бюджетную политику, и ЦБР, проводивший денежно-кредитную и валютную политику.

Разумеется, существовал и существует набор экзогенных факторов, обусловивших дестабилизацию финансово-экономической обстановки в России. Это- начавшийся в Азии и вскоре охвативший весь мир финансовый кризис, а также падение мировых цен на энергоресурсы и сырье- важнейшие статьи российского экспорта. Однако подобная уязвимость российской экономики- результат собственных, внутренних проблем функционирования экономико-политической системы.

Одной из главных проблем явилась несбалансированность государственных финансов. Начиная с 1995г. процесс макроэкономической стабилизации- снижение темпов инфляции, обменного курса рубля, процентных ставок- осуществлялся за счет проведения жесткой денежной политики на фоне высокого уровня бюджетного дефицита, составлявшего от 11,8% в 1994г. до 3,9% в первой половине 1998г. Значительный дефицит государственных финансов привел к быстрому росту государственного долга и расходов на его обслуживание, одновременно снижая величину национальных сбережений и уменьшая текущее сальдо платежного баланса.

Начиная с 1995г. стал быстро нарастать внутренний государственный долг за счет заимствований на рынке ценных бумаг. К середине 1998г. внутренний долг возрос до 25,6%ВВП. Увеличение внутреннего долга потребовало повышения расходов на его обслуживание. К 1998г. они превратились в одну из наиболее крупных расходных статей федерального бюджета. В 1996г. их величина достигла 4,8% ВВП, в первом полугодии 1998г.-3,9% ВВП.

Одновременно началось широкое использование заимствований на внешних финансовых рынках. С помощью следующей таблицы можно увидеть рост внешнего долга РФ.

Динамика внешнего долга.

Таблица 3.1.

| Долг СССР млрд.долл | Долг РФ млрд.долл. | Обслуживание, % к ВВП | |

| 1992г | 104,9 | 2,8 | 0,7 |

| 1993г | 103,7 | 9,0 | 0,3 |

| 1994г | 108,6 | 11,3 | 0,5 |

| 1995г | 103,0 | 17,4 | 0,9 |

| 1996г | 100,8 | 24,2 | 0,9 |

| 1997г | 97,8 | 33,0 | 0,7 |

| 1998г[15] | 95,0 | 55,0 | 1,2 |

Ситуация, при которой государственные заимствования требовали значительно больше ресурсов, чем составляла величина внутренних ликвидных сбережений, предопределила решение о допуске нерезидентов на рынок внутреннего государственного долга. По данным Минфина РФ , в апреле 1998г. доля нерезидентов составляла около 28% рынка. Доступ нерезидентов на рынок внутреннего государственного долга позволил решить задачу снижения процентных ставок в российской экономике, тем самым уменьшая нагрузку на бюджет в части расходов на обслуживание государственного долга. Одновременно широкое участие иностранных инвесторов в финансировании дефицита государственного бюджета резко усилило зависимость экономики России от конъюнктуры мировых финансовых рынков.

Но существенное ослабление контроля за иностранными капиталом и соответствующее снижение стоимости обслуживания государственного долга создали у правительства иллюзию отсутствия проблем с обеспечением финансирования дефицита государственного бюджета, по крайней мере в среднесрочной перспективе. С этой точки зрения допуск нерезидентов на рынок внутреннего долга увеличил риск выбора мягкой бюджетной политики, не предполагавшей резкого снижения бюджетного дефицита и соответственно потребностей в государственных заимствованиях.

Ïîñëå êðèçèñíîãî îáâàëà ðîññèéñêàÿ ýêîíîìèêà ïîñòåïåííî ïðèõîäèò â ñåáÿ. Îäíàêî ïåðñïåêòèâû îæèâëåíèÿ èíâåñòèöèîííûõ ðûíêîâ, ïîõîæå, îòîäâèíóòû âåñüìà è âåñüìà íàäîëãî. Çäåñü ñèòóàöèÿ ãîðàçäî õóæå è íå âíóøàåò îñîáîãî îïòèìèçìà.

Âî-ïåðâûõ, íåêîíòðîëèðóåìàÿ äåâàëüâàöèÿ è ñïðîâîöèðîâàííàÿ åé èíôëÿöèÿ рàçîì îáåñöåíèëè ðàíåå ñôîðìèðîâàâøèéñÿ ïîòåíöèàë ñáåðåæåíèé è íàêîïëåíèé îòå÷åñòâåííîé ýêîíîìèêè. À âåäü èìåííî èç ýòèõ ðåñóðñîâ ôîðìèðóåòñÿ ñïðîñ íà ðûíêå êàïèòàëà, â òîì ÷èñëå íà èíâåñòèöèè â ðåàëüíûå àêòèâû.

Âòîðàÿ ïðè÷èíà - ýòî çàìîðàæèâàíèå âíóòðåííåãî äîëãà, ÷òî ïî ñóòè äåëà âûâåëî çíà÷èòåëüíóþ ÷àñòü ðåñóðñîâ ñáåðåæåíèé èç õîçÿéñòâåííîãî îáîðîíà, óñèëèâ ïðîöåññû äîëëàðèçàöèè ýêîíîìèêè è áåãñòâà êàïèòàëà èç ñòðàíû.

Â-òðåòüèõ, çíà÷èòåëüíàÿ ÷àñòü ôèíàíñîâûõ ðåñóðñîâ îêàçàëàñü æåñòêî ñâÿçàíà íèçêîé ïëàòåæåñïîñîáíîñòüþ, ïî ñóòè äåëà ïàðàëè÷îì áàíêîâñêîé ñèñòåìû è ïîòðåáíîñòÿìè îáñëóæèâàíèÿ âíóòðåííåãî è âíåøíåãî äîëãà è ïðàêòè÷åñêè íå ìîæåò èñïîëüçîâàòüñÿ â âèäå èñòî÷íèêà ôèíàíñèðîâàíèÿ èíâåñòèöèé ðåàëüíîãî ñåêòîðà.

Âî ìíîãîì ñèòóàöèÿ îêàçàëàñü àäåêâàòíîé íà÷àëó ëèáåðàëèçàöèè ýêîíîìèêè â 1992 ãîäó.  èòîãå ïàäåíèå èíâåñòèöèîííîãî ñïðîñà ïîñëå àâãóñòîâñêèõ ñîáûòèé çíà÷èòåëüíî óñêîðèëîñü.  öåëîì ïî èòîãàì ãîäà ñîêðàùåíèå èíâåñòèöèé, ñîãëàñíî ïðîãíîçó, ñîñòàâèò ïîðÿäêà 8-10 ïðîöåíòîâ.

ñëîæèâøèõñÿ óñëîâèÿõ ïàäåíèå ñïðîñà íà èíâåñòèöèè â òåêóùåì ãîäó ìîãëî áû áûòü çíà÷èòåëüíî áîëüøå. Âåäü ïî èìåþùèìñÿ îöåíêàì, â ðåçóëüòàòå èíôëÿöèè è òðåõêðàòíîé äåâàëüâàöèè ðóáëÿ ñîâîêóïíûé ïëàòåæåñïîñîáíûé ñïðîñ â ýêîíîìèêå ñ ó÷åòîì ñòðóêòóðû äåíåæíîé ìàññû ñîêðàòèëñÿ, êàê ìèíèìóì, âòðîå.

ñèòóàöèè îáùåãî ñæàòèÿ ñïðîñà â ýêîíîìèêå ïðåæäå âñåãî ñòðàäàþò èíâåñòèöèè, ïîñêîëüêó ïðîèñõîäèò çàêîíîìåðíîå ïåðåðàñïðåäåëåíèå ðåñóðñîâ îò èíâåñòèðîâàíèÿ ê ïîòðåáëåíèþ.

Îäíàêî òîò ôàêò, ÷òî êàïèòàëüíîå ñòðîèòåëüñòâî â ïîñëåäíèå ãîäû ðåàëüíî ðàáîòàåò íå íà æèâûõ äåíüãàõ, à ïðåèìóùåñòâåííî íà êâàçèïëàòåæíûõ èíñòðóìåíòàõ - áàðòåðå, çà÷åòàõ è ò.ä., - ñäåëàë îòå÷åñòâåííûå ðûíêè èíâåñòèöèé íå ñòîëü ÷óâñòâèòåëüíûìè ê êàòàêëèçìàì íà ôèíàíñîâûõ ðûíêàõ â ñðàâíåíèè ñ àíàëîãè÷íîé ñèòóàöèåé â ðàçâèòîì ðûíî÷íîì õîçÿéñòâå.

Õóæå äðóãîå - òî, ÷òî óãëóáëåíèå êðèçèñíûõ ïðîöåññîâ íà èíâåñòèöèîííîì ðûíêå â âèäå îòêëèêà íà ëåòíèé îáâàë íàèáîëåå ñèëüíî ìîæåò ïðîÿâèòüñÿ â 1999 ãîäó. Òåìïû óãëóáëåíèÿ êðèçèñà â ýòîò ïåðèîä â ðåøàþùåé ìåðå áóäóò îïðåäåëÿòüñÿ òðåìÿ êðèòè÷åñêèìè ïàðàìåòðàìè: òåìïàìè âåðîÿòíîé äåâàëüâàöèåé ðóáëÿ, óðîâíåì èíôëÿöèè íà âíóòðåííåì ðûíêå è óðîâíåì ðåàëüíîé ïðîöåíòíîé ñòàâêè.

Êàê ïîêàçûâàþò ðàñ÷åòû, ïîðîãîâûì çíà÷åíèåì ñðåäíåìåñÿ÷íîé èíôëÿöèè, çà êîòîðûì îáû÷íî íà÷èíàåòñÿ ðåãðåññèÿ îáúåìîâ ñáåðåæåíèé ãðàæäàí è, êàê ðåçóëüòàò, ïàäåíèå èíâåñòèöèîííîãî ñïðîñà, ÿâëÿåòñÿ ðîñò öåí íà óðîâíå 8-10 ïðîöåíòîâ â ìåñÿö, ÷òî ñîñòàâëÿåò îêîëî 250-310 ïðîöåíòîâ â ãîä. Êñòàòè, èìåííî òàêàÿ ñèòóàöèÿ èìåëà ìåñòî áûòü â 1992-94 ãîäàõ â ïåðèîä âûñîêèõ òåìïîâ èíôëÿöèè.

Ñåãîäíÿ, äàæå åñëè àáñòðàãèðîâàòüñÿ îò ðîñòà öåí â ñåíòÿáðå (ïî÷òè 40 ïðîöåíòîâ), óãðîçà èíôëÿöèîííîãî ðàçîãðåâà ýêîíîìèêè ñîõðàíÿåòñÿ. Óðîâåíü èíôëÿöèè (íàïðèìåð, â íîÿáðå ïî÷òè 6 ïðîöåíòîâ) îêàçûâàåòñÿ âåñüìà áëèçîê ê êðèòè÷åñêîìó ðóáåæó, èíèöèèðóþùåìó óñèëåíèå ñïàäà èíâåñòèöèé.

Инфляция составляет важную часть экономики в связи с ее воздействием на процентные ставки, обменные курсы, стоимость жизни и общее доверие к политической и экономической системам страны.

В условиях высокой инфляции фирмам трудно планировать будущую деятельность и вести прибыльные операции. Компании должны менять цены почти ежедневно, чтобы сохранить достаточный поток наличности для возмещения товарно-материальных запасов и поддержки деятельности фирмы. Точный прогноз инфляции труден, поэтому фирмы выпускают продукцию с заниженной или завышенной ценой, что приводит к нехватке денежных средств или к такой цене, которая оказывается слишком высокой, чтобы можно было сохранить свою долю рынка.

Инфляция приводит к политической дестабилизации. Если правительство пытается контролировать ее путем регулирования заработной платы, реальные доходы населения снижаются и наступает безысходность. Если правительство решает ничего не предпринимать, страна рискует ухудшить экономику до такой степени, что реальные доходы все равно уменьшатся. Введение финансовых ограничений ставит правительство в уязвимую позицию и, самое главное, трудно осуществимо.

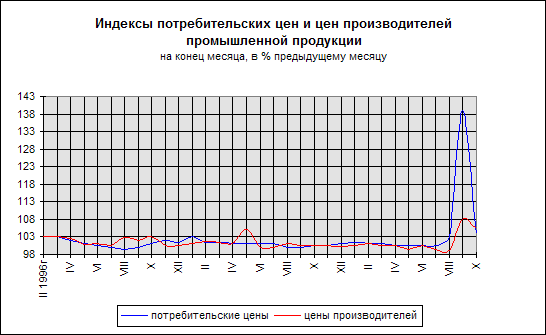

Изменение цен по секторам экономики России в 1998г. приведены ниже:

Таблица 3.2.

Изменение цен по секторам экономики России.

на конец года в процентах

| К предыдущему месяцу | Октябрь 1998г. к | Справочно |

| ||||

| август | сентябрь | октябрь | октябрю 1997г | декабрю 1997г. | октябрь 97г. к декабрю 96г. | ||

| Индекс потребительских цен | 103,7 | 138,4 | 104,5 | 158,8 | 156,4 | 109,3 | |

| Индекс цен производи-телей промышленной продукции | 98,8 | 107,4 | 105,9 | 112,4 | 112,0 | 107,3 | |

| Индекс тарифов на грузовые перевозки | 100,6 | 105,0 | 101,0 | 112,2 | 111,6 | 100,4 | |

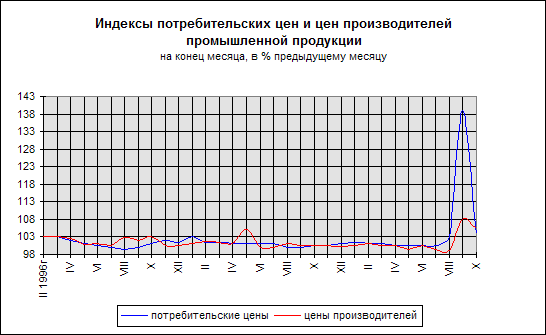

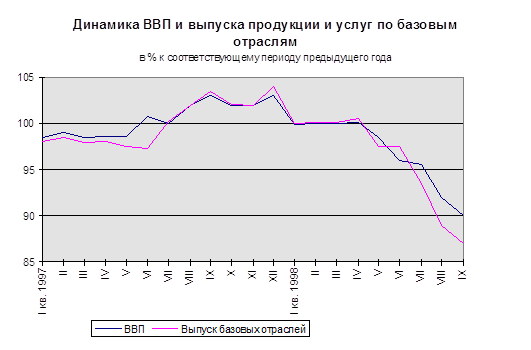

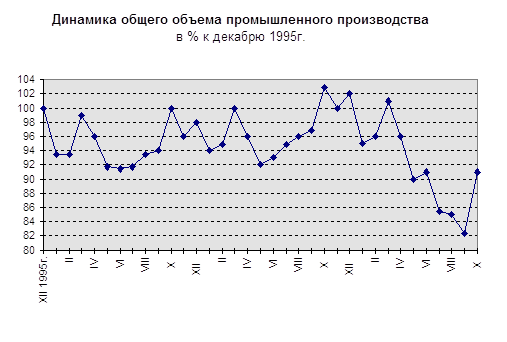

В течение 1998г. темпы роста потребительских цен опережали изменение цен производителей промышленной продукции, однако в октябре прирост цен производителей был выше, чем на потребительские товары и услуги.(см.рис.3.1.)

Рис 3.1.

Динамика потребительских цен по группам товаров и услуг приведена ниже:

Таблица 3.3.

Динамика потребительских цен по группам товаров и услуг.

на конец периода, в процентах

| К предыдущему месяцу | Октябрь 1998г. к | Справочно | ||||

| август | сентябрь | октябрь | октябрю 1997г. | декабрю 1997г. | октябрь97г. к декабрю 96г. | |

| Индекс потребительских цен | 103,7 | 138,4 | 104,5 | 158,8 | 156,4 | 109,3 |

| в том числе на: продовольственные товары | 102,4 | 139,5 | 103,9 | 158,2 | 155,6 | 107,4 |

| непродовольственные товары | 107,1 | 154,3 | 107,4 | 182,2 | 180,0 | 106,7 |

| платные услуги населению | 101,2 | 103,4 | 101,6 | 116,9 | 114,8 | 120,3 |

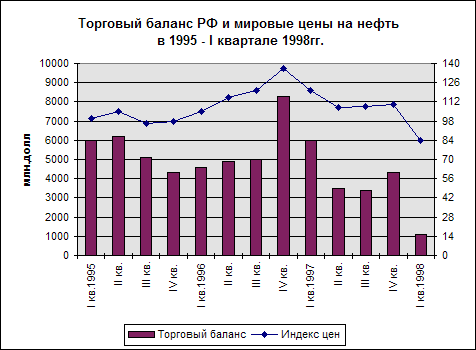

При анализе факторов, определяющих возникновение отрицательного сальдо платежного баланса по текущим операциям и изменение в 1997г. источников финансирования дефицита платежного баланса, важно иметь в виду внутреннюю противоречивость экономической ситуации в России. С одной стороны, при падении цен на нефть у экономических агентов возникли подозрения относительно завышенности курса рубля и соответственно появились ожидания девальвации. Эти ожидания усиливались также из-за роста спроса на валюту в связи с необходимостью обслуживания и погашения внешнего долга. Изменения конъюнктуры на мировых рынках энергоносителей сделали корректировку проводимой курсовой политики и определенное обесценение рубля действительно необходимыми. ,то стало очевидным в IV квартале 1997г., когда обозначилась тенденция использования официальных золотовалютных резервов в качестве одного из основных источников финансирования дефицита.

Однако, с другой стороны, в условиях экономической ситуации, которая характеризуется наличием короткого внутреннего государственного долга и высокой долей нерезидентов на этом рынке, любые попытки изменения курсовой политики (в частности, попытки ускорения обесценения рубля) вызывают массовый отток иностранных инвесторов с финансовых рынков, рост процентных ставок, увеличение спроса на валюту, снижение валютных резервов, повышение риска дефолта по государственным обязательствам и резкой девальвации. В результате политика постепенного обесценения рубля в целях уравновешивания платежного баланса становится практически неосуществимой.

К середине ноября 1998г. затих фондовый рынок. Напуганные кризисом инвесторы постарались перевести свои средства в более стабильные финансовые инструменты. В результате объемы торгов российскими акциями упали до неприличных, по словам трейдеров, значений- в среднем чуть более $50 млн. в день (до кризиса объем в $200 млн. никого не удивлял). Такое снижение активности инвесторов привело к тому, что амплитуда колебаний котировок российских акций резко уменьшилась. Сложившаяся динамика цен характерна скорее для развитых, чем для развивающихся рынков.

К сожалению, это вовсе не свидетельствует о том, что российский рынок перерос стадию развивающегося. Просто обычно его на 60-70% поддерживают нерезиденты, а сейчас игру ведут преимущественно российские участники. И такое положение дел, по оценкам начальника финансового управления Спецстройбанка Максима Рыкова, сохранится: «Сейчас нерезиденты выводят денежные средства с рынка акций- по американскому законодательству инвесторы в конце года должны держать активы в денежных средствах. Поэтому рынок будет поддерживаться лишь за счет российских операторов- крупных банков и инвестиционных компаний». Рассчитывать же на существенный рост активности российских брокеров не приходится.

С особой остротой встает проблема инвестиций на возмещение и обновление производственного аппарата, на пополнение оборотных средств.

Резервы стабилизации и роста производства за счет улучшения использования имеющихся производственных мощностей при увеличении спроса, которые кажутся весьма значительными, на самом деле не столь велики, поскольку даже при увеличении масштабов производства на этих мощностях издержки и качество продукции не будут отвечать новым требованиям и не обеспечат ее конкурентоспособности.

Поэтому проблема состоит именно в инвестициях. Суть ее не просто в наращивании объемов. Повышение доли потребления в валовом внутреннем продукте при относительном сокращении инвестиций является, с одной стороны, естественным стремлением населения сохранить в период кризиса прежде всего уровень жизни.

Но, с другой стороны, сокращение объема инвестиций в переходный период составляет неизбежный момент в процессе смены режимов воспроизводства основного капитала: от свойственного планово-распределительной системе режима, в которой падающая эффективность вложений восполнялась ростом их объемов, к режиму, характерному для рыночной экономики, при котором рост эффективности инвестиций позволяет получать больший результат при тех же или даже снижающихся их объемах.

Поэтому главное в проблеме инвестиций- их эффективность, создание условий для интенсификации вложений в наиболее эффективные, конкурентоспособные производства, дающие быструю отдачу, позволяющие максимально увеличить доходы предприятий, населения и бюджета; предотвращать те капитальные и иные затраты, которые ведут лишь к растранжириванию ресурсов и усилению инфляции.

Затягивание смены режимов процесса воспроизводства чревато серьезными угрозами. Без значительного притока высокоэффективных инвестиций не удастся решить задачи устойчивой макроэкономической стабилизации, реконструкции народного хозяйства и возобновления экономического роста. Поэтому Российское законодательство должно быть направлено на привлечение иностранных инвестиций.

Но сегодня при принятии законов и других решений, касающихся иностранных инвестиций, превалирует не столько желание создать благоприятные условия для них, сколько боязнь, что иностранные компании внедряться в важные сектора российской промышленности.

Чрезвычайная зарегулированность государством экономических отношений- одно из важных препятствий на пути иностранных инвестиций. Эта зарегулированность заключается не столько в количестве регулирующих актов (в некоторых западных странах их не меньше), а в возможностях чиновника принимать субъективные решения (поскольку многие законы и акты - не прямого действия) и нерешенности вопросов собственности (прежде всего на недвижимость). Это приводит во-первых к неопределенности - что можно делать и на что можно рассчитывать, а что нельзя; во-вторых - необходимости большого количества согласований и разрешений. Кроме того, еще не образовался “конвейер” по решению в государственных органах многих стандартных вопросов, в результате чего это требует дополнительных усилий и времени.

Становление законодательства об иностранных инвестициях- составная часть процесса формирования правового государства в России. Предстоит сделать еще очень многое для того, чтобы наше государство стало действительно правовым. Пока что такое его определение, закрепленное в Конституции, воспринимается больше как идея, чем как осязаемая реальность. Таким образом, появилась необходимость создания новых законодательных актов, регулирующих иностранные инвестиции.

***

В настоящее время можно утверждать, что в России сложились неблагоприятные условия для иностранных инвестиций. Это обусловлено плохим инвестиционным климатом в целом, нестабильной политической ситуацией, продолжающимся экономическим спадом, плохо развитой инфраструктурой (финансовой, транспортной, сервисной, в области связи). Высокие налоги, правовая незащищенность и нерешенность многих вопросов собственности не способствуют инвестициям вообще, а иностранным в особенности.

Одна из главных причин низкой активности иностранных инвесторов - неспособствующая иностранным инвестициям политика государства, отсутствие для них режима наибольшего благоприятствования, который создан во многих развивающихся странах и дает высокий эффект. Иностранных инвесторов отпугивает непоследовательность экономической политики государства, постоянное изменение “правил игры”.

2.Иностранные компании на российском рынке.

Производя инвестиции в России иностранные компании и банки могут преследовать следующие цели:

1) Получение высокой нормы прибыли при создании производств по выпуску продукции, которая дефицитна в России, или цены на которую в России значительно выше мировых.

2) Использование факторов производства, цена которых в России ниже мировой: сравнительно дешевая (но квалифицированная) рабочая сила, низкая цена некоторых видов сырья.

3) Использование сравнительно богатых месторождений полезных ископаемых и других природных ресурсов, разработка которых в России дешевле, чем в других странах, или доступ к которым в других странах затруднен.

4) Покупка потенциально эффективных российских предприятий (обычно экспортно-ориентированных) по низкой цене с целью получения высокой прибыли после ограниченных инвестиций в создание системы сбыта, проведение маркетинга и реструктуризации номенклатуры производимой продукции.

5) Продвижение на российский рынок своей продукции: создание торгово-сбытовой сети, сборочных производств, сервисных предприятий, внедрение своих стандартов на российском рынке. К инвестициям такого типа подталкивают и высокие таможенные сборы.

6) Использование морально устаревшего или экологически вредного оборудования, которое невозможно эффективно использовать в развитых странах. Выпуск устаревшей продукции, технология производства которой хорошо отработана.

7) Инвестирование средств российского происхождения под видом иностранных, чтобы иметь больше возможностей для защиты капитала от действий властей.

Но несмотря на какие-либо привлекательные стороны инвестирования в российскую экономику иностранные инвесторы считают, что в сравнении с другими странами-импортерами капитала инвестиционный климат России является весьма рискованным. Для такого заключения у них есть основания, поскольку большинство западных исследований утверждает, что комплексная оценка риска вложений капитала в российскую экономику заметно выше, чем, например, в Западной Европе.

По данным международного финансового журнала «Евромани», который оценивает риск зарубежного инвестирования по 100-бальной шкале (чем выше этот показатель, тем степень риска ниже, и наоборот), по состоянию на 1993г. показатель степени риска вложений в российскую экономику составляет 18,13.[16] Более того, налицо не только низкий уровень привлекательности инвестиционного климата России, но и устойчивое ухудшение инвестиционного рейтинга в мировой иерархии. Так, по данным американской группы «Бизнес Риск Интернэшнл» в списке из 132 государств, «опасных»для инвестирования, СССР накануне своего распада в 1991г. занимал 58-е место. В рейтинг-листе стран, привлекательных для инвестирования, журнала «Евромани» в 1992 году России отводилось уже 129-е место, а в 1993 году - 149-е из 169 стран.

Большинство инвесторов США, оценивая инвестиционный климат в России как не очень благоприятный, считают негативными факторами налоговую политику (не стимулирует развитие производства), а также проникновение криминальных элементов в предпринимательскую среду, неразвитость транспортной и телекоммуникационной инфраструктуры, низкий уровень менеджмента и технологий, а также коррупцию и бюрократизм. Кроме того, инвесторы США, имеющие опыт работы в России, отмечают не только отсутствие необходимых законов, но и невыполнение действующих, что приводит к нарушению прав акционеров.

В финансовый кризис в России оказались вовлечены практически все иностранные корпорации, банки и фирмы, работающие в стране.

Из-за сложной экономической ситуации в России большинство иностранных инвесторов воздерживаются от новых инвестиций в российскую экономику.

Анализ деятельности инвесторов США на российском рынке в 1997-1998гг. показывает, что с середины 1997г. большинство из инвестиционных фондов США, специализирующихся на прямых капиталовложениях в экономику России, снизили свою активность. Эта тенденция характерна также для большинства компаний, осуществляющих портфельные инвестиции. В связи с валютно-финансовым кризисом в Азии они в октябре 1997г. стали изымать свои капиталы с российского фондового рынка; процесс завершился в основном в январе-феврале 1998г. Но крупные инвестиционные банки и компании США, имеющие значительные финансовые ресурсы и резервные страховые фонды, а также международные спекулянты продолжали работать с российскими ГКО в связи с их высокой ликвидностью.

По данным Министерства торговли США, с 1995г. были зарегистрированы следующие специализированные фонды: «US-Russia Investment Fund», «Agribussiness Partners Fund», «AIG Brunswick Hellennium Fund», «Defence Enterprises Fund» и другие с общим объемом привлеченных средств более 1 млрд. долл. Их деятельность в России гарантирована правительством США или американскими правительственными организациями. Предполагалось, что эти фонды будут сотрудничать с российскими партнерами в разработке месторождений нефти и газа, инвестировать капитал в связь и энергетику, переработку сельскохозяйственного сырья, высокие технологии, участвовать в конверсии оборонных предприятий РФ.

Итоги 1997г. и I полугодия 1998г. показывают, что рост долгосрочных инвестиций в указанные сектора российской экономики был незначительным. По оценке : «US-Russia Investment Fund», инвесторы США почти не осуществляют прямые инвестиции в обрабатывающую промышленность и высокотехнологичные отрасли России. Так, в машиностроении их доля не превышает 6-7%. Они предпочитают быстроокупаемые проекты в отраслях, продукция которых пользуется спросом населения России, и инвестируют капитал в основном в отрасли с низкой степенью обработки (добыча полезных ископаемых) или в экологически «грязные» производства, продукцию которых можно экспортировать.

Деловые круги США понимают, насколько рискованны инвестиции в производство в России в обстановке неплатежей, обострения проблемы задолженности и ухудшения финансового положения фирм-должников. Специальные инвестиционные фонды (страновые), а также частные компании будут воздерживаться от значительных инвестиций в российскую промышленность, за исключением ведущих нефтяных компаний («Mobill», «Exxon», «Texaco»), а также «Coca-Cola» и ряда других, которые заинтересованы в реализации новых проектов в России или расширении действующих производств.

По оценкам американских экспертов, в 1997г. основными инвесторами в экономику РФ были частные фонды и инвестиционные компании США, которым были выгодны условия доступа на рынок российских ценных бумаг, где они получили значительные прибыли, осуществляя спекулятивные операции. В июне-сентябре 1997г. на фондовом рынке России наблюдался бум, неадекватный состоянию промышленности РФ, и это не могло долго продолжаться. Так, отмечался повышенный спрос на акции компаний, имевших значительные долговые обязательства.

При появлении признаков кризиса большинство компаний США, допущенных на российский рынок покинуло его. В I полугодии 1998г. при обострении кризисных явлений в экономике РФ западные инвесторы перешли на более выгодный и надежный (таким его считали многие иностранные инвесторы) рынок ГКО, а затем вывели большую часть своих капиталов из страны.

В 1998г в финансовых кругах США сложилось мнение, что напряжение в мировой экономической системе достигло предела в связи с постоянным притоком на фондовый рынок производственных ценных бумаг. Возможны потрясения на мировых валютных и финансовых рынках, катализатором которых может стать обострение финансовой ситуации в странах Азии и России. Эксперты отмечают, что РФ несет большие, чем западные страны, потери из-за потрясений на мировых финансовых рынках.

Тем не менее, несмотря на сложную ситуацию в России, существуют стратегические западные инвесторы, которые не покидают российский рынок.

Cегодня в России обосновалось более 20 крупных инвестиционных институтов, среди них:

-Европейский банк реконструкции и развития (ЕБРР).

На сегодняшний день есть информация об участии ЕБРР в следующих проектах: кредит в 90 млн. долл. выделен СП Polar Lights Company, в состав которого входит государственное предприятие по добыче нефти «Архангельскгеология». Кроме ЕБРР, в финансировании участвуют Международная финансовая корпорация (60 млн.долл.)и OPIC (Overseas Private Investment Corporation, 50 млн.долл.).Общая стоимость проекта составляет 350 млн.долл. Средства пойдут на разработку Ардалинской нефтяной провинции в Тимано-Печорском регионе.

Помимо нефтегазового комплекса средства выделялись и на поддержку других сфер, в частности, инфраструктуры, ЕБРР предоставил кредит в 3,5 млн. ЭКЮ, направленный на развитие высококачественной международной телекоммуникационной связи в Москве, компании Sovintel (СП между «Ростелекомом» и SFMT).

ЕБРР оказывает также техническую помощь и консультирование по следующим направлениям: приватизация (53,5% всех затрат в порядке помощи), реструктуризация производства (0,9%), финансы (7,1%), инфраструктурные проекты (36,6%), правовая помощь (1%), прочие (1,2%).

-Международная Финансовая Корпорация, МФК (The International finance Corporation, IFC).

Международная финансовая корпорация (МФК)- независимый член группы Всемирного банка. В отличие от другого члена Всемирного банка- Международного банка реконструкции и развития - МФК работает на микроуровне, финансируя не правительства, а непосредственно предприятия.

Первыми двумя проектами МФК в России на сумму 71,5 млн.долл. (общая сумма привлеченных по этим проектам средств составила 377 млн.долл.) стали вложения в предприятия нефтегазовой промышленности. Один из кредитов (60 млн.долл) выдан СП Polar Lights Company. Кредит в 10- млн. долл. предоставлен СП «Васюган Сервисез» (учредители - ПО «Томскнефть», Васюганский производственный отдел и компания Canadian Frackmaster.

В процессе обзора деятельности крупнейших инвестиционных институтов на российском рынке нельзя не упомянуть о такой крупной финансовой организации, как Всемирный Банк. Деятельность большинства отделений банка (помимо Международной финансовой корпорации) направлена на финансирование правительственных программ и к частным предпринимателям непосредственного отношения не имеет. Однако с этой точки зрения финансовые ресурсы банка могут рассматриваться как средство для создания более благоприятных условий бизнеса в той или иной отрасли, регионе. Главная цель такой поддержки, как сказал директор его представительства в Москве Арди Стаутьездайк ( Ardi Stautezdaik) - развитие экономики посредством стимулирования частного сектора.

Россия вступила во Всемирный банк летом 1992 года. С тех пор основные инвестиционные средства в страну идут (за исключением средств ранее уже упоминавшейся МФК) через Международный банк реконструкции и развития (МБРР). За два последних года МБРР направлял на развитие экономики России около 1,5 млрд. долл. ежегодно. Эти средства использовались в основном на поддержание жизненно необходимого импорта (фармацевтики, семян, удобрений и пр.), а также на осуществление крупных инвестиционных проектов в России.

Многие крупнейшие компании - от автомобильных до фармацевтических корпораций- инвестируют в России настолько крупные средства, что это заставляет из заглядывать дальше сегодняшних проблем на российском рынке.

*Генеральный директор отдела международных связей аэрокосмической корпорации «Boeing» Д.Дэвидсон сообщил, что компания не планирует сокращать свой штат в России, но даже увеличит его. Совместные пректы с российскими партнерами будут осуществляться и впредь.

*Московский представитель автомобильной корпорации «General Motors» Д.Херман заявил, что немногие компании откажутся от планов строительства предприятий в России из-за нынешнего кризиса. «General Motors» имеет совместное предприятие в Татарстане, которое выпускает «Chevrolet Blazer», ведутся переговоры о совместном предприятии с «АвтоВАЗом».

*Представитель итальянской автомобильной компании «Fiat» Г.Раньери сообщил в интервью «Wall Street Jounal», что стратегические решения, которые были приняты компанией два года назад, остаются в силе. В частности, имеется в виду инвестирование 850 млн.долл. в предприятие по производству 150 тыс. «фиатов» в год в сотрудничестве с АО «ГАЗ» и Европейским банком реконструкции и развития (ЕБРР), что в настоящее время является крупнейшей инвестицией западной компании в России.

*Британские компании, ведущие торговые операции в России, не планируют прекращать свою деятельность.

Помощник секретаря Российско-британской торговой палаты К.Томпсон сообщил, что в 1996-1997гг. объем британского экспорта в Россию превышал 1 млрд. ф. ст. в год. В сентябре 1998г. в Санкт-Петербурге прошла британская торговая выставка. Она стала крупнейшей в России в последние годы.

*Японская компания «Matsushita Denki Sangyo» намерена до 2000г. открыть свои представительства в пяти городах России и стран СНГ, в том числе во Владивостоке, Самаре, Минске, и довести их число до девяти.

Компания считает, что до 2000года объем продаж электроприборов бытового назначения в России и СНГ возрастет до 5 млрд.долл. Их сервисное обслуживание осуществляется в Москве и в Финляндии. Она оценивает спрос на цветные телевизоры в 5,5 млн. шт. в год.

Используя ранее открытые в Финляндии и Казахстане и вновь открываемые в четырех городах СНГ представительства, компания рассчитывает создать в центральных регионах России и СНГ сеть для поставок своих товаров, производимых на предприятиях в Европе и Азии.

*Президент японской компании «Itoh. Co.» Мурофуси подписал соглашение о партнерстве с российской группой «Роспром», владеющей нефтяными месторождениями в России.

Они будут сотрудничать в добыче, переработке и продаже нефти, добываемой в Тюменской области, а также в торговле в Японии текстилем, древесиной и химическими товарами, производимыми предприятиями группы «Роспром». Соглашение предполагает также передачу технологии и возможность совместного инвестирования в проекты на территории России.

*Новые инвестиции итальянской группы «Parmalat» в России составят 5 млн. долл. и будут вложены в строительство завода по производству молока и молочных продуктов в г. Нижний Новгород.

*Новый завод по розливу безалкогольных напитков открыла компания «ПепсиКо» в Солнечногорском районе Московской области. Это самое крупное из пяти подобных предприятий, созданных корпорацией в России. С выходом на полную мощность завод будет каждый час выпускать 24 тыс. двухлитровых бутылок напитков «Пепси», «Пепси лайт», «Миринда» и «Севен ап». В перспективе планируется установить линию по розливу напитков в алюминиевые банки. Стоимость проекта - 66 млн.долл. На заводе работают 130 россиян, впоследствии число рабочих мест планируется увеличить до 300. К концу 1998г. общий объем инвестиций «ПепсиКо» в России составит 110 млн.долл.

*Испанская компания «Campofrio» намерена расширять сотрудничество с Россией. Она располагает контрольным пакетом акций СП ООО «Кампомос», которому принадлежат два мясоперерабатывающих предприятия в Москве, производящих ежедневно до 65 тыс.т. мясопродуктов. Испанская компания действует на российском рынке с 1990г. В 90-е годы мощности «Кампомос» увеличились в 15 раз. В 1997г. его товарооборот достиг 215 млн.долл.

*Представитель национальной ассоциации предприятий по производству и экспорту мебели Испании А.Бартомеу сообщила, что испанские мебельщики намерены развивать сотрудничество с Россией. Россия является пятым (после Франции, ФРГ, Португалии и Великобритании) потребителем испанской мебели, и ее поставки возрастают ежегодно. В 1992г. Испания экспортировала мебель на 49 млн.песет (408 тыс.долл), а в 1997г.-на 2 млрд.песет (13млн.долл.).

*Ведущая европейская электронная корпорация «Phillips» продает принадлежащую ей часть акций Воронежского телевизионного завода. Решение принято в связи с четырехкратным подорожанием расходов на электроэнергию, обострением конкуренции на российском телевизионном рынке из-за появления на нем более дешевых телевизоров, производимых азиатскими компаниями.

«Phillips» договорилась с администрацией Воронежа о продаже ей этого телевизионного завода, в который голландская компания в 1996-1998гг. инвестировала 18 млн.долл.

*Германский химико-фармацевтический концерн «Bayer» и Российская академия наук (РАН) подписали договор о сотрудничестве в научных исследованиях в области фармацевтики и химии.

Договор предполагает проведение совместных научных разработок в фармацевтике, в производстве полимерных материалов и ряде других областей химии (в частности, в сферах, использующих тонкую химическую технологию), а также обмен специалистами.

Все проекты будет финансировать концерн «Bayer», который уже сотрудничает с тремя российскими НИИ. Исследования лекарственных препаратов проводятся совместно с Институтом биоорганической химии им. Шемякина, специальных продуктов органической химии- совместно с Российским центром прикладной химии (г.Санкт-Петербург). Совместно со Всероссийским научно-исследовательским институтом защиты животных (ВНИИЗЖ) налажено производство высококачественных ветеринарных препаратов во Владимирской области.

*Фирма «Salamander» (ФРГ) намерена расширять присутствие в России, заявил ее представитель. Фирма имеет в Европе 230 финансово самостоятельных предприятий. В России ежегодно продается около 1 млн. пар ее обуви.

«Salamander» владеет предприятием в г.Рязане и инвестирует капитал в совместное предприятие «Ленинвест» (г.Санкт-Петербург), производственные мощности которого загружены лишь на 10%.

Авиакомпания «Аэрофлот- российские авиалинии» и фирма «Rockwell Collins» (США), производящая бортовое радиоэлектронное оборудование (БРЭО), открыли в аэропорту «Шереметьево» центр по обслуживанию БРЭО. Он будет контролировать систему ТИКАС, используемую в целях предотвращения столкновения воздушных судов. Оснащение такой аппаратурой самолетов, совершающих полеты в США, является обязательным. В дальнейшем в центре БРЭО будут проходить проверку все другие бортовые электронные системы.

В соответствии с соглашением, американская сторона осуществляет поставку необходимого диагностического оборудования, передала «Аэрофлоту» технологию по проведению проверок. Российские специалисты прошли подготовку в США.

*Компания «Менатеп-Лизинг» подписала рамочные соглашения о сотрудничестве с компанией «Фалькон» (официальный представитель корпорации «Casa USA», одного из лидеров в производстве малой и средней строительной техники) и фирмой «Chronos Richardson Gmbh» (ФРГ)- производителем оборудования для работы с сыпучими порошкообразными и гранулированными продуктами.

Соглашение предусматривает сотрудничество при сбыте производимой инофирмами продукции. Согласно договоренности «Менатеп-Лизинг» предоставляет российским покупателям альтернативную возможность эксплуатировать оборудование этих фирм, оплачивая его стоимость в течение продолжительного срока по гибким схемам финансирования, разработанным с учетом интересов каждого клиента: лизинговые договоры, рассрочки платежей, кредитные линии.

***

Иностранные инвесторы, высоко оценивая потенциальные предпосылки эффективного приложения своего капитала в России (огромные природные богатства, дешевые ресурсы производства, большой производственный и интеллектуальный потенциал, позволяющий в сочетании с богатыми природными ресурсами развернуть производство таких видов продукции, которые пользуются спросом на внутреннем и конкурентоспособны на мировом рынках), весьма осторожно относятся к его вложению в экономику нашей страны и стараются воздержаться. Из-за сложившейся ситуации многие инвесторы покинули российский рынок, но есть и такие, которые остались, которые верят в будущее России.. И в связи с этим хочется надеяться на то, что кризис не затянется надолго, что мы сможем его преодолеть.

3.Количественный анализ иностранных инвестиций.

1)Динамика поступления иностранных инвестиций.

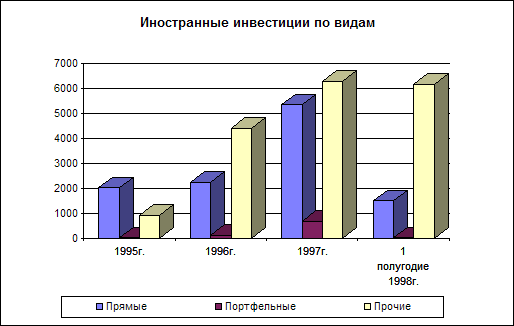

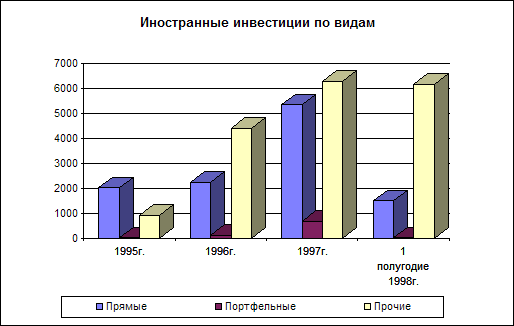

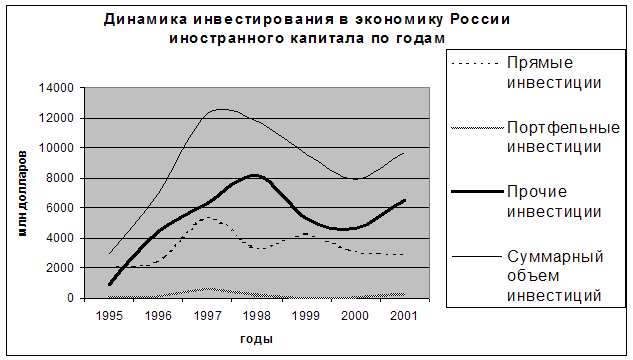

По состоянию на 1 июля 1998г. накопленный иностранный капитал в экономике России составил 37,1[17] млрд.долларов США. Наибольший удельный вес в накопленном иностранном капитале приходится на прочие инвестиции (68,6%), осуществляемые на возвратной основе (кредиты международных организаций, торговые кредиты, банковские вклады и пр.), доля прямых инвестиций составила 30,6%, портфельных- 0,8%.

В I полугодии 1998г. замедлились темпы поступления иностранных инвестиций. Так, если объем поступающего иностранного капитала в 1996г. по сравнению с 1995г. вырос в 2,3 раза, в 1997г. по сравнению 1996г.- в 1,8 раза, то в I полугодии 1998г. он составил 99,1% от объема соответствующего периода предыдущего года.

Рассмотрим динамику поступления иностранных инвестиций с помощью следующей таблицы:

Таблица 3.4.

Динамика поступления иностранных инвестиций.

млн.долларов США

| 1995г. | 1996г. | 1997г. | I полуго -дие 1998г. | Iполугодие 1998г.в % к Iполуго-дию 1997г. | |

| Инвестиции | 2983 | 6970 | 12295 | 7698 | 99,1 |

| из них: прямые инвестиции | 2020 | 2440 | 5333 | 1509 | 53,7 |

| в том числе: взносы в уставный капитал | 1455 | 1780 | 2127 | 641 | 58,9 |

| кредиты, полученные от зарубеж-ных совладельцев предприятий | 341 | 450 | 2632 | 593 | 38,2 |

| прочие прямые инвестиции | 224 | 210 | 574 | 275 | 164,8 |

| портфельные инвестиции | 39 | 128 | 681 | 32 | 7,2 |

| в том числе: акции | 11 | 42 | 571 | 29 | 7,9 |

| долговые ценные бумаги предприя-тий | 28 | 86 | 109 | 3 | 3,9 |

| прочие инвестиции | 924 | 4402 | 6282 | 6157 | 136,4 |

| в том числе: торговые кредиты | 187 | 406 | 340 | 1650 | в 14,8р. |

| прочие кредиты | 493 | 2719 | 4347 | 4268 | 126,1 |

| прочее | 244 | 1277 | 1595 | 239 | 121,9 |

В структуре иностранного капитала, поступившего в Россию, основная доля приходилась на прочие инвестиции, которая возросла с 31,0% в 1995г. до 80,0% в I полугодии 1998г., что связано с поступлением кредитов по правительственным соглашениям. В целом прочие инвестиции в I полугодии 1998г. по сравнению с соответствующим периодом предыдущего года возросли на 36,4 % (в 1996г. соответственно в 4,8 раза, в 1997г.-на 42,7%). Одновременно отмечалось снижение доли торговых кредитов с 6,3% в 1995г. до 2,8% в 1997 году. Однако, в I полугодии 1998г. отмечено резкое (в 15 раз) увеличение торговых кредитов, которые составили 21,4 % общего объема поступивших иностранных инвестиций. Это связано со стремлением иностранных инвесторов вкладывать в российскую экономику только «короткие» деньги, а также направлением их отраслевых интересов в общую коммерческую деятельность по обеспечению функционирования рынка и торговлю. Приток в эти отрасли обеспечивается почти полностью за счет частного капитала, в то время, как кредиты международных финансовых организаций направляются в основном в промышленность.

В I полугодии 1998г. было направлено в экономику России прямых инвестиций 1509 млн. долларов, что составило 53,7% от объема соответствующего периода предыдущего года (в 1996г. увеличение на 20,8%, в 1997г. в 2,2 раза), портфельных соответственно - 32 млн. долларов, или 7,2 % (в 1996г.- в 3,3 раза, в 1997г.- в 5,3 раза).

В структуре поступившего иностранного капитала наблюдается снижение доли прямых и портфельных инвестиций. Если в 1995г. доля прямых инвестиций составляла 67,7% общего объема иностранных инвестиций, то в I полугодии 1998г.-19,6% Это объясняется стремлением иностранных инвесторов вкладывать капитал в основном в краткосрочные финансовые вложения.

Доля портфельных инвестиций в общем объеме инвестиций выросла с 1,3% в 1995г. до 5,5% в 1997году. В I полугодии 1998г. она составила лишь 0,4%, что связано с оттоком иностранных инвесторов с российского рынка ценных бумаг (См. рис. 3.2)

Рис.3.2.

2) Поступление инвестиций по отраслям экономики.

Поступление иностранных инвестиций по отраслям экономики характеризуется следующими данными:

Таблица 3.5.

Поступление иностранных инвестиций по отраслям экономики

млн.долларов США

| 1995г | 1996г | 1997г | I полу-годие 1998г | Iполугодие 1998г.в % к Iполугодию1997г | |

| Всего: | 2983 | 6970 | 12295 | 7698 | 99,1 |

| в том числе: промышленность | 1291 | 2278 | 3610 | 2265 | в 1,7р. |

| из нее: топливная | 262 | 513 | 1677 | 1147 | в 1,9р. |

| черная металлургия | 27 | 23 | 128 | 101 | в 6,2р. |

| цветная металлургия | 43 | 178 | 342 | 164 | в 4,2р. |

| химическая и нефтехимичес-кая | 174 | 103 | 82 | 41 | 89,1 |

| машиностроение и металлооб- работка | 197 | 194 | 274 | 125 | в 2,2р. |

| лесная, деревообрабатываю-щая и целлюлозно-бумажная | 174 | 313 | 203 | 109 | в 1,6р. |

| производство строительных материалов | 20 | 31 | 40 | 14 | 49,5 |

| легкая | 13 | 44 | 11 | 1 | 37,9 |

| пищевая | 296 | 779 | 704 | 379 | 91,5 |

| строительство | 217 | 96 | 268 | 141 | в 3,1р. |

| сельское хозяйство | 4 | 4 | 20 | 3 | 16,5 |

| транспорт | 11 | 86 | 49 | 52 | в 2,1р. |

| связь | 88 | 183 | 145 | 122 | в 2,2р. |

| торговля и общественное питание | 507 | 375 | 733 | 519 | в 1,6р. |

| оптовая торговля продук-цией производственно-технического назначения | 28 | 20 | 56 | 24 | в 7,6р. |

| общая коммерческая деятельность по обеспече-нию функционирования рынка | 145 | 1629 | 2299 | 1189 | в 1,1р. |

| финансы, кредит, страхо-вание, пенсионное обеспе-чение | 406 | 2024 | 4763 | 819 | 17,2 |

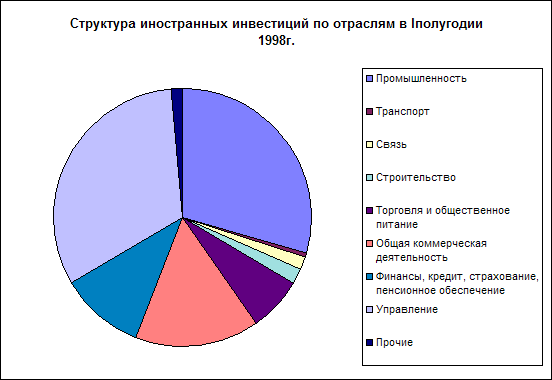

Наиболее привлекательными для иностранных инвесторов, по-прежнему, остаются промышленность, общая коммерческая деятельность по обеспечению функционирования рынка, финансы, кредит, страхование, пенсионное обеспечение, торговля и общественное питание. Доля иностранного капитала, направленного в промышленность России, в общем объеме инвестиций сократилась с 43,3% в 1995г. до 29,4% в I полугодии 1998г.

В промышленность было направлено в I полугодии 1998г. 2265 млн. долларов иностранных инвестиций, из которых 34,5% приходилось на прямые инвестиции (в 1996г. - 58,0%, в 1997г. - 35,3%). Иностранные вложения от прямых инвесторов направлялись в основном в пищевую и топливную промышленность (57,7% всех прямых вложений в промышленность).

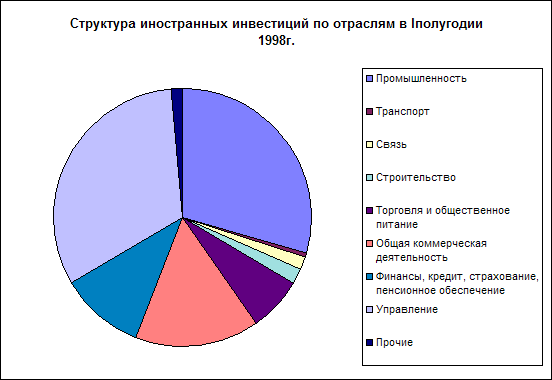

В I полугодии 1998г. по сравнению с соответствующим периодом предыдущего года значительно выросли вложения иностранного капитала в связь (в 2,2 раза), цветную металлургию (в 4,2 раза), черную металлургию (в 6,2 раза), оптовую торговлю продукцией производственно-технического назначения (в 7,6 раза). Их рост произошел прежде всего, за счет увеличения различного рода кредитов, полученных не от прямых инвесторов. В I полугодии 1998г., как и прежде, незначительные суммы иностранных инвестиций поступали в легкую промышленность, промышленность строительных материалов, сельское хозяйство.(см. рис 3.3).

Рис.3.3

3)Региональное распределение иностранных инвестиций.

Следует отметить, что отраслевые предпочтения иностранных инвесторов определяет и региональное распределение инвестиций- вложение капиталов в крупные центры с развитой инфраструктурой рынка, со сравнительно более высокой платежеспособностью населения, а также в территории, обладающие значительными запасами сырья.

Количество действующих предприятий с участием иностранного капитала (на конец года) по экономическим районам России за 1993-1997гг. приведено ниже:

Таблица 3.5.

Количество действующих предприятий с участием иностранного капитала по экономическим районам России за 1993-1997гг.

| 1993г. | 1994г. | 1195г. | 1996г. | 1997г. | ||||||

|

| единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу |

| Российская Федерация | 6359 | 100 | 11131 | 100 | 14550 | 100 | 16079 | 100 | 14734 | 100 |

| Северный район | 435 | 6,8 | 570 | 5,1 | 577 | 4,0 | 472 | 2,9 | 366 | 2,5 |

| Северо-Западный район | 1000 | 15,7 | 1544 | 13,9 | 1943 | 13,4 | 1979 | 12,3 | 1731 | 11,7 |

| Центральный район | 2640 | 41,5 | 5095 | 45,8 | 7290 | 50,1 | 8723 | 54,3 | 8137 | 55,2 |

| Волго-Вятский район | 126 | 2,0 | 226 | 2,0 | 234 | 1,6 | 274 | 1,7 | 238 | 1,6 |

| Центрально-Черноземный район | 91 | 1,4 | 307 | 2,7 | 320 | 2,2 | 299 | 1,9 | 284 | 1,9 |

| Поволжский район | 253 | 4,0 | 475 | 4,3 | 585 | 4,0 | 610 | 3,8 | 581 | 3,9 |

| Северо-Кавказский район | 346 | 5,4 | 579 | 5,2 | 686 | 4,7 | 741 | 4,6 | 656 | 4,5 |

| Уральский район | 235 | 3,7 | 601 | 5,4 | 773 | 5,3 | 874 | 5,4 | 778 | 5,3 |

| Западно-Сибирский район | 334 | 5,3 | 601 | 5,4 | 737 | 5,1 | 737 | 4,6 | 698 | 4,7 |

| Восточно-Сибирский район | 134 | 2,1 | 201 | 1,8 | 264 | 1,8 | 259 | 1,6 | 232 | 1,6 |

| Дальневосточный район | 557 | 8,8 | 667 | 6,0 | 789 | 5,4 | 768 | 4,8 | 716 | 4,9 |

| Калининградская область | 208 | 3,3 | 265 | 2,4 | 352 | 2,4 | 343 | 2,1 | 317 | 2,2 |

На 1 июля 1998г. на долю десяти регионов (Москва, Республика Татарстан, Тюменская область, Санкт-Петербугр, Московская, Омская, Нижегородская области, Красноярский край, архангельская, Ленинградская области) приходится 84,6% всех накопленных иностранных инвестиций; при этом доля Москвы составила 67,0%, Республики Татарстан- 3,5%, Тюменской области- 3,1%. Низкая доля иностранных инвестиций остается характерной для таких регионов, как Курганская, Тамбовская, Костромская, Пензенская, Читинская, Ульяновская и Брянская области (от 0,004% до 0,03%).

Группировка регионов по удельному весу поступивших иностранных инвестиций в I полугодии 1998г. приводится ниже:

Таблица 3.6.

Группировка регионов по удельному весу поступивших иностранных инвестиций в I полугодии 1998г.

| Удельный вес поступивших иностранных инвестиций в общем объеме, % | Число регионов, единиц | Сумма поступивших инвестиций, млн. долларов США | Удельный вес в общем числе регионов % |

| 0,0-1,0 | 78 | 899 | 88,6 |

| 1,1-2,0 | 6 | 752 | 6,8 |

| 2,1-50,0 | 3 | 993 | 3,4 |

| Свыше 50,0 | 1 | 5054 | 1,2 |

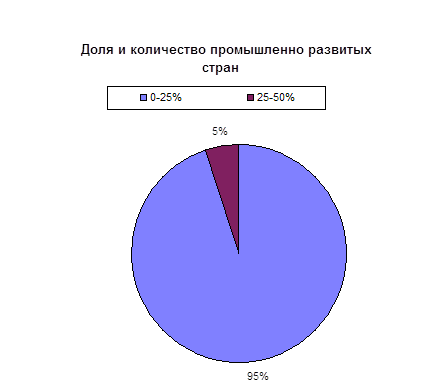

4) Основные инвесторы

Основными инвесторами в I полугодии 1998г. выступили предпринимательские круги десяти развитых стран, на долю которых приходилось 94,2% всех инвестиций (в I полугодии 1997г.-88,3%):

Таблица 3.7.

млн.долларов США

| Поступило | В том числе | ||||

| всего | в % к итогу | прямые | портфельные | прочие | |

| Всего инвестиций | 7698 | 100,0 | 1510 | 32 | 6156 |

| из них: Германия | 2637 | 34,3 | 244 | 0 | 2392 |

| США | 1190 | 15,5 | 443 | 0 | 747 |

| Франция | 1155 | 15,0 | 10 | - | 1145 |

| Великобритания | 980 | 12,7 | 111 | 12 | 857 |

| Кипр | 411 | 5,3 | 249 | 11 | 151 |

| Швейцария | 340 | 4,4 | 31 | 0 | 309 |

| Нидерланды | 265 | 3,4 | 68 | 1 | 196 |

| Швеция | 115 | 1,5 | 52 | 0 | 63 |

| Италия | 111 | 1,5 | 10 | - | 101 |

| Канада | 44 | 0,6 | 16 | - | 28 |

По накопленному иностранному капиталу по состоянию на 1 июля 1998г. лидирует Германия, ее удельный вес в общем объеме инвестиций составил 39,6% (14,7 млрд.долларов). Значительный объем накопленных иностранных инвестиций приходится на США- 13,1% (4,8 млрд.долларов), Италию- 9,4% (3,5 млрд.) и Кипр - 8,9% (3,3 млрд. долларов).

Накопленный капитал, поступивший из таких стран, как Франция, Великобритания и Нидерланды, составил 2,4% от общего объема накопленных иностранных инвестиций.

Наиболее крупные инвестиции в I полугодии 1998г. были направлены в топливную промышленность Германией (46,0% от общего объема иностранных инвестиций в эту отрасль), Великобританией (27,9%) и США (11,1%), в строительство - Швецией (70,0%), в общую коммерческую деятельность по обеспечению функционирования рынка- Великобританией (32,5%), Швейцарией (24,5%) и США (16,6%).

Более половины инвестиций, поступивших в I полугодии 1998г. из Германии, составляют торговые кредиты, более трети - прочие кредиты. Более трети инвестиций из США- прямые (в основном, взносы в уставный капитал и кредиты от зарубежных совладельцев предприятий), почти две трети - прочие инвестиции (различного рода кредиты). Большая часть инвестиций из Франции (97,7%)- торговые и прочие кредиты. В инвестициях из Кипра на долю прямых приходится 60,6%, в том числе на взносы в уставный капитал- 27,2% общего объема инвестиций.

Следует отметить, что наблюдается тенденция увеличения доли поступивших инвестиций из ряда развитых стран в общем объеме иностранных инвестиций в экономику Российской Федерации. Так, доля инвестиций, поступивших из Германии, возросла с 10,3% в 1995г. до 34,3% в I полугодии 1998г., из Франции- соответственно с 3,6% до 15,0%, из Великобритании- с 6,1% до 12,7%. Доля поступления инвестиций сократилась из таких стран, как США (с 27,9% до 15,5%), Швеция (с 2,1% до 1,5%), и Швейцария (с 14,6% до 4,4%).

Движение иностранного капитала, поступающего из развитых стран мира, приведено в следующей таблице:

Таблица 3.8.

Движение иностранного капитала, поступающего из развитых стран мира

млн. долларов США

| Поступило | Изъято | Накоплено на конец июня 1998г. | ||

| Всего | в % к итогу | |||

| Всего инвестиций | 7698 | 4576 | 37064 | 100 |

| Германия | 2637 | 993 | 14669 | 39,6 |

| США | 1190 | 1027 | 4840 | 13,1 |

| Франция | 1155 | 124 | 347 | 0,9 |

| Великобритания | 980 | 898 | 274 | 0,7 |

| Кипр | 411 | 643 | 3298 | 8,9 |

| Швейцария | 340 | 245 | 425 | 1,1 |

| Нидерланды | 265 | 207 | 301 | 0,8 |

| Швеция | 115 | 41 | 450 | 1,2 |

| Италия | 111 | 108 | 3477 | 9,4 |

| Канада | 44 | 43 | 142 | 0,4 |

5)Инвестиционный доход

Инвестиционный доход[18] от вложений иностранных инвесторов в экономику России снизился по сравнению с соответствующим периодом 1997г. в 10 раз и составил 34 млн. долларов, в том числе от прямых инвестиций - 20 млн. долларов. В структуре инвестиционного дохода иностранных инвесторов за период с 1995г по I полугодие 1998г. произошли изменения. Так, доля дохода от прямых инвестиций снизилась за этот период с 94,9% до 58,1%, а доля дохода от портфельных и прочих инвестиций возросла соответственно с 0,9% до 3,4% и с 4,2% до 38,5%. Динамика инвестиционного дохода приведена в следующей таблице:

Таблица 3.9.

Динамика инвестиционного дохода

млн.долларов США

|

| 1995г. | 1996г. | 1997г. | I полугодие 1998г. | I полугодие 1998г. в % к I полугодию 1997 |

| Инвестиционный доход | 170 | 900 | 390 | 34 | 10,4 |

| в том числе: от прямых инвестиций | 161 | 62 | 51 | 20 | 65,7 |

| из них: реинвестированный доход | 1 | 43 | 30 | 2 | 8,4 |

| распределенный доход | 160 | 19 | 21 | 18 | в 2,2р. |

| от портфельных инвестиций | 2 | 15 | 38 | 1 | 113,3 |

| от прочих инвестиций | 7 | 823 | 301 | 13 | 4,4 |

В I полугодии 1998г., как и в конце 1997г., наблюдается снижение инвестиционной активности. Одна из причин- нестабильность финансового положения организаций. В последние годы наблюдается снижение реальной массы прибыли ( сальдо прибылей и убытков), полученной крупными и средними организациями Российской Федерации (без страховых и кредитных организаций). Так, если в 1995г. по сравнению с соответствующим периодом предыдущего года ее объем в целом по России в действующих ценах вырос в 2,6 раза, то в 1997г. - на 1,5%, а в I полугодии 1998г. он составил 70,9% от объема прибыли, полученного за соответствующий период предыдущего года. Доля убыточных организаций в общем числе организаций возросла с 34,2% в 1995г. до 48,9% в I полугодии 1998 года.

***

Можно сделать вывод, что в 1998 году значительно сократился общий объем поступления иностранных инвестиций. В структуре иностранного капитала возросли прочие инвестиции и сократились прямые и портфельные. Это связано с поступлением кредитов по правительственным соглашениям, увеличением торговых кредитов, стремлением инвесторов вкладывать капитал только в краткосрочные финансовые вложения, оттоком иностранных инвесторов с российского рынка ценных бумаг.

Привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов, которые растрачиваются бессистемно и только умножают государственные долги.

Заключение.

Для нашей страны, которая встала на путь интеграции в мировое хозяйство и стремиться создать открытую экономическую систему, участие в процессах движения капитала и как импортера, и как экспортера является вопросом стратегически важным. Сегодня же участие России в этих процессах с трудом можно назвать активным, а с точки зрения привлечения зарубежных капиталовложений ей предстоит конкурировать со странами, рынки которых оказываются сейчас более привлекательными для инвесторов.

Поэтому привлечение иностранных инвестиций в российскую экономику является одной из важнейших задач, которые предстоит в ближайшие годы решить экономическому руководству России. Обращение к зарубежным источникам капитала необходимо нашей стране по нескольким причинам:

· экономический кризис и резкое сокращение внутренних инвестиционных ресурсов делают необходимым обращение к зарубежным источникам финансирования как конкретных проектов в сфере производства, так и бюджетной сферы (через увеличение внешнего государственного долга);

· привносимые иностранными инвесторами в российскую экономику современные технологии способны существенно повысить конкурентоспособность отечественного производства (что особенно важно для экспортно-ориентированных отраслей);

· предприятия с иностранными инвестициями, создавая новые рабочие места, способствуют повышению уровня занятости населения России и снижению социальной напряженности;

· конкуренция предприятий с иностранными инвестициями со «старыми» российскими предприятиями на внутреннем рынке может иметь существенное значение в борьбе с монополизмом;

· в долгосрочной перспективе «встраивание» России в мировой цикл движения капитала будет способствовать интеграции страны в мировое хозяйство и нахождению оптимальной «ниши» во всемирном разделении труда.

В условиях инвестиционного кризиса в России привлечение иностранных инвестиций становится задачей, от эффективности решения которой зависят ход, темпы и во многом результаты проводимых реформ. В условиях перехода от одной хозяйственной системы к другой требуется огромное количество инвестиций для обеспечения такого перехода.

Для перестройки всего народнохозяйственного комплекса на рыночную основу, модернизации экономики, усиления ее социальной ориентации требуются огромные капиталовложения. Конечно, наивно думать, что иностранные капиталы смогут утолить весь наш инвестиционный голод в полной мере. Однако в определенной степени, в рамках развития отдельных ключевых областей и сфер производства это сделать, видимо, возможно.

Имея множество альтернативных предложений на более благоприятных, чем в России, условиях, иностранный капитал не спешит и не будет спешить инвестировать в российскую экономику. Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

А в России инвестиционный климат является неблагоприятным для широкого привлечения иностранных инвестиций. Политическая нестабильность, экономический кризис, инфляция, разгул преступности и другие «прелести» переходного периода предопределяют крайне низкий рейтинг России у западных организаций, занимающихся сравнительным анализом условий для инвестиций и степени их риска во всех странах мира. Эти и многие другие причины вынуждают западных инвесторов проводить осторожную и выжидательную политику в области инвестиционного сотрудничества с Российской Федерации.

Названные проблемы перевешивают такие черты России, как богатые природные ресурсы, мощный, хотя технически устаревший производственный аппарат, наличие дешевой и квалифицированной рабочей силы, высокий научно-технический потенциал.

Привлечение иностранных инвестиций в российскую экономику является жизненно важным средством устранения инвестиционного «голода» в стране. Для того, чтобы иностранные инвесторы пошли на вложения, необходимы очень серьезные изменения в инвестиционном климате. Требуется принятие ряда кардинальных мер, направленных на формирование в стране как общих условий развития цивилизованных рыночных отношений, так и специфических, относящихся непосредственно к решению задачи привлечения иностранных инвестиций. Среди мер общего характера в качестве первоочередных следует назвать:

· Достижение национального согласия между различными властными структурами, социальными группами, политическими партиями и прочими общественными организациями по поводу приоритетности решения общенациональной проблемы выхода России из экономического кризиса.

· Ускорение работы Государственной думы над общественным и уголовным законодательством, нацеленным на создание в стране цивилизованного некриминального рынка.

· Радикализацию борьбы с преступностью.

· Торможение инфляции всеми известными в мировой практике мерами за исключением невыплаты трудящимся зарплаты.

· Пересмотр налогового законодательства в сторону его упрощения и стимулирования производства.

· Мобилизацию свободных средств предприятий и населения на инвестиционные нужды путем повышения процентных ставок по депозитам и вкладам.

· Предоставление налоговых льгот банкам, отечественным и иностранным инвесторам, идущим на долгосрочные инвестиции, с тем чтобы полностью компенсировать им убытки от замедленного оборота капитала по сравнению с другими направлениями их деятельности.

· Формирование общего рынка республик бывшего СССР со свободным перемещением товаров, капитала и рабочей силы.

Данные меры не абсолютны, но они, на мой взгляд, могут сыграть положительную роль в становлении отечественной экономики.

П Р И Л О Ж Е Н И Я

Приложения к I части.

Рис.1.1.

Процесс инвестирования.

|

Приложения к II части.

Таблица 2.1.

Корреляция с американскими акциями и облигациями

| Корреляция американских акций с иностранными | Корреляция американских облигаций с иностранными | |||

| Страна | Акции | Облигации | Акции | Облигации |

| Австралия | 0,48 | 0,24 | -0,05 | 0,20 |

| Канада | 0,74 | 0,31 | 0,18 | 0,82 |

| Франция | 0,50 | 0,21 | 0,20 | 0,31 |

| Германия | 0,43 | 0,23 | 0,17 | 0,50 |

| Япония | 0,41 | 0,12 | 0,11 | 0,28 |

| Великобритания | 0,58 | 0,23 | 0,12 | 0,28 |

| Среднее | 0,52 | 0,22 | 0,12 | 0,40 |

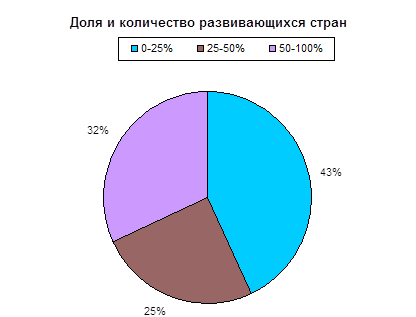

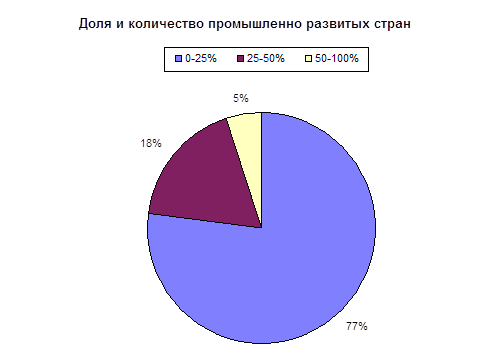

Рис.2.1.

Рис.№ 2.2.

Зависимость экспортной прибыли от ведущего вида товара.

Таблица № 2.2.

Зависимость экспортной прибыли развивающихся

стран от одного товара.

| Развивающаяся страна | Товар | Доля экспорта развивающейся страны |

| Колумбия | Кофе | 59,9 |

| Куба | Сахар | 77,1 |

| Габон | Нефть | 76,1 |

| Гана | Какао | 58,3 |

| Ямайка | Руды основных металлов | 65,3 |

| Либерия | Сырьевые (нефтяные) материалы | 90,3 |

| Макао | Одежда | 56,8 |

| Мали | Хлопок | 55,7 |

| Мавритания | Железная руда | 49,1 |

| Нигер | Руды урана и тория | 83,2 |

| Руанда | Кофе | 71,5 |

| Сьерра-Леоне | Полудрагоценные камни и сырьевые материалы | 70,4 |

| Сомали | Живые животные | 89,7 |

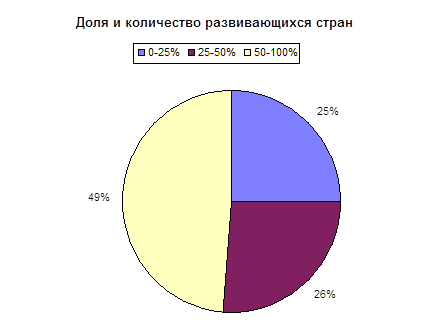

Рис.№ 2.3.

Зависимость от основного партнера по экспорту.

Таблица № 2.3

Зависимость экспортной прибыли развивающихся стран

от торгового партнера

| Развивающаяся страна | Экспортный рынок | Доля экспорта развивающейся страны, % |

| Бруней | Япония | 61,2 |

| Центральноафриканская Республика | Франция | 44,1 |

| Маврикий | Великобритания | 43,5 |

| Мексика | США | 64,7 |

| Сомали | Саудовская Аравия | 86,5 |

Таблица №2.4.

Динамика макроэкономических показателей и прогнозы[19]

(темпы прироста в %)

| 1991г | 1992г | 1993г | 1994г | 1995г | 1996г | 1997г | 1998г | 1999г | 2000г | |

| Реальный ВВП | ||||||||||

| Факт | -5,0 | -14,5 | -8,7 | -12,7 | -4,2 | -3,5 | 0,8 | |||

| Прогноз | ||||||||||

| май1995г | 0,0 | 2,5 | ||||||||

| декабрь1996г | 1,0 | 3,0 | 4,5 | 5,0 | ||||||

| январь1998г. | 1,5 | 3,5 | 5,0 | |||||||

| Промышленное производство | ||||||||||

| Факт | -8,0 | -18,0 | -14,1 | -20,9 | -3,3 | -4,0 | 1,9 | |||

| Прогноз | ||||||||||

| май1995г | 0,0 | 2,0 | ||||||||

| декабрь1996г | 1,0 | 4,0 | 6,0 | 8,0 | ||||||

| январь1998г. | 3,0 | 4,0 | 5,0 | |||||||

| Реальные капиталовложения | ||||||||||

| Факт | -15,0 | -40,0 | -12,0 | -24,0 | -10,0 | -18,0 | -6,0 | |||

| Прогноз | ||||||||||

| май1995г | 1,0 | 7,5 | ||||||||

| декабрь1996г | 0,5 | 7,0 | 10,0 | 12,0 | ||||||

| январь1998г. | 0,0 | 5,0 | 6,5 | |||||||

| Потребительские цены (декабрь к декабрю) | ||||||||||

| Факт | 160,0 | 2509,0 | 839,9 | 215,1 | 131,1 | 21,8 | 11,0 | |||

| Прогноз | ||||||||||

| май1995г | 20,0 | 15,0 | ||||||||

| декабрь1996г | 11,8 | 8,0 | 7,0 | 6,0 | ||||||

| январь1998г. | 6,3 | 5,5 | 4,5 | |||||||

Рис.№ 2.4.

Рис.2.5.

Рис. № 2.6.

Рис.2.7.

Приложения к III части.

Таблица 3.1.

Динамика внешнего долга.

| Долг СССР млрд.долл | Долг РФ млрд.долл. | Обслуживание, % к ВВП | |

| 1992г | 104,9 | 2,8 | 0,7 |

| 1993г | 103,7 | 9,0 | 0,3 |

| 1994г | 108,6 | 11,3 | 0,5 |

| 1995г | 103,0 | 17,4 | 0,9 |

| 1996г | 100,8 | 24,2 | 0,9 |

| 1997г | 97,8 | 33,0 | 0,7 |

| 1998г[20] | 95,0 | 55,0 | 1,2 |

Таблица 3.2.

Изменение цен по секторам экономики России.

на конец года в процентах

| К предыдущему месяцу | Октябрь 1998г. к | Справочно |

| ||||

| август | сентябрь | октябрь | октябрю 1997г | декабрю 1997г. | октябрь 97г. к декабрю 96г. | ||

| Индекс потребительских цен | 103,7 | 138,4 | 104,5 | 158,8 | 156,4 | 109,3 | |

| Индекс цен производи-телей промышленной продукции | 98,8 | 107,4 | 105,9 | 112,4 | 112,0 | 107,3 | |

| Индекс тарифов на грузовые перевозки | 100,6 | 105,0 | 101,0 | 112,2 | 111,6 | 100,4 | |

Рис 3.1.

Таблица 3.3.

Динамика потребительских цен по группам товаров и услуг.

на конец периода, в процентах

| К предыдущему месяцу | Октябрь 1998г. к | Справочно | ||||

| август | сентябрь | октябрь | октябрю 1997г. | декабрю 1997г. | октябрь97г. к декабрю 96г. | |

| Индекс потребительских цен | 103,7 | 138,4 | 104,5 | 158,8 | 156,4 | 109,3 |

| в том числе на: продовольственные товары | 102,4 | 139,5 | 103,9 | 158,2 | 155,6 | 107,4 |

| непродовольственные товары | 107,1 | 154,3 | 107,4 | 182,2 | 180,0 | 106,7 |

| платные услуги населению | 101,2 | 103,4 | 101,6 | 116,9 | 114,8 | 120,3 |

Таблица 3.4.

Динамика поступления иностранных инвестиций.

млн.долларов США

| 1995г. | 1996г. | 1997г. | I полуго -дие 1998г. | Iполугодие 1998г.в % к Iполуго-дию 1997г. | |

| Инвестиции | 2983 | 6970 | 12295 | 7698 | 99,1 |

| из них: прямые инвестиции | 2020 | 2440 | 5333 | 1509 | 53,7 |

| в том числе: взносы в уставный капитал | 1455 | 1780 | 2127 | 641 | 58,9 |

| кредиты, полученные от зарубеж-ных совладельцев предприятий | 341 | 450 | 2632 | 593 | 38,2 |

| прочие прямые инвестиции | 224 | 210 | 574 | 275 | 164,8 |

| портфельные инвестиции | 39 | 128 | 681 | 32 | 7,2 |

| в том числе: акции | 11 | 42 | 571 | 29 | 7,9 |

| долговые ценные бумаги предприя-тий | 28 | 86 | 109 | 3 | 3,9 |

| прочие инвестиции | 924 | 4402 | 6282 | 6157 | 136,4 |

| в том числе: торговые кредиты | 187 | 406 | 340 | 1650 | в 14,8р. |

| прочие кредиты | 493 | 2719 | 4347 | 4268 | 126,1 |

| прочее | 244 | 1277 | 1595 | 239 | 121,9 |

Рис.3.2.

Таблица 3.5.

Поступление иностранных инвестиций по отраслям экономики

млн.долларов США

| 1995г | 1996г | 1997г | I полу-годие 1998г | Iполугодие 1998г.в % к Iполугодию1997г | |

| Всего: | 2983 | 6970 | 12295 | 7698 | 99,1 |

| в том числе: промышленность | 1291 | 2278 | 3610 | 2265 | в 1,7р. |

| из нее: топливная | 262 | 513 | 1677 | 1147 | в 1,9р. |

| черная металлургия | 27 | 23 | 128 | 101 | в 6,2р. |

| цветная металлургия | 43 | 178 | 342 | 164 | в 4,2р. |

| химическая и нефтехимичес-кая | 174 | 103 | 82 | 41 | 89,1 |

| машиностроение и металлооб- работка | 197 | 194 | 274 | 125 | в 2,2р. |

| лесная, деревообрабатываю-щая и целлюлозно-бумажная | 174 | 313 | 203 | 109 | в 1,6р. |

| производство строительных материалов | 20 | 31 | 40 | 14 | 49,5 |

| легкая | 13 | 44 | 11 | 1 | 37,9 |

| пищевая | 296 | 779 | 704 | 379 | 91,5 |

| строительство | 217 | 96 | 268 | 141 | в 3,1р. |

| сельское хозяйство | 4 | 4 | 20 | 3 | 16,5 |

| транспорт | 11 | 86 | 49 | 52 | в 2,1р. |

| связь | 88 | 183 | 145 | 122 | в 2,2р. |

| торговля и общественное питание | 507 | 375 | 733 | 519 | в 1,6р. |

| оптовая торговля продук-цией производственно-технического назначения | 28 | 20 | 56 | 24 | в 7,6р. |

| общая коммерческая деятельность по обеспече-нию функционирования рынка | 145 | 1629 | 2299 | 1189 | в 1,1р. |

| финансы, кредит, страхо-вание, пенсионное обеспе-чение | 406 | 2024 | 4763 | 819 | 17,2 |

Рис.3.3.

Таблица 3.5.

Количество действующих предприятий с участием иностранного капитала по экономическим районам России за 1993-1997гг.

| 1993г. | 1994г. | 1195г. | 1996г. | 1997г. | ||||||

|

| единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу | единиц | в % к итогу |

| Российская Федерация | 6359 | 100 | 11131 | 100 | 14550 | 100 | 16079 | 100 | 14734 | 100 |

| Северный район | 435 | 6,8 | 570 | 5,1 | 577 | 4,0 | 472 | 2,9 | 366 | 2,5 |

| Северо-Западный район | 1000 | 15,7 | 1544 | 13,9 | 1943 | 13,4 | 1979 | 12,3 | 1731 | 11,7 |

| Центральный район | 2640 | 41,5 | 5095 | 45,8 | 7290 | 50,1 | 8723 | 54,3 | 8137 | 55,2 |

| Волго-Вятский район | 126 | 2,0 | 226 | 2,0 | 234 | 1,6 | 274 | 1,7 | 238 | 1,6 |

| Центрально-Черноземный район | 91 | 1,4 | 307 | 2,7 | 320 | 2,2 | 299 | 1,9 | 284 | 1,9 |

| Поволжский район | 253 | 4,0 | 475 | 4,3 | 585 | 4,0 | 610 | 3,8 | 581 | 3,9 |

| Северо-Кавказский район | 346 | 5,4 | 579 | 5,2 | 686 | 4,7 | 741 | 4,6 | 656 | 4,5 |

| Уральский район | 235 | 3,7 | 601 | 5,4 | 773 | 5,3 | 874 | 5,4 | 778 | 5,3 |

| Западно-Сибирский район | 334 | 5,3 | 601 | 5,4 | 737 | 5,1 | 737 | 4,6 | 698 | 4,7 |

| Восточно-Сибирский район | 134 | 2,1 | 201 | 1,8 | 264 | 1,8 | 259 | 1,6 | 232 | 1,6 |

| Дальневосточный район | 557 | 8,8 | 667 | 6,0 | 789 | 5,4 | 768 | 4,8 | 716 | 4,9 |

| Калининградская область | 208 | 3,3 | 265 | 2,4 | 352 | 2,4 | 343 | 2,1 | 317 | 2,2 |

Таблица 3.6.

Группировка регионов по удельному весу поступивших иностранных инвестиций в I полугодии 1998г.

| Удельный вес поступивших иностранных инвестиций в общем объеме, % | Число регионов, единиц | Сумма поступивших инвестиций, млн. долларов США | Удельный вес в общем числе регионов % |

| 0,0-1,0 | 78 | 899 | 88,6 |

| 1,1-2,0 | 6 | 752 | 6,8 |

| 2,1-50,0 | 3 | 993 | 3,4 |

| Свыше 50,0 | 1 | 5054 | 1,2 |

Таблица 3.7.

Основные инвесторы.

млн.долларов США

| Поступило | В том числе | ||||

| всего | в % к итогу | прямые | портфельные | прочие | |

| Всего инвестиций | 7698 | 100,0 | 1510 | 32 | 6156 |

| из них: Германия | 2637 | 34,3 | 244 | 0 | 2392 |

| США | 1190 | 15,5 | 443 | 0 | 747 |

| Франция | 1155 | 15,0 | 10 | - | 1145 |

| Великобритания | 980 | 12,7 | 111 | 12 | 857 |

| Кипр | 411 | 5,3 | 249 | 11 | 151 |

| Швейцария | 340 | 4,4 | 31 | 0 | 309 |

| Нидерланды | 265 | 3,4 | 68 | 1 | 196 |

| Швеция | 115 | 1,5 | 52 | 0 | 63 |

| Италия | 111 | 1,5 | 10 | - | 101 |

| Канада | 44 | 0,6 | 16 | - | 28 |

Таблица 3.8.

Движение иностранного капитала, поступающего из развитых стран мира

млн. долларов США

| Поступило | Изъято | Накоплено на конец июня 1998г. | ||

| Всего | в % к итогу | |||

| Всего инвестиций | 7698 | 4576 | 37064 | 100 |

| Германия | 2637 | 993 | 14669 | 39,6 |

| США | 1190 | 1027 | 4840 | 13,1 |

| Франция | 1155 | 124 | 347 | 0,9 |

| Великобритания | 980 | 898 | 274 | 0,7 |

| Кипр | 411 | 643 | 3298 | 8,9 |

| Швейцария | 340 | 245 | 425 | 1,1 |

| Нидерланды | 265 | 207 | 301 | 0,8 |

| Швеция | 115 | 41 | 450 | 1,2 |

| Италия | 111 | 108 | 3477 | 9,4 |

| Канада | 44 | 43 | 142 | 0,4 |

Таблица 3.9.

Динамика инвестиционного дохода

млн.долларов США

|

| 1995г. | 1996г. | 1997г. | I полугодие 1998г. | I полугодие 1998г. в % к I полугодию 1997 |

| Инвестиционный доход | 170 | 900 | 390 | 34 | 10,4 |

| в том числе: от прямых инвестиций | 161 | 62 | 51 | 20 | 65,7 |

| из них: реинвестированный доход | 1 | 43 | 30 | 2 | 8,4 |

| распределенный доход | 160 | 19 | 21 | 18 | в 2,2р. |

| от портфельных инвестиций | 2 | 15 | 38 | 1 | 113,3 |

| от прочих инвестиций | 7 | 823 | 301 | 13 | 4,4 |

Список литературы:

1. Авдокушин Е.Ф./ Международные экономические отношения/ Москва/ ИВЦ «Маркетинг»/1998г.

2. Березин И./ История экономического развития/ Москва/ Русская деловая литература/ 1998г.

3. Борисов С.М./ Финансовый кризис и внешняя зависимость России/ Деньги и кредит/ №10, 1998г.

4. Бюллетень иностранной коммерческой информации (БИКИ), № 89,94,99,100,103, 105,114,131,144,153

5. Вардуль Н. Предварительный диагноз – асфиксия// Коммерсантъ. 24 октября 1995.

6. Витин А. Мобилизация финансовых ресурсов для инвестиций// Вопросы экономики. 1994. № 7.

7. Гитман Л.Дж., Джонк М.Д./ Основы инвестирования/ Москва/ Дело/ 1997г.

8. Государственный комитет Российской Федерации по статистике/ Информация о социально-экономическом положении России/ Статистический сборник, январь-октябрь № 10, 1998г.

9. Государственный комитет Российской Федерации по статистике/ Статистический бюллетень/ № 1-10,1998г

10. Государственный комитет Российской Федерации по статистике/ Социально-экономическое положение России/ Статистический сборник, январь-октябрь, № 10, 1998г.

11. Григорьев Л./ В поисках пути к экономическому росту/ Вопросы экономики/ №8,1998г.

12. Диденко Н.И./ Основы внешнеэкономической деятельности в Российской Федерации/ Санкт-Петербург/ Политехника/ 1997г.

13. Дмитриев М./ За чертой бедности – каждый россиянин?/ Экономическая газета № 1 -2.01.99, стр. 4.

14. Дэниэлс Д.Д., Радеба Ли Х./ Международный бизнес, внешняя среда и деловые операции/ Москва/ Дело/ 1998г.