Навигация

Методы анализа рисков инвестиционного проекта

Содержание:

Введение……………………………….……………….…...……..…стр.3

1. Риски. Основные понятия. Классификация………………..…стр.4

2. Анализ рисков………………………………..……………………стр.6

2.1. Качественный анализ рисков………………………….…….……стр.7

2.2. Количественный анализ рисков…………………….…….………стр.9

2.2.1. Вероятностный анализ рисков………………………………стр.11

2.2.2. Экспертный анализ рисков.……..……………………………стр.13

2.2.3. Анализ показателей предельного уровня……………………стр.15

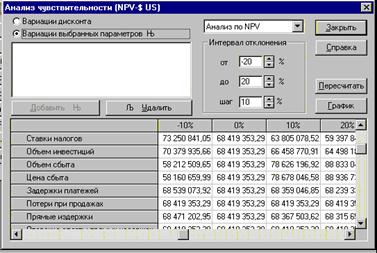

2.2.4. Анализ чувствительности проекта………………………...стр.17

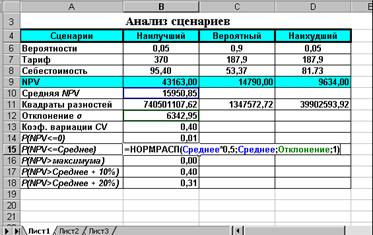

2.2.5. Анализ сценариев развития проекта……………….……….стр.19

Заключение………………………………………………………...стр.20

Практическая часть………………………………………………стр.21

Введение.

Существование общества вследствие неопределенности влияния случайных факторов различного рода во всех аспектах его деятельности подвержено рискам. В наиболее общем виде риск — это вероятность понести потери или убытки.

Инвестиционный риск характеризует вероятность возникновения непредвиденных финансовых потерь, его уровень при оценке определяется как отклонение ожидаемых доходов от инвестирования от средней или расчетной величины. Поэтому оценка инвестиционных рисков всегда связана с оценкой ожидаемых доходов и их потерь. Однако, оценка риска — процесс субъективный. Сколько бы ни существовало математических моделей расчета кривой риска и точной его величины, в каждом конкретном случае инвестор сам должен определить риск вложений в данное предприятие.

Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьироваться. Например, в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции. Поэтому нередко решения принимаются на интуитивной логической основе, но, тем не менее, они должны подкрепляться экономическим расчетом.

Определение инвестиционных возможностей является отправной точкой для деятельности, связанной с инвестированием. В конечном счете, это может стать началом мобилизации инвестиционных средств.

Таким образом, основная задача инвестиций – принести инвестору предполагаемый доход при минимальном уровне риска.

1. Риски. Основные понятия и их классификация.

Риск – потенциальная, численно измеримая возможность неблагоприятных ситуаций и связанных с ними последствий в виде: потерь, ущерба, убытков, например - ожидаемой прибыли, дохода или имущества, денежных средств и в связи с неопределенностью, то есть со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными, обстоятельствами, общим падением цен на рынке; возможность получения непредсказуемого результата в зависимости от принятого хозяйственного решения, действия. Вероятность рисков- это вероятность того, что в результате принятия решения произойдут потери для предприятия, то есть вероятность нежелательного исхода. Вероятность означает возможность получения определенного результата.

Проектные риски – это совокупность рисков, угрожающих реализации инвестиционного проекта или способных снизить его эффективность (коммерческую, экономическую, бюджетную, социальную и т.д.).

Виды инвестиционных рисков многообразны. Например одна из возможных классификаций:

1) По сферам проявления:

- экономический,

- политический,

- социальный,

- экологический,

- прочих видов.

2) По формам инвестирования:

- реального инвестирования,

- финансового инвестирования,

3)По источникам возникновения:

- Систематический (или рыночный).

- Несистематический (или специфический).

В отдельных источниках также выделяют такие риски, как:

риск, связанный с отраслью производства, — вложение в производство товаров народного потребления в среднем менее рискованны, чем в производство, скажем, оборудования;

управленческий риск, т.е. связанный с качеством управленческой команды на предприятии;

временной риск (чем больше срок вложения денег в предприятие, тем больше риска);

коммерческий риск (связан с показателями развития данного предприятия и сроком его существования).

Классификация рисков – качественное описание рисков по различным признакам.

![]()

![]()

![]()

![]()

![]() КЛАССИФИКАЦИЯ РИСКОВ ПРОЕКТА

КЛАССИФИКАЦИЯ РИСКОВ ПРОЕКТА

| ВНЕШНИЕ НЕПРЕДСКАЗУЕМЫЕ СОБЫТИЯ | ВНЕШНИЕ ПРЕДСКАЗУЕМЫЕ (НО НЕОПРЕДЕЛЕННЫЕ) СОБЫТИЯ | ВНУТРЕННИЕ НЕТЕХНИЧЕСКИЕ СОБЫТИЯ | ВНУТРЕННИЕ ТЕХНИЧЕСКИЕ ФАКТОРЫ | ЮРИДИЧЕСКИЕ И ПРАВОВЫЕ ФАКТОРЫ |

|

Непредвиденное вмешательство органов государственного регулирования: -стандарты и нормы; -экспорт; -ценообразование; -экология.

Стихийные бедствия. Неожиданные внешние воздействия: -экологические; -социальные; -экономические; -технические.

Неопределенные обстоятельства и неудачи: -политическая нестабильность; -банкротство; -нарушение контрактов. | Рыночные риски из-за изменений: -источников и стоимости сырья; -спроса; -конкуренции; -рыночных цен; -пожеланий покупателей. Эксплуатация: -необходимость сопровождения; -соответствие проекту. Валютный курс.

Инфляция.

Налоговая система.

Социальные и экологические факторы. |

Срыв графиков работ: -изменение решений; -нехватка рабочей силы; -забастовки; -задержка поставок; -непредвиденные условия на площадке; -ошибки в проекте; -изменение требований заказчика; -нереальность планов; -недоделки; -смена руководства. Прерывание финансирования.

Превышение затрат из-за: -исполнителей; -поставщиков; -заказчика. | Изменение технологий.

Производство работ: -качество; -производительность; -надежность. Проектирование: -соответствие техническим условиям; -вероятность изменений; -технологичность. Технологические риски. | Лицензии.

Патентные права.

Ошибки контрактов.

Внешние иски.

Форс-мажор. |

Похожие работы

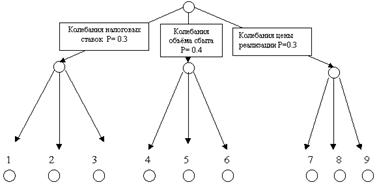

... и вероятностную оценки; 4) исходя из значений всех вершин и дуг рассчитывают вероятностное значение критерия NPV (IRR, РI); 5) проводят анализ вероятностных распределений полученных результатов. 2. Алгоритм анализа рисков инвестиционного проекта (в общем виде) 1) установить взаимосвязи между исходными и выходными показателями в виде математического уравнения или неравенства, т.е. ...

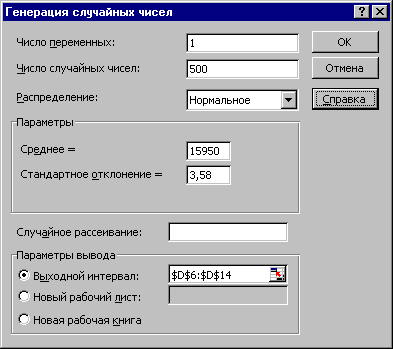

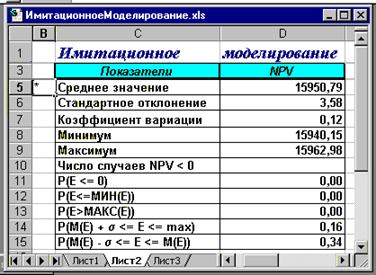

... и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики. В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы: Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”): 1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

0 комментариев