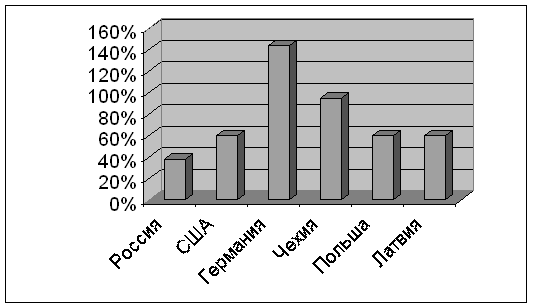

Подход зарубежных правительств к регулированию деятельности иностранного банковского капитала определяется национальными интересами и зависит от ряда факторов. Если государство стремится привлечь в страну капитал вообще и банковский капитал в частности, расширить спектр банковских услуг, усилить конкуренцию в банковском секторе и т. п., оно проводит политику либерализации. Напротив, опасения утратить контроль за банковской сферой, чрезмерно усилить конкуренцию и тем самым нанести ущерб национальным банкам, способствовать захвату зарубежным капиталом ключевых позиций в ведущих отраслях промышленности или оттоку ресурсов за границу побуждают вводить ограничения на деятельность банков с иностранным участием.

Под воздействием этих факторов, а также особенностей экономической и политической обстановки в отдельных странах и складывается курс в отношении регулирования деятельности зарубежного банковского капитала. В большинстве развитых стран политика ограничения этой деятельности, характерная для первых послевоенных лет, под влиянием развития интеграционных процессов, укрепления национальных банковских систем, а также необходимости привлечения зарубежного капитала постепенно сменилась политикой предоставления филиалам и дочерним компаниям иностранных банков национального статуса.

Тем не менее в ряде стран - например, в Австралии, Аргентине, Дании, Исландии, Новой Зеландии, Норвегии, Финляндии, Швеции - до недавнего времени продолжали сохраняться существенные ограничения, а порой и полный запрет на деятельность банков с участием иностранного капитала.

Так, в Аргентине эти банки допускались только как торговые и инвестиционные. В Австралии до 1985 года участие иностранного капитала в местных банках ограничивалось 50 процентами, а участие в ведущих банках страны ("трейдинг бэнкс") запрещалось вообще. Хотя данные ограничения были сняты, для создания в Австралии банка с более чем 50-процентным зарубежным участием и до сих пор требуется одобрение Комитета по оценке зарубежных инвестиций, который стремится выявить потенциальные выгоды (или возможный ущерб) от деятельности такого банка для австралийских экономических интересов. В Дании длительное время сохранялись ограничения на долю зарубежного капитала в совокупном банковском капитале страны, которые были отменены лишь в 1974 году.

Участие зарубежных кредитных институтов в финских коммерческих банках было разрешено законом 1978 года, однако предельный размер такого участия устанавливался на уровне 20 процентов. При этом по-прежнему запрещалось открытие филиалов и отделений иностранных банков на территории Финляндии. В 80-е годы в этой стране происходила постепенная либерализация банковской деятельности, в том числе и деятельности иностранных банков, что объяснялось потребностью создания эффективно функционирующего кредитно-денежного рынка. В 90-е годы тенденция к либерализации усилилась в связи с необходимостью унификации национального законодательства и законодательства ЕС. В 1993 году фактически были сняты ограничения конкуренции в сфере банковских услуг, в том числе и конкуренции со стороны зарубежных банков. Эти меры были приняты после тщательного изучения состояния дел в банковской системе Финляндии, в ходе которого специалисты пришли к выводу, что серьезного обострения конкуренции следует ожидать лишь в некоторых сегментах рынка, тогда как "обычная" банковская деятельность вряд ли привлечет значительное число зарубежных инвесторов.

Длительные дискуссии по поводу либерализации деятельности банков с участием иностранного капитала велись в Норвегии. Уже в 1974 году эмиссионный банк страны - Норгес Банк - рекомендовал министерству финансов разрешить доступ на норвежский рынок небольшому числу зарубежных банков. Правительство отклонило это предложение, заявив, однако, что не возражает против открытия представительств иностранных банков в том случае, если они не будут осуществлять деятельность в сферах, охватываемых норвежским банковским законодательством. Лишь в феврале 1982 года министерство финансов создало комиссию для изучения состояния дел в банковской системе и исследования вопроса о целесообразности допуска зарубежных банков на норвежский рынок.

Комиссия, состоявшая из представителей банков, министерства финансов и банковского надзора, высказалась за положительное решение вопроса. Данный вывод обосновывался тем, что, с одной стороны, норвежская банковская система достаточно развита, чтобы выдержать натиск иностранной конкуренции. С другой стороны, зарубежные банки проявляли повышенный интерес в первую очередь к участию в финансировании освоения нефтяных и газовых месторождений, а привлечение иностранных инвестиций в эту капиталоемкую отрасль отвечало и интересам Норвегии.

В 1983 году к выводам комиссии присоединилось и правительство. В июне 1984 года состоялась острая полемика в стортинге (парламенте), который, в частности, рекомендовал министерству финансов изучить вопрос, не следует ли ограничить деятельность инобанков ипотечными операциями с недвижимостью, а также операциями с ценными бумагами. Тем не менее в конечном счете в законодательство о банках были внесены соответствующие изменения и зарубежным банкам были предоставлены в принципе те же права, что и норвежским. В то же время открытие рынка осуществлялось весьма осторожно. В соответствии с выводами комиссии, работавшей в 1982 году, было принято решение вначале допустить на внутренний рынок ограниченное число первоклассных зарубежных банков, которые уже имели длительные и прочные связи с норвежскими предприятиями и органами власти. Кроме того, в странах происхождения зарубежных банков норвежские кредитные институты на основе принципа взаимности должны были пользоваться свободой открытия своих филиалов.

Иностранные банки могли открывать на территории Норвегии лишь предусмотренные законодательством страны капитальные общества (акционерные компании), которые принадлежали как одному, так и нескольким зарубежным и иностранным банкам. Во втором случае инобанки должны были владеть более чем половиной капитала общества. При этом, как правило, доля в правлении иностранцев или норвежцев, живущих за границей, не превышала третьей части, а председателем правления обязательно становился норвежец, постоянно проживающий в стране. То же относилось и к составу наблюдательных советов.

Хотя банкам с участием зарубежного капитала в принципе предоставлялись те же возможности по ведению операций, что и национальным, однако на практике для них было осложнено, например, открытие отделений. Повышенные требования предъявлялись к количеству и содержанию регистрационных документов. Например, требовалось письменное обязательство материнского общества (обществ) оказывать дочерней компании необходимую финансовую помощь и т. д.

Наконец, был установлен относительно короткий срок подачи регистрационных документов: до 1 сентября 1984 года, то есть всего около трех месяцев. Документы, представленные после указанного срока, не рассматривались. В этих условиях лицензию получить могли только те банки, которые активно к этому готовились и не испытывали никаких сомнений относительно целесообразности выхода на норвежский рынок. В тот период открыть свои филиалы в Норвегии смогли лишь десять банков - три американских, три французских, три шведских и один английский. Смысл подобных ограничений очевиден: норвежские власти в условиях неопределенности последствий допуска иностранного капитала стремились на первых порах ограничить его приток, чтобы накопить необходимый практический опыт и на этой основе принимать дальнейшие решения.

Практика подтвердила целесообразность постепенного открытия страны для зарубежного банковского капитала. По оценкам норвежских специалистов, либерализация 1984 года и последующие ее раунды усилили конкуренцию на рынке банковских услуг, способствовали повышению эффективности работы национальных банков, стимулировали процесс концентрации (в том числе и международной) банковского капитала, привели к значительному притоку зарубежных кредитных ресурсов в страну. В то же время национальная банковская система не испытала сильного шока и ее развитие в целом отвечало тенденциям и потребностям общехозяйственной динамики.

Постепенность в открытии национального рынка была характерна и для Швеции. В этой стране инобанкам было разрешено открывать свои представительства в 1974 году. Этот первый шаг через какое-то время потребовал совершения последующих. Дальнейшей либерализации способствовало, в частности, давление со стороны зарубежных государств, где шведские банки открывали свои филиалы. Так, Франция, Швейцария, Италия и другие страны недвусмысленно давали понять шведскому правительству, что они рассчитывают на "взаимность" в сфере либерализации банковской деятельности. За либерализацию сильно зарегулированного внутреннего кредитного рынка активно выступали и шведские банки.

В этих условиях правительство страны вынуждено было приступить к изучению данной проблемы, результатом которого явился документ 1984 года "Открытие банков с участием иностранного капитала", где не только излагались различные точки зрения на данную проблему, но и проводилась мысль о возможных позитивных последствиях такого открытия вследствие усиления "стимулирующей конкуренции" и облегчения доступа отечественных банков на зарубежные рынки.

Документ, однако, натолкнулся на резкую критику в парламенте.

Лишь 1 июля 1985 года были приняты законодательные основы деятельности иностранных банков. В соответствии с ними в Швеции допускалось открытие дочерних обществ (но не филиалов) инобанков в форме банковского акционерного общества. По шведскому праву такое общество является самостоятельным юридическим лицом, деятельность которого регулируется теми же нормами, что и деятельность шведских банков.

Дочернее общество могло быть создано как одним, так и несколькими зарубежными банками. Участие в них шведских кредитных институтов, однако, не допускалось. Обществам, организованным инобанками, разрешалось открывать отделения, но запрещалось создавать свои дочерние компании. При выдаче лицензии руководствовались строгой системой критериев: в роли материнского общества должен был выступать первоклассный банк с безупречной репутацией и прочной финансовой основой. Учитывался опыт сотрудничества со шведскими предприятиями, предполагаемые направления деятельности в стране и т. д.

Как и в Норвегии, доля иностранцев в наблюдательных советах ограничивалась третьей частью; при этом председателем наблюдательного совета в обязательном порядке должен быть гражданин Швеции. Председателем правления, однако, мог быть и иностранец. Дочерние компании зарубежных кредитных институтов допускались к банковским операциям в Швеции в полном объеме.

Характерно, что в Швеции, как и в Норвегии, был установлен трехмесячный срок подачи заявок на получение лицензий (до 1 октября 1985 года). Неудивительно, что лишь 14 инобанков сумели в срок подать такие заявки (хотя общее число представительств зарубежных банков в Швеции составляло тогда 32). Впоследствии два банка отказались от получения лицензии и она была выдана 12 кредитным учреждениям - двум американским, пяти французским, двум норвежским, двум финским и одному голландскому.

Установление жестких сроков свидетельствовало о том, что шведское правительство рассматривало открытие рынка банковских услуг как своего рода эксперимент, результаты которого после накопления практического опыта позволили бы дать ответ на вопрос о целесообразности дальнейшей либерализации. Подобная осторожность обоснованна: объем шведского кредитного рынка был ограничен (в 1985 году на нем действовали лишь 15 банков), и правительство стремилось избежать его дестабилизации, выдав лицензии чрезмерному числу дочерних обществ инобанков.

Практика, однако, показала, что шведским гроссбанкам удалось сохранить свои позиции. Из 12 инобанков, получивших лицензии в 1985 году, пять впоследствии ушли со шведского рынка. На долю иностранных банков сейчас приходится лишь около 1 процента в совокупном капитале банков, зарегистрированных в стране. Это позволило предпринять дальнейшие шаги по либерализации кредитного рынка. В частности, в 1990 году был отменен запрет на открытие филиалов иностранных банков. Но определенные ограничения на их деятельность сохраняются. Так, ограничивается их финансовое участие в шведских кредитных институтах.

Результатом либерализации банковского законодательства стало, по мнению шведских экспертов, обострение конкуренции, расширение объема предоставляемых кредитов и общее улучшение деятельности банков, а также усиление концентрации банковского капитала.

Таким образом, открытие рынков для деятельности иностранного банковского капитала в большинстве зарубежных государств принесло позитивные результаты, оказав положительное воздействие как на деятельность национальной банковской системы, так и на приток капитала из-за рубежа.

В долгосрочном плане открытие внутреннего кредитного рынка для инобанков отвечает интересам России, поскольку они могут способствовать притоку в страну зарубежного капитала и ее интеграции в систему международных финансовых отношений, а также оказать позитивное воздействие на деятельность российской банковской системы через механизм обострения конкуренции. Менее определенными видятся краткосрочные последствия либерализации режима допуска иностранных банков на российский рынок. Эта неопределенность касается и возможных масштабов притока западного банковского капитала, и основных направлений их деятельности, и последствий обострения конкуренции для российских банков. Решение этих вопросов вряд ли возможно без накопления практического опыта, анализ которого позволил бы выявить как положительные, так и негативные стороны деятельности зарубежных банков с точки зрения российских интересов, найти пути и средства развития первых и нейтрализации вторых.

В этих условиях приемлемым способом решения проблемы стало бы постепенное, осторожное открытие страны для зарубежного банковского капитала, подобно тому, как это было сделано, например, в Норвегии или Швеции. При этом было бы целесообразно ограничивать не операции инобанков, а масштабы их деятельности путем регулирования размеров притока банковского капитала в страну. В этом смысле практика установления Центральным банком России лимита участия иностранного капитала в банковской системе страны (в настоящее время в размере 12 процентов в совокупном капитале банков, зарегистрированных в Российской Федерации) является вполне обоснованной. Не исключено, что потребуются и дополнительные меры управления инобанками - например, допуск на российский рынок исключительно первоклассных банков с безупречной репутацией, выявление и учет при выдаче лицензий потенциальных выгод или ущерба от деятельности того или иного банка для России и т. п.

Целесообразно, на мой взгляд, стимулировать развитие в России филиалов инобанков, поскольку их деятельность тщательно контролируется штаб-квартирами, а при необходимости им гарантируется финансовая поддержка. Возможно и выставление дополнительных условий: в частности, лицензии следует выдавать тем банкам, деятельность которых будет соответствовать приоритетам российского правительства.

Похожие работы

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... , что капитал “бежит” из таких стран не только потому, что ему там невыгодно и опасно функционировать, но и вследствие того, что часто это капитал криминального происхождения. Создание и управление компанией за рубежом В этой части рассматриваются общие вопросы экспорта предпринимательского капитала, от мотивов создания за рубежом компаний с российским капиталом до особенностей работы уже ...

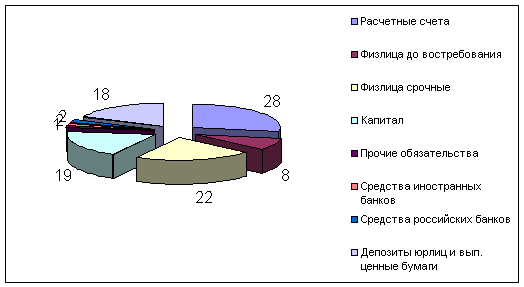

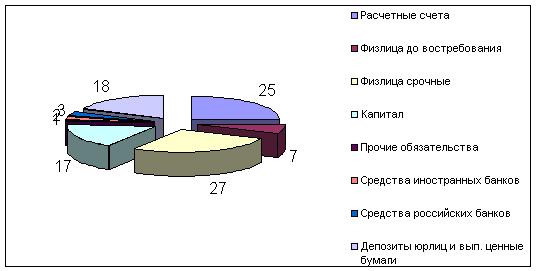

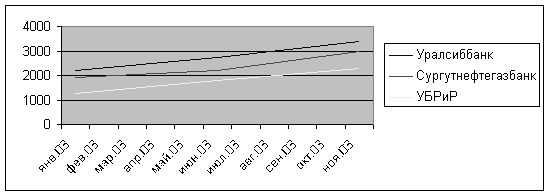

... в связи с развитием ритейловых программ универсальными федеральными банками. Региональным же банкам стоит задуматься над стратегией успешной с ними конкуренции. 3. ПРОГНОЗЫ ДАЛЬНЕЙШЕГО РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ И СВЕРДЛОВСКОЙ ОБЛАСТИ 3.1 Последствия вступления в ВТО для российской банковской системы Прежде всего, вкратце суммируем положительные и отрицательные ...

... и капитал получен в результате полностью легитимной – законной – деятельности, и способы вывоза его за границу или невозвращения капитала в Россию абсолютно законны. Очевидно, что сюда относится законное инвестирование российских капиталов в экономику других стран, внешнеэкономическая деятельность хозяйствующих субъектов, осуществляемая в полном соответствии с российским законодательством, и др. ...

0 комментариев