Введение

Настоящие Методические указания содержат требования и рекомендации по:

выделению инвестиционных рисков в деятельности Компании;

выяснению и анализу рисков лизинговых проектов;

организации ведения учета реализации проектных рисков;

подготовке отчетности о результатах управления рисками лизингового проекта.

Общие положения

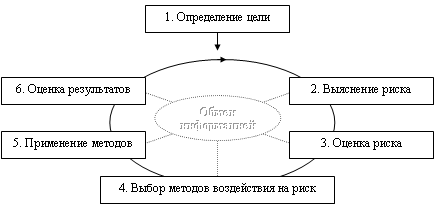

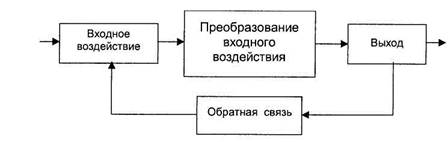

Инвестиции в лизинговые проекты осуществляются в рамках реализации миссии Компании и в целях повышения конкурентоспособности, прироста доходности капитала, снижения затрат и увеличения ценности Компании. Указанная деятельность организуется через инвестиционные проекты, при рассмотрении которых обязателен Мониторинг рисков последнего. Управление инвестиционными рисками проекта имеет целью обеспечение обоснованного, эффективного использования ресурсов Компании с учетом возможных сценариев реализации проекта.

Классификация инвестиционных рисков лизинговых проектов.

Риски классифицируются для определения значимости выявленных рисков и степени необходимости управления инвестиционными рисками лизингового проекта.

При классификации рисков используются следующие критерии:

последствия риска;

вероятность наступления рискового события.

По величине последствий риски проектов подразделяются:

незначительные - потери менее 4% от величины контракта и стоимостью не более среднемесячной выручки Компании за предыдущий год;

существенные - потери 4-20% величины контракта и стоимостью не более среднеквартальной выручки Компании за предыдущий год;

катастрофические - потери более 20% от величины контракта или стоимостью более среднеквартальной выручки Компании за предыдущий год.

По вероятности наступления рискового события риски подразделяются на высоковероятные (с 50% вероятностью риск реализуется в течение 1-го года), стандартные (с 50% вероятностью риск реализуется в течение действия лизингового контракта) и маловероятные (существует 33% вероятность реализации риска на горизонте стратегического планирования Компании).

Работа по анализу инвестиционного риска лизингового проекта включает три отдельных этапа: прединвестиционный, инвестиционный и эксплуатационный.

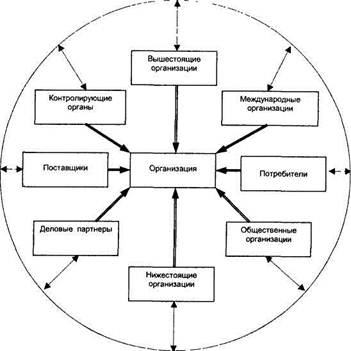

Основными формами контроля реализации проектов являются:

организационный контроль риска со стороны Управления Делами;

финансовый контроль риска со стороны Финансового Управления.

Дополнительными формами контроля реализации рисков являются контроль лизингового контракта, ведущиеся Куратором проекта в оперативном порядке, а также служебные проверки случаев нанесения ущерба интересам Компании.

Формирование структуры инвестиционных рисков.

Руководители Подразделений Компании обязаны вести постоянную деятельность по мониторингу потенциальных рисков в рамках общей стратегии развития Компании, определять проблемные вопросы и предлагать выделение конкретных мероприятий (работ), направленные на устранение потенциальных рисков.

3.1.1 Указанная деятельность осуществляется на основе Плана стратегического развития Компании.

Для исследования возможностей и целесообразности управления инвестиционными рисками по отдельным направлениям деятельности или отдельным лизинговым проектам в Компании организуются и проводятся предварительные научные исследования, с обязательным привлечением научных организаций, выбор которых происходит на основе проведения тендера.

В целях обеспечения долговременного управления рисками, возникающими в результате инвестиционной деятельности, выявления финансовых потребностей и возможностей Компании Управлением Инвестиционных Рисков ежегодно организуется подготовка сводного отчета по Мониторингу рисков лизинговых проектов на предстоящий год. Соответствующие Кураторы должны представлять в Управление к 1 октября текущего года разработанные на следующий год предложения и мониторинг инвестиционных рисков.

В конце текущего года Управлением инвестиционных рисков организуется ежегодная корректировка сводного Мониторинга рисков. При этом по проектам проводится уточнение реализации потенциальных рисковых событий, их размеров.

Оценка и выбор методов воздействия на инвестиционный риск

Подготовка предложений о формировании методов управления инвестиционными рисками конкретного проекта осуществляется Риск-менеджером совместно с Куратором. При этом Риск-менеджер проводит анализ необходимости привлечения к этой работе научно-исследовательских (проектных и других изыскательских) организаций, определяет виды необходимых исследований и работ, а также сумму затрат на указанные цели. Как правило, это касается особо важных проектов.

Бюджет Мониторинга рисков лизингового контракта определяется Риск-менеджером по согласованию с Подразделением Компании, ответственным за данный проект.

При невозможности проведения Мониторинга без привлечения научных организаций и дополнительных финансовых затрат, Риск-менеджер совместно с Профильным подразделением разрабатывает комплекс работ и мероприятий, которые направляет на согласование в соответствии с установленной процедурой согласования инвестиционных затрат.

После согласования проект направляются для утверждения Президенту Компании, с приложением Пояснительной записки.

Содержание и структура Мониторинга инвестиционных рисков

Содержание документа зависит от вида направления деятельности, характера приобретаемых для передачи в лизинг фондов, условий и особенностей реализации проекта.

Для Мониторинга устанавливается следующая структура:

титульный лист;

оглавление;

введение;

структура рисков проекта;

оценка инвестиционных рисков;

обоснование методов воздействия на риск;

резюме;

приложения.

Титульный лист, оглавление и бизнес-план в целом оформляются в соответствии с установленными правилами (шрифт, стили, Шаблон).

В разделе «Введение» приводятся общие сведения о лизинговом проекте:

определяется цель проекта и путь ее достижения;

определяются потенциальные проблемы проекта, решение которых необходимо для устойчивого достижения цели проекта;

анализируются преимущества и недостатки возможных путей достижения поставленной цели, и обосновывается выбор оптимального из них.

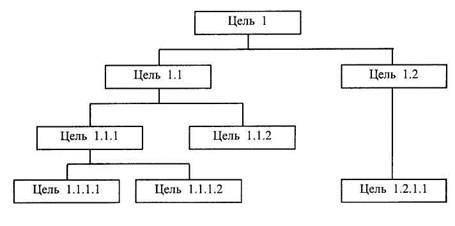

В разделе «Структура рисков Проекта» приводится разработанная система инвестиционных рисков, потенциально реализуемых в рамках лизингового Проекта. При этом:

степень детализации работ определяется с учетом возможности документального подтверждения и анализа их результата;

включение рисков производится с учетом взаимосвязей между ними;

анализируется необходимость включения в структуру инвестиционных рисков, связанных с:

проведением строительно-монтажных работ, получением проектно-сметной и рабочей документации, разрешительной документации;

при необходимости, с разработкой технико-экономического обоснования проекта;

привлечением к работам по проекту сторонних организаций (подрядчиков, поставщиков, проектировщиков и др.); проведением торгов, конкурсов для их оптимального выбора.

Структура этих рисков основывается на имеющихся результатах исследований.

В разделе «Оценка инвестиционных рисков» приводятся сводные показатели, определяющие значимость рассматриваемых рисков для проекта и Компании в целом.

Оценка значимости инвестиционных рисков проекта осуществляется на стадиях:

принятия инвестиционного решения;

реализации проекта.

Принципы оценки рисков одинаковы на всех стадиях. Основными из них являются:

рассмотрение рисков проекта на протяжении горизонта стратегического планирования Компании;

оценка величины последствий риска производится путем сопоставления ситуации “без риска” и “с риском”;

оценка вероятности наступления производится на основе опыта, накопленного Управлением инвестиционных рисков, и на основе проведенных исследований, заключений экспертов;

учет фактора времени.

Для определения значимости инвестиционных рисков применяются следующие методы (рекомендуется применять сразу несколько или, при целесообразности, даже все из них):

Методы построения деревьев;

Анализ чувствительности;

Метод сценариев;

Метод Монте-Карло;

Экспертный метод

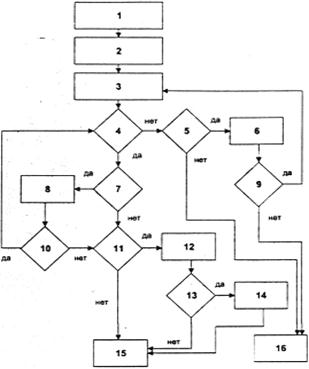

Метод построения сценариев наиболее эффективен при технико-производственных рисков, связанных с отказом взятого в лизинг оборудования и проводится следующим образом:

лизинговый проект разбивается на этапы (работы), каждый последующий из которых зависит от предыдущего;

предусматривается возможность принятия решения на каждом этапе в точке (узле) принятия решения, следующей за получением результата предыдущего этапа;

вариаций итогов каждого этапа не должно превышать 3-4;

производится оценка вероятностей каждого из результатов (сумма вероятностей должна быть равна 1);

определяются точки принятия решений с указанием вариантов решений;

при помощи программных средств приводится графическое отображение ветвей и узлов принятия решений и получения результатов.

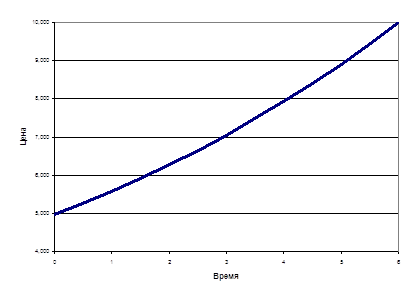

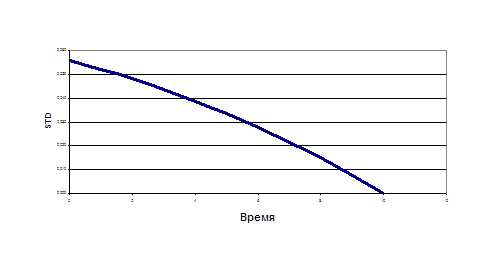

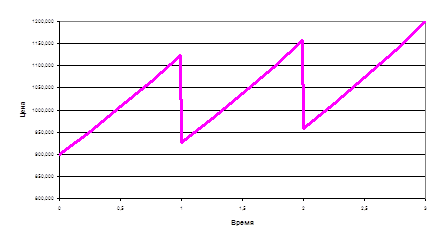

Анализ чувствительности – наиболее иллюстративный метод для рассмотрения степени влияния отдельных факторов на рискованность проекта. Алгоритм действий в этом случае следующий:

выбираются параметры проекта, влияние которых необходимо учитывать при анализе значимости совокупного риска;

минимальное значение каждого фактора выбирается таким образом, чтобы по экспертной оценке реальное значение фактора могло оказаться равным или меньше этого значения не более чем в 5% случаев;

максимальное значение фактора выбирается таким, чтобы по экспертной оценке реальное значение фактора могло оказаться равным или более этого значения не более чем в 5% случаев;

производится расчет значений ликвидности лизингополучателя отдельно по каждому фактору от минимального до максимального значения;

результаты расчета чувствительности отражаются с помощью диаграммы торнадо и (или) диаграммы паука;

в диаграмме торнадо базовое значение платежеспособности отражается в виде толстой вертикальной линии (оси торнадо), а отклонения, возникающие вследствие изменения значений факторов, откладываются вправо и влево от оси и образуют «воронку торнадо» (предварительно факторы необходимо ранжировать по степени влияния на платежеспособность);

диаграмма паука отражает характер влияния факторов на результат проекта и представляет собой график. отложенный на осях «отклонение фактора от базового значения (%) – платежеспособность»

Метод сценариев заключается в имитации нескольких вариантов развития лизингового проекта, по каждому из которых оцениваются инвестиционные риски

рассматриваются три сценария развития событий, определенные как пессимистический, наиболее вероятный и оптимистический

Метод Монте-Карло – заключается в построении модели, содержащей случайные величины, над которой впоследствии производится серия численных экспериментов, с целью оценки влияния различных исходных величин на вероятность сохранения платежеспособности лизингополучателя.

первым этапом определяется функция распределения каждого из входных параметров модели;

далее между входными параметрами устанавливаются взаимосвязи, дающие на выходе уровень рискованности данного проекта;

проводится серия из (100*n) численных экспериментов модели, где n – количество факторов модели;

строится функция распределения результата модели, и рассчитываются параметры риска.

Экспертный метод применяется для построения интегрального показателя рискованности лизингового проекта относительно факторов, имеющих нечисловую природу, и состоит из следующих этапов:

формулировка цели экспертного опроса;

определение Экспертной группы;

утверждение программы экспертного опроса;

проведение сбора экспертной информации;

анализ экспертной информации.

Полученные в результате применения каждого из методов результаты анализируются в аспекте влияния рисковых событий на платежеспособность лизингополучателя, приемлемости данного риска, вероятности реализации инвестиционных рисков и возможных путей и методов воздействия на данное последствие рискового события.

Степень значимости инвестиционного риска для лизинговой компании определяется двумя критериями: величиной последствий и вероятность наступления рискового события.

Величина последствий определяется как разница приведенных лизинговых платежей без реализации рискового события и с его реализацией.

Вероятность наступления представляет собой неотрицательную числовую характеристику шансов реализации рискового события, дающую в сумме с вероятностью обратного события 1.

Выводы отображаются на карте рисков с осями «последствия риска – вероятность наступления».

В результате анализа происходит выбор рисков, по которым требуется выбор методов воздействия:

катастрофические риски вне зависимости от вероятности их наступления;

существенные высоковероятные и стандартные риски;

незначительные высоковероятные риски.

В разделе «Обоснование методов воздействия на риск» производится анализ экономической целесообразности проведения тех или иных методов воздействия на риск.

в качестве стандартных методов воздействия на риск следует рассмотреть возможность применения страхования, резервирования, хеджирования, диверсификации, избежание и минимизация;

применение других методов возможно по согласованию с Куратором, Управлением инвестиционными рисками, Финансовым управлением и ответственным подразделением;

выбранные методы воздействия на риск должны изменять его степень до приемлемой.

в ситуации выбора между несколькими методами воздействия на один и тот же риск выбирается наименее затратный (для всех участников контракта) с точки зрения лизингового проекта.

В разделе "Резюме" приводятся:

цель проекта, выбранный вариант управления рисками проекта;

структура рисков проекта с указанием значимости последних;

сводная оценка рискованности проекта;

краткое описание выбранных методов воздействия на риски и предполагаемые результаты управления риском.

Применение методов и оценка результатов

Куратор проекта обязан организовать контроль над реализацией рисковых событий.

По истечении плановых периодов (за месяц, квартал или год) рекомендуется на основе фактических данных и, при необходимости, дополнительных расчетов составлять отчетную форму, которая должна сопоставлять потенциальные и фактические показатели по инвестиционным рискам проекта.

В выводах каждого отчета должны содержаться предложения по изменению структуры управления инвестиционными рисками.

При организации контроля прежде всего рекомендуется использовать данные бухгалтерского учета, дополнительные объемы продукции (физические показатели), фактически получаемые от реализации проекта, достигаемая экономия по затратам, среднерыночные цены на продукцию (работы, услуги) в соответствующем периоде времени и т.д., а также другие показатели и материалы, обосновывающие реализацию рисков проекта.

Периодичность представления указанных отчетных форм, определяются Куратором проекта и Финансовым Управлением. Однако в обязательном порядке эти формы прилагаются к отчету о завершении конкретного проекта.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.cfin.ru/

Похожие работы

... в последовательном и постепенном движении в направлении эффективного риск-менеджмента. При этом СУР необходима лизинговой компании для наиболее эффективной оценки и управления инвестиционными рисками, возникающими в деятельности компании. Разработка системы методов управления инвестиционными рисками невозможна без рассмотрения основных сложившихся методов управления рисками на каждом из этапов ...

... вероятностную оценку потенциальных убытков по портфелю в течение определенного периода при экспертно заданном доверительном уровне. 3. Разработка и реализация мер по управлению инвестиционными рисками. 3.1. Управление инвестиционными рисками в коммерческом банке Для рынка долговых инструментов присущи свои особенности определения основных направлений и методов управления рисками. ...

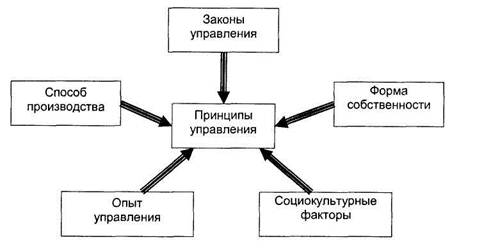

... элементам управленческих систем. По отраслям и сферам применения можно выделить методы управления, применяемые в государственном управлении, бизнесе, торговле, промышленности и т.п. Для целей риск-менеджмента наиболее подходит классификация методов управления, обусловленная их содержанием. В общей совокупности методов управления рисками можно выделить семь основных групп: 1) юридические; 2) ...

... день отсутствует четкий инструментарий формирования инвестиционной стратегии развития малых городов. Учитывая накопленный отечественный и зарубежный опыт формирования стратегии развития малых городов, при разработке методических рекомендаций по формированию инвестиционной стратегии следует учитывать следующее: Во - первых, дифференцированный подход к формированию стратегии развития малых городов, ...

0 комментариев