Навигация

Сектор В2С. Обзор российского рынка Интернет-магазинов

3.2.2 Сектор В2С. Обзор российского рынка Интернет-магазинов

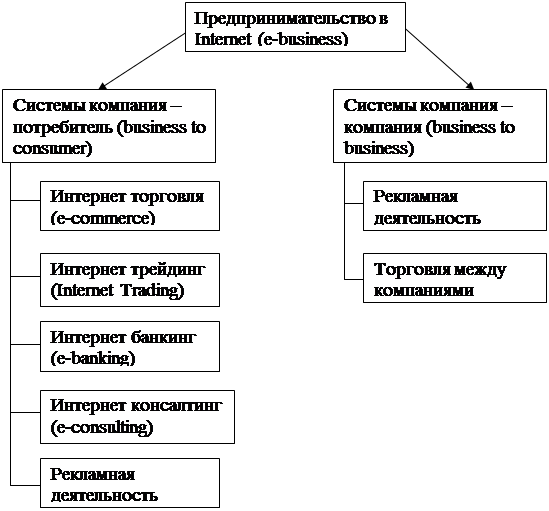

Другой формой электронной торговли явяется: предприятие - потребитель (В2С)

В2С, наиболее популярная в настоящее время форма электронной торговли, имеет место в случае продажи предприятием своих товаров и услуг напрямую потребителям. Одним из примеров самого крупного предприятия, работающего по форме B2C, является Amazon.com, американская фирма по розничной торговле книгами, имеющая более 30 млн. клиентов по всему миру. По мере расширения своей деятельности Amazon.com создала новую модель сети сбыта, обеспечивающую поставку товаров потребителям в любой стране мира. Форма В2С позволяет уравнять различия в доступе к товарам и услугам между потребителями, живущими в крупных городах и отдаленных регионах, при условии решения проблемы доступа в Интернет, доступа и оплаты в соответствующем регионе.

К моменту фактического начала электронной торговли в 1996 г. через Интернет продавались книги, компакт-диски и программное обеспечение, а общий объём сделок составлял около 500 млн. долларов. К 1998 году в Интернете можно было купить почти всё, что продается в обычных магазинах, а также путешествия, финансовые продукты (фонды, страховые полисы, кредиты) и многое, многое другое, причём оборот электронной торговли достиг 5 млрд. долларов. Как и в случае В2В, модель В2С является шансом для начинающих компаний, ибо открытие магазина или бюро путешествий в Интернете стоит в сотни раз дешевле, чем открытие традиционных торговых точек, а шансы на успех зависят от того, насколько оригинальной окажется концепция виртуального магазина.

Обзор Российского рынка интернет-магазинов.

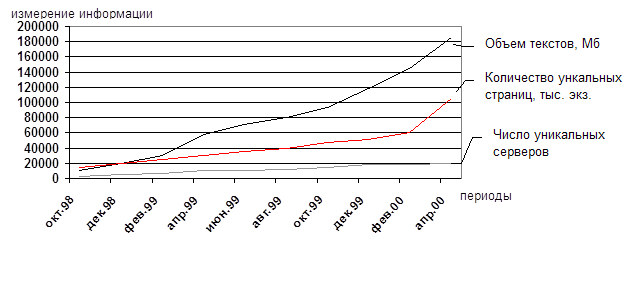

Создание российских интернет-магазинов началось в 1995 году. В настоящее время в Рунете существует около 800 магазинов.

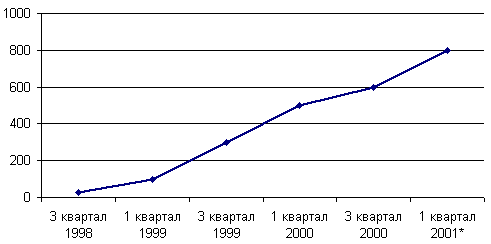

На Рис. 3.2.2.1 представлена динамика развития российских виртуальных магазинов, добровольно зарегистрированных в каталоге Magazine.ru.

Рис. 3.2.2.1

Рис. 1. Количество интернет-магазинов в России.

Источник: Magazin.ru.

Несмотря на высокую корреляцию конъюнктуры российского рынка с ситуацией в мире, особенно с ситуацией на NASDAQ, который продолжает свое падение, количество вновь зарегистрированных интернет-магазинов в России продолжает увеличиваться. Основными причинами этого, казалось бы, на первый взгляд противоречия являются особенности развития и отличительные черты российского Интернета. Наиболее выскоие темпы роста интернет-магазинов наблюдались в 2000 году, когда российские предприниматели торопились занять свое место в Сети и смело открывали новые магазины.

Возможно, здесь также действует определенный эффект запаздывания, и реакция на столь долговременное падение скажется с некоторым временным лагом. Переломить сильный положительный настрой российских предпринимателей одним разорением нескольких далеких от России американских dot.com-ов оказалось не так просто.

К тому же необходимо заметить, что из 800 зарегистрированных в каталоге Magazine.ru (www.magazin.ru) магазинов, в настоящее время реально действует (являются не просто рекламной страничкой в Рунете, а имеют хоть сколько-нибудь значительный оборот) около 300.

Это небольшое количество магазинов можно разделить по группам товаров.

Таблица 3.2.2.1

Структура российских Интернет-магазинов по группам товаров.

| Количество магазинов, шт. | |

| компьютеры и комплектующие | 40 |

| подарки и сувениры | 26 |

| книжные магазины | 24 |

| универсальные магазины | 23 |

| товары для женщин и детей | 22 |

| другое | 20 |

| портативная техника | 15 |

| мобильные телефоны | 13 |

| спортивные товары | 10 |

| бытовая техника | 9 |

| мебель и товары для дома | 9 |

| музыка, видео | 8 |

| аптеки | 8 |

| продуктовые магазины | 5 |

Источник: SpyLOG.

Из табл.3.2.2.1 видно, что основными направлениями онлайновой торговли в России является продажа книг, аудио-, видеокассет и компьютерной техники, что весьма существенно отличается от структуры оффлайновой торговли.

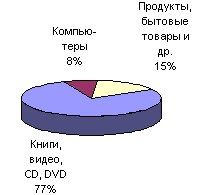

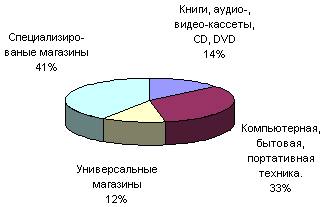

Рис. 3.2.2.2. Обороты по товарным позициям

Источник: РА Эксперт

Рис. 3.2.2.3 Количество сделок по товарным позициям

Источник: РА Эксперт

Основная доля выполненных заказов приходится на книги, аудио, видео, CD, DVD. Но они составляют всего 28% оборота. Зато всего 8% сделок по компьютерам составляют больше 50% процентов всего оборота розничной интернет-торговли.

Предложение товаров в интернет-магазинах отличается бедностью и скудностью ассортимента. Основные обороты составляют товары, которые не приносят прибыли (норма прибыли от торговли компьютерной техникой составляет 2-3%).

Это объясняется тем, что развитие розничной интернет-торговли находится на начальном этапе и потребитель приобретает товар, который поддается полному описанию на страницах интернет-магазина. По мере вхождения интернет-торговли в жизнь российского общества, увеличения положительного опыта общения с виртуальными магазинами, спрос будет смещаться в сторону более дорогих товаров и в сторону товаров повседневного спроса.

Способы оплаты

Самым популярным способом оплаты покупок в российских интернет-магазинах по-прежнему остается оплата наличными курьеру. Причинами этого являются невысокая степень распространения кредитных и дебетовых карт в России, недоверие со стороны покупателей к онлайновым способам оплаты. Такое отношение в свою очередь вызвано недоверием граждан к банковской системе вообще, нестабильностью экономической ситуации в стране, неурегулированностью организационных и правовых вопросов электронных платежей, неуверенностью в безопасности проведения транзакций через интернет.

Все возможные способы оплаты можно разделить на три сегмента.

Оплата наличными:

· оплата наличными курьеру;

· наложенный платеж;

· телеграфный, почтовый перевод;

· банковский перевод через Сбербанк РФ.

Оплата кредитными картами VISA, EuroCard, MasterCard, JCB, Diners Club и т.п. через системы:

· ASSIST;

· CyberCash;

· CyberPlat;

· платежная система ЭлИТ;

· при помощи системы Instant;

· ТЕЛЕБАНК;

· через систему ГРАДО.

Электронные деньги:

· WEBMoney;

· PayCash.

Немногие из представленных выше способов оплаты прижились в России. Месячный оборот системы CyberPlat, через которую проходит около 70% онлайновых платежей, по состоянию на апрель 2000 года составил 900 тыс. руб., из которых 40% пришлось на зарубежные платежи. Количество клиентов системы по состоянию на сентябрь 2000 года составило свыше 200 тыс. человек. Оборот WebMoney в апреле 2000 года составлял около 300 тыс. долл.

Таблица 3.2.2.2

Способы оплаты в российских интернет-магазинах.

| Вид оплаты | Предлагается магазинами | Используется покупателями |

| Наличные | 95% | 50% |

| Кредитные карты | 21% | 30% |

| Прочие | 21% | 20% |

Источник: Magazine.ru, март 2000 г., НИСПИ.

Из табл. 3.2.2.2 видно, что далеко не во всех интернет-магазинах можно расплатиться при помощи онлайновых платежных систем.

Таким образом, 2000 год показал, что различные способы онлайновой оплаты с одной стороны не внушают доверия клиентам интернет-магазинов (дополнительные издержки на транзакции, незащищенность, отсутствие удобной в обращении и охватывающей наибольшее количество торговых ресурсов платежной системы.) С другой стороны далеко не все интернет-магазины предлагают такие способы оплаты.

Скорее всего, за текущий год ситуация с перенесением платежей в Сеть кардинально не измениться, и основную часть платежей виртуальные магазины будут получать наличными при доставке. Возможно, увеличится доля оплаты кредитными и дебетовыми картами.

При возрастающих оборотах и крупных покупках может встать вопрос об инкассации наличных средств от покупателя до магазина.

Доставка

Доставка - один из основных вопросов, без решения которого невозможно повысить уровень предлагаемых услуг. Покупатель, прежде всего, оценивает качество обслуживания в виртуальном магазине по скорости доставки товара.

Способы доставки, которые используют российские интернет-магазины:

· местные, региональные и собственные службы доставки;

· федеральная почтовая служба;

· курьерская доставка по России и СНГ;

· международный почтамт;

· международная служба экспресс доставки;

· доставка по телекоммуникационным сетям (для информационного содержания);

· самовывоз.

Таблица 3.2.2.3

Наиболее распространенные способы доставки.

| Способ доставки | |

| Курьерская | 55% |

| Почтовая | 26% |

| Другие | 19% |

Источник: Magazine.ru

Стоимость услуг у различных служб доставки различается в 3-5 раз. Многие магазины пользуются собственной службой доставки, которая действует обычно в пределах небольшого региона. Например, 34% из числа московских магазинов, имеющих свою службу, ограничивают территорию доставки непосредственно Москвой. В Санкт-Петербурге доля таких магазинов составляет 23,5%.

Отдаленные регионы обслуживаются, как правило, почтой или международными службами доставки. При увеличении оборотов магазинам приходится все чаще прибегать к услугам профессиональных курьерских служб.

Даже в Москве рынок курьерской доставки оценивается как находящийся в зачаточном состоянии (около 30 курьерских компаний). Для сравнения, в Нью-Йорке таких компаний 300, в Париже - 180, в Бангкоке - 200.

Можно сделать вывод, что в 2001 году при возрастающих оборотах торговли, интернет-магазины начнут испытывать недостаток качественных услуг доставки.

Характеристика посетителей интернет-магазинов

Анализ посещаемости Web-сайтов интернет-магазинов

Анализ посещаемости Web-сайтов интернет-магазинов был сделан на основе данных, опубликованных компанией SpyLOG (www.spylog.ru) в начале 2001 года. Исследование проводилось по 246 ресурсам.

Ежедневно онлайновые магазины привлекают около 80 тыс. посетителей. На сегодняшний день чуть более десятка интернет-магазинов преодолели планку в 1000 посетителей в день (заметим, посетителей, а не покупателей), а подавляющая часть интернет-магазинов имеет 200-300 посетителей в день, которые делают в среднем 5-15 заказов (примерно 3%).

Кроме того, значительная часть аудитории онлайновых магазинов - случайные посетители. Только около 8% посетителей совершают более 3 сессий на одном из ресурсов розничной интернет-торговли. Поэтому наиболее интересным показателем, характеризующим аудиторию Web-сайтов интернет-магазинов, является не просто количество посещений, а ядро аудитории, которое показывает число уникальных посетителей, заходящих на Web-сайты виртуальных магазинов не реже 1 раза в неделю.

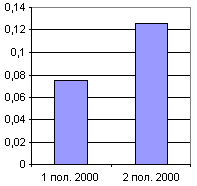

Рис. 3.2.2.4 Отношение ядра аудитории интернет-магазинов к ядру Рунета.

Ядро аудитории интернет-магазинов составило в первой половине 2000 года 324 тыс. человек.

Отношение ядра аудитории интернет-магазинов к ядру аудитории Рунета характеризует степень влияния Web-сайтов виртуальных магазинов на аудиторию русскоязычной Сети. Как видно из Рис.4 за 2 половину 2000 года степень этого влияния возросла на 66%.

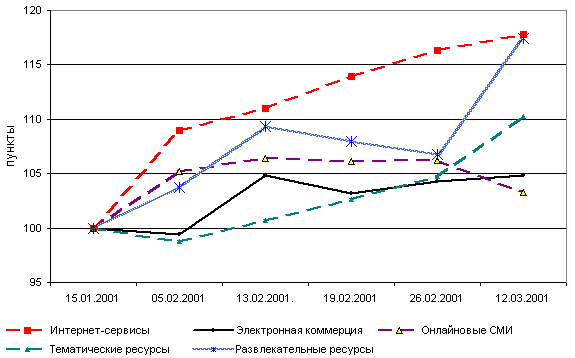

На Рис. 3.2.2.5 представлена сравнительная динамика интернет-индекса "Коммерсантъ"-SpyLOG ядра аудитории электронной коммерции (интернет-магазины, торговые и платежные системы) и других ресурсов в 2001 году.

Рис. 3.2.2.5. Динамика интернет-индексов "Коммерсантъ"-SpyLOG.

В начале 2000 года ядро аудитории Web-сайтов электронной коммерции медленно увеличивалось. На Рис. 3.2.2.5 заметен резкий подъем к середине февраля, после чего произошла коррекция. Начиная с 19 февраля наблюдается довольно устойчивый рост индекса, который связан с праздниками, когда люди приобретали подарки для своих близких. Возможно, что после этого, последует некоторое снижение активного посещения Web-сайтов электронной коммерции. За весь период 2001 года, индекс ядра аудитории увеличивался в среднем на 0,96 пунктов в неделю, опередив 12 марта индекс ядра аудитории онлайновых СМИ на 1,5 пункта.

В Табл.3.2.2.4 представлены сравнительные характеристики активности аудитории на Web-сайтах иИнтернет-магазинов с аналогичными показателями по всему Рунету.

Таблица.3.2.2.4

Активность аудитории.

| Показатель | Интернет-магазины | Рунет | ||

| Условная активность за день (хитов на посетителя) | 4,4 | 17,6 |

| |

| Средняя глубина просмотра, страниц | 2,7 | 3,8 |

| |

| Продолжительность сессии, мин. | 6,7 | 26,8 |

| |

Источник: SpyLOG.

Как видно из Табл. 3.2.2.4 значения всех показателей меньше средних по Рунету. Это говорит о том, что людей, производящих заказ, среди посетителей виртуальных магазинов немного - ведь для оформления покупки необходимо от 4 до 10 минут времени и не менее 3 дополнительно просмотренных страниц.

Можно предположить, что причиной ухода посетителей с Web-сайта интернет-магазина в течение 7 минут при средней продолжительности сессии в Рунете 26,8 минут является то, что они попали туда случайно и не заинтересовались предложенной информацией. Или из-за неудобства навигации просто решили не тратить время на дальнейший просмотр.

По данным компании Monitoring.ru за 3 квартал 2000 года, всего 12% российских интернет-пользователей имели опыт онлайнового приобретения товаров. К концу года этот показатель по данным компании OXIR Internet Solutions поднялся до 15%, а к 2002 году он достигнет 25%.

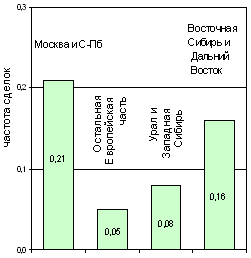

Рис. 3.2.2.6 Частота сделок по регионам России в 2000 году

Источник: SpyLOG

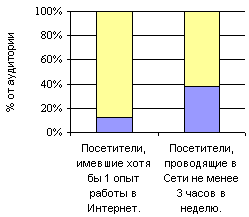

Рис. 3.2.2.7 Количество покупателей в зависимости от активности. 2000 год.

Источник: SpyLOG.

На Рис. 3.2.2.7 представлена доля посетителей, имеющих опыт онлайновых покупок. С ростом активности аудитории доля покупателей увеличивается. В наиболее активной части аудитории она достигает 38%.

Наиболее активными с точки зрения произведенных покупок являются Москва и Санкт-Петербург. В этих городах коэффициент Частоты сделок (Сonversation Ratio) составляет не менее 0,21, в Восточной Сибири и на Дальнем Востоке - 0,16, на Урале и в Западной Сибири - 0,08. В остальной части европейской территории России значение этого коэффициента опускается до 0,05.

По данным агентства РА Эксперт , всего в мае 2000 года количество заключенных сделок составило 25-27 тыс., а количество покупателей - приблизительно 20-22 тыс. человек.

За тот же период, в среднем каждый покупатель потратил в Сети около 35 долл., а цена средней сделки составила 26-28 долл.

Российские покупатели отличаются более высокой "дисциплиной", по сравнению со средним покупателем в мире: отменяют свой заказ всего 10% покупателей.

У "раскрученного" магазина порядка 50-60% заказов делают пользователи, которые пользовались ранее услугами этого магазина.

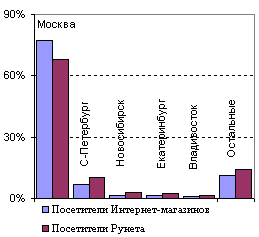

Распределение посетителей по городам представлено на следующем Рис.3.2.2.8.

Рис. 3.2.2.8. Распределение аудитории по городам России.

Источник: SpyLOG.

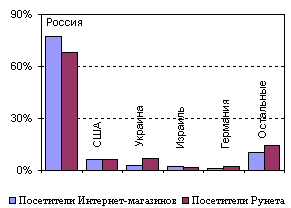

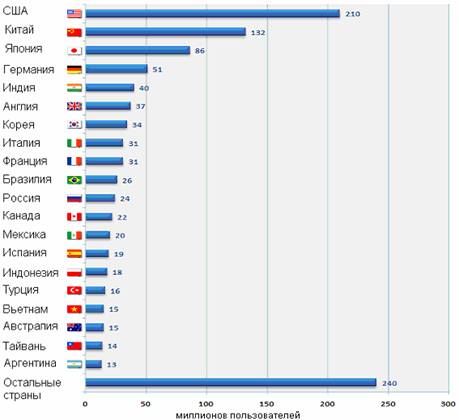

Рис. 3.2.2.9. Распределение аудитории по странам.

Источник: SpyLOG

На Рис. 3.2.2.9 видно, что среди посетителей интернет-магазинов больше россиян, чем в аудитории Рунета в целом. Достаточно активно пользуются услугами российских интернет-магазинов русскоязычная аудитория дальнего зарубежья.

Большинство интернет-пользователей заходят на Web-сайты магазинов в рабочее время. Довольно высок и вечерний уровень посещаемости, но после полуночи он практически равняется нулю. Целевая аудитория виртуальных магазинов чаще имеет доступ в интернет как из дома, так и с работы, в отличие от среднего показателя по Сети. Замечено повышение активности посетителей в послеобеденное время.

График распределения посещаемости интернет-магазинов по дням недели практически совпадает с аудиторными тенденциями всего Рунета, т.е. характеризуется такой же прямой в течение недели и небольшим спадом в выходные дни.

Анализируя все вышесказанное, можно сказать, что несмотря на усиленную рекламу преимуществ интернет-покупок сетевые магазины не смогли привлечь большинство потенциальных посетителей. Из всех посетителей виртуальных магазинов становятся покупателями не более 20%. Оба эти факта свидетельствует о неэффективности проведенных рекламных компаний и о недостаточном внимании к потребностям и ожиданиям потенциальных клиентов.

Основные требования покупателей, их ожидания от Web-сайта интернет-магазина:

· "легко найти" - понятный интерфейс и удобная навигация;

· "хорошо предложить" - система перекрестных ссылок и предоставление дополнительной информации, объем которой не превышает разумных пределов;

· "быстро купить" - чем меньше кликов мышкой нужно сделать для совершения покупки, тем лучше.

Потенциальные покупатели и оценка их покупательной способности

По оценке e-commerce в настоящий момент в России насчитывается более 400 тыс. потенциальных покупателей, готовых начать приобретать товары в интернет-магазинах.

Таблица 3.2.2.5.

Распределение потенциальных покупателей по городам.

| Город | Доля | Доли, нарастающим итогом | |

| 1 | Москва | 67,90% | 67,90% |

| 2 | Санкт-Петербург | 7,32% | 75,23% |

| 3 | Новосибирск | 3,01% | 78,23% |

| 4 | Екатеринбург | 1,83% | 80,06% |

| 5 | Краснодар | 1,61% | 81,67% |

| 6 | Челябинск | 1,43% | 83,11% |

| 7 | Владивосток | 1,17% | 84,27% |

| 8 | Новгород | 1,09% | 85,36% |

| 9 | Самара | 0,96% | 86,32% |

| 10 | Иркутск | 0,96% | 87,27% |

| 11 | Ростов-на-Дону | 0,89% | 88,17% |

| 12 | Пермь | 0,86% | 89,02% |

| 13 | Красноярск | 0,85% | 89,87% |

| 14 | Ярославль | 0,74% | 90,61% |

| Остальные | 9,39% | 100% |

Источник: SpyLOG.

Более 90% потенциальных покупателей распределились по 14 российским городам. Основная доля приходится на Москву - 68%.

Таблица 3.2.2.6

Покупательная способность населения России по регионам.

| Область | Население, тыс. чел | Покупательная способность,долл. США | Покупательная способность области, долл. США | Доля |

| Москва и МО | 6 517,20 | 264,00 | 1 720 540,80 | 22,83% |

| Санкт-Петербург и ЛО | 6 390,00 | 67,00 | 428 130,00 | 5,68% |

| Самарская | 3 306,70 | 72,00 | 238 082,40 | 3,16% |

| Тюменская | 3 228,10 | 68,00 | 219 510,80 | 2,91% |

| Иркутская | 2 767,80 | 52,00 | 143 925,60 | 1,91% |

| Пермская | 2 977,70 | 47,00 | 139 951,90 | 1,86% |

| Кемеровская | 3 017,20 | 43,00 | 129 739,60 | 1,72% |

| Ханты-Мансийский АО | 1 371,50 | 77,00 | 105 605,50 | 1,40% |

| Красноярская | 2 339,70 | 42,00 | 98 267,40 | 1,30% |

| Мурманская | 1 034,50 | 84,00 | 86 898,00 | 1,15% |

| Саха (Якутия) | 1 016,00 | 65,00 | 66 040,00 | 0,88% |

| Ямало-Ненецкий АО | 506,00 | 85,00 | 43 010,00 | 0,57% |

| Сахалинский АО | 620,20 | 54,00 | 33 490,80 | 0,44% |

| Карелия | 775,20 | 41,00 | 31 783,20 | 0,42% |

| Камчатская | 402,40 | 71,00 | 28 570,40 | 0,38% |

| Магаданская | 252,00 | 49,00 | 12 348,00 | 0,16% |

| Коми-Пермяцкая | 152,40 | 50,00 | 7 620,00 | 0,10% |

| Чукотская | 87,30 | 30,00 | 2 619,00 | 0,03% |

| Остальные области | 108 138,10 | н/д | 3 998 666,60 | 53,07% |

| Россия, всего | 144 900,00 | 52,00 | 7 534 800,00 | 100,00% |

Источник: Госкомстат РФ, оценка e-commerce.

При вычислении покупательной способности населения России в целом и по регионам были использованы официальные данные Госкомстата РФ. Реальное положение может отличаться в сторону увеличения. Поэтому оценка, представленная в Табл. 7 может считаться нижней границей покупательной способности россиян.

Итак, совокупная покупательная способность россиян 7,5 млрд. долл. в год.

Классификация российских интернет-магазинов

Классифицировать российские интернет-магазины можно по различным критериям. Наиболее интересной классификацией является классификация по модели бизнеса.

Среди методов розничной продажи товаров в Сети можно выделить:

· Интернет-магазины;

· Web-витрины;

· Торговые системы;

· Торговые ряды;

· Контентные проекты (потребительские энциклопедии, системы интернет-заказов товаров и т.д.)

В свою очередь классификация интернет-магазинов может быть представлена по модели бизнеса:

· Чисто онлайновый магазин;

· Совмещение оффлайнового бизнеса с онлайновым (когда интернет-магазин был создан на основе уже действующей реальной торговой структуры).

По отношению с поставщиками:

· Имеют собственный склад (наличие реальных товарных запасов);

· Работают по договорам с поставщиками (отсутствие сколько-нибудь значительных собственных запасов).

Таблица 3.2.2.7

Достоинства и недостатки различных систем и моделей ведения розничной электронной торговли.

| Модель | Достоинства | Недостатки |

| Интернет-магазины | · Гибкая система цен и широкий ассортимент; · Позволяет реализовывать все преимущества интернет-торговли; · Финансовые потоки проходят полностью через интернет-магазин; | |

| Представительство оффлайнового бизнеса | Дешевое решение | · Наиболее непрозрачная модель бизнеса. · Проблемы с длительными сроками доставки, неполной комплектацией заказа, отсутствием дополнительных услуг или их низким качеством |

| По договорам с поставщиками | · качественная организация информационных и поисковых функций. · раскрутка витрины - обязанность владельца , а не продавца. · Относительно не дорогое и не очень сложное интернет-решение | · Ограниченная эффективность логистики, и как следствие - длительные сроки комплектации и доставки заказа (3-5 дней). · Возрастает риск получить недостоверную и устаревшую информацию. · При увеличении аудитории сильно возрастают издержки на логистику, доставку и информационное обеспечение. |

Классификация по товарному ассортименту.

· Книги, аудио, видеокассеты, CD, DVD.

· Компьютерная, бытовая техника, мобильные телефоны.

· Универсальные магазины.

· Специализированные магазины.

Рис. 3.2.2.10. Классификация интернет-магазинов по товарным группам.

Анализ конкурентной среды

Если поделить недельную активную аудиторию Интернет-магазинов на количество работающих магазинов, то получится , что на каждый магазин приходится чуть более 100 человек в неделю. В такой ситуации нужно находиться только в числе первых. Поэтому одним из приоритетных направлений конкурентной борьбы среди интернет-магазинов всегда будет оставаться борьба за количество посетителей и узнаваемость торговой марки.

Наличие удачного брэнда помогает не только увеличить эффективность взаимодействия с клиентами, рекламодателями, поставщиками и инвесторами, но и увеличить кредит доверия потенциальных клиентов. В Сети существует достаточно широкий выбор, конкурирующие проекты находятся на расстоянии одного клика друг от друга - все это увеличивает важность наличия самого брэнда и лояльного отношения к нему пользователей.

Качественно конкурентов любого интернет-магазина можно разделить на 2 категории: это розничный оффлайновый бизнес и чисто виртуальные магазины.

До недавнего времени большинство более или менее крупных оффлайновых продавцов не интересовались возможностями интернет-торговли. Объемы продаж через Интернет были несравнимо малы с их собственными оборотами. С целью диверсификации и расширения рынков сбыта начинали свой бизнес в Сети мелкие и средние оффлайновые компании.

Однако в последнее время крупные оффлайновые игроки начинают выходить на электронный рынок, и в ближайшем будущем, будут иметь все основания занять на нем первые позиции.

Лидерами на рынке в настоящее время являются магазины, объединившиеся в холдинги. Минимизировав таким образом издержки, они уже в прошлом году составили большую долю оборота всего рынка. Например, оборот холдинга e-House (www.ehouse.ru), который объединил вокруг себя 11 магазинов и одну торговую площадку, за прошедший год достиг 16,3 млн. долл., что составляет порядка 30% совокупного оборота российских интернет-магазинов.

В силу абсолютной непрозрачности рынка, определить остальные доли, которые занимают интернет-магазины, не представляется возможным. В последнее время в прессе интернет-магазины стали публиковать отдельные финансовые показатели и результаты своей деятельности. К сожалению, проверить эти данные нельзя. Поэтому определение основных игроков на рынке сводилось к оценке известности ресурса по публикуемым рейтингам и частоте упоминания в СМИ.

Аудит текущих конкурентов.

Провести всесторонний анализ всех существующих и реально работающих интернет-магазинов невозможно. Но отдельные игроки на рынке заслуживают наибольшего внимания, поскольку становится очевидным, что именно они претендует на роль лидеров.

Таблица 3.2.2.8

Основные участники рынка.

| Категория участников | Название участника |

| Холдинги | eHouse, eSeller |

| Торговые ряды | EcomAport, Otvet.ru, Torg.ru |

| Интернет-магазины: | XXL, StroyShop.ru, Ozon, CDLand, 24x7,Co@Libri, Intershop, Библио-глобус, Библион |

| Потребительские энциклопедии | Podberi.ru, Яндекс-Гуру |

Опасность появления новых конкурентов.

Насколько сложно в настоящее время начать деятельность в интернет?

Большинство игроков на рынке не получают прибыли. Их основной задачей было "вхождение в рынок". Открытие электронного магазина все еще не является очень дорогим удовольствием, несмотря на то, что "порог входа" в интернет становится выше (по разным оценкам стоимость его увеличивается от 50% до 100% в год). И, если возможность "вхождения в рынок" сохраняется, то для того, чтобы закрепиться на нем и конкурировать с его другими участниками, уже недостаточно просто оформить Web-сайт и привлечь посетителей.

Сейчас необходимо не только занять нишу, но и бороться за долю на рынке, совершенствовать проект, привлекать новых и удерживать старых клиентов.

Таким образом, можно говорить о том, что на рынке розничных интернет-продавцов конкуренция переходит в новую стадию - борьба не за посетителя, а за покупателя. Основными направлениями борьбы будут борьба за цены, уровень сервиса, популярность торговой марки

В текущем году основная конкурентная борьба развернется между крупными игроками. Мелкие и средние представители оффлайновой торговли смогут найти свою нишу, пополняя товарное предложение уникальными и специализированными товарами.

Проблемы интернет-магазинов

Инфраструктура розничной интернет-торговли еще не сформирована: отсутствуют качественные услуги доставки товаров, не прижились системы онлайновых микроплатежей, большинство российских пользователей так и не стали доверять покупкам через интернет-магазины.

Общие проблемы российского Интернета ограничивают возможности электронной торговли: низкая степень распространения Интернета среди населения, низкие доходы, неразвитость платежных систем, моральная неподготовленность населения совершать покупки в виртуальном магазине и т.д.

Но справедливо будет заметить, что эти глобальные проблемы волновали небольшое число предпринимателей. За прошедший год, несмотря на большие обороты, практически никто, за исключением единиц, не занимался и не стремился заниматься в Сети непосредственно торговлей. Целью открытия большинства интернет-магазинов была не организация эффективной модели бизнеса, а в лучшем случае стремление занять место в новой развивающейся экономике и ждать результатов или просто получить прибыль за счет раздувания спекулятивных ожиданий на рынке.

Таблица 3.2.2.9

Проблемы российских интернет-магазинов.

| Проблема | Причина | Следствие |

| Отсутствие стратегии развития. | Создавались для последующей продажи | Не выживут, т.к. не смогут получить инвестиции |

| Неквалифицированный менеджмент: отсутствие опытных менеджеров по продажам, логистиков, маркетологов. | Внимание уделялось непосредственно Интернету, а не торговле как таковой. | Реальный бизнес на низком уровне. Неполное описание товара, нарушение сроков поставки, безответственное отношение к покупателям. |

| Низкий уровень обслуживания | Отсутствие профессиональных услуг доставки, логистики. Ошибки в маркетинге, не думают о клиентах. | Потеря потенциальных покупателей. |

| Отсутствие нормативной и законодательной базы. | Недостаточное внимание со стороны государства | Недоверие со стороны инвесторов, потенциальных покупателей, снижение темпов развития. Несоответствие правилам продажи. Например, отсутствие сертификатов. |

| Недоверие со стороны оптовых поставщиков | Отсутствие собственных основных фондов, постоянная смена юридического лица в целях минимизации налогообложения, небольшой товарооборот и отсутствие больших складских помещений. | Цены иногда выше, чем в оффлайновых магазинах. |

| Мало используются возможности имеющихся онлайновых платежных систем Скудное товарное предложение | Незащищенность клиентов и магазинов от мошенничества, низкая степень распространения кредитных карт среди населения, возможность контроля, т.к. расчеты происходят с реальных счетов. Для поддержания ассортимента необходимо работать со многими поставщиками. | Увеличение сроков оборачиваемости капитала, при больших оборотах и продаже дорогостоящего товара возникнет вопрос об инкассации выручки от покупателя до магазина. Потеря потенциальных клиентов |

В конце 2000 - начале 2001 года заметны качественные изменения в настроениях предпринимателей, занимающихся розничной электронной торговлей. Их интересы начали смещаться в сторону реального бизнеса. Уже в настоящем году некоторые из представленных выше проблем начнут решаться. Толчком к этому послужит реально начавшаяся конкуренция.

Финансовые потоки

Оценка объема и потенциальной емкости рынка

Одной из основных проблем российского Интернета является его непрозрачность, отсутствие достоверной информации. Ни один интернет-магазин по "доброй воле" не откроет финансовые показатели своей деятельности или в рекламных целях будет завышать их. Такая ситуация продлится до тех пор, пока интернет-компании сами не будут заинтересованы в открытии такого рода информации, например, для привлечения инвестиций посредством выхода на фондовый рынок.

Отсутствие достоверной информации об оборотах и тем более об объемах доходов приходится компенсировать экспертными оценками, которые иногда на порядок отличаются друг от друга.

По оценке экспертов, оборот интернет-магазинов в 2000 году составил 50,5 млн. долл. (оценка сделана с учетом оборотов магазина Depo.ru). Оценка потенциальной емкости рынка составляет на конец 2000 года 50 млн. руб. Таким образом, в 2000 году розничный оборот интернет-магазинов составил 40,3 млн., при потенциальной емкости российского рынка 50 млн. долл.

Инвестиции

2000 год для российского Интернета ознаменовался большим притоком инвестиций с запада. О проявлении интереса к российскому интернет-рынку можно судить по тому, что несколько известных инвестиционных компаний выпустили в 2000 году объемные отчеты по Рунету.

Западные инвестиции начали поступать в российский Интернeт еще в 1998 году. Но основной поток западных денег пришел в Рунет после президентских выборов 2000 года.

В отчете компании RMG упоминается о сделках, касающихся интернет-магазинов, но параметры этих сделок не оглашаются.

Однако к 2001 году ситуация изменилась. Инвестиции в российский Интернет в большой степени зависят от положения дел на Nasdaq, который на протяжении вот уже нескольких месяцев продолжает свое падение. Суммарные потери компаний новой экономики США составляют около 1/3 ВВП страны. Соответственно венчурные инвестиции, которые несколько месяцев назад поступали с американского рынка, теперь сократятся. Это будет основной причиной снижения темпов роста Рунета. Западные инвесторы будут наблюдать за самостоятельным развитием российского Интернета, и, возможно, когда степень проникновения Интернета в России достигнет 8-10% взрослого населения, они снова вернутся.

Информация по внутренним инвестициям хранится за семью печатями. В 2000 году через российский рекламный рынок прошло более 2 млн. долл. Причем половина из них пошла на рекламу самих интернет-проектов и имеет инвестиционное происхождение.

Большинство российских проектов создавалось с целью последующей продажи. Причем, по западному образцу многие видели единственное решение - выпуск акций компаний и задумывались о создании подобия Nasdaq.

Сейчас в России уже открываются несколько фондов, некоторые из них раньше занимались "голубыми фишками" и были связаны с различными финансово-промышленными группами. Они имеют венчурный характер и нацелены в основном на технологические компании. По оценке журнала "Эксперт", совокупный объем их средств около 100 млн. долларов.

В марте 2000 года ММВБ и РТС объявили о начале программ по торговле акциями высокотехнологичных компаний. О желании торговать своими бумагами на ММВБ уже заявили несколько интернет-компаний, но скорого появления их акций на фондовом рынке ожидать пока не приходится.

Показательным примером является интернет-магазин Co@Libri, предпринявший попытку привлечь инвестиции через вывод акций на ММВБ. Но консультанты Arthur Andersen сделали вывод, что в настоящем виде магазин не может получить капитализацию, на которую рассчитывает. Рекомендация, которую они дали компании - слияние с более крупным интернет-проектом и совместный выход на фондовый рынок.

По опросу, проведенному компанией Monitoring.ru (www.monitoring.ru), абсолютное большинство россиян (84%) не готово вложить собственные средства в интернет-проект. Противоположную позицию занимают 6% опрошенных, 10% респондентов затрудняются ответить.

По мнению генерального директора Internet Group, компании, которые найдут способы создания собственного онлайнового бизнеса, станут новым внутренним источником инвестиций для развития Рунета в ближайшие 2-3 года.

Из вышесказанного можно заключить, что в этом году инвестиции в российский Интернет сократятся за счет уменьшения потока с запада.

Для выхода на фондовый рынок интернет-магазины должны предложить работающие проекты, результаты деятельности которых можно было бы проверить, опираясь не на публикуемые ими финансовые показатели, а на результаты аудиторских проверок.

Сокращение инвестиций и ужесточение конкуренции переориентируют интернет-магазины на получение прибыли.

В настоящее время идет этап частного инвестирования, и наиболее привлекательными для этого станут крупные онлайновые магазины и холдинги.

Возможно, мы станем свидетелями крупных сделок в области слияния интернет-компаний.

Прогнозы и перспективы развития

На фоне сокращения темпов роста российской экономики "интернет-бум", имевший место в 2000 году, также снижает свои темпы. Введение повременной оплаты за телефонные разговоры физических лиц, несомненно, негативно отразится на глубине проникновения Интернета в России. Основную часть своей аудитории Рунет получил в прошлом году:

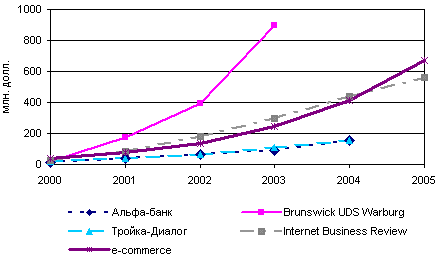

Рис. 3.2.2.11. Прогнозы оборотов российского рынка В2С.

Общий объем инвестиций в проекты электронной коммерции уменьшится за счет сокращения иностранного венчурного капитала. Увеличится доля частных внутренних инвесторов. С сокращением потока средств у компаний уменьшится количество стратегий для выживания. Итак, жесткая конкуренция усиливается. Основная борьба за долю на рынке будет происходить между крупными холдингами и онлайновыми представителями крупных оффлайновых торговцев. Оборот этих компаний составит большую часть объема всего рынка.

Основным способом оплаты в текущем году останутся наличные. Увеличится доля оплаты

Направления развития:

Основными направлениями развития рынка B2C в будущем году будут:

Минимизация издержек (доставка, бухгалтерия, оплата, з/п, содержание веб-серверов и др.) содержания Интернет-магазинов, путем объединения в холдинги или "ужатия" расходных статей. Так уже поступили несколько интернет-магазинов, образовавшие холдинги eHouse и eSeller, и многие другие интернет-магазины сократившие издержки в несколько раз.

Повышения уровня организации продаж - Интернет-магазины станут привлекать для организации продаж профессионалов в области торговли, вместо профессионалов в области Интернет

Интернет-магазины станут предоставлять пользователям больше необходимой потребительской информации: подробное описание продуктов, совет специалистов, полезные статьи. В этой области, создания потребительского контента, намечается наиболее жесткая конкуренция, т.к. потребительские энциклопедии, обладающие обширным потребительским контентом, будут добавлять сервис заказа описываемых товаров, а Интернет-магазины будут добавлять к сервису заказа товаров более полный информационный потребительский контент. Следовательно, через какое-то время их интересы начнут пересекаться, и мы увидим конкурентную борьбу между разными группами сервисов B2C.

Рынок B2C будет большими темпами увеличивать товарное предложение, и в этом развитие особую роль должно сыграть появление Интернет-магазинов на основе технологии ASP (Application Service Providing). Интернет-магазины на ASP будут рассчитаны на малый и средний бизнес, они не будут отличаться уникальными сервисами и крупным ассортиментом - малый и средний бизнес заинтересован в представлении в сети Интернет только своего, целевого товара (например: Валенки). Товарное предложение МСБ будет отличаться четкой фокусировкой товарного ассортимента и его уникальности, что должно разбавить нынешнее однотипное предложение. Основными поставщиками Интернет-решений B2С по технологии ASP являются компании: Stavka.ru, TorgWare и Inist.

Рынок B2C будет тесно сотрудничать с рынком C2C - во многих Интернет-магазинах появятся функции Интернет-аукционов, созданные с "нуля" или в партнерстве с уже существующими, например: сотрудничество интернет-магазина StroyShop и интернет-аукциона Stavka.

Интернет-магазины постараются обеспечить интеграцию своего бизнеса с ресурсами служб доставки, что позволит ускорить скорость доставки товаров.

Интернет-магазинов начнут развивать направление мобильной коммерции, предоставляющее покупателям возможность заказать товар с помощью мобильного телефона. Данное направление будет развиваться в кооперации с операторами мобильной связи. Операторы мобильной связи получат увеличения траффика, Интернет-магазины - увеличение продаж.

Исходя из вышеперечисленных перспектив развития Рунета, можно дать следующие рекомендации для эффективного ведения электронной торговли.

По оценкам, 400 тыс. потенциальных покупателей интернет-магазинов уже находятся в Сети. В связи с этим, в 2001 году рекламу интернет-магазинов имеет смысл перенести из онлайна в оффлайн.

Наиболее эффективной стратегией 2001 года будет консолидация интернет-магазинов в крупные холдинги и объединение магазинов с оффлайновым бизнесом.

На первое место должны выйти вопросы эффективного ведения бизнеса, т.е. торговли. В связи с этим, рекомендуется привлекать больше профессионалов в области торговли, маркетинга, логистики, консалтинга.

Главным персонажем на рынке розничной электронной коммерции должен стать покупатель, а не количество хитов. Основной задачей - удовлетворение его потребностей.

Для этого необходимо повысить уровень обслуживания: уделить больше внимания контенту (подробнейшая характеристика товаров, советы специалистов, полезные статьи), повысить качество услуг доставки, предоставлять покупателям более широкий выбор способов оплаты. Расширять ассортимент предлагаемых товаров и услуг, искать наиболее оптимальную политику ценообразования.

Чтобы получить такую возможность, необходимо привлечение дополнительного капитала. Наиболее интересными с точки зрения инвесторов станут проекты:

· за которыми стоит реальный бизнес, и есть планы развития на будущее;

· которые уже имеют реальные обороты и четкую стратегию развития и увеличения прибыли;

· результаты финансовой деятельности которых открыты.

Перспективами для мелких и средних интернет-магазинов может быть занятие своей ниши на основе эксклюзивности и уникальности предлагаемого товара.

Оборот рынка B2C за 2001 год составит около $100 млн.

Похожие работы

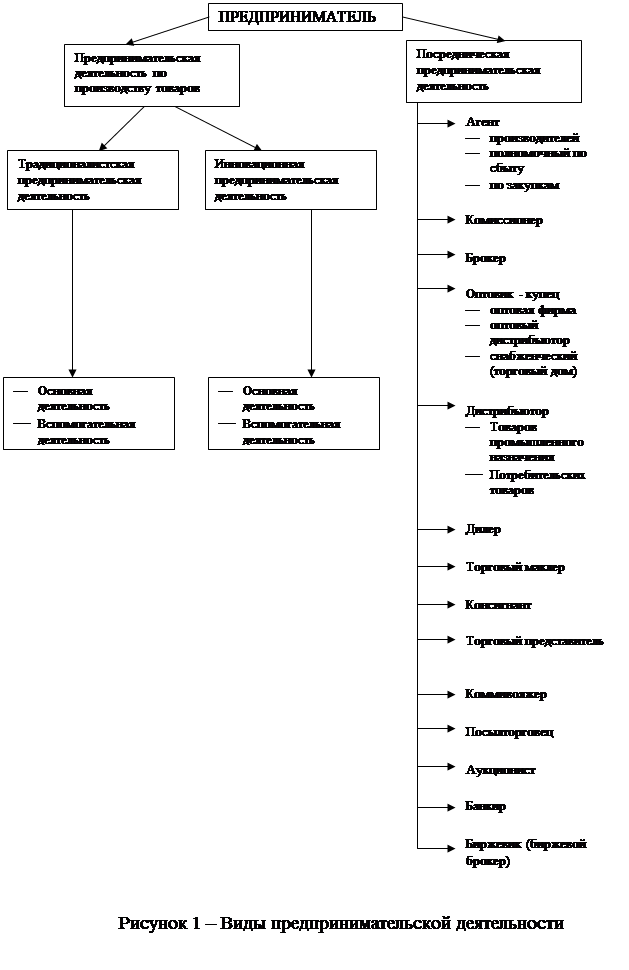

... составлен план действий и сформулированы рекомендации начинающему и функционирующему предпринимателю. В работе также охарактеризованы новые направления и достижения сферы электронных услуг в России. 1 Основы предпринимательства 1.1 Предпринимательство и бизнес. Основные понятия и характеристики Многообразие точек зрения на предпринимательство обуславливает и множество его определений. В ...

... экономическую отдачу. Электронная форма реализации системы обеспечит стабильный низкий уровень комиссионных. Сотрудничество промышленности и новой экономики продуктивно только тогда, когда электронный бизнес становится результатом оптимизации бизнес-процессов взаимодействующих предприятий. Именно в этом случае получается механизм, позволяющий компании создавать существенную добавленную стоимость ...

... . 4. Содержание и тех. поддержка Бизнес-портала Содержание и тех. поддержка Бизнес-портала подразумевает непосредственное ведение бизнеса в сети Интернет. Основным источником дохода является предоставление услуг по размещению информации об организациях на бизнес-портале. Второстепенными источниками дохода являются оказание услуг по размещению баннеров на бизнес-портале и созданию WEB-сайтов. Вывод ...

... Качество обслуживания, скорость и удобство совершения покупки, один из лучших в стране гарантийных сервисов являются визитной карточкой торговой марки БаксМарт! Владелец интернет магазина самообслуживания - рассматривает 2 варианта развития: Первый: предприятие открывается со складом в 500 кв.м с возможностью заказа товара только через интернет магазин и по телефону. стоимость проекта 1,5 млн. ...

0 комментариев