Навигация

Экспертный метод реализуется путем обработки мнений предпринимателей и менеджеров

2. Экспертный метод реализуется путем обработки мнений предпринимателей и менеджеров.

3. Комбинированный метод – является комбинацией первого и второго методов. Это наиболее оптимальный метод, когда после проведения статистического анализа, проводится оценка мнений специалистов на этом рынке.

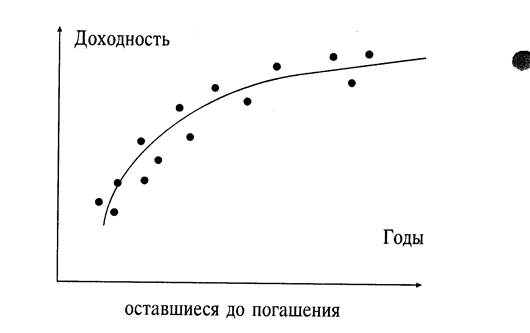

Вообще же соотношение между риском и ликвидностью примерно такое:

Чем большую прибыль ожидает получить инвестор от данной ценной бумаги, тем больше степень риска по отношению к ней. Наиболее ликвидными считаются государственные ценные бумаги, но и их прибыль соответственно невысока.

Наиболее высоко прибыльными являются бумаги акционерных обществ и ЦБ предприятий новых отраслей, но и риск, сопряженный с ними очень велик, так как неизвестна реакция потребителей.

Д) Денежный рынокЦенные бумаги, формирующие фондовый рынок, рассчитаны на инвесторов и заемщиков, чей временный горизонт составляет год и более. Но многие инвесторы хотят вложить свободные деньги на более короткие сроки, иногда буквально на одну ночь. Заемщикам также бывает необходимо срочно одолжить деньги на короткое время. Денежный рынок идеально служит интересам и тех и других.

В действительности денежный рынок состоит из нескольких рынков каждого отдельного краткосрочного инструмента. Так существуют рынки казначейских векселей, коммерческих векселей, отчуждаемых депозитных сертификатов и банковских акцептов (векселей, выписанных на банки и используемых для финансирования краткосрочных международных торговых операций). Кроме того, займы, взятые одними коммерческими банками у других по учетной ставке, также рассматриваются как важные составляющие денежного рынка. В отличие от других сделок, однако, ни один из видов банковских заимствований не создает «отчуждаемых (переуступаемых) обязательств» (обращающихся простых векселей, служащих залогом возврата основной суммы займы в срок погашения и стабильной выплаты фиксированных процентов до него).

Помимо приличной доходности денежный рынок привлекает инвесторов, включая коммерческие банки, власти городов и штатов, некоторых частных вкладчиков и др. по трем основным причинам:

- Это ликвидный рынок, оборачивающий миллиарды долларов без значительного влияния на уровень доходности.

- Он обеспечивает высокую надежность возврата основной суммы займа, поскольку все заемщики, как правило, имеют высокий кредитный рейтинг. Инвесторам, однако, следует помнить, что кредитные инструменты ни при каких обстоятельствах не могут рассматриваться как безрисковые. Например, на момент банкротства Penn Central в 1970 г. на рынке обращались его векселя на сумму 82 млн. долларов.

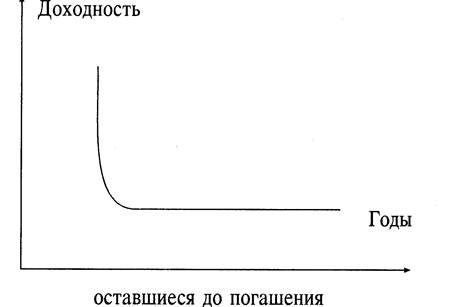

- Короткие сроки погашения бумаг денежного рынка снижают риск убытков от неблагоприятного изменения процентных ставок.

В США до сих пор основной фигурой на рынке остается Федеральная Резервная Система (ФРС). ФРС была создана 23 декабря 1913 года. Изначально целью ее создания было укрепление национальной финансовой системы стабильной денежной структурой. Таким образом, появились инструменты учета векселей, и улучшилась система контроля над банковской сферой. В центре внимания ФРС был и остается поток кредитов и денег, хотя с момента создания ее задачи были существенно расширены. Главной функции ФРС является осуществление денежной политики с помощью трех инструментов:

- операции на открытом рынке

- механизм учетной ставки

- регулирование резервных требований

Покупая и продавая разнообразные инструменты денежного рынка( векселя, билеты, облигации) ФРС увеличивает или сокращает резервные остатки коммерческих банков, которые являются членам системы. В результате эти изменения резервов влияют на способность банков к выдаче ссуд и покупке ценных бумаг. Если ФРС ужесточает денежную политику, что может привести к повышению процентных ставок, она продает ценные бумаги, чтобы уменьшить резервы банков – членов системы. При смягчении денежной политики ФРС покупает ценные бумаги, что ведет к увеличению резервов банков. Таким образом, ФРС регулирует кредитно-денежную ситуацию в стране, которая, в свою очередь влияет на состояние мирового рынка.

В целом в ФРС входит совет управляющих, комитет по операциям на открытом ранке, 12 региональных федеральных резервных банков и их отделения, федеральные консультативные советы и 5500 с лишним коммерческих банков, которые являются членами системы, а также другие учреждения подчиняющиеся ее правилам. ФРС фактически является банком каждого отдельно банка, и его кредитором в последней инстанции.

II. Состояние и проблемы Российского рынка ценных бумаг: Регулирование рынка ценных бумаг в России.В законе «О рынке ценных бумаг» предусматривается как регулирование деятельности государственными органами, так и специальными организациями, функционирующими на рынке ценных бумаг.

Для начала следует выделить систему регулирования рынка ценных бумаг - так называемую регулятивную инфраструктуру рынка, на данный момент эта система включает в себя4:

* государственные органы регулирования;

* саморегулирующиеся организации;

* законодательные нормы рынка ценных бумаг;

* этику, традиции и обычаи рынка.

Государственное регулирование рынка ценных бумаг

Государство выполняет ряд важнейших функций на рынке ценных бумаг, среди них можно выделить следующие основные:

¨ разработка программы и стратегии развития рынка ценных бумаг, наблюдение и регулирование исполнения этой программы, выработка законодательных актов для реализации стратегии;

¨ установление требований к участникам рыночного процесса, установка различных стандартов;

¨ контролирование финансовой безопасности и устойчивости рынка, надзор за выполнением распоряжений по безопасности;

¨ обеспечение информированности всех без исключения инвесторов о состоянии рынка;

¨ формирование государственных систем страхования на рынке ценных бумаг;

¨ контроль и предупреждение чрезмерного вложения инвестиций в государственные ценные бумаги;

Кроме государства на рынке ценных бумаг процесс регулирования осуществляется и самостоятельно так называемыми саморегулирующими организациями, которые в соответствии с законом «О рынке ценных бумаг» представляют собой организации профессиональных участников рынка ценных бумаг, действующие в соответствии с законом и функционирующие на принципах некоммерческой организации9. Важной особенностью такой организации является ее некоммерческая направленность, то есть ее участники и учредители не используют вырученные средства на собственное потребление, а только на реализацию представленных им функций.

Современное состояние рынка ценных бумаг в России.В России выбрана смешанная модель фондового рынка, на котором одновременно и с равными правами присутствуют и коммерческие банки, имеющие все права на операции с ценными бумагами, и небанковские инвестиционные институты.

Рынок ценных бумаг в России - это молодой, динамичный рынок с быстро нарастающими объемами операций, со все более изощренными финансовыми инструментами и диверсифицированной регулятивной и информационной структурой.

Современный российский фондовый рынок можно охарактеризовать по следующим параметрам:

Участники рынка:

¨ 2400 коммерческих банков,

¨ Центральный банк РФ (около 90 территориальных управлений),

¨ Сберегательный банк (42000 территориальных банков, отделений, филиалов),

¨ 60 фондовых бирж,

¨ 660 институциональных фондов

¨ более 550 негосударственных пенсионных фондов

¨ более 3000 страховых компаний

¨ саморегулируемая организация - Союз фондовых бирж 8.

Объемы рынка.[2]

Одним из наиболее объемных является рынок государственных долговых обязательств, включающий:

· долгосрочные и среднесрочные облигационные займы, размещенные среди населения (более 30 млрд. руб.);

· государственные краткосрочные облигации различных годов выпуска;

· долгосрочный 30-летний облигационный займ 1991г.(с учетом вложений Банка России 55-60 млрд. руб.);

· внутренний валютный облигационный займ для юридических лиц (около 35.5 трлн. руб.);

· казначейские обязательства (до 5 трлн. руб.)10.

Рынок частных ценных бумаг:

· эмиссия акций преобразованных в открытые акционерные общества государственных предприятий (около 800-900 млрд. руб.);

· эмиссия акций и облигаций банков (более 2 трлн. руб.);

· эмиссия акций чековых инвестиционных фондов (2-2.5 трлн. руб.);

· эмиссия акций вновь создаваемых акционерных обществ (75-76 трлн. руб.);

· облигации банков и предприятий (50-60 трлн. руб.).

Качественные характеристики.

Российский фондовый рынок характеризуется следующим8:

à небольшими объемами и неликвидностью;

à "неоформленностью" в макроэкономическом смысле (неизвестно соотношение сил на фондовом рынке и т.п.);

à неразвитостью материальной базы, технологий торговли, регулятивной и информационной инфраструктуры;

à раздробленной системой государственного регулирования;

à отсутствием государственной долгосрочной политики формирования рынка ценных бумаг;

à высокой степенью всех рисков, связанных с ценными бумагами;

à значительными масштабами грюндерства, т.е. агрессивной политикой учреждения нежизнеспособных компаний;

à крайней нестабильностью в движениях курсов акций и низкими инвестиционными качествами ценных бумаг;

à отсутствием открытого доступа к макро- и микроэкономической информации о состоянии фондового рынка;

à инвестиционным кризисом;

à отсутствием обученного персонала и крупных, заслуживших общественное доверие инвестиционных институтов;

à агрессивностью и острой конкуренцией при отсутствии традиций деловой этики;

à высокой долей спекулятивного оборота;

à расширением рынка государственных долговых обязательств и спроса государства на деньги, что сокращает производительные инвестиции в ценные бумаги.

Проблемы развития рынка ценных бумаг в России.Формирование фондового рынка в России повлекло за собой возникновение, связанных с этим процессом, многочисленных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг.В первую очередь, это конечно проблемы государственного регулирования Р.Ц.Б.

В данном разрезе возможно выделить следующие ключевые проблемы развития российского фондового рынка, которые требуют первоочередного решения.

1. Преодоление негативно влияющих внешних факторов, т.е. хозяйственного кризиса, политической и социальной нестабильности. Политические кризисы в стране в первую очередь приводят к падению индекс РТС и котировок ценных бумаг. Решение этой проблемы не просто найти, потому что разнообразие политических партий вступает в противоречия с желанием власти установить четкую вертикаль правящей власти. Хозяйственный кризис тоже до сих пор отражается на рынке ценных бумаг. К тому же, как отмечалось выше, большую часть современного Р.Ц.Б. составляют долговые обязательства, что не может не отразиться на общем состоянии рынка. Выплаты государства по долгам уменьшают его влияние на рынке ценных бумаг.

2. Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ресурсов на цели восстановления и развития производства в России.

В России большая часть ценных бумаг идет на нужды правительства, не выполняя своей основной функции. А именно вложения ценных бумаг в развитие производства способны вывести российскую экономику на качественно новый уровень.

3. Улучшение качественных характеристик рынка:

* наращивание объемов и переход в категорию классифицируемых рынков ценных бумаг (для того, чтобы российский рынок был отнесен к разряду развивающихся, размер капитализации рынка акций в процентах к номинальной стоимости ВВП должен достигнуть 30-40%, т.е. увеличиться в 10-15 раз), что невозможно без укрупнения и рекапитализации фондового рынка;

* пресечение обращения на рынке суррогатов ценных бумаг и незаконной профессиональной деятельности (контроль за данным процессом должны взять на себя как государственные, так и саморегулируемые организации). Россия по пиратству и мошенничеству прочно занимает место в десятке стран мира. Объем пиратской продукции, например, достигает 85%. Примерно такая же ситуация складывается и на рынке ценных бумаг, с той разницей, что ценные бумаги имеют большую степень защиты, чем, скажем, та же видео продукция. Но даже несмотря на это, общая доля поддельных бумаг на российском рынке никак не меньше 40%. Контроль за этим должны взять фирмы, как государственные, так и частные. Причем, для вовлечения новых фирм в это дело должны использоваться средства поощрения, а все эти фирмы должны объединиться под эгидой комиссии по стандартам.

4. Повышение роли государства на фондовом рынке, для чего необходимо:

1) создание государственной долгосрочной концепции и политики действий в области восстановления рынка ценных бумаг и его текущего регулирования (окончательный выбор модели фондового рынка (в настоящее время преобладает ориентация на фондовый рынок США),а также определение доли источников финансирования хозяйства и бюджета за счет выпуска ценных бумаг); У правительства не существует четкой политики по отношению к рынку ценных бумаг. А это большой промах, ведь рынок ценных бумаг - это фактически обязательный атрибут полноценно функционирующего государства.

2) формирование согласованной системы государственного регулирования фондового рынка для преодоления раздробленности и пересечения функций многих государственных органов;

В настоящее время большую часть рынка ценных бумаг контролирует РТС (Российская Торговая Система). Но нет единой системы государственного регулирования по отношению к РТС. Многие государственные органы, как например разнообразные комиссии стандартов, налоговые службы и. т. д. Очень часто пересекаются своими функциями по отношению к РЦБ, в связи с несовершенством системы законов в отношении ценных бумаг. Единого органа, который ведал бы этими делами, в России нет.

3) формирование сильной Комиссии по ценным бумагам и фондовому рынку, которая сможет объединить ресурсы государства и частного сектора на цели создания рынка ценных бумаг;

4) ускоренное создание жесткой регулятивной инфраструктуры рынка и ее правовой базы для ограничения рисков инвесторов;

5) создание системы отчетности и публикации макро- и микроэкономической информации о состоянии рынка ценных бумаг;

Также, нет единой системы выставления отчетов по рынку ценных бумаг.

Этим занимаются или интернет - сайты, или журналы, но ни первые, ни последние не охватывают всю ширь поставленных вопросов. Так например, в интернет можно найти прогнозы аналитиков и графики курса акций, но не причины, которые к этому привели. В журнале можно найти причины, но нет всех графиков, и очень мало аналитики.

6) формирование активно действующей системы контроля за небанковскими инвестиционными институтами;

7) государственная поддержка образования в области фондового рынка;

8) преодоление опережающего развития рынка государственных ценных бумаг, которое переключает большую часть денежных ресурсов на обслуживание непроизводительных расходов государства, сокращая поступление средств в производство. Рынок государственных ценных бумаг, как бы оттягивает на себя ресурсы, мешая развиваться производству. Эту проблему тоже необходимо устранить, но в основном, за счет уменьшения роли этого сегмента рынка и переносе капитала на производственный сектор.

5. Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь.

6. Опережающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов.

7. Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п. Как отмечалось выше, в России нет обще принятых стандартов оценки стоимости ценной бумаги. В данный момент существуют лишь определенные подходы к оценке ликвидности ценной бумаги, к тому же эти методы зачастую трудоемки. В процессе создания своей системы показателей для РЦБ Россия должна будет руководствоваться скорее всего принципами стран Запада, вероятнее всего США.

8. Реализация принципа представительства и консолидации регионов посредством:

а) создания консультативного органа, объединяющего представителей государственных органов, банков, небанковских инвестиционных институтов, регионов и публики;

б) передачи части прав по регулированию рынка регионам;

в) введения представителей публики в состав директоратов регулятивных органов государства, саморегулируемых организаций, фондовых бирж;

г) государственной поддержки саморегулируемых организаций;

д) создания системы экспертной поддержки и научного обслуживания рынка (экспертные советы ученых и т.п.).

Похожие работы

... пробелы и нестыковки, одни из них достаточно серьёзны, другие тактического характера. Главной стратегической проблемой является ответственность. У нас есть множество норм в законах, но нет никакой ответственности за их нарушение. Глава 2. Формы развития рынка ценных бумаг в России. Субъекты рынка ценных бумаг. Всех участников рынка ценных бумаг можно разделить на две группы. В ...

... проблемы фондового рынка, касающиеся сферы государственного регулирования и полноценного законодательного обеспечения его участников. Современные тенденции развития РЦБ РФ связаны с преодолением негативного влияния этих факторов. Правительство РФ предпринимает шаги по доработке "Программы развития рынка ценных бумаг в Российской Федерации до 2010 года", ФЗ “О защите прав и законных интересов ...

... ; е) уменьшение инвестиционного риска; ж) формирование портфельных стратегий; з) развитие ценообразования; и) прогнозирование перспективных направлений развития. 1.3 Особенности развития рынка ценных бумаг РФ Рынок ценных бумаг России начал свое становление вскоре после - Стремительные темпы формирования в процессе приватизации предприятий и трансформации отношений собственности; - « ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

0 комментариев