Навигация

Акцизный сбор

ЗМІСТ

Вступ. Податки: економічна ефективність чи соціальна справедливість? . . . . .

1. АЗ в системі оподаткування України.

1.1 Законодавство України про АЗ; принципи оподаткування.

. . . . .

1.2 Порядок розрахунків з державним бюджетом по АЗ.

. . . . .

1.3 Особливості оподаткування АЗ алкогольних напоїв та тютюнових виробів. . . . . .

2. Аналіз АЗ в сучасних економічних умовах.

2.1 Аналіз АЗ в структурі надходжень до державного бюджету.

. . . . .

2.2 Практична оцінка економічного ефекту від застосування АЗ.

. . . . .

2.3 Аналіз статистичноі звітності по сплаті АЗ промисловим підприємством.

. . . . .

3. Шляхи вдосконалення организації нарахування , обліку і сплати АЗ.

3.1 Основні підходи до реформування податку. . . . . .

3.2 Динаміка оподаткування та головні етапи еволюції непрямого оподаткування в розвинутих країнах. . . . . .

3.3 Податковий менеджмент. . . . . .

Висновки . . . . .

Список використаної літератури . . . . .

Додатки . . . . .

ВСТУП

Податки: економічна ефективність чи соціальна справедливість.

Податки, як обов`язкові примусові платежі фізичних та юридичних осіб, виникли на певному етапі історичного розвитку суспільства разом із появою держави. Виконання державою її функцій спричинило формування нового специфічного типу економічних зв`язків. Із розвитком ринкових відносин частина вартості сукупного суспільного продукту , що одержавлюється за допомогою податків набуває не тільки фіскального, але й економічного значення. Податки стають фінансовою основою для державного втручання в сферу господарських зв`язків між суб`єктами економічних відносин, головним регулятором ринкового господарства. Втручання держави в економічне життя є однією з причин зростання податків як в абсолютних сумах, так і відносно сукупної вартості національного продукту.

Необхідність збільшення податків і в той же час справедливого їх розподілу ставить державу перед складною дилемою: економічна ефективність чи справедливість? Оптимальне поєднання й урахування цих аспектів - неодмінна умова гармонійності податкової політики. Тому одним із головних завдань фінансової науки є розробка податкових концепцій щодо визначення економічно оптимального та соціально справедливого рівня оподаткування , достатнього для фінансування державних функцій, не пригнічуючи стимули до інвестиційної діяльності.

Основоположник податкової теорії Адам Сміт стверджував, що податки для громадян - ознака не рабства, а свободи: економічної та політичної. Це твердження супроводжувалось наступними правилами :

1. Рівномірність, чи справедливість (в розподілі) тягару податків, єдині норми для всіх платників.

2. Визначеність (гласність) : чіткість, ясність, стабільність ставок, строків та способів сплати.

3. Необтяженість процедури сплати податку для платника. Наприклад, акт купівлі-продажу повинен співпадати з актом сплати податку на споживання.

4. Помірність податкового тягару з метою розширення податкової бази.

В умовах ринкової економіки податки, окрім фіскальної функції, є важливим економічним інструментом регулювання ринкових відносин.

Існуюча система оподаткування не створює свободу для підприємницької діяльності і, на жаль, не наповнює доходну частину державного бюджету. Це пояснюється властивими їй недоліками :

1. Багаторазове оподаткування (доход, добавлена вартість, акцизний збір, обов`язкові відрахування в спеціальні фонди). Обкладається податком не добавлена вартість, а реалізація;

2. завищені ставки податків і фіскальний характер податкової системи створює несприятливі умови для підприємництва;

3. надмірна ступінь централізації податкової системи (без зниження ролі бюджету в перерозподілі національного доходу перехід до ринку неможливий);

4. надмірне різноманіття шляхів формування доходної частини бюджету, наявність великої кількості прямих і непрямих податків, позабюджетних податків;

5. надмірна кількість необгрунтованих та відсутність необхідних податкових пільг (на іновації та інвестиції);

6. податкова політика формується після того, як приймаються законодавчі, нормативні акти про податки.

Крітеріями ефективності податкової системи є :

1. Забезпечення засобами доходної частини бюджету;

2. стимулювання підприємницької діяльності (виробничого і комерційного бізнесу);

3. справедливість оподаткування;

4. чіткість і ясність розрахунків по сплаті податків.

Ці критерії можуть бути взаємно альтернативними і повинні застосовуватись з урахуванням конкретних ситуацій.

Об`єктом оподаткування повинен бути дохід, а не його джерело чи рівень затрат. Розмір податку не повинен перевищувати однієї третьої доходу. Так підсказує світовий досвід. Податки повинні бути цільовими та прямими.

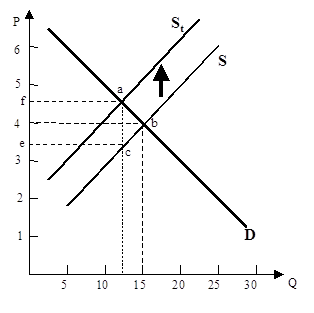

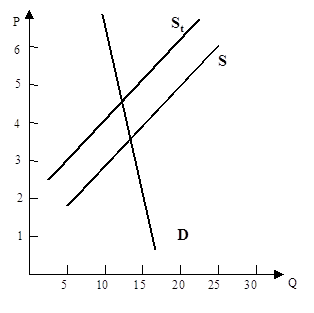

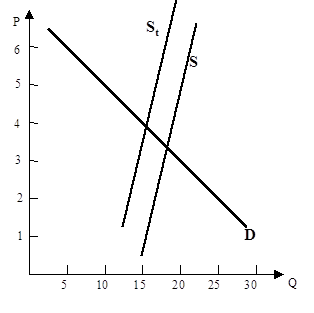

Об`єктом оподаткування при непрямих податках є витрати, а не доходи. Вони додаються до ціни товару. Непрямі податки зменшують споживання, а це неодмінно веде до скорочення виробництва. Характерним прикладом є податок на добавлену вартість та акцизний збір.

Непрямі податки на товари та послуги - зручна форма поповнення казни. Вони забезпечують стабільність поступлень в бюджет.

Непрямі податки особливо недоцільні в умовах спаду виробництва та зниження життєвого рівня населення.

Цільове призначення податків сприяє більш продуктивному витрачанню їх з боку уряду та місцевої влади. Платники повинні бути інформовані, куди і як використовуються податки.

Для стимулювання інвестиційної діяльності, податки, на ту частину прибутку, котра направлена на інвестиції, повинні бути пільговими.

Існує фундаментальна економічна закономірність. Результатом зниження податків є оздоровлення фінансового стану і економічне пожвавлення. Активізація підприємництва може бути досягнута лише за умови зниження податкового пресу.

При визначенні податкового пресу слід ідти не від витрат, а від доходів. Якщо високі податки гальмують виробництво, то зменшуються доходи бюджету.Система перерозподілу засобів не врятує ситуацію.

Необхідно відмітити, що сучасна податкова система України відповідає перехідному стану економіки і практично тільки-но починає формуватися. Державою на сьогодні встановлено близько чотирьох десятків різного виду податків, зборів та обов`язкових платежів. На жаль, це не той випадок, коли кількість переходить в якість.

Дієвої податкової системи, яка б стала основним інструментом регулювання економіки держави, формування доходів бюджету, стимулювання ділової активності, обмеження росту цін та інфляції, Україна поки-що не має. А без цього вийти з тієї глибокої кризи, в якій ми знаходимося, буде надзвичайно важко.

Похожие работы

... налогового законодательства по вопросам уплаты акцизных сборов возросло количество правонарушений со стороны акцизных складов в части полноты и своевременности уплаты акцизных сборов. Акцизные склады применяют различные схемы ухода от уплаты акцизных сборов с алкогольной продукции. Наиболее распространена схема, когда алкогольная продукция, легально ввезенная на акцизный склад, выводится в теневой ...

... общее в совокупности тенденций. Краткосрочное планирование поступлений акцизов можно осуществлять на основе отчетности предприятий производящих и реализующих подакцизную продукцию. Глава 4. Характер акцизного налогообложения, реальные плательщики акцизов Плательщиками акцизов по российскому законодательству являются продавцы подакцизных товаров. Тем не менее, акцизы зачастую называют « ...

... . Декларация по акцизам на подакцизные товары заполняется по формам, утвержденным Приказом Министерства РФ по налогам и сборам от 10 декабря 2003 г. БГ--3--03/675. 2. Экономическая сущность акцизного налогообложения. Как и большинство налогов, акцизы обладают 2-мя основными функциями: фискальной и регулирующей. В большинстве развитых стран регулирующая функция акцизов является главенствующей, ...

... стоимостью товара, включая осуществление валютного контроля внешнеторговых сделок и расчетов банков по ним в соответствии с законодательными актами государства. Таможенная стоимость является основой для исчисления таможенной пошлины, акцизов, таможенных сборов и налога на добавленную стоимость. Система определения таможенной стоимости (таможенной оценки товаров) основывается на общих принципах ...

0 комментариев