Навигация

Содержание финансового планирования на предприятии. Финансовый план предприятия. Финансовая отчетность

2. Содержание финансового планирования на предприятии. Финансовый план предприятия. Финансовая отчетность.

Эффективное управление финансами предприятия возможно лишь при планировании всех финансовых потоков, процессов и отношений хозяйствующего субъекта.

Наряду с необходимостью широкого применения финансового планирования в нынешних условиях действуют факторы, ограничивающие его использование на предприятиях. Основные из них:

• высокая степень неопределенности на рынке, связанная с продолжающимися глобальными изменениями во всех сферах общественной жизни (их непредсказуемость затрудняет планирование);

• незначительная доля предприятий, располагающих финансовыми возможностями для осуществления серьезных финансовых разработок;

• отсутствие эффективной нормативно-правовой базы отечественного бизнеса.

Значение финансового планирования для хозяйствующего субъекта состоит в том, что оно:

• воплощает выработанные стратегические цели в форму конкретных финансовых показателей;

• обеспечивает финансовыми ресурсами, заложенные в производственном плане экономические пропорции развития;

• предоставляет возможности определения жизнеспособности проекта предприятия в условиях конкуренции;

• служит инструментом получения финансовой поддержки от внешних инвесторов.

Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей.

Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах ее владельцев и с учетом реальной обстановки на рынке.

Основными задачами финансового планирования на предприятии являются:

• обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности;

• определение путей эффективного вложения капитала, оценка степени рационального его использования;

• выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

• установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

• соблюдение интересов акционеров и других инвесторов;

• контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Финансовый план призван обеспечить финансовыми ресурсами предпринимательский план хозяйствующего субъекта и оказывает большое влияние на экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями, и в результате корректировки достигается материально-финансовая сбалансированность.

Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана: производством продукции и услуг, научно-техническим развитием, совершенствованием производства и управления, повышением эффективности производства, капитальным строительством, материально-техническим обеспечением, труда и кадров, прибыли и рентабельности, экономическим стимулированием и т. п. Таким образом, финансовое планирование оказывает воздействие на все стороны деятельности хозяйствующего субъекта посредством выбора объектов финансирования, направление финансовых средств и способствует рациональному использованию трудовых, материальных и денежных ресурсов.

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, метод многовариантности, экономико-математическое моделирование.

Метод экономического анализа позволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. Такими нормативами являются ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют также нормативы хозяйствующего субъекта — это нормативы, разрабатываемые непосредственно на предприятии и используемые им для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе. Причем, большое влияние должно быть уделено выбору даты: она должна соответствовать периоду нормальной эксплуатации предприятия.

Метод денежных потоков носит универсальный характер при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод даст более объемную информацию, чем метод балансовой сметы.

Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии выбора могут задаваться различные.

Так, например, в одном варианте может быть заложен продолжающийся спад производства, инфляция и слабость национальной валюты, а в другом — рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию.

Методы экономико-математического моделирования позволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, их определяющими.

Процесс финансового планирования включает несколько этапов.

На первом — анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий — бухгалтерский баланс, отчеты о прибылях и убытках, отчет о движении денежных средств.

Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчета финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Причем. сложная аналитическая работа на этом этапе несколько облегчается тем, что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию.

Баланс предприятия входит в состав документов финансового планирования, а отчетный бухгалтерский баланс является исходной базой на первой стадии планирования. При этом западные компании используют для анализа, как правило, внутренний баланс, включающий наиболее достоверную информацию для внутрифирменного пользования. Внешний баланс, обычно составляющийся для публикации, по целому ряду причин (налогообложение, создание резервного капитала и др.) показывает уменьшенные размеры прибыли.

Второй этап предусматривает составление основных прогнозных документов, таких как прогноз баланса, отчета о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия.

На третьем этапе уточняются и конкретизируются показатели прогнозных финансовых документов посредством составления текущих финансовых планов.

На четвертом этапе осуществляется оперативное финансовое планирование.

Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением.

Финансовое планирование (в зависимости от содержания назначения и задач) можно классифицировать на перспективное, текущее (годовое) и оперативное.

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей предприятия.

Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трех лет. Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности.

Финансовая стратегия предполагает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения.

Прогнозирование (от греч. pгognosis — предвидение) состоит в изучении возможного финансового состояния предприятия на длительную перспективу. Оно предполагает разработку альтернативных финансовых показателей и параметров, использование которых при наметившихся (но заранее спрогнозированных) тенденциях изменения ситуации на рынке позволяет определить один из вариантов развития финансового положения предприятия.

Результатом перспективного финансового планирования является разработка трех основных финансовых документов:

• прогноза отчета о прибылях и убытках;

• прогноза движения денежных средств;

• прогноза бухгалтерского баланса.

Основной целью построения этих документов является оценка финансового положения предприятия на конец планируемого периода.

Текущее планирование хозяйственной деятельности предприятия состоит в разработке трех документов: плана движения денежных средств, плана отчета о прибылях и убытках, плана бухгалтерского баланса.

Текущий финансовый план составляется на период, равный одному году. Это объясняется тем, что за год в основном выравниваются сезонные колебания конъюнктуры рынка. К тому же такой период времени соответствует законодательным требованиям к отчетному периоду.

Годовой финансовый план разбивают поквартально или помесячно, поскольку в течение года потребность в денежных средствах может значительно меняться и в каком-либо квартале (месяце) может оказаться недостаток финансовых ресурсов. Кроме того, разбивка годового плана на короткие промежутки времени позволяет отслеживать синхронность потоков и оттоков денежных средств и ликвидировать кассовые разрывы.

Процесс текущего финансового планирования можно рассмотреть на примере составления годового плана движения денежных средств. Он представляет собой собственно план финансирования, который составляется на год с разбивкой по кварталам. План движения денежных средств отражает денежные потоки: притоки и оттоки, в том числе все направления расходования средств. В разделе поступлений отражаются выручка от реализации продукции (работа, услуг), от реализации основных средств и нематериальных активов, доходы от внереализационных операций и другие доходы, которые предполагается получить в течение года или квартала. При необходимости привлекаются заемные средства, осуществляется выпуск акций и/или облигаций. В расходной части — затраты на производство реализованной продукции (работ, услуг), суммы налоговых платежей, погашение долгосрочных ссуд, уплата процентов за банковский кредит (в части, причитающийся в соответствии с действующим порядком за счет прибыли), направления использования чистой прибыли (накопления, потребление, резервный фонд).

Оперативный план необходим для обеспечения финансового успеха предприятия. Поэтому при его составлении необходимо использовать объективную информацию о тенденциях экономического развития в сфере деятельности предприятия, инфляции, возможных изменениях в технологии и организации процесса производства.

Оперативное финансовое планирование включает составление и исполнение платежного календаря, кассового плана и расчет потребности в краткосрочном кредите.

3. Налоги относимые на себестоимость.

1. Земельный налог;

2. Налог за пользование природными ресурсами (экологический налог);

3. Чрезвычайный налог;

4. Отчисления на государственное и социальное страхование;

5. Государственные пошлины и сборы.

Земельный налог

Юридические лица (включая иностранные), которым земельные участки предоставлены во владение, пользование, являются плательщиками земельного налога или арендной платы.

Плата за землю взимается ежегодно, в формах земельного налога или арендной платы.

Право владения, пользования, либо право собственности на предоставленные земельные участки возникает после установления землеустроительными органами границ этого участка в натуре (на местности) и получения документа, удостоверяющего это право. Право владения и право постоянного пользования землей удостоверяются Государственным актом, который выдается и регистрируется районными, городскими, поселковыми и сельскими Советами депутатов.

Размер земельного налога определяется в зависимости от качества и местоположения земельного участка и не зависит от результатов хозяйственной и иной деятельности землевладельца, землепользователя и собственника земель.

Размер земельного налога на земли сельскохозяйственного назначения определяется по данным кадастровой оценки земли.

Размеры платы за землю ежегодно пересматриваются Кабинетом Министров Республики Беларусь путем применения коэффициентов, учитывающих уровень инфляции в отношении к декабрю предыдущего года.

Земельный налог устанавливается в виде ежегодных фиксированных платежей за гектар земельной площади.

Местные Советы депутатов имеют право по мотивированному ходатайству землевладельца, землепользователя либо собственника, а также по своей инициативе повышать или снижать ставки земельного налога в размере, установленном Законом.

Земельным налогом облагаются земли:

сельскохозяйственного назначения;

населенных пунктов (городов, поселков городского типа и сельских населенных пунктов);

промышленности, транспорта, связи, обороны и иного назначения;

лесного фонда;

водного фонда.

Ставки налога

Ставки земельного налога на земли сельскохозяйственного назначения Земельный налог на земли сельскохозяйственного назначения (пашня, земельные участки, занятые многолетними насаждениями, сенокосы и пастбища), при наличии кадастровой оценки определяется по ставкам, предусмотренным в приложении 1 к Закону, а на другие угодья (кустарники, болота и прочие) - в размере 116 рублей за гектар.

При отсутствии кадастровой оценки земельного участка земельный налог исчисляется по ставкам, предусмотренным в приложении 3 к Закону.

Земли сельскохозяйственного назначения, предоставленные во владение и пользование колхозам, совхозам и другим сельскохозяйственным предприятиям за пределами населенных пунктов и занятые под прогонами, внутрихозяйственными дорогами, общественными постройками и дворами, подлежат налогообложению по ставке 116 рублей за гектар.

Земельные участки, независимо от их месторасположения, предоставленные в пользование предприятиям и хозяйствам по рыборазведению и акклиматизации рыбы (рыборазводным заводам, прудовым и озерным хозяйствам, рыбомелиоративным станциям, предприятиям по рыборазведению и выращиванию рыбопосадочного материала) подлежат налогообложению по ставкам земельного налога на земли сельскохозяйственного назначения.

Ставки земельного налога на земли населенных пунктов

Земельный налог на земельные участки, предоставленные во владение, пользование и в собственность в границах населенных пунктов (городов, городских, курортных и рабочих поселков, сельских населенных пунктов), определяется по ставкам, указанным в приложении 2 к Закону, за исключением земель сельскохозяйственного назначения.

Земельный налог на земли, занятые домами государственного и общественного жилищного фонда, жилищно-строительных (жилищных) кооперативов, а также предоставленные гаражно-строительным кооперативам, исчисляется по ставкам, предусмотренным в приложении 2 к Закону.

Земельные участки, предоставленные для строительства новых объектов или расширения действующих предприятий, в границах населенных пунктов до момента ввода в эксплуатацию этих объектов подлежат налогообложению по ставкам "для вновь размещаемых", независимо от того, когда был предоставлен земельный участок, по ставкам земельного налога на земли населенных пунктов согласно приложения 2 к Закону. При сдаче объекта до окончания года производится перерасчет земельного налога. За период пользования земельным участком до окончания строительства земельный налог исчисляется по ставкам "для вновь размещаемых", а начиная с месяца, следующего за месяцем ввода объекта - по ставкам земельного налога "для действующих объектов".

Ставки земельного налога на земли промышленности,

транспорта, связи, обороны и иного назначения,

расположенные за пределами населенных пунктов

Земельный налог на земли промышленности, транспорта, связи, обороны и иного назначения, расположенные за пределами населенных пунктов, устанавливается в трехкратном размере средних ставок налога административного района на земли сельскохозяйственного назначения, предусмотренных в приложении 3 к Закону. В облагаемую налогом площадь включается также санитарно-защитная зона объекта, если она не предоставлена во владение или пользование другим юридическим или физическим лицам.

Земельный налог на земельные участки, предоставленные для добычи торфа на топливные брикеты, устанавливается в трехкратном размере средних ставок налога административного района на земли сельскохозяйственного назначения, предусмотренных в приложении 3 к Закону.

Земельные участки, предоставленные предприятиям для добычи торфа и сапропелей на удобрения, облагаются земельным налогом по ставке 116 рублей за гектар, как за земли сельскохозяйственного назначения (на другие угодья).

Налог на земельные участки, превышающие по площади установленные нормы отвода, взимается в двукратном размере. Уплата этого налога не означает узаконение самовольного землевладения или землепользования. Размеры земельных участков, превышающие площади, отведенные в установленном порядке, определяются землеустроительными органами в натуре при осуществлении государственного контроля за использованием и охраной земли.

Ставки земельного налога на земли лесного фонда

Подлежат обложению земельным налогом земли лесного фонда:

используемые для сельскохозяйственных целей;

занятые зданиями, сооружениями и другими объектами промышленного назначения органов лесного хозяйства.

Земельные участки, входящие в состав земель лесного фонда и предоставленные для использования в сельскохозяйственных целях, подлежат налогообложению при наличии кадастровой оценки земельного участка - по ставкам, предусмотренным в приложении 1 к Закону, при отсутствии кадастровой оценки земельного участка - по ставкам, предусмотренным в приложении 3 к Закону.

Земельные участки, входящие в состав земель лесного фонда и занятые зданиями, сооружениями и другими объектами промышленного назначения органов лесного хозяйства, подлежат налогообложению в порядке и на условиях земель населенных пунктов.

Ставки земельного налога на земли водного фонда

Подлежат обложению земельным налогом земельные участки, входящие в состав земель водного фонда и предоставленные для сельскохозяйственных целей и другой хозяйственной деятельности.

Земельный налог на земельные участки, входящие в состав земель водного фонда и предоставленные для использования в сельскохозяйственных целях, определяется при наличии кадастровой оценки земельного участка - по ставкам, предусмотренным в приложении 1 к Закону, при отсутствии кадастровой оценки земельного участка - по ставкам, предусмотренным в приложении 3 к Закону.

Земельный налог на земельные участки, входящие в состав земель водного фонда, используемые для хозяйственной деятельности и занятые зданиями, сооружениями и другими объектами, определяется в порядке и на условиях земель населенных пунктов.

Предельные размеры арендной платы

За арендуемые земельные участки плата взимается в размере, определяемом договором. При этом предельный размер арендной платы не должен превышать ставок земельного налога по соответствующим категориям земель, а для иностранных юридических лиц этот размер должен быть не ниже таких ставок.

За земельные участки, находящиеся в охранной зоне железнодорожных путей, в полосе отвода автомобильных дорог общего пользования в населенных пунктах и за пределами населенных пунктов и предоставленные во временное пользование для возведения временных строений и сооружений (открытые стоянки для хранения автотранспортных средств, гаражи, киоски, палатки и т.п.), плата взимается в размере, определяемом договором, заключенным между арендатором и арендодателем (сельский, поселковый, городской и районный Совет депутатов). При этом предельный размер арендной платы не должен превышать ставок земельного налога на соответствующие категории земель, а для иностранных юридических лиц этот размер должен быть не ниже таких ставок.

Льготы по взиманию платы за землю

Плата не взимается за земли сельскохозяйственного назначения, подвергшиеся радиоактивному загрязнению, на которых введены ограничения по ведению сельского хозяйства.

От платы за землю освобождаются:

заповедники, опытные поля, используемые для научной деятельности, ботанические сады, национальные и дендрологические парки, кроме входящих в их состав земель сельскохозяйственного назначения; плата не вносится также за землю, занятую памятниками природы, истории и культуры.

Льготы по земельному налогу

Земельным налогом не облагаются:

земли запаса;

кладбища;

Примечание. Земельные участки, занятые религиозными зданиями,

расположенными на кладбищах, земельным налогом не

облагаются.

земельные участки, занятые административными зданиями местных Советов депутатов, учреждений социальной сферы, финансируемых за счет государственного бюджета либо за счет предприятий и общественных организаций;

земли общего пользования населенных пунктов (площади, улицы, проезды, автомобильные дороги, железнодорожные пути, набережные, парки, лесопарки, бульвары, скверы и т.д.), а также занятые автомобильными дорогами общего пользования за пределами населенных пунктов (включая и полосу отвода), железнодорожными путями, лесного и водного;

крестьянские (фермерские) хозяйства в течение трех лет с момента их регистрации;

земли аэроклубов, содержащихся за счет средств местных бюджетов;

земельная полоса, проходящая непосредственно вдоль Государственной границы на суше, а при необходимости - по берегу белорусской части вод пограничной реки, озера или иного водного объекта и предназначенная для обозначения и содержания Государственной границы, строительства инженерно-технических сооружений, линий связи и коммуникаций, размещения техники и вооружения.

Сельские, поселковые, городские и районные Советы депутатов в пределах своей компетенции могут по мотивированной просьбе плательщика предоставлять льготы по взиманию земельного налога в виде полного или частичного освобождения на определенный срок, отсрочки выплаты и понижения ставки в случаях:

стихийных и других бедствий;

если землевладелец или землепользователь проводит коренное улучшение земель, а также осуществляет сельскохозяйственное использование земельных участков, на которых введены ограничения хозяйственной деятельности или не восстановлен плодородный слой почвы.

Порядок исчисления и сроки уплаты земельного

налога и арендной платы юридическими лицами

Юридические лица исчисляют налог на землю самостоятельно.

Земельный налог уплачивается землепользователями, землевладельцами - юридическими лицами в течение года равными частями не позднее 15 апреля, 15 июля, 15 сентября, 15 ноября, за земли сельскохозяйственного назначения - не позднее 15 сентября, 15 ноября.

Жилищно-строительные кооперативы обязаны представлять ежегодно не позднее 1-го марта в налоговые органы расчеты об исчисленной сумме налога на текущий год за земли, находящиеся в общем пользовании кооперативов.

За земельные участки, предназначенные для обслуживания строения, находящегося в раздельном пользовании нескольких юридических лиц, земельный налог начисляется отдельно каждым пропорционально площади строения, находящегося в его раздельном пользовании.

За земельные участки, предназначенные для обслуживания строения, находящегося в общей собственности нескольких юридических лиц, земельный налог начисляется каждым из этих собственников соразмерно его доле на эти строения.

Земельный налог за земли, используемые землевладельцами и землепользователями одних районов и областей на территории других, уплачиваются плательщиками в бюджет местных Советов районов, в административных границах которых находятся эти земли.

Если объекты обложения одного юридического лица расположены на территории, обслуживаемой различными налоговыми органами, то в каждый налоговый орган представляется расчет налога за те объекты обложения, которые находятся на территории, обслуживаемой данным налоговым органом.

Земельный налог юридическими лицами исчисляется с месяца, следующего за месяцем предоставления им земельного участка.

Платежи за землю относятся на затраты по производству продукции, выполненных работ и оказанных услуг.

При утрате среди года права на льготу по земельному налогу начисление налога производится начиная с месяца, следующего за утратой этого права.

В случае возникновения в течение года у плательщиков права на льготу по земельному налогу они освобождаются от указанных платежей начиная с того месяца, в котором возникло право на льготу, хотя бы это право возникло и по истечении последнего срока уплаты.

При прекращении права владения (пользования) земельный налог уплачивается за фактический период пользования земельным участком, включая месяц, в котором прекращено право владения (пользования). В случае добровольного отказа от земельного участка, предоставленного для выращивания сельскохозяйственной продукции, в период после 1 мая землевладелец или землепользователь уплачивает налог за весь год.

Сельские, поселковые, городские и районные Советы депутатов в случаях неиспользования в течение года сельскохозяйственных угодий, зачисленных в земли запаса, вносят плату за эти земли в бюджет вышестоящего Совета депутатов.

Примечание. Землями запаса являются все земли, не предоставленные во владение и постоянное пользование. К ним относятся земли, право владения и пользования которыми прекращено в соответствии с земельным законодательством.

Земли запаса находятся в ведении районных Советов депутатов и предназначаются для предоставления во владение, пользование и аренду преимущественно для сельскохозяйственных целей в соответствии с Кодексом Республики Беларусь о земле (Статья 106).

Экологический налог

Налогом облагаются:

объемы добываемых из природной среды ресурсов;

объемы переработанных нефти и нефтепродуктов;

объемы выводимых в окружающую среду выбросов (сбросов) загрязняющих веществ.

Налог состоит из платежей за пользование природными ресурсами и за выбросы (сбросы) загрязняющих веществ в окружающую среду в пределах установленных лимитов, за перерасход природных ресурсов и за выбросы (сбросы) загрязняющих веществ в окружающую среду сверх утвержденных лимитов, а также за переработку нефти и нефтепродуктов.

Лимиты добываемых природных ресурсов устанавливаются Советом Министров Республики Беларусь и местными Советами депутатов по согласованию со специально на то уполномоченными государственными органами.

Лимиты допустимых выбросов (сбросов) загрязняющих веществ в окружающую среду устанавливаются Советом Министров Республики Беларусь по представлению специально на то уполномоченных государственных органов.

Ставки налога за пользование природными ресурсами и за выбросы (сбросы) загрязняющих веществ в окружающую среду устанавливаются Советом Министров Республики Беларусь по представлению специально на то уполномоченных государственных органов.

За переработку 1 тонны нефти или нефтепродуктов налог взимается по ставке 1 ЭКЮ.

За выбросы (сбросы) загрязняющих веществ в окружающую среду сверх установленных лимитов налог взимается в 15-кратном размере.

За превышение установленных объемов добычи природных ресурсов налог взимается в 10-кратном размере.

Льготы по налогу

Налог взимается по льготным ставкам:

а) за воду, отпускаемую для хозяйственно-питьевого и противопожарного водоснабжения населения, работников предприятий, учреждений и организаций;

б) за песок и гравийно-песчаную смесь, для использования в дорожном строительстве.

За воду, забираемую рыбоводными заводами и прудовыми хозяйствами, отпущенную юридическим и физическим лицам для производства продукции животноводства и растениеводства, налог взимается в размере, не превышающем 5 процентов от ставки налога, установленной для других пользователей.

Сумма налога за пользование природными ресурсами, причитающаяся к уплате в соответствии со статьей 5 настоящего Закона, уменьшается на сумму, исчисленную пропорционально удельному весу объема фактически выполненных работ по строительству домов (квартир) для колхозов, совхозов и других сельскохозяйственных предприятий в объеме фактически выполненных работ по строительству.

Порядок уплаты налога в бюджет

Налог за пользование природными ресурсами исчисляется и уплачивается ежемесячно плательщиками, исходя из фактического объема добычи природных ресурсов и выбросов (сбросов) загрязняющих веществ в окружающую среду, а от объемов переработанной нефти и нефтепродуктов - нефтеперерабатывающими предприятиями.

Расчеты по налогу за пользование природными ресурсами представляются налоговым органам не позднее 15 числа каждого месяца и платежи вносятся в бюджет до 20 числа месяца, следующего за отчетным.

Чрезвычайный налог

Плательщиками в бюджет чрезвычайного налога для ликвидации последствий катастрофы на Чернобыльской АЭС являются все юридические лица.

Бюджетные учреждения и организации, осуществляющие хозяйственную деятельность, являются плательщиками чрезвычайного налога только в части фонда заработной платы, исчисленного за счет средств, полученных от этой деятельности.

Министерства и другие органы государственного управления, финансируемые из бюджета Республики Беларусь или содержащиеся за счет отчислений от прибыли, остающейся у подведомственных предприятий и организаций после уплаты налогов и других платежей в бюджет, а также объединения, ассоциации, концерны, управления и союзы, содержащиеся за счет отчислений от прибыли, остающейся у подведомственных предприятий и организаций после уплаты налогов и других платежей в бюджет, или вступительных и ежемесячных членских взносов входящих в их состав предприятий и организаций, уплачивают чрезвычайный налог от фонда заработной платы, исчисленного только за счет средств, полученных от осуществления хозяйственной деятельности. При этом должен быть обеспечен раздельный учет использования средств, полученных от осуществления хозяйственной деятельности.

Белкоопсоюз, областные и районные потребительские общества системы Белкоопсоюза, содержащиеся за счет внутрихозяйственных отчислений входящих в их состав предприятий и организаций, уплачивают чрезвычайный налог от фонда заработной платы, исчисленного только за счет средств, полученных от осуществления ими хозяйственной деятельности.

Жилищно-строительные и гаражно-строительные кооперативы, садоводческие товарищества, товарищества собственников, содержащиеся за счет вступительных, ежемесячных и целевых членских взносов граждан, уплачивают чрезвычайный налог от фонда заработной платы, исчисленного только за счет средств, полученных от хозяйственной деятельности.

Ставка налога – 4 % от фонда заработной платы.

Фонд заработной платы определяется Советом Министров Республики Беларусь.

Заработная плата;

Поощрительные выплаты;

Компенсационные выплаты, связанные с режимом работы и условиями труда;

Оплата за неотработанное время;

Отдельные выплаты социального характера.

Льготы по налогу

Освобождаются от уплаты чрезвычайного налога:

юридические лица общественного объединения "Белорусское товарищество инвалидов по зрению", общественного объединения "Белорусское общество инвалидов", общественного объединения "Белорусское общество глухих", в которых численность инвалидов составляет не менее 50 процентов от списочной численности работников в среднем за отчетный период;

производителей сельскохозяйственной продукции (занимающиеся производством сельскохозяйственной продукции хозяйственные товарищества и общества, производственные кооперативы, унитарные предприятия, обособленные подразделения юридических лиц), крестьянские (фермерские) хозяйства - за произведенную продукцию растениеводства (кроме цветов и декоративных растений), животноводства, рыбоводства и пчеловодства;

общеобразовательные школы - в части средств, выплаченных учащимся за собранные макулатуру и металлолом;

юридические лица социально-культурной сферы деятельности, получающие дотацию из бюджета на покрытие убытков от предпринимательской деятельности либо находящиеся на балансе юридических лиц и содержащиеся полностью или частично за счет прибыли, остающейся в распоряжении этих юридических лиц;

общественные организации (объединения), не осуществляющие предпринимательскую деятельность;

юридические лица в сфере науки - в части сумм, полученных от выполнения научно-исследовательских, опытно-конструкторских и опытно-технологических работ за счет средств бюджета (в том числе по договорам, заключенным с организациями, которым на эти цели выделены бюджетные ассигнования);

коллегии адвокатов;

лечебно-производственные мастерские при психиатрических, психоневрологических и противотуберкулезных больницах и диспансерах;

обслуживающие сельское хозяйство и другие юридические лица – в части объемов работ (услуг), выполненных (оказанных) специализированными механизированными обособленными подразделениями, созданными этими юридическими лицами, для производителей сельскохозяйственной продукции, при условии раздельного учета указанных работ (услуг);

юридические лица, включая иностранные, их филиалы и другие структурные подразделения, имеющие обособленный (отдельный) баланс и расчетный (текущий) счет, участников договора о совместной деятельности, которым поручено ведение расчетов с бюджетом в связи с осуществлением совместной деятельности либо которые получили выручку от этой деятельности до ее распределения, - в части сумм:

надбавок и доплат к тарифным ставкам и должностным окладам, расходов по оплате дополнительных отпусков в случаях, когда такие надбавки, доплаты и расходы установлены в соответствии с Законом Республики Беларусь "О социальной защите граждан, пострадавших от катастрофы на Чернобыльской АЭС" и компенсируются за счет средств республиканского бюджета, предназначенных для возмещения расходов по ликвидации последствий катастрофы на Чернобыльской АЭС;

среднего заработка, выплачиваемого за счет медицинского учреждения в соответствии с гарантиями для работников, являющихся донорами.

Суммы исчисленного чрезвычайного налога относятся на себестоимость продукции (работ, услуг).

Фонд занятости

Ставка отчислений - 1 % от фонда заработной платы. Сельскохозяйственные формирования уплачивают отчисления размере 0,5 %.

Фонд заработной платы аналогичен фонду заработной платы установленного для исчисления Чрезвычайного налога.

Льгот по отчислениям нет.

Перечень видов выплат, на которые не начисляются

взносы по государственному социальному страхованию в Фонд

социальной защиты населения Министерства социальной защиты

1. Выходное пособие при прекращении трудового договора (контракта), денежная компенсация за неиспользованный отпуск.

2. Государственные пособия, выплачиваемые за счет средств республиканского бюджета и государственного социального страхования.

3. Компенсации и выплаты в связи с предоставлением льгот в соответствии с Законом Республики Беларусь "О социальной защите граждан, пострадавших от катастрофы на Чернобыльской АЭС", исключая доплаты до размера прежнего заработка при переводе работников по медицинским показаниям на нижеоплачиваемую работу, доплаты к заработной плате гражданам, работающим на территории радиоактивного загрязнения, и оплаты дополнительного отпуска.

4. Суммы, выплачиваемые в соответствии с законодательством Республики Беларусь в возмещение вреда, причиненного работникам увечьем, профессиональным заболеванием либо иным повреждением здоровья, связанным с выполнением ими своих трудовых обязанностей.

5. Суммы, выплачиваемые в соответствии с законодательством Республики Беларусь для оплаты предоставляемых работникам жилых помещений, коммунальных услуг, топлива, или соответствующее денежное возмещение.

6. Суммы, выплачиваемые в возмещение расходов, а также компенсации ( в том числе надбавки и компенсации взамен суточных), выплачиваемые работникам в пределах норм, установленных законодательством Республики Беларусь; суммы, выплачиваемые в возмещение дополнительных расходов, связанных с выполнением работниками трудовых обязанностей.

7. Выплаты в связи с предоставлением льгот по проезду отдельным категориям работников в соответствии с законодательством Республики Беларусь.

8. Стоимость выдаваемых в соответствии с нормами, установленными законодательством Республики Беларусь, специальной одежды, специальной обуви, других средств индивидуальной защиты, мыла, смывающих и обезжиривающих средств, молока или других равноценных пищевых продуктов, а также лечебно-профилактического питания или в соответствующих законодательству случаях сумма денежных затрат по их приобретению.

9. Стоимость наград в денежном или натуральном выражении, присуждаемых за призовые места на районных, областных, республиканских соревнованиях, смотрах, конкурсах и других аналогичных соревнованиях.

10. Единовременные выплаты (стоимость подарков) в связи с юбилейными датами рождения работников (40, 50, 60 и т.д. лет).

11. Единовременные выплаты (стоимость подарков) работникам при увольнении в связи с выходом на пенсию.

12. Суммы средств, выдаваемые работникам, нуждающимся в соответствии с законодательством Республики Беларусь в улучшении жилищных условий, на строительство (реконструкцию), покупку жилых помещений, а также на полное или частичное погашение кредитов (ссуд), полученных на указанные цели.

13. Материальная помощь, оказываемая в соответствии с действующим законодательством Республики Беларусь, а также в связи с чрезвычайными обстоятельствами в целях возмещения ущерба, причиненного здоровью и имуществу граждан, на основании решений органов государственной власти и управления.

14. Материальная помощь, оказываемая работникам в связи с постигшим их стихийным бедствием, пожаром, хищением имущества, увечьем, тяжелой болезнью, смертью их близких родственников.

15. Стоимость приобретенных за счет средств нанимателя путевок в детские оздоровительные учреждения, бесплатно выдаваемых работникам билетов на детские представления и (или) кондитерских наборов их детям в связи с праздником Нового года.

16. Доходы по акциям и другие доходы, получаемые от участия работников в управлении собственностью предприятия (дивиденды, проценты).

17. Суммы страховых платежей (взносов), уплачиваемых нанимателем в соответствии с законодательством Республики Беларусь в пользу отдельных категорий работников по договорам обязательного государственного личного страхования.

18. Суммы страховых платежей (взносов) по добровольному страхованию жизни и дополнительных пенсий, включаемые в себестоимость продукции (работ, услуг), в пределах норм, установленных действующим законодательством Республики Беларусь, при условии отсутствия у нанимателя задолженности по платежам в Фонд социальной защиты населения Министерства социальной защиты.

Похожие работы

... фондового рынка; 8. взаимоотношения с бюджетной системой; 9. определение государственных гарантий. 5. Отраслевые особенности организации финансов. Каждую отрасль отличают определенные технологические особенности ,оказывающие воздействие на денежные потоки предприятий отрасли (непрерывность или цикличность,обьем денежных средств,полнота и размеры денежных потоков). Сейчас в рыночных условиях ...

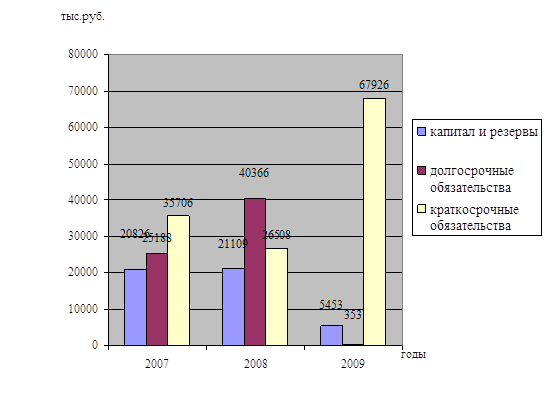

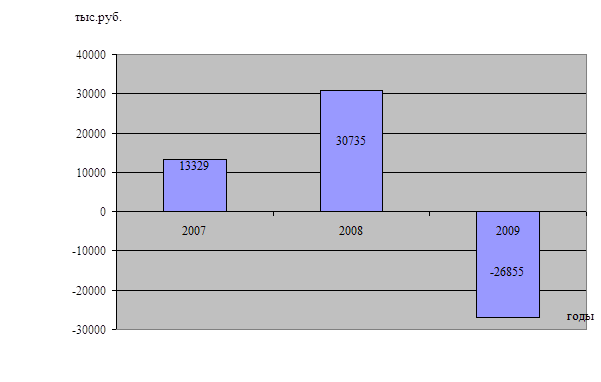

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... бухгалтерской (финансовой) отчетности предприятий и соответствия совершенных ими финансовых и хозяйственных операций действующему законодательству. Основные принципы организации финансов предприятий. 1). Принцип полной самостоятельности. Самостоятельность в использовании собственных и приравненных к ним средств, благодаря чему обеспечивается необходимая маневренность ресурсов, которая ...

... образуют финансовые резервы, необходимые для их финансовой устойчивости.[10,c84]. 2.5. Принцип сочетания финансового планирования и коммерческого расчета Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Имеются точки зрения о том, что коммерческий расчет несовместим с планированием финансов. Однако в мировой и ...

0 комментариев