Навигация

Оценка финансового левериджа

28. Оценка финансового левериджа.

По аналогии с производственным левериджем уровень финансового левериджа {ОРЬ} может измеряться несколькими показателями;

наибольшую известность получили два из них:

• соотношение заемного и собственного капитала (DFLp)

• отношение темпа изменения чистой прибыли к темпу изменения прибыли до вычета процентов и налогов (DFLr).

Первый показатель, имеющий достаточно простую интерпретацию чаще всего используется для характеристики компании, а также в сравнительном анализе, поскольку он не только легко вычисляется, но и обладает пространственно-временной сопоставимостью. Второй показатель более сложен в расчетах и интерпретации; его лучше применять в динамическом анализе. Относительно изменения этих показателей для конкретной компании можно сделать вывод: при прочих равных условиях их рост в динамике неблагоприятен (в смысле увеличения финансового левериджа, т.е. повышения финансового риска).

Как следует из определения, значение DFLr может быть рассчитано по формуле

DFLr = TNI

TGI

TNI— темп изменения чистой прибыли (в процентах);

где TGI— изменения прибыли до вычета процентов и налогов (в процентах).

Используя вышеприведенные обозначения и схему взаимосвязи доходов и левериджа, формулу (7) можно преобразовать в более удобный в вычислительном плане вид:

DFLr = GL

GL-In

Коэффициент DFLr имеет весьма наглядную интерпретацию — он показывает, во сколько раз прибыль до вычета процентов и налогов превосходит налогооблагаемую прибыль. Нижней границей коэффициента является единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплачиваемая по ним сумма процентов, выше уровень финансового левериджа, более вариабельна чистая прибыль. Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств, что по определению равносильно возрастанию уровня финансового левериджа, при прочих равных условиях приводит к большей финансовой нестабильности, выражающейся в определенной непредсказуемости величины чистой прибыли. Поскольку выплата процентов в отличие, например, от выплаты дивидендов является обязательной, то при относительно высоком уровне финансового левериджа даже незначительное снижение маржинальной прибыли может иметь весьма неприятные последствия по сравнению с ситуацией, когда уровень финансового левериджа невысок.

Как и в случае с затратами, взаимосвязь здесь имеет более сложный характер, а именно, эффект финансового левериджа состоит в том, что чем выше его значение, тем более нелинейный характер приобретает связь между чистой прибылью и прибылью до вычета процентов и налогов. Одно очевидно — незначительное изменение (возрастание или убывание) прибыли до вычета процентов и налогов в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли.

Пространственные сравнения уровней финансового левериджа возможны лишь в том случае, если базовая величина валового дохода сравниваемых коммерческих организаций одинакова.

Из приведенных рассуждений понятно, почему понятие финансового риска тесно переплетается с категорией финансового левериджа. Финансовый риск — это риск, связанный с возможным недостатком средств для выплаты процентов по долгосрочным ссудам и займам. Возрастание финансового левериджа сопровождается повышением степени рискованности данной коммерческой организации. Это проявляется в том, что для двух организаций, имеющих одинаковый объем производства, но разный уровень финансового левериджа, вариация чистой прибыли, обусловленная изменением объема производства, будет неодинакова — она будет больше у коммерческой организации, имеющей более высокое значение уровня финансового левериджа.

29. Основы теории структуры капитала.

В теории финансового менеджмента различают два понятия: «финансовая структура» и «капитализированная структура» предприятия. Под термином «финансовая структура» подразумевают способ финансирования деятельности предприятия в целом, т. е. структуру всех источников средств. Второй термин относится к более узкой части источников средств — долгосрочным пассивам (собственные источники средств и долгосрочный заемный капитал). Собственные и заемные источники средств различаются по целому ряду параметров, основные из которых приведены в табл.

| Признак | СК | ЗК |

| 1. Право на участие в управлении предприятием | дает | нет |

| 1.Право на получение части прибыли и имущества | по остаточному принципу | практически дает первоочередное право |

| 3. Срок возврата капитала | не установлен | по договору |

| 4. Льготы при налогообложении | нет | есть, в зависимости от вида ЗК |

Из приведенной таблицы видно, что структура капитала оказывает влияние на результаты финансово-хозяйственной деятельности предприятия. Соотношение между собственными и заемными источниками средств служит одним из ключевых аналитических показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное предприятие.

Одним из показателей, характеризующих степень финансового риска, является показатель покрытия расходов по обслуживанию заемного долгосрочного капитала (УПз)

![]()

Коэффициент Упз измеряется в долях единицы и показывает, во сколько раз валовой доход предприятия превосходит сумму годовых процентов по долгосрочным ссудам и займам. Снижение величины этого коэффициента свидетельствует о повышении степени финансового риска. Этот показатель тесно связан с уровнем финансового левериджа. Как правило, низкое значение показателя Упз соответствует высокой доле заемного капитала. Вместе с тем сочетания значений этих показателей варьируют по отраслям. Доля заемного капитала, рискованная для одной отрасли, может не быть таковой для другой отрасли. Так, по данным американских источников, показатель «доля заемного капитала» (в данном случае рассматривается вся кредиторская задолженность) и коэффициент Упз Для различных подотраслей имели соответственно вид:

Вопросы возможности и целесообразности управления структурой капитала давно дебатируются среди ученых и практиков. Существуют два основных подхода к этой проблеме: а) традици-

онный; б) теория Модильяни — Миллера (Modigliani and Miller approach).

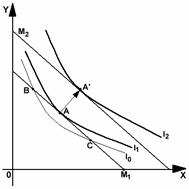

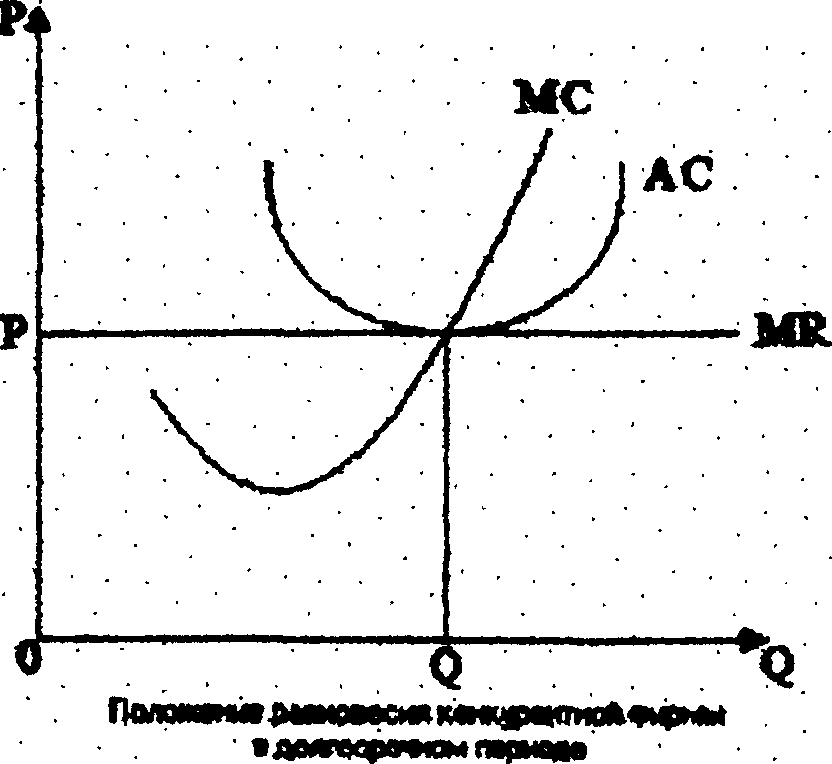

Последователи первого подхода считают, что: а) цена капитала зависит от его структуры; б) существует «оптимальная структура капитала». При этом приводятся следующие аргументы. Как было описано в п. 7.3, цена предприятия в целом может быть найдена по формуле

![]()

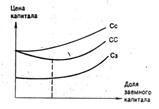

В свою очередь, взвешенная цена капитала зависит от цены его составляющих, обобщенно подразделяемых на два вида — собственный и заемный капитал. В зависимости от структуры капитала цена каждого из этих источников меняется, причем темпы изменения различны. Многочисленные исследования показали, что с ростом доли заемных средств в общей сумме источников долгосрочного капитала цена собственного капитала постоянно увеличивается возрастающими темпами, а цена заемного капитала, оставаясь сначала практически неизменной, затем тоже начинает возрастать. Поскольку цена заемного капитала (С3) в среднем ниже, чем цена собственного капитала (Сс), существует структура капитала, называемая оптимальной, при которой показатель СС имеет минимальное значение, а следовательно, цена предприятия будет максимальной.

Основоположники второго подхода Модильяни и Миллер (1958 г.) утверждают как раз обратное - - цена капитала не зависит от его структуры, а следовательно, ее нельзя оптимизировать. При обосновании этого подхода они вводят ряд ограничений: наличие эффективного рынка; отсутствие налогов; одинаковая величина процентных ставок для физических и юридических лиц; рациональное экономическое поведение; возможность "идентификации предприятий с одинаковой степенью риска и др. В этих условиях, утверждают они, цена капитала всегда выравнивается путем перекачивания капитала за счет кредитов, предоставляемых компаниям физическими лицами.

В полном объеме описанные методики могут быть реализованы лишь при наличии развитого рынка ценных бумаг и статистики о нем. Ни того, ни другого в России пока нет. Кроме того, удельный вес акционерных предприятий, котирующих свои ценные бумаги на рынке, также еще невелик. Тем не менее понимание финансового механизма функционирования капитала представляет значительный интерес для бизнесменов любого уровня.

30. Политика п/п в области оборотного капитала.

При формировании политики управления предприятием существует следующая классификация оборотных активов: 1) с точки зрения их участия в процессе производства и в сфере обращения, 2) с точки зрения их ликвидности и отражения в учете, 3) с точки зрения их отношения к изменениям объемов производства и случайных факторов, возникающих в процессе деятельности предприятия.

Рассмотрим классификацию №3. Оборотные активы подразделяются на:

Похожие работы

... пресс-конференций; 3) осуществление событийного и спортивного маркетинга (участие в мероприятиях, организованных третьими лицами); 4) осуществление событийно-зависимого маркетинга (организация специальных мероприятий, часто на эксклюзивной основе); 5) размещение продукта в кинофильме, ТВ или радиопрограмме, использование продукта в ходе проведения конференций, заседаний правительства и ...

л: Изд-во ОРАГС, 2000. – 91 с. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 1999.-381с. Тренев Н.Н. Управление финансами. – М.: Финансы и статистика, 1999.-352с. V) налоги и налогообложение 1. Экономическая сущность налогов Понятие налога. Налоги как экономическая категория. Принципы налогообложения: равенства и справедливости, универсализации, одновременности ...

... . Взаимосвязь и взаимообусловленность формирования показателей финансово-хозяйственной деятельности предприятий и объединений определяют последовательность комплексного экономического анализа. В теории и практике анализа хозяйственной деятельности общепринятой считается такая последовательность его проведения, при которой в первую очередь изучаются состав и структура источников средств, ...

... решения, преобразования его в команду. Речь идет о таких функциях, как планирование, прогнозирование или предвидение, организация, регулирование, координирование, стимулирование, контроль.Финансовый менеджмент как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. Речь идет о творческой деятельности, ...

0 комментариев