Навигация

Банковские кредиты по порядку погашения можно разделить на две группы

7. Банковские кредиты по порядку погашения можно разделить на две группы.

В первую группу можно включить кредиты, погашаемые единовременно, во вторую - кредиты с рассрочкой платежа.

Кредиты, предоставляемые в России, относятся как к одной, так и другой группе.

Как правило, при краткосрочном кредитовании юридических лиц и населения, нуждающихся в наличных средствах для покрытия текущих потребностей, практикуется предоставление кредитов, погашаемых единовременно. Речь идет о погашении основного долга и процентов единой суммой на момент окончания срока кредита.

Кредитами с погашением в рассрочку являются ссуды, погашение которых осуществляется двумя и более платежами (как правило, ежемесячно, ежеквартально или каждое полугодие). К этой группе относятся кредиты самых разнообразных видов, в том числе: фирменные (коммерческие), по открытому счету, вексельные, лизинг, факторинг, форфейтинг и другие.

В странах с развитой рыночной экономикой ссуды в рассрочку широко практикуются при средне- и долгосрочном кредитовании, для приобретения юридическими и физическими лицами движимого и недвижимого имущества.

На мировых финансовых рынках при реализации инвестиционных проектов кредиты предоставляются, как правило, только с рассрочкой платежа. В 1996 г., например, между банком “Российский кредит” н Дойче банком, крупнейшим в Германии, был заключен кредитный договор о финансировании немецкой стороной поставок оборудования в Россию. Кредиты предоставляются российским предприятиям на покупку оборудования стоимостью не менее 1 млн. немецких марок со сроком окупаемости не более З-х лет. Заемщик вносит авансовый платеж в размере 15% стоимости оборудования, остальные 85% погашаются за три года из расчета 10-15% годовых.

При кредитовании появляются все новые и новые варианты. Так, администрация Нижегородской области экспериментирует предоставление инвестиционного налогового кредита предприятиям оборонной промышленности, осуществляющим экспортные поставки. Кредит предоставляется в виде отсрочки платежа по налогу на прибыль в областной бюджет в доле, равной объему реализации экспортной продукции. Кредит предоставляется под 0,1% учетной ставки ЦБ РФ, и его сумма не может превышать 20 млрд. рублей на одно предприятие. Предусматривается отсрочка платежа на пять лет, которая включает два льготных года с момента подписания кредитного договора. Предприятия, прибегающие к подобному привлечению финансовых средств, должны иметь: заключенные контракты, собственные средства для производства экспортной продукции (не менее 30% от общей суммы затрат) на эти цели и гаранта возврата кредита.

8. По видам процентных ставок банковские кредиты можно подразделить на две группы: кредиты с фиксированной или с плавающей процентными ставками.

Ссуды могут быть выданы на условиях фиксированной процентной ставки, которая устанавливается на весь период кредитования и не подлежит пересмотру.

Заемщик принимает на себя обязательство в этом случае оплатить проценты по неизменной согласованной ставке за пользование кредитом вне зависимости от изменения конъюнктуры на рынках процентных ставок. Это выгодно как кредитору, так и заемщику, поскольку обе стороны имеют возможность точно рассчитать свои доходы или расходы, связанные с использованием предоставленного кредита. Фиксированные процентные ставки, как правило, применяются при краткосрочном кредитовании.

В России, которая осваивает самые разнообразные формы и виды операций ссудного рынка, при кредитовании преобладают фиксированные процентные ставки.

В то же время в странах рыночной экономики широко практикуется предоставление кредитов как с фиксированными, так и плавающими процентными ставками.

Плавающие процентные ставки - это ставки, которые постоянно изменяются в зависимости от ситуации, складывающейся на кредитных рынках, с которыми они связаны.

В мировой практике применяются самые разнообразные плавающие процентные ставки, которые можно распределить по следующим группам:

А. Официальные процентные ставки (учетные ставки или ставки рефинансирования) устанавливаются центральными банками разных стран. По этим ставкам центральные банки предоставляют кредиты коммерческим организациям. Операции кредитования центральными банками осуществляются в виде переучета коммерческих векселей - отсюда появилось название “учетные ставки”.

Б. Межбанковские ставки предложения кредитных ресурсов. Наиболее широко применяется в качестве базисной ставки ЛИБОР - Лондонская межбанковская ставка предложения.

В. Ставка “прайм-рейт” (первоклассная ставка) - это публикуемая банками США ставка по кредитам первоклассным заемщикам. Она служит ориентиром стоимости кредита и обычно выше первых двух ставок на 1-2%.

Г. Ставки кредитов средним и небольшим фирмам и частным лицам. Они, как правило, еще выше, чем “праймрейт”.

В настоящее время ставка ЛИБОР является самой важной, наиболее часто используемой процентной ставкой, по которой осуществляется кредитование между первоклассными банками на рынке евровалют.

Обычно, под термином “ставка ЛИБОР” понимают ставки по депозитам в фунтах стерлингов и долларах США.

Ставка ЛИБОР в фунтах стерлингов рассчитывается как средняя арифметическая величина фиксированных ставок на 11 часов утра (лондонское время) каждого делового дня, следующих банков: Ллойдс, Мидленд, В.0.А., Барклайз, Сосьете Женераль и Нэтвест.

По тому же принципу определяется ставка ЛИБОР в долларах США, с использованием фиксированных ставок таких банков, как: Барклайз, Бзик оф Токио, Банкерс Траст и Нэишнл Вестминстер банк.

Ставки ЛИБОР по еврокредитам рассчитываются, как правило, по 12 валютам и по нескольким периодам (1 неделя, 1, 2, 3, 6, 9 месяцев и 1 год).

Еврокредит - это среднесрочный банковский кредит в одной из евровалют, предоставляемый по плавающим ставкам.

9. Возможна классификация кредитов по валюте предоставления. Кредиты выдаются в национальной или иностранной валюте. Реже кредиты предоставляются заемщикам в нескольких валютах. В этом случае речь идет о мультивалютных кредитах. Наибольшее применение в России получили кредиты в национальной валюте (рублях) и иностранной валюте.

10. Банковские кредиты могут быть сгруппированы по числу кредиторов. В этом случае возможны следующие варианты:

- кредиты, предоставляемые одним банком;

- синдицированные (консорциональные) кредиты;

- параллельные кредиты.

Наибольшее распространение получила практика предоставления ссуд одним банком.

Однако по мере развития экономики отдельных стран и интеграционных группировок появляется потребность в крупных кредитах, превышающих возможности отдельных банков. Это заставляет банки объединяться в группы и разрабатывать принципы синдицированного кредита. Синдицированный кредит - это вид кредита, который предоставляется двумя или более кредиторами, объединившимися в синдикат (консорциум), одному заемщику. Группа банков-кредиторов (консорциум) объединяет на срок свои временно свободные финансовые ресурсы с целью кредитования определенного объекта или заемщика. Один или небольшая группа ведущих банков-координаторов от имени всего синдиката (консорциума) ведет переговоры с заемщиком по условиям кредитного соглашения, обеспечивает мобилизацию необходимых сумм. Координаторы контролируют предоставление кредита, его использование и погашение.

На практике возможны случаи, когда два банка или более предоставляют заемщику параллельные кредиты. В отличие от синдицированного кредита переговоры с клиентом в этом случае каждый банк проводит в отдельности, а затем, после согласования с заемщиком условий сделки, заключается общий кредитный договор.

Хотя приведенная классификация банковских кредитных операций (как и любая другая) обобщает российский и зарубежный опыт в этой области, она не может считаться исчерпывающей. Постоянно появляются новые виды и формы банковских кредитов. Эта классификация носит весьма условный характер, так как на практике любой кредит отвечает не одному, а нескольким критериям и может служить иллюстрацией для нескольких классификационных групп.

Таким образом, мировой практике банковской деятельности известны самые разнообразные виды кредитов. Их классификация возможна по различным признакам, в том числе: по основным группам заемщиков, назначению, срокам, характеру обеспечения, способам предоставления и погашения, выдачи процентных ставок и способы их уплаты.

Похожие работы

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

... представлен прогноз состояния активов и пассивов Банка на 01.01.08. Прогнозные расчеты свидетельствуют о росте основных статей активов и пассивов Банка, а также источников формирования собственных средств Банка. 3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ 3.1 Рассмотрение кредитной заявки В положении о кредитной политике банка, отражаются: 1) цели, исходя из которых сформирована ...

... кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций [12, 152] 2. Перспективы развития системы кредитования российскими коммерческими банками Кредитная политика, проводимая современными коммерческими банками, находится под влиянием многих факторов, определяемых особенностями экономической и политической ситуации в России. Под влиянием этих же ...

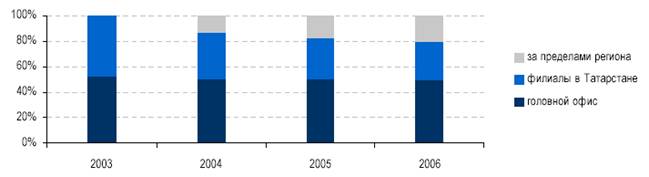

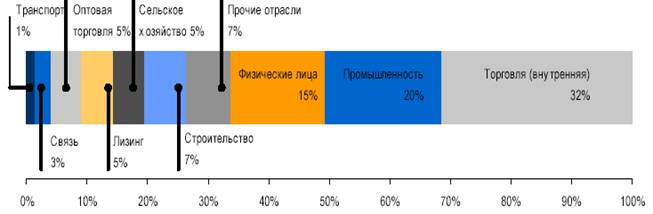

... » позволяет сделать вывод о том, что банк успешно реализует одно из своих одно из своих основных направлений деятельности – кредитование. 2.3. Проблемы и пути совершенствования кредитования в ОАО «АКИБАНК» Анализ кредитной политики ОАО «АКИБАНК» выявил проблемы, с которыми банку приходится сталкиваться в процессе кредитования. Во-первых, ключевым видом риска для Банка является риск ...

0 комментариев