Навигация

3. Детализация.

| Особенности выпуска и обращения отдельных видов ценных бумаг, техники конкретных видов рынков, организации деятельности отдельных инвестиционных институтов, совершения относительно обособленных стадий технологических циклов. |

2.2.Анализ состояния рынка.

Через 7 лет после своего восстановления рынок ценных бумаг в России - это молодой динамичный рынок с быстро нарастающими объемами операций, со все более изощренными финансовыми инструментами и диверсифицированной регулятивной и информационной инфраструктурой.

Выделим количественные параметры этого рынка.

2.2.1. Участники.В качестве потенциальных и действующих участников рынка ценных бумаг России выступают около 2400 коммерческих банков и более чем 2700 небанковских инвестиционных институтов. В качестве диллерско-брокерской сети по операциям с государственными ценными бумагами выступает также Центральный банк РФ и крупнейший Сбербанк РФ. Банки многократно превосходят небанковские инвестиционные институты по объемам капиталов, активов и финансовых операций.

К середине 1993 года в России официально были признаны 60 фондовых и товарно-фондовых бирж, фондовых отделов товарных бирж, через год их было 63. В Москве существуют 5-7 наиболее крупных фондовых бирж (ММВБ, Фондовый отдел РТСБ и т.д.). В уставных капиталах бирж значительна доля банковских инвестиций. При товарных и валютных биржах быстро развиваются фьючерсные и опционные секции. Более 60 биржевых структур в России составляет более 40% мирового количества. Реальное содержание понятия “фондовая биржа” в российской и международной практике существенно различается. Несопоставимы объемы операций. С 1993 года основной объем биржевых операций дают госу-дарственные ценные бумаги.

Быстро развивается сеть институциональных инвесторов. К осени 1994 года в России существовало 660 инвестиционных фондов, более 500 негосударственных пенсионных фондов, более 3000 страховых компаний. Большинство из них является мелкими финансовыми структурами, несравнимыми по объемам капитала с банками.

В 1992-93 годах созданы первые саморегулируемые организации: Союз фондовых бирж, Ассоциация коммерческих банков. С конца 1993 года реализуется несколько, претендующих на создание общероссийских или межрегиональных внебиржевых компьютерных рынков ценных бумаг.

2.2.2. Объемы рынка.Одним из наиболее объемных является рынок государственных долговых обязательств, включающий долгосрочные и среднесрочные облигационные займы, ГКО, долгосрочный 30-летний облигационный займ 1991 г., внутренний валютный облигационный займ, “золотой” займ, ваучеры, казначейские обязательства.

Вторым по объему идет рынок частных ценных бумаг. Это акции и облигации банков, акции чековых инвестиционных фондов, акции вновь создаваемых АО.

Крайне незначителен объем рынка акций предприятий и акций трудового коллектива - наиболее “старых” ценных бумаг.

В 1992-93 годах активно осуществлялась эмиссия банковских коммерческих бумаг (век-селей, чеков), обширным является рынок банковских депозитных и сберегательных сертификатов. Со II полугодия 1992 года Москва поэтапно становится центром торговли товарными и валютными фьючерсами и опционами.

2.2.3. Региональные рынки.В стране пока не сложилось единого фондового пространства. На первом этапе (1990-92 гг.) происходило быстрое развитие Московского и Петербургского рынков, которые магнитом притягивали к себе немногие региональные эмиссии. На втором этапе (1992-93 гг.) в связи с началом масштабной приватизации началось активное становление региональных рынков ценных бумаг в крупных экономических районах. Указанные рынки единой инфраструктурой пока не связаны. Но уже сейчас можно выделить города, которые становятся с учетом территориальных и финансовых факторов ведущими фондовыми центрами страны, местом нахождения крупнейших бирж.

Формирование региональных рынков ценных бумаг

(фондовые биржи)

| Экономические районы России | Количество фондовых бирж и фондовых отделов бирж в эконо-мическом районе | Города-фондовые центры региональных рынков | Количество фондовых бирж и фондовых отделов бирж в городе |

| Центральный | 14 | Москва | 12 |

| Северный | 8 | Санкт-Петербург | 3 |

| Поволжский | 11 | Саратов | 3 |

| Самара | 3 | ||

| Казань | 1 | ||

| Волгоград | 3 | ||

| Северо-Кавказский | 8 | Ростов | 3 |

| Краснодар | 1 | ||

| Уральский | 7 | Екатеринбург | 3 |

| Челябинск | 2 | ||

| Волго-Вятский | 5 | Н.Новгород | 2 |

| Западно-Сибирский | 3 | Новосибирск | 2 |

| Дальневосточный | 3 | Владивосток | 1 |

| Центрально-Черноземный | 2 | Воронеж | 1 |

| Восточно-Сибирский | 1 | Красноярск | 1 |

Распределние институциональной сети фондового рынка точно следует за размещением денежных ресурсов в экономике страны, за региональной структурой банковского хозяйства.

2.2.4. Качественные характеристики рынка.Российский рынок ценных бумаг характеризуется следующим:

небольшими объемами и неликвидностью;

“неоформленностью” в макроэкономическом смысле, т.е. еще неизвестно, какая часть источников финансирования хозяйства и бюджета будет формироваться за счет выпуска ценных бумаг, а какая, например, за счет кредита, какова будет макрофинансовая пропорция между бумагами - титулами собственности и долговыми обязательствами, каким будет соотношение сил на фондовом рынке и т.д. Рынок ценных бумаг в нашей стране находится в настолько зародышевом состоянии, что его еще нельзя сопоставить ни с одним из известных рынков;

неразвитостью материальной базы, технологий торговли и т.д.;

раздробленной системой государственного регулирования рынка;

отсутствием у государства сколько-нибудь продуманной, долгосрочной полиьики формирования рынка ценных бумаг;

высокой степенью всех рисков, связанных с ценными бумагами, очень высоки технические риски;

высоким уровнем инфляции, падением валютного курса рубля и негативным процен-том, что делает неэффективным инвестиции в ценные бумаги в сравнении с реальными активами. Только последние год-полтора оказываются благоприятными для неспекулятивных вложений в ценные бумаги;

значительными масштабами грюндерства, агрессивной политикой учреждения нежизнеспособных компаний;

крайней нестабильностью в движении курсов, объемов рынка, завышенными ожиданиями инвесторов и низкими инвестиционными качествами ценных бумаг, в которые они вкладывают деньги;

отсутствием открытого доступа к макроэкономической информации о состоянии рынка ценных бумаг;

инвестиционным кризисом, который в любой момент может стать и отчасти является кризисом спроса на ценные бумаги;

отсутствием обученного персонала, крупных, с длительным опытом работы инвестиционных институтов, заслуживших общественное доверие;

агрессивностью, острой конкуренцией при отсутствии традиций деловой рыночной этики;

невыполнением основного предназначения рынка ценных бумаг - перераспределния денежных ресурсов на цели производительных инвестиций - при том, что рынок обслуживает, в первую очередь государство, а во вторую - спекулятивный оборот, перераспределение крупных портфелей акций и становление новых торгово-финансовых компаний, не имеющих до начала массовых эмиссий реальных активов;

расширением рынка государственных долговых обязательств и спроса государства на деньги, что сокращает производительные инвестиции в ценные бумаги, усиливает неустойчивость и спекулятивный характер фондового рынка.

Это рынок, который неизбежно в своем развитии в ближайшие годы должен пройти через крупные обвалы курсовой стоимости, кризисы доверия инвесторов к ценным бумагам и инвестиционным институтам.

Это - рынок, неизбежно ощущающий на себе влияние общехозяйственного кризиса, политической и социальной нестабильности, отсутствие средств у государства на поддержку его строительства.

Вместе с тем это - динамичный рынок, развивающийся на основе масштабной приватизации и связанного с ней массового выпуска ценных бумаг, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе, быстро расширяющейся практики покрытия покрытия дефицитов федерального и местного бюджетов за счет выпуска долговых ценных бумаг, объявления крупных инвестици-онных производственного характера, постепенно расширяющегося выпуска предприятиями и регионами облигациооных займов, открывшегося доступа на международные рынки капитала и т.д.

Может быть, главная ценность этого рынка - люди, которых он формирует и которые на нем действуют - люди, готовые принимать и принимающие на себя высокие риски. Это - особая генерация специалистов, часто с техническим мышлением и техническим образованием в прошлом, ведущих себя на рынке агрессивно, с минимальным запасом капитала, быстро расширяющих сферу своей деятельности и непрерывно генерирующих новые идеи и проекты, Именно в таких людях нуждается переходная и нестабильная экономика, испытывающая глубокие структурные изменения.

2.2.5. Выбранная модель рынка ценных бумаг.Стихийно в России выбрана смешанная, промежуточная модель фондового рынка, на котором одновременно и с равными правами присутствуют и коммерческие банки, имеющие все права на операции с ценными бумагами, и небанковские инвестиционные институты. В российской практике выбрана европейская модель универсального коммерческого банка.

В зависимости от выбора модели рынка ценных бумаг банковский или небанковский характер будут носить регулятивные органы, депозитарная и клиринговая сеть, обслуживающая эмитентов, и т.п.

В итоге, рынок ценных бумаг в России - это рынок, с еще несформировавшейся концепцией, моделью; это остроконкурентный рынок.

2.2.6.Виды финансовых рисков.

Вся деятельность на рынке ценных бумаг пронизана рисками.

Финансовый риск - риск снижения доходности прямых финансовых потерь или упущенной выгоды, возникающий в финансовых операциях в связи с высокой степенью неопределнности их результатов, с влиянием на них множества случайных на них множества случайных факторов, возможной неэффективностью производства, распределением систем и финансового менеджмента.

Чем выше риск, тем выше степень вероятности наступления потерь.

Риски, связанные с операциями с ценными бумагами, делятся на систематический и несистематический. Систематический риск - риск падения рынка ценных бумаг в целом. Он не связан с конкретной ценной бумагой, является недиверсифицируемым и непонижаемым. Представляет собой общий риск на все вложения в ценные бумаги, риск того, что инвестор не сможет их в целом высвободить, вернуть, не понеся потерь.

Несистематический риск - это агрегированное понятие, объединяющее все виды рис-ков, связанных с конкретной ценной бумагой. Несистематический риск является диверсифицированным, понижаемым. Уровень несистематического риска - это оценка качества данного финансового инструмента. Несистематический риск подразделяется на следующие риски:

Макроэкономические, отраслевые и региональные риски.

Страновой риск - риск вложения средств в ценные бумаги предприятий, находящихся под юрисдикцией страны с неустойчивым социальным и экономическим положением, с недружественными отношениями в стране, резидентом которой является инвестор и т.д. Страновой риск включает в себя политические, экономические, социальные и т.п. риски.

Риск законодательных изменений - риск потерь от вложений в ценные бумаги в связи с изменениями их курсовой стоимости, ликвидности и т.п., вызванными появлением новых или изменением существующих законодательных норм. Этот риск может приводить к необходимости перерегистрации выпуска ценных бумаг, изменению условий или заменам выпусков. Эмиссия ценных бумаг рискует оказаться недействительной и т.д.

Инфляционный риск - риск того, что при высокой инфляции доходы, получаемые инвесторами от ценных бумаг, обесцениваются быстрее, чем растут, инвестор несет реальные потери.

Валютный риск - риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты.

Отраслевой риск - риск, связанный со спецификой отдельных отраслей. С позиций этого вида риска все отрасли можно классифицировать на: подверженные циклическим колебаниям, менее подверженные циклическим колебаниям. Кроме того, их можно классифицировать на отрасли венчурные, “умирающие”, стабильно работающие, быстро растущие молодые отрасли, основанные на наиболее прогрессивной технологии. Отраслевые риски проявляются в изменениях инвестиционного качества и курсовой стоимости ценных бумаг и соответствующих потерях инвесторов, в зависимости от принадлежности отрасли к тому или иному типу и правильности оценки этого фактора со стороны инвесторов.

Региональный риск - риск, особенно свойственный многопродуктовым регионам. В российской экономике высокие уровни региональных рисков связаны также с угнетенным состоянием хозяйства ряда районов.

Риски предприятия.

Риск предприятия - риск, сходный с отраслевым риском и во многом производный от него. Риск предприятия - это риск финансовых потерь от вложений в ценные бумаги конкретного предприятия, наступающий в связи с отрицательными результатами в его финансово-хозяйственной деятельности. Риск предприятия включает и риск мошенническтва.

Кредитный риск - риск того, что эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать процент по ним и/или основную сумму долга.

Риск ликвидности - риск, связанный с возможностью потерь при реализации ценной бумаги из-за изменения оценки ее качества. Это один из самых распространенных на российском рынке.

Процентный риск - риск потерь, которые могут принести инвесторы и эмитенты в связи с изменениями процентных ставок на рынке.

Риски управления портфелем и технические риски.

Капитальный риск - риск существенного ухудшения качества портфеля ценных бумаг, что приводит к необходимости масштабных списаний потерь и, как следствие, к значительным убыткам и может затронуть капитал держателя портфеля, вызывая необходимость его заполнения путем выпуска новых ценных бумаг.

Селективный риск - риск неправильного выбора ценных бумаг для инвестирования в сравнении с другими видами бумаг при формировании портфеля. Это риск, связанный с неверной оценкой инвестиционных качеств конкретных видов ценных бумаг.

Временной риск - риск эмиссии, покупки или продажи ценной бумаги в неподходящее время, что неизбежно влечет за собой потери.

Отзывной риск - риск потерь для инвестора в случае, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом.

Риск поставки - риск невыполнения обязательств по своевременной поставке ценных бумаг, имеющихся у их продавца. Особенно велик этот риск при проведении спекулятивных стратегий с ценными бумагами, основанных на коротких продажах.

Операционный риск - риск потерь, возникающих в связи с неполадками в работе компьютерных систем по оработке информации, связанной с ценными бумагами, низким качеством работы технического персонала и т.д.

Риск урегулирования расчетов - риск потерь по операциям с ценными бумагами, связанный с недостатками и нарушениями технологий в платежно-клиринговой системе.

Сравнительный диапазон рисков, которые несут финансовые институты, действующие в российском хозяйстве и в стабильных западных экономиках (например, на фондовом рынке США) следующий (в 10-бальной шкале, сепень повышения риска от 1 до 10):

Сравнительная характеристика уровней рисков.

| Виды рисков | Фондовые рынки | |

| России | США | |

| Систематичсекий риск | 8-10 | 1-4 |

| Страновой риск | 9-10 | 1-2 |

| Риск законодательных изменений | 6-10 | 1-3 |

| Региональный риск | 6-10 | 1-4 |

| Отраслевой риск | 6-10 | 1-4 |

| Риск предприятия | 6-10 | 1-4 |

| Риск ликвидности | 8-10 | 1-2 |

| Кредитный риск | 6-10 | 1-4 |

| Валютный риск | 6-10 | 1-2 |

| Селективный риск | 5-6 | 5-6 |

| Инфляционный риск | 7-10 | 1-3 |

| Отзывной риск | 1-3 | 5-10 |

| Процентный риск | 9-10 | 1-4 |

| Капитальный риск | 7-10 | 1-4 |

| Риск поставки | 5-10 | 1-3 |

| Операционный риск | 5-10 | 1-2 |

| Риск урегулирования расчетов | 7-10 | 1-3 |

| Средние значения | 6,5-10 | 1,1-3,7 |

Данная таблица хорошо демонстрирует степень риска и агрессивность хозяйственной среды, в которой работают российские участники рынка ценных бумаг.

2.2.7.Ключевые проблемы развития рынка ценных бумаг.

1). Преодоление высокой инфляции и хозяйственного кризиса, политической и соци-альной нестабильности.

2). Целевая переориентация рынка ценных бумаг. Рынок ценных бумаг должен быть направлен на выполнение своей главной функции - на преодоление инвестиционного кризиса, аккумуляцию свободных денежных ресурсов для направления их на цели восстановления и последующего роста производства в России.

3). Выбор модели рынка. Выбор ориентации на североамериканскую или европейскую практику (в настоящее время сильна ориентация на фондовый рынок США).

4). Наращивание объемов и переход в категорию классифицируемых рынков ценных бумаг. Для того, чтобы российский рынок был отнесен к разряду развивающихся рынков ценных бумаг, по оценке, размер капитализации рынка акций в % к номинальной стоимости ВВП должен достигнуть 30-40%. Это означает, что современный объем рынка ценных бумаг в России должен быть увеличен в 10-15 раз.

5). Долгосрочное, перспективное управление. Большой рынок нуждается в более профессиональном регулировании, в предупреждении крупного падения рынка ценных бумаг.

6). Укрупнение и рекапитализация структур фондового рынка. Это необходимо, т.к. более 60 фондовых и товарно-фондовых бирж в России - это ненормально.

7). Отсутствие вторых эмиссий приватизированных предприятий. Мы держим промышленность на голодном пайке, ограничивая вторые эмиссии и распродавая ее по дешевке.

8). Суррогаты ценных бумаг, незаконная профессиональная деятельность на рынке. Государство создает систему надзора за рынком. Выпущено несколько сот нормативных актов. Результат всей этой деятельности - свободное обращение билетов “МММ”.

9). Повышение роли государства на рынке ценных бумаг. Речь идет не об опрежающем развитии рынка государственных ценных бумаг, это могло бы означать переключение все большей части денежных ресурсов на обслуживание непроизводительных расходов государства. Наоборот, эта тенденция должна быть преодолена. Имеются ввиду: необходимость преодоления раздробленности многих госорганов, регулирующих рынок ценных бумаг; формирование сильной комиссии по ценным бумагам и фондовому рынку; ускоренное создание жесткой регулятивной инфраструктуры рынка и ее правовой базы, как способа ограничить риски инвесторов; создание системы отчетности и публикации макро- и микроэкономической информации о состоянии рынка ценных бумаг; гармонизация российских и международных стандартов, используемых на рынке ценных бумаг; создание активно действующей системы надзора за небанковскими инвестиционными институтами; государственная поддержка образования в области рынка ценных бумаг; приоритетное выделение государством финансовых и материальных ресурсов для “запуска” рынка ценных бумаг и т.д.

10). Повышение роли государства должно определяться и тем, что у него должна появиться долгосрочная концепция и политика действий в области восстановления рынка ценных бумаг и его текущего регулирования. Иначе, должно начаться осознанное воздействие на макропропорции спроса и предложения на рынке, на направление движения денежных ресурсов с тем, чтобы рынок устоялся в одной из известных мировых схем его организации.

11). Необходимость активного воздействия со стороны государства на макрофинансовые пропорции фондового и смежных с ним рынков связана также с крайней узостью спроса на ценные бумаги: в любой момент предложение может превысить спрос и рынок рухнет.

12). Опрежающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интерсах эмитентов и выполнения других технических функций.

Можно было бы выделить еще много проблем, связанных с развитием рынка ценных бумаг в России, но если все перечисленные выше будут учтены и выполнены, то лет через 5-7 мы сможем увидеть еще далеко не стабильный, но уже более развитый и близкий по своему действию и составу к современным западным рынок.

2.3.Хроника восстановления рынка ценных бумаг в России (1988 - 1995 гг.)

Что дальше ? Российский рынок ценных бумаг вступает в наиболее интересный период роста объемов, ликвидности и вместе с тем острых, краткосрочных или более продолжительных колебаний, крахов и быстрых подъемов, которые неизбежны в период становления фондового рынка и вторичного передела собственности в России.

2.4.Понятие ценных бумаг.

Ценные бумаги - это права на ресурсы, обособившиеся от своей основы и даже имеющие собственную материальную форму (например, в виде бумажного сертификата, записи по счетам и т.д.). В качестве ценных бумаг признаются только такие права на ресурсы, которые отвечают следующим фундаментальным требованиям:

обращаемость

доступность для гражданского оборота

стандартность и серийность

документальность

регулируемость и признание государством

рыночность

ликвидность

риск.

Обращаемость - способность ценной бумаги покупаться и продаваться на рынке, а также во многих случаях, выступать в качестве самостоятельного платежного инструмента, облегчающего обращение других товаров.

Доступность для гражданского оборота - способность ценной бумаги не только поку-паться и продаваться, но и быть объектом других гражданских отношений, включая все виды сделок (займа, дарения и т.д.).

Стандартность - ценная бумага должна иметь стандартное содержание. Именно стандартность делает ценную бумагу товаром, способным обращаться.

Серийность - возможность выпуска ценных бумаг однородными сериями.

Документальность. Ценная бумага - это всегда документ, независимо от того, существу-ет ли она в форме бумажного сертификата или в безналичной форме записи по счетам. Документальность придает окончательный, “материальный” облик товару, называемому ценной бумагой. Согласно установившейся правовой практике, ценная бумага, как документ, должна содержать все предусмотренные законодательством обязательные реквизиты.

Регулируемость и признание государством. Фондовые инструменты, претендующие на статус ценных бумаг, должны быть признаны государством в качестве таковых, что должно обеспечить их хорошую регулируемость и, соответственно, доверие публики к ним.

Рыночность. Обращаемость указывает на то, что ценная бумага существует только как особый товар, который, следовательно, должен иметь свой рынок с присущей ему организаци-ей, правилами работы на нем и т.д. Должны в основной массе принадлежать рынку, быть товарами и те ресурсы, правами на которые являются ценные бумаги.

Ликвидность - способность ценной бумаги быть быстро проданной и превращенной в денежные средства (в наличной и безналичной форме) без существенных потерь для держате-ля, при небольших колебаниях рыночной стоимости и издержках на реализацию.

Риск - возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

Обязательность исполнения. По российскому законодательству, не допускается отказ от исполнения обязательства, выраженного ценной бумагой, если только не будет доказано, что ценная бумага попала к держателю неправомерным путем.

Согласно “Положению о выпуске и обращении ценных бумаг в фондовых биржах в РФ” (утверждено Постановлением Правительства РФ от 28 декабря 1991 года, №78) ценная бумага - это денежный документ, удостоверяющий имущественное право или отношение займа владельца документа по отношению к лицу, выпустившему такой документ. Согласно “Гражданскому кодексу ценная бумага - документ с соблюдением установленной формы и обязательных реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении.

Совпадения в определениях ценной бумаги: а) ценная бумага - это документ; б) она удостоверяет только имущественные права.

Различия: а) требование установленной формы и наличие обязательных реквизитов по Гражданскому кодексу; б) “Гражданский кодекс РФ” вводит критерий, по которому ценной бумагой считается только тот документ, имущественное право по которому осуществляется при предъявлении подлинника документа.

Прежде, чем перейти к классификациям ценных бумаг, нужно упомянуть об инвестиционном качестве ценной бумаги. Это оценка того, насколько ценная бумага ликвидна, низкорискованна при стабильной курсовой стоимости, способности приносить проценты, превышающие или находящиеся на уровне среднерыночного процента. Общепринято, что по мере снижения рисков, которые несет на себе данная бумага, растет ее ликвидность и падает доходность.

Классификации ценных бумаг, разрешенные в российской практике.

| ЦЕННЫЕ БУМАГИ | |||||

| Первичные | Производные | ||||

| В качестве первичных ценных бумаг выступают акции, облигации, ноты, вексель, депозитные сертификаты и другие инструменты, являющиеся правами на имущество, денежные средства, продукцию, землю и другие первичные ресурсы. Производные ценные - любые ценные бумаги, удостоверяющие право владельца на покупку или продажу первичных ценных бумаг - акций, облигаций, государственных долговых обязательств. К числу таких бумаг можно отнести опционы, финансовые фьючерсы, подпис-ные права. | |||||

| В форме обособленных документов | В виде записей по счетам | ||||

| Ценные бумаги - обособленные документы - имеют материальную форму в виде бумажных сертификатов. О ценных бумагах - записях по счетам - говорят, что они имеют безналичную форму. В этом случае ценная бумага существует в виде записи на счете бухучета и аналитических реестрах к нему. Соответственно, бухгалтерская запись содержит все необходимые реквизиты ценной бумаги. | |||||

| Долговые | Титулы собственности | ||||

| Долговые ценные бумаги - являются долговыми обязательствами (облигация, нота, вексель и т.п.) Ценные бумаги - титулы соственности удостоверяют право собственности владельца на активы (простые и привилегированные акции, варранты и т.п.) | |||||

| Краткосрочные | Среднесрочные | Долгосрочные | Бессрочные | ||

| По общепринятой практике, краткосрочные ценные бумаги - сроком погашения до 1 года, среднесрочные - от 1 до 5 лет, долгосрочные - свыше 5 лет. К бессрочным ценным бумагам относятся фондовые инструменты, не имеющие конечного срока погашения - акции, бессрочные облигации, выпускаемые государством.В российской практике последние выпускаться не могут, сроки долговых обязательств РФ не могут превышать 30 лет. | |||||

| Государственные | Корпоративные | Иностранных эмитентов | Частные | ||

| Государственные ценные бумаги обычно охватывают фондовые инструменты, выпущенные или гарантированные правительством от имени государства, его министерствами и ведомства-ми, муниципальными органами власти. В международной практике к этой категории ценных бумаг часто относят также бумаги, эмитируемые органами, находящимися в совместной собственности государства и иных структур, либо органами, спонсируемыми или гарантиру-емыми государством. Корпоративные ценные бумаги - фондовые инструменты, выпускаемые предприятиями и организациями. Частные ценные бумаги - в данном случае речь идет о выпуске ценных бумаг физическими лицами. В качестве таких фондовых документов могут выступать вексель и чеки. | |||||

| Обращающиеся | Не обращающиеся | С ограниченным кругом обращения | |||

| Обращающиеся ценные бумаги - могут свободно покупаться-продаваться, в т.ч. на основе совершения передаточной надписи или без таковой без ограничения - по условиям эмиссии - виды эмиссии - видов рынков, на которых они могут обращаться. Не обращающиеся ценные бумаги - не могут покупаться-продаваться на различных видах рынков. Например, если эмитент при выпуске ценной бумаги ставит условие, что она не может быть перепродана и может выкупаться обратно только самим эмитентом, то это - не об-ращающаяся ценная бумага. Ценные бумаги с ограниченным кругом обращения - сделки купли-продажи по таким бумагам могут совершаться с ограничениями по видам рынков. | |||||

| Именные | Предъявительские | Ордерные | |||

| Именная ценная бумага - имя держателя регистрируется в специальном реестре, который называется эмитентом. Российское законодательство требует, чтобы именная ценная бумага передавалась другому лицу в порядке, установленном для уступки требований. Ценная бумага на предъявителя - не регистрируется у эмитента на имя держателя и передается другому лицу путем вручения. Ордерная ценная бумага - составляется на имя первого держателя с оговоркой “его приказу”. Соответственно, ордерная бумага передается другому лицу путем совершения передаточной надписи. Ордерными бумагами могут быть чек, вексель, коносамент. | |||||

| Срочные | Сроком по предъявлению | ||||

| Срочные ценные бумаги имеют конкретные сроки погашения. Ценные бумаги со сроком по проедъявлению не содержат конкретного срока погашения, обязательства по ним выполняются при предъявлении ценной бумаги. | |||||

| С фиксированным доходом | С колеблющимся доходом | ||||

| Ценные бумаги с фиксированным доходом - в момент выпуска ценной бумаги жестко фикси-руется уровень ее доходности к номиналу; при колебаниях средней процентной ставки на рынке уровень доходности не изменяется. Ценные бумаги с колеблющимся доходом - доходность ценной бумаги к номиналу изменяется в соответствии с колебаниями средней процентной ставки на рынке; она может индекси-роваться, например, по валютному курсу и т.д. | |||||

| Отзывные | Безотзывные | ||||

| Отзывные ценные бумаги могут быть отозваны эмитентом досрочно, до наступления срока погашения. Могут отзываться также бессрочные ценные бумаги, если это предусмотрено условиями выпуска. Безотзывные ценные бумаги не могут быть отозваны и погашены эмитентом досрочно, что должно быть предусмотрено условиями их эмиссии. | |||||

Существуют различные виды ценных бумаг: акции, облигации, государственные долго-вые обязательства, векселя, чеки, банковские сертификаты, опционы, фьючерсы. Некоторые из них будут рассмотрены в курсовой работе.

2.5.Понятие рынка ценных бумаг.

Почти каждый вид рынка находит отражение в инструментах рынка ценных бумаг.

Очень важно правильно соотносить рынок труда с таикми видами рынков, как рынок капиталов, денежный рынок, финансовый рынок и т.д. Прежде всего традиционно на этих рынках представлено движение денежных ресурсов.

В принятой терминологии:

Финансовый рынок = денежный рынок + рынок капиталов

Рынок ценных бумаг является сегментом как денежного рынка, так и рынка капиталов, которые также включают движение прямых банковских кредитов и т.п.

Понятия фондового рынка и рынка ценных бумаг совпадают.

2.6.Виды рынков ценных бумаг.Международный, национальные и региональные рынки.

При анализе международных рынков ценных бумаг рассматривается торговля между нерезидентами, а также фондовыми ценностями с номиналами, выраженными в иных, чем национальная, валютах. В более общем смысле критерий международности в том, происходит ли перелив капитала из страны в страну, “пересекают” ли инвестиционные ресурсы национальные границы. Национальные рынки охватывают торговлю резидентов между собой (ценные бумаги, выпущенные как резидентами, так и не резидентами, с номиналами, выра-женными как в иностранной, так и в национальной валюте). Движения капиталов между странами на национальных рынках не происходит. На региональных рынках возникает относительно замкнутый оборот по поставке и потреблению денежных капиталов предприятиями и населением внутри региона. Регионализм присущ прежде всего неразвитым рынкам ценных бумаг, с плохими коммуникациями, с отсутствием признанных страновых центров торговли ценными бумагами. Например, в России относительно обособленными являются центральный, уральский, поволжский, северный, сибирский и дальневосточный рынки ценных бумаг.

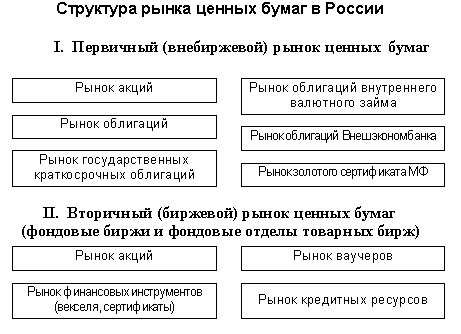

Первичный и вторичный рынок ценных бумаг.

Первичный рынок - это рынок первых и повторных эмиссий (выпусков) ценных бумаг, на котором осуществляется их начальное рахмещение среди инвесторов.

Вторичный рынок - это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги.

Особенностью отечественной практики является то, что первичный рынок ценных бумаг пока преобладает (приватизация, взрыв создания новых акционерных обществ и т.п.). Основу вторичного рынка составляют операции, оформляющие перераспределние сфер влияния вложения иностранных инвесторов, а также отдельные спекулятивные операции.

В мировой практике (стабильных рыночных экономиках) соотношение между первичным и вторичным рынками, по оценке, колеблется в пределах 5-10% объема вторичного рынка.

К сожалению, у нас утвердился неправильный взгляд на рынок ценных бумаг, как на некое средоточие спекулятивной игры. Однако, на деле спекуляция производна. Основное назначение этого рынка - свести продавцов и покупателей специфического товара - ценных бумаг, обеспечить, соответственно, свободный и быстрый перелив капиталов в наиболее эффективные сферы деятельности. Итак, стержень рынка ценных бумаг - не спекуляция, а торговля, передвижение и реализация товара “ценные бумаги”.

Соответсвенно, важнейшая черта первичного рынка - это полное раскрытие информации информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Раскрытию информации подчинено все, что происходит на первичном рынке: подготовка проспекта эмиссии, его регистрация и контроль госорганами и т.п.

Важнейшая черта вторичного рынка - это его ликвидность. Ликвидность рынка - это возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время, при небольших колебаниях курсов и при низких издержках на реализацию. Сам механизм торговли на вторичном рынке настроен на поддержание стабильно-го рынка, на ограничение спекуляции.

Биржевой и внебиржевой (“уличный”) рынки ценных бумаг.

Биржевой рынок исчерпывается понятием фондовой биржи, как особого, институционально организованного рынка, на котором обращаются ценные бумаги наиболее высокого качества и операции на котором совершают профессиональные участники рынка ценных ценных бумаг. Фондовая биржа должна обеспечить а) постоянство, ликвидность и регулирование рынка, б) определение цен, в) учет рыночной конъюнктуры. В конечном итоге, фондовая выступает в качестве торгового, профессионального, нормативного и технологичес-кого ядра рынка ценных бумаг. Это рынок, который создают сами для себя профессиональные участники рынка ценных бумаг.

Вместе с тем фондовая биржа - это не только рынок, но и предприятие с особым организационно-правовым статусом. Организация деятельности фондовой биржи как пред-приятия будет рассмотрена далее в курсовой работе.

Внебиржевой рынок ценных охватывает рынок операций с ценными бумагами, совер-шаемых вне фондовой биржи. В западной практике через этот рынок происходит а) большинство первичных размещений, а также б) торговля бумагами худшего качества.

Вместе с тем приведенная характеристика биржевого и внебиржевого рынков точна толька при первом приближении. Существуют переходные формы (приближенные рынки), которые “смазывают” четко очерченную границу между указанными рынками. Например, “вторые” и “третьи”, “параллельные” рынки, создаваемые фондовыми биржами и находящиеся под их регулирующим воздействием, функционируют с 80-х гг. в важнейших европейских центрах торговли ценными бумагами. Как правило, эти рынки имеют более низкие требования к качеству ценных бумаг, включают в себя акции малых и средних компаний и поддерживая при этом регулярность торговли, котировки и т.д. Их возникновение было обусловлено: а) стремлением фондовых бирж расширить свой рынок, б) желанием создать упорядоченный “регулируемый” рынок ценных бумаг для финансирования небольших и средних компаний, являющихся носителями наиболее современных технологий.

Из читсто внебиржевого оборота возникают организованные системы торговли ценны-ми бумагами, имеющие компьютерную основу и подобные территориально распределенной электронной бирже.

Фондовые биржи - это в основном рынки акций и производных ценных бумаг (опцио-нов, фьючерсов и т.д.). Первичные размещения, вторичные облигационные рынки, обращение других долговых инструментов, а также акций компаний, не удовлетворяющих требованиям листинга фондовых, - все это в большей мере входит в сферу внебиржевого оборота (особенно на рынке США).

Очень сложно оценить соотношение биржевых и внебиржевых “уличных” рынков в России. И те, и другие находятся в начальной стадии формирования. Вместе с тем, можно предположить, что объемы внебиржевого рынка значительно превосходят размеры сделок, совершаемых на фондовых биржах.

В настоящее время внебиржевой фондовый рынок состоит из следующих сегментов:

система торговли долгосрочными государственными облигациями для юридических лиц, созданная Цетробанком России

система торговли государственными краткосрочными облигациями

торговая сеть Сбербанка по операциям с мелкономинальными государственными облига-циями

аукционная сеть (центры приватизации и т.п.) Государственного комитета по имуществу РФ

внебиржевое первичное размещение акций вновь созданных акционерных обществ, долговых ценных бумаг

внебиржевой вторичный рынок ценных бумаг коммерческих банков

стихийные внебиржевые рынки ценных бумаг

электронные внебиржевые рынки, имеющие организованные системы торговли

стихийный рынок суррогатов ценных бумаг (коммерческие сертификаты, кредитные опционы и т.п.)

Классификация рынков ценных бумаг по видам применяемых технологий торговли.

Стихийный рвнок - правила заключения сделок, требования к ценным бумагам - това-рам, к участникам и т.д. не установлены, торговля осуществляется произвольно, в частном контакте продавца и покупателя. Системы распространения информации о совершенных сделках не существует.

Аукционные рынки характеризуются: а) публичными гласными торгами, б) открытым соревнованием покупателей и продавцов в назначении ценовых и других условий сделок по ценным бумагам, в) наличием механизма сопоставления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют друг другу и могут служить основанием для заключения сделок.

Простой аукционный рынок. При простом ауцкционе состязаются только покупатели. Прямая конкуренция продавцов отсутствует. Перед началом торгов происходит предваритель-ный сбор заявок на покупку и продажу, составляется сводный котировочный лист. Аукцион происходит путем публичного последовательного оглашения списка предложений, по каждому из них проводится гласное состязание покупателей путем назначения новых цен. В качестве исходной основы принимается начальный ценовой запрос продавца. Конечная цена публично предлагается покупателем на столь высоком уровне, который позволил бы отсечь других претендентов.

При голландском аукционе происходит предварительное накопление заявок покупате-лей, они заочно рассматриваются эмитентом или посредником, работающим в его интересах. Устанавливается единая официальная цена, которая равна самой нижней цене (т.н. цене отсе-чения) в заявках на покупку, позволяющей продать весь выпуск. Все заявки на покупку, пред-ставленные по ценам выше официальных, удовлетворяются по официальной цене.

При двойном аукционе конкурируют между собой не только покупатели, но и продав-цы. Этот вид аукционного рынка, в свою очередь, включает:

онкольные рынки,

непрерывные аукционные рынки.

Онкольные рынки. До начала торгов происходит накопление заявок о покупке и пред-ложений на продажу, которые затем ранжируются по ценовым предложениям, последовательности поступления и по количеству. В этой очередности они и удовлетворяются. Совпадающие заявки и предложения сравниваются. По определенным правилам устанавлива-ется официальный курс, по которому можно удовлетворить наибольшее количество заявок и предложений. После их удоалетворения, оставшиеся позиции формируют список нереализо-ванных заявок и предложений. Затем в действие вступает непрерывный непрерывный аук-ционный рынок.

Непрерывные аукционные рынки. В период торгов на таком рынке возникает непре-рывный поток заявок на покупку и предложений о продаже, которые регистрируются специально уполномоченными на то лицами, сводящими между собой все поручения продав-цов и покупателей. Вновь поступающие заявки сравниваются с зарегистрированными ранее и, если они совпадают, то удовлетворяются в порядке поступления, а при одновременности последнего - выполняются наибольшие по сумме поручения. Если поступившее поручение невозможно удовлетворять, то лицо, выступившее с ним, либо изменяет ценовые условия и снова предлагает его к выполнению, либо регистрирует его, как неисполненное, у уполномо-ченного и, таким образом, ставит его в очередь исполненных поручений. Механизм работы рынка построен так, что покупатель ценных бумаг, изменяя ценовые условия, двигается в сторону все более высоких цен, продавец - все более низких до тех пор, пока ценовые условия сделки не устроят обе стороны. Непрерывный аукционный рынок возможен лишь при значи-тельных объемах ежедневного предложения ценных бумаг.

Дилерские рынки. На этих рынках продавцы публично объявляют о ценах предложе-ния и порядке доступа к местам покупки ценных бумаг. Те из покупателей, кто согласен с ценовыми предложениями и другими условиями инвестирования, заявляют о своих намере-ниях и приобретают ценные бумаги. Продавцы несут обязанность совершить сделки с любым лицом по ценам, которые они объявили. Прямой открытой конкуренции между продавцами или между покупателями не происходит. Дилерские рынки широко применяются при а) пер-вичном размещении ценных бумаг, б) в тендерных предложениях. Организовать дилерские рынки можно на основе следующих видов предложений ценных бумаг:

локализованного

распределенного

продленного.

Другие виды классификации рынков.

Рынки ценных бумаг могут выделяться:

по видам ценных бумаг (рынок акций, рынок ГКО и т.п.)

по видам сделок (кассовый рынок, форвардный рынок и т.п.)

по эмитентам (рынок ценных бумаг предприятия, рынок государственных ценных бумаг и т.п)

по инвесторам (ориентированные на молодежь в качестве инвестора, на людей пенсионно-го возраста и т.п.)

по срокам (рынок кратко-, средне-, долго- и бессрочных ценных бумаг)

по территориальному, отраслевому и другим критериям.

3.Виды ценных бумаг. 3.1. Акции.

Акция - ценная бумага,свидетельствующая о внесении пая в капитал акционерного общества. Дает ее владельцу право на присвоение части прибыли в форме дивиденда. 1

В современном капиталистическом мире основной формой организации бизнеса являются корпорации или акционерные общества, которые имеют значительные преимущества по сравнению с другими формами. Два наиболее важных из них это - ограниченная ответственность их участников , которые несут убытки лишь в размере своего взноса, сильно упрощенная процедура передачи прав собственности (продажа акций), а также (и это, наверное, основное преимущество) огромные возможности по мобилизации капитала через эмиссию акций и облигаций, что, в свою очередь, составляет основу быстрого и продуктивного роста компании.

Акции можно рассматривать как единицы измерения собственнических интересов членов корпорации - акционеров. Собственнический интерес - это объем правомочий, получаемых акционером в обмен на передаваемый ими корпорации капитал. Таким образом, акция как объект права собственности по своему характеру представляет собой категорию прав, а не вещей в их телесном виде. Право собственности на акцию - это право собственности на права, которые ее обладатель имеет.

По законам США корпорации обязаны выпускать акции, причем при регистрации они должны указать количесво и тип акций, предлагаемых к выпуску (разрешенный, или номинальный капитал). Обычно разрешение на выпуск акций используется не полностью. Невыпущенные акции представляют собой резерв, используемый компанией для различных целей (расширение, поглощение и тп.). Акции имеют стоимость.

Различают различные виды стоимости акций:

Нарицательная стоимсть (номинал) - проивольная стоимость, устанавливаемая при эмиссии и отражаемая в акционерном сертификате. Номинал практически не связан с реаль-ной стоимостью, и поэтому впоследнее время на западе перестали указывать на акциях их номинал.

Балансовая стоимость, исчисляемая как частное от деления чистых активов корпорации на количество выпушенных и распространенных акций.

Рыночная стоимость (продажная цена акции, курс) - текущая стоимость акции на бир-же или во внебиржевом обороте (к примеру, последняя котировка). Это наиболее важный вид стоимости, поскольку именно она (а точнее - прогноз ее изменения) играет основную роль в обращении акций данной корпорации. Но об этом чуть позже.

Документ, свидетельствующий о владении акциями, называется акционерным сертификатом. В нем указываются данные об эмитенте, даные о зарегестрированном держателе или держателях, номинал (если таковой имеется), тип и число акций, находящихся в собственности держателя сертификата, и соответствующие права на голосование.

Существуют следующие права, предоставляемые корпорацией своим акционерам:

Право голоса. Большинство обыконвенных акций дает их держателю право голоса на ежегодных собраниях акционеров повсем важным вопросам деятельности корпорации (например, по изменениям в уставе корпорации, вопросам слияний и приобретений, рекапитализации, финансовой реорганизации, выборам совета директоров компании). Так как большая часть акционеров не может (или не хочет) посещать собрания, корпорации обязаны оформлять доверенности, по которым акционеры передают совету директоров корпорации право голосовать от их имени на ежегодных или специальных собраниях. На биржах США оформление таких доверенностей является обязательным условием для регистрации компании и котировки ее ценных бумаг.

Право на участие в прибыли корпорации (на получение дивидендов). Акции дают их держателям на получение части прибыли компании в форме дивидендов. Дивиденды - это часть прибыли корпорации,распределяемая среде акционеров в виде определенной доли от стоимсти их акций (иначе говоря, пропорционально числу акций, находящихся в собственности). Дивиденды по обыкновенным акциям выплачиваются только после уплаты всех налогов, процентов по облигациям и дивидендов по привилигированным акциям (если такие выпущены). Обычно дивиденды выплачивают поквартально, но право решать здесь предоставлено совету директоров. Нужно отметить здесь же, что по законодательству РФ корпорация вправе вообще не выплачивать дивиденды по простым акциям, хотя самой корпорации это не выгодно, так как подобные действия с высокой вероятностью негативно отразятся на курсе ее акций. По привилегированным акциям дивиденды компания выпла-тить обязана. Дивиденды выплачиваются наличными, в форме имущества и в форме акций самой корпорации. Дивиденды налиными обычно устанавливаются в долларах на акцию. Дивиденды в форме имушества обычно представляют собой акции дочерних компаний, но это может быть и продукция самой компании. Дивиденды в форме акций устанавливаются в процентах. Если, например, компания "А" объявляет дивиденд 10% в форме акций, то это значит, что владелец 100 акций получит акционерный сертификат на 10 новых акций (то есть станет держателем 110 акций этой компании). С точки зрения политической экономии дивиденд в форме акций не может называться дивидендом, поскольку дивиденд - это доля уже полученой корпорацией прибыли, реально передаваемой акциониру. По существу, выдача акций - это вексель корпорации на еще не полученную прибавочную стоимость, то есть это средство удержания в своем распоряжении прибыли. Тем не менее в современной теории и практике капиталистического хозяйсва эта форма толкуется и при-меняется как "дивиденд". Чаще всего эта форма применяется в сочетании с дивидендами наличными. Теоретически дивиденды в форме акций могут устанавливаться в различном размере: 2%, 20%, 100%, 500% и тд. Принято считать, что любое увеличение количества акций, превышающее 25%, представляет собой дробление акций. Дробление акций - это увеличение количества выпущенных акций, не влекущее за собой изменения совокупной рыночной стоимости активов корпорации и относительных долей держатилей акций.

Преимущественное право на покупку новых акций. Право, дающее существующим акцио-нерам возможность закупить акции нового выпуска прежде, чем они будут предложены другим лицам. Цель этого преимущественного права в зашите существующих акционеров (в первую очередь держателей крупных пакетов) от "размывания" пропорциональных долей их участия в корпорации. Как правило в законодательстве предусматривается, что наличие таких прав должно прямо оговариваться в уставе корпорации. При реализации таких прав акционер может закупить акции нового выпуска в размере, пропорциональном его фактической доле в капитале корпорации. Эти права имеют определенную стоимость: цена подписки на новый выпуск акций обычно ниже рыночной цены уже выпущенных акций; в результате этого преимущественные права могут выступать объектом купли-продажи.

Право при ликвидации (роспуске) корпорации. Ликвидация - это практические действия корпорации по прекращению дел и реализации имущества. Стадия прекращения легального существования называется роспуском, а фактического - ликвидацией. По закону РФ претензии к корпорации при ликведации удовлетворяются ею в следующем порядке: государственные претензии (уплата налогов и пошлин, расчет по государственным кредитам), претензии других кредиторов (коммерческих банков, владельцев векселей и облигаций, и тд.), претензии владельцев привилегированных акций, и только после этого претензии владельцев обыкновенных акций. Незнание этого положения (или непонимание того, что акционер является совладельцем корпорации) в нашей стране в последнее время приводит к конфликтам между учредителями и акционерами ликвидировавшихся корпораций.

Права на инспекцию (проверку). Все акционеры имеют право на поверку некоторых документов и отчетностей своих корпораций (списка акционеров, протоколов собраний акционеров, некоторых бухгалтерских отчетов и тп.).

Типы акций.

До сих пор еще не было рассмотрено различие акций по типам, хотя некоторые их особенности уже упоминались выше. Различают оыкноввенные и привилигерованные акции. Как и обыкновенные акции, привелигированные акции представляют собой ценную бумагу, указывающую на долю участия ее держателя в корпорации. От обыкновенных акций их отличает следующее:

- дивиденды на превилигированные акции, как правило, устанавливаются по фиксиро-ванной ставке;

- они выпускаюются с указанием номинала и размера дивиденда в процентах или в долларах на акцию;

- дивиденды по привилегированным акциям выплачивается до выплат по обыкновен-ным акциям и не зависит от прибыли корпорации;

- держатели привилегированных акций имеют премущественное право на определен-ную долю активов корпорации при ее ликведации;

- как правило, держатели привелигированных акций не имеют преимуществееных прав на покупку акций нового выпуска и права голоса.

Виды привилегированных акций.

Кумулятивные привилегированные акции - самый рапространенный тип привилеги-рованных акций. Предусматривается, что любые причитающися, но не объявленные дивиденды накапливаются и выплачиваются поэти акциям до объявления дивидендов по обыкновенным акциям.

Некумулятивные привилегированные акции. Держатели этих акций теряют дивиден-ды за любой период, за который совет директоров не объявил их выплату.

Привилегированные акции с долей участия дают их держателям право на получение дополнительных дивидендов сверх объявленной суммы, если дивиденды по обыкновенным акциям превышают объявленную сумму.

Конвертируемые привилегированные акции. Эти акции могу быть обменяны на установленное колчество обычных акций по оговоренной ставке.

Привилегированные акции с корректируемой ставкой дивидендов. В отличие от привилегированных акций с фиксированной ставкой дивидендов дивиденды по этим акциям корректируются на основе учета динамики процентных ставок по краткосрочным государственным бумагам или курса некоторых других инструментов рынка краткосрочных капиталов.

Отзывные привилегированные акции. Выпуская эти акции корпорация оставляет за собой право "отозвать", то есть выкупить их по цене с надбавкой к номиналу.

Приведенные выше характристики привилегированных акций могут комбинировать-ся.При этом, если корпорация выпускает нескалько классов привилегированных акций, то они получают название привилегированных акций класса А, класса B, и тд., пречем акции класса А дают их держателям большие привилегии при выплате дивидендов и при погашении обязательств в случае ликвидации корпорации.

3.2. Облигации."Облигация - (от латинского obligato - обязательство) ценная бумага на предъявителя, дающая владельцу право на получение годового дохода в виде фиксированного процента (в форме выигрышей и оплаты купонов). Облигация подлежит выкупу в течение обусловленного при выпуске займа срока. В капиталистических странах облигации выпускают акционерные общества и государство.

В общем плане облигации представляют собой долгосрочные долговые обязательства с фиксированным процентом. Различают три основных категории облигаций: облигации корпо-раций, облигации федерально правительства (в том числе федеральных органов и учреждений) и муниципальные облигации.

Облигации корпораций.

Облигации корпораций - это обязательства корпораций перед кредиторами о выплате в установленные сроки суммы долга и процентов по полученным займам. Как и акции, облигации являются ценными бумагами, но в отличие от акций, которые представляют собой собственный капитал корпораций, облигации являются выразителями заемного капитала, то есть для корпорации они являются "долговыми бумагами". Держатели облигаций (облигационеры) являются кредиторами корпорации, в то время как акционеры - ее совладель-цами. В связи с этим права облигационеров отличны от прав акционеров: они не имеют права голоса и не могут участвовать в управлении компанией-эмитентом, но в то же время она обязана выплачивать проценты по облигациям (в отличие от дивиденда по акциям, где никаких подобных обязательств у корпорации нет), причем делать это до рассмотрения вопроса о дивидендах по акциям. Кроме того, при ликвидации компании облигационеры имеют преимущественные права по сравнению с акционерами. В этой связи облигации иногда называют "ценными бумагами более высокого порядка".

Облигационные отношения оформляются специальным договором между фирмой-эмитентом и инвестором (облигационным соглашением), по условиям которого корпорация обязуется возместить инвестору предоставленную им сумму в установленный срок ("срок погашения" или "дата погашения"), а также в течение всего срока, на который выпущена обигация, выплачивать проценты по установленной ставке. Как и акционер, облигационер получает соответствующий документ, подтверждающий факт его владения облигациями, - облигационный сертификат, в котором указываются название компании-эмитента, номинал, ставка процента, а также имя/название "платежонго агента" как по процентам, так и по капитальной сумме облигации (таким агеном может быть сама фирма-эмитент или какой-либо банк).

Виды облигаций.

Курпонные облигации или облигации на предъявителя. К ним прилагаются специальные купоны, которые должны откалываться два раза в год и представляться платежному агенту для выплаты процентов. Фактически купон - свеобразный простой вексель на предъяви-теля. Эти облигации обратимы, а купон и сертификат выступают в качестве титула собственности. Поскольку эти облигации оформляютя на предъявителя, корпорация не регистрирует, кто является их собственником. Хотя они больше не выпускаются, старые выпуски все еще обращаются на рынке.

Именные облигации. Большинство облигаций корпораций регистрируются на имя их владельца, при этом ему выдается именной сертификат. Эти облигации не имеют купонов, а платежи по процентам осуществляет платежный агент в соответствии с установленным графиком. При продаже или обмене именных облигаций старый сертификат аннулируется и выпускается новый - с указанием нового владельца облигаций.

“Балансовые” облигации. Этот вид облигаций приобретает все большее распротранение, поскольку их выпуске не сопряжен с такими формальностями, как выдача сертификатов и тп. : просто все необходимые данные об облигационере вводятся в компьютер.

Классификация облигаций в зависимости от обеспечения

1. Обеспеченые облигации. Эти облигации имеют реальное обеспечение активами. Их можно разбить на три подтипа:

а) облигации с залогом имущества, которые обеспечиваются основным капиталом корпорации (ее недвижимостью) и иным вещным имуществом;

b) облигации залогом фондовых бумаг, которые обеспечваются находящимися в собственности компании-эмитента цеными бумагами какой-либо другой корпорации (но не компании-эмитента) - как правило, ее филиала или дочерней компании;

с) облигации с залогом оборудования. Такие облигации обычно выпускаются транспортными корпорациями, которые в качестве залогового обеспечения используют, например, транспортные средства (самолеты, локомотивы и тп.).

Смысл залогового обеспечения заключается в том, что в случае банкротства компании или ее неплатежеспособности держатели обеспеченных облигаций могут претендовать на часть имущества компании.

2. Необеспеченные облигации. Эти облигации не обеспечиваюся какими-либо материаль-ными активами, они подкрепляются "добросовестностью компании-эмитента, иначе говоря - ее обещанием. В случае банкротства компании держатели таких облигаций не могут претендовать на часть недвижимости. Эти облигации менее надежны, но и на них распространяются преимущественые права при ликвидации компании. В связи с тем же ставка процента по ним более высокая.

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев