Навигация

По международной конвенции Котиф и по Транспортному уставу железных дорог до заявления иска предъявление претензии обязательно

3. По международной конвенции Котиф и по Транспортному уставу железных дорог до заявления иска предъявление претензии обязательно.

4. Нормативными актами, регулирующими отношения между железными дорогами, установлены сокращенные претензионные и исковые сроки: по СМГС – претензионный срок 9 месяцев, а по Котиф – годичный срок исковой давности без обязательного соблюдения претензионного порядка урегулирования разногласий по несохранной перевозке.

Важную роль играет определение тех лиц, которые имеют право на предъявление претензий к железным дорогам. К таким лицам относятся только грузополучатели или грузоотправители, причем они могут передать свои права на предъявление претензий и исков иным юридическим и физическим лицам посредством оформления поручения или доверенности. Это может дать возможность железным дорогам отказывать в удовлетворении претензий тех лиц, которым права требования были переданы или, при признании правомерности требований, не переводить на их расчетные счета суммы возмещения.

В страховании такой переход прав требования к страховой компании установлен в ст. 965 Гражданского кодекса.

Претензии по грузам могут быть заявлены в течение 6 месяцев со дня выдачи груза, и должны быть рассмотрены в течение 30 дней со дня получения претензии. Иски могут быть предъявлены по месту нахождения управления железной дороги в течение годичного срока со дня получения ответа на претензию или с последнего дня, когда ответ на претензию должен быть получен.

При обнаружении факта недостачи или повреждения груза станция железной дороги должна составить коммерческий акт с подробным изложением характера несохранности груза. Составление коммерческого акта – очень важный момент, ибо от того, насколько правильно и подробно он составлен, зависит дальнейшая судьба требований к железной дороге.

При международных перевозках, где задействованы железные дороги разных стран, нужно исходить из требований тех конвенций, ссылки на которые даются в конкретной железнодорожной накладной. Бывают случаи, когда груз на какой-либо узловой станции передается одной железной дорогой другой. Там же вдается и другая накладная. Необходимо внимательно следить затем, имелись ли в новой накладной какие-либо отметки о ненадлежащем состоянии груза при передаче его одной дорогой другой. Кроме внесения таких отметок в накладную, при передаче может составляться и коммерческий акт. Если эти условия соблюдены надлежащим образом, то принимающая железная дорога не будет нести ответственность. Отсутствие таких пометок или отсутствие коммерческого акта говорит о том, что груз принят в надлежащем состоянии.

1.4. АвтоперевозкаВ транспортном праве вина перевозчика презюмируется, т.е. предполагается, что виновником несохранности перевозки является перевозчик. Грузополучатель не обязан доказывать вину перевозчика: ему достаточно указать, что имела место несохранная перевозка, а перевозчик, наоборот, должен доказывать отсутствие своей вины.

Международные автомобильные перевозки регулируются международной конвенцией КДПГ (или, как принято ее называть, CMR), принятой европейскими государствами в 1956 г. [12].

С практической точки зрения страховую компанию больше всего должны интересовать сроки предъявления претензий и исков по несохранной перевозке. Сроки исковой давности установлены в 1 год со дня выдачи груза, а в случае утраты груза – с тридцатого дня по истечении согласованного срока давности, а если таковой не был согласован – с 60-го дня со дня принятия груза к перевозке. Существенным является то, что иск может быть предъявлен как в суд страны отправления груза, так и в суд страны назначения. Предъявление претензии перевозчику приостанавливает срок исковой давности вплоть до дня получения ответа на претензию. При этом такое приостановление срока давности может быть неограниченно долгим.

При выдаче груза всякое замечание по поводу его неудовлетворительного состояния или ненадлежащего количества, адресованное перевозчику, должно быть сделано грузополучателем в письменном виде не позднее чем через 7 дней со дня принятия груза. В противном случае бремя доказывания вины перевозчика будет лежать на грузополучателе (или, соответственно на страховой компании), а вина перевозчика не будет презюмироваться.

Конвенция CMR удобна тем, что она применяется даже тогда, когда одна из стран (назначения или отправления груза) не является участником этой конвенции. Достаточно участия хотя бы одной страны.

При внутренних (внутрироссийских) перевозках автомобильным транспортом необходимо руководствоваться Уставом автомобильного транспорта РФ, устанавливающим практически такой же порядок предъявления претензий к перевозчику, как и конвенция CMR Отличие состоит в следующем:

- отсутствует 7-дневный срок для дачи замечаний перевозчику;

- иные сроки: 6 месяцев – на предъявление претензии перевозчику, плюс 3 месяца – для дачи ответа, плюс 12 месяцев – на заявление иска, который подается по месту нахождения ответчика, т.е. транспортного предприятия.

Нет страхового случая, и соответственно, не может быть предъявлено требований перевозчику при следующих обстоятельствах:

- утрата груза при целостной упаковке или неповрежденных пломбах отправителя;

- утрата или повреждение груза из-за упаковки, неадекватной характеру груза;

- пересортицу.

Глава 2. Страхование грузов 2.1. Транспортное страхование грузов (страхование карго)

Современная внешняя торговля и морские перевозки не могут обходиться без страхования. В большинстве случаев договор страхования является неотъемлемой частью торговой сделки. Вопрос о том, кто и за чей счет производит страхование, решается при заключении этих сделок.

В международной торговле при всем многообразии ее форм выработаны основные условия торговли теми или иными товарами и соответствующие им проформы торговых контрактов. В этих проформах предусматриваются механизм образования цены товара и действия, принимаемые на себя сторонами в этой сделке.

Наиболее распространены четыре основных типа торговых сделок, обозначаемых аббревиатурами: СИФ, КАФ, ФОБ и ФАС [10].

Сделка СИФ получила свое название от начальных букв английских слов: стоимость товара, страхование и фрахт (cost, insurance, freight). Это особый вид контракта, в котором на специальных основаниях решаются основные вопросы купли-продажи: момент перехода на покупателя риска случайной гибели, повреждения или передачи товара, добросовестного действия продавца; порядок расчетов и другие вопросы.

При продаже товара на условиях СИФ продавец обязан доставить груз в порт отгрузки, погрузить его на борт судна, зафрахтовать тоннаж и оплатить фрахт, застраховать груз от морских рисков на все время перевозки до сдачи его перевозчиком покупателю и выслать покупателю все необходимые документы об отправке.

По сделке СИФ от продавца не требуется физической передачи товара покупателю, достаточно пересылки ему всех товаросопроводительных документов по этой сделке. Имея документы, покупатель может распоряжаться дальнейшей судьбой груза до его получения.

Сделки КАФ получили свое название от начальных букв английских слов: стоимость и фрахт (cost and freight).

По сделке КАФ продавец должен заключить за свои счет договор морской перевозки до места назначения, указанного в контракте, и доставить груз на борт судна. Обязанность страхования лежит на покупателе.

Сделки ФОБ получили свое название от английского выражения «свободно на борту» (free on board). По условиям этого вида сделок продавец обязан погрузить товар на борт судна, которое должен зафрахтовать покупатель. Он же должен застраховать товар на время перевозки, обычно от внутреннего пункта до порта погрузки и далее до конечного пункта назначения.

Сделки ФАС – от английского выражения «свободно вдоль борта или свободно вдоль борта судна» (free alongside ship).

Содержание сделок на условиях ФАС аналогично условиям ФОБ, с той разницей, что по условиям сделки ФОБ продавец обязан погрузить груз на судно и товар переходит на риск покупателя с момента пересечения борта судна, а по сделке ФАС продавец доставляет груз на причал к борту судна и дальнейшая ответственность за груз с него снимается.

Договор морского страхования грузов заключается на основании письменного заявления страхователя, в котором должны быть указаны: точное наименование груза, род упаковки, число мест, масса груза, номера и даты коносаментов или других перевозочных документов; наименование, год постройки, флаг и тоннаж судна; способ размещения груза (в трюме, на палубе, навалом, насыпью, наливом); пункты отправления, перегрузки и назначения груза; дата отправки судна, страховая сумма груза, условия страхования. Все эти данные необходимы для определения соответствия данной перевозки грузов, которые предусматривают для различных грузов определенные требования к упаковке, укладке на судне, к самому судну и т. п.

Эти группы в той или иной модификации соответствуют стандартным условиям Института лондонских страховщиков, которые именуются: с ответственностью за все риски, с ответственностью за частную аварию; без ответственности за повреждения, кроме случаев крушения. Им соответствуют разработанные группы тарифных ставок.

Условие с ответственностью за все риски является наиболее широким, но отнюдь не покрывает «все риски». Из этих условий исключаются повреждение и гибель груза от всякого рода военных действий, орудий войны, пиратских действий, конфискации, ареста или уничтожения по требованию властей (эти риски могут быть застрахованы за дополнительную плату); исключаются риски радиации, умысла и грубой неосторожности страхователя или его представителей, нарушения установленных правил перевозки, пересылки и хранения грузов, несоответствия упаковки; влияние трюмного воздуха или особых свойств груза; огня или взрыва, если без ведома страховщика на судно одновременно были погружены вещества, опасные в отношении взрыва и самовозгорания; недостачи груза при целости наружной упаковки (недовложения); повреждения груза грызунами, червями, насекомыми; замедления в доставке груза и падения цен.

Условие страхования с ответственностью за частную аварию в отличие от первого имеет твердый перечень рисков, по которым страховщик несет ответственность. Естественно, объем ответственности страховщика здесь меньше. Из ответственности по этому условию точно также исключаются риски, которые не покрываются условием «Все риски».

Условие страхования без ответственности за повреждения, кроме случаев крушения – по перечню страховых случаев, при которых подлежат оплате убытки, и по совокупности исключений из страхового покрытия в целом совпадают с условиями с ответственностью за частную аварию. Разница состоит в том, что по последнему условию страховщик в обычных условиях несет ответственность только за случаи полной гибели всего или части груза, а за повреждение груза отвечает лишь в случае какого-либо происшествия (в целом именуемым крушением) с транспортным средством (судном).

При всех трех условиях страховщик возмещает убытки и расходы по общей аварии, необходимые и целесообразно произведенные расходы по спасению груза и по уменьшению убытка.

Здесь необходимо дать разъяснение терминам «частная» и «общая» аварии.

Под аварией обычно принято понимать любые поломки, которые могут произойти с оборудованием и сооружениями на суше; с транспортными средствами на море: поломки, взрывы, пожары, столкновения судов, посадка на мель и т. п.

В морском праве слово «авария» получило иное толкование: под аварией понимается не само происшествие, а убытки и расходы, причиненные этим происшествием морскому предприятию. Эти убытки делятся на убытки общей аварии, которые распределяются между всеми участниками морского предприятия, и частной аварии, которые падают на владельца поврежденного имущества.

Убытком по общей аварии признаются убытки, понесенные вследствие произведенных намеренно, разумно и чрезвычайных расходов, взносов или пожертвований в целях спасения судна, фрахта и перевозимых на судне грузов от общей для них опасности (ст. 232 КТМ [3]).

Таким образом, для того чтобы убыток был признан общей аварией, необходимы четыре условия: преднамеренность, разумность, чрезвычайность и цель действий – спасение груза, судна и фрахта от общей опасности. Если не окажется хотя бы одного из этих условий, убыток будет признан частной аварией.

Наиболее характерные случаи общей аварии:

а) убытки, вызванные выбрасыванием груза за борт (судно в шторм село на мель, ему грозит гибель, для снятия с мели необходимо облегчить судно).

Ст. 234 КТМ [3] устанавливает, что к общей аварии будут отнесены убытки, «вызванные выбрасыванием за борт груза и принадлежностей судна, а также убытки от повреждений судна и груза при принятии мер для общего спасения, в частности, вследствие проникновения воды в трюм через люки, открытые для выбрасывания груза, или через другие сделанные для этого отверстия»;

б) убытки, вызванные тушением возникшего на судне пожара, но к ним не будут отнесены убытки от сгоревших грузов, которые являются частной аварией их владельца;

в) убытки, связанные со снятием судна с мели. Если судно в целях спасения выбросилось на мель, то все расходы будут отнесены к убыткам общей аварии; если случайно – к убыткам общей аварии будут отнесены только те убытки, которые были вызваны мерами по снятию судна с мели;

г) расходы и убытки, связанные с вынужденным заходом судна в порт-убежище.

Убытки общей аварии распределяются между судном, грузом и фрахтом пропорционально их стоимости. Каждый из страховщиков груза, судна или фрахта соответственно безоговорочно возмещает падающую на него долю убытков.

Институт общей аварии является одним из наиболее сложных в морском страховом праве.

Наличие общей аварии определяется диспашерами, которые также распределяют связанные с ней, расходы. Расчет по распределению общей аварии называется диспашей и составляется диспашерами по заявлению заинтересованных сторон.

Общая стоимость имущества, участвующего в покрытии убытка по общей аварии, называется контрибуционным капиталом.

При составлении диспаш при неполноте требований закона диспашеры руководствуются международными обычаями торгового мореплавания. Сводом таких обычаев в определении общей аварии являются Йорк-Антверпенские правила 1974 г.

Все убытки, не подпадающие под определение общей аварии, относятся к убыткам по частной аварии. Эти убытки несет владелец того имущества, на которое они пришлись, или тот, кто ответствен за их причинение.

Страховщик, как правило, несет ответственность за убытки только в пределах страховой суммы. Однако убытки общей аварии возмещаются даже в тех случаях, когда общая сумма выплат может превысить страховую сумму.

Грузополучатель при приеме груза обязан возместить перевозчику все необходимые расходы, произведенные им за счет грузотправителя, а в случае общей аварии внести аварийный взнос или представить надежное обеспечение (на основании залогового права перевозчик до уплаты соответствующей суммы может задержать выдачу груза). При определении общей аварии учитываются следующие документы.

Аварийная подписка – письменное заявление грузополучателя, где он обязуется уплатить долю расходов, падающую на него в порядке распределения по общей аварии.

В качестве обеспечения платежей по общей аварии может вноситься денежный депозит.

По договоренности сторон банковская гарантия может заменить денежный депозит. В некоторых случаях может потребоваться и контргарантия более солидного банка.

Аварийными комиссарами (сюрвейерами) составляется документ, который содержит описание причин и размера убытка при любом страховом случае, а также другие данные, позволяющие судить о наличии ответственности страховщика – аварийный сертификат.

Согласно международному законодательству (ст. 229 КТМ [3]) после выплаты страхового возмещения к страховщику переходит (в пределах выплаченных сумм) право предъявления регрессного требования к виновной стороне – право на регресс. В этом случае страхователь должен своевременно обеспечить страховщику получение такого права, передав ему свои полномочия.

Морской протест. В случае какого-либо происшествия во время рейса, связанного со стихийными силами, капитан судна для снятия с себя ответственности за возможные повреждения в грузе или на судне в первом же порту прибытия заявляет компетентному государственному органу морской протест с изложением важнейших обстоятельств морского происшествия и мер, принятых командованием судна для предотвращения возможных неблагоприятных последствий такого происшествия. Таким образом, в этом заявлении капитан доказывает, что экипажем принимались все меры для благополучного завершения рейса и сохранности груза, а если это не удалось, то виной этому стихийные силы природы и капитан протестует против всех претензий, которые могут быть предъявлены к нему или к судовладельцу (ст. 286 КТМ [3]).

Капитан или вахтенный помощник в хронологическом порядке заносит все факты и обстоятельства, относящиеся к регламенту на судне (о самом судне» грузе, экипаже и пр.), в судовой журнал. По машинному отделению ведется отдельный журнал, где регистрируются работы машин, полученные и исполненные команды.

При определении наличия общей аварии все эти документы имеют решающее значение.

Итак, договор страхования, заключенный только на основании одного из вышеперечисленных условий, даже самого широкого («Все риски»), не покрывает полностью все вероятные опасности, которые могут встретиться за время морской перевозки. Поэтому страхователь или иное лицо, на риске которого остается непокрытая страхованием часть опасностей перевозки, должен позаботиться о дополнительном (за свой счет) страховании сверх того, что обычно предусматривается в торговых контрактах на условии СИФ.

Взаимоотношения сторон при наступлении страхового случая обычны при любом виде страхования. Различие заключается лишь в необходимости выполнения ряда формальностей и предоставления различных по характеру документов в подтверждение наличия страхового случая.

Прежде всего страхователь должен относиться к объекту страхования так, как если бы он был застрахован, и при наступлении страхового случая принять все меры к его спасению и сохранению поврежденного (расходы на эти цели, как сказано выше, возмещаются страховщиком), обеспечить страховщику право регресса к виновной стороне и своевременно известить страховщика о происшествии.

Для получения страхового возмещения страхователь (или выгодоприобретатель) обязан документально доказать свой интерес в застрахованном имуществе (например, наличие договора страхования), наличие страхового случая, размер своей претензии по убытку.

В морском страховании для доказательства интереса в застрахованном грузе необходимо представить коносаменты, железнодорожные накладные и другие перевозные документы, фактуры и счета, если по содержанию этих документов страхователь или его представитель имеют право распоряжаться грузами. При страховании фрахта необходимо представление чартеров и коносаментов. Наличие страхового случая подтверждается следующими документами: морским протестом, выпиской из судового журнала и другими актами, свидетельствующими о причинах страхового случая, а при пропаже судна без вести – достоверными сведениями о его выходе из последнего порта и ожидаемой дате прибытия в очередной порт. Для доказательства размера претензии по убытку представляются аварийные сертификаты, составляемые аварийным комиссаром, акты экспертизы» оценочные и другие документы, составленные в соответствии с законом и обычаями того места, где происходит оформление убытка; оправдательные документы по произведенным расходам, а в случае наличия требования по уплате доли в общей аварии – обоснованный расчет и диспаша.

2.2. Страхование контейнеровКак показывает международная практика, наиболее эффективной с точки зрения сохранности грузов является их транспортировка в специальных контейнерах. В связи с этим за последние два десятилетия транспортировка в контейнерах получила самое широкое распространение как во внешнеторговых, так и во внутренних перевозках грузов.

Большое распространение форм и размеров применявшихся контейнеров привело к необходимости их стандартизации, особенно в международных морских перевозках. В практику перевозок внедрены крупномасштабные 10, 20, 30 и 40-футовые контейнеры. Их тип и размеры одобрены большинством стран мира, в том числе и бывшим Советским Союзом.

Организация в нашей стране контейнерной транспортной службы (КТС) потребовала создания специализированного подвижного состава: судов-контейнеровозов, удлиненных железнодорожных четырехосных платформ для одновременной перевозки трех 20-футовых контейнеров, автомобильных полуприцепов и тягачей; сооружения специализированных контейнеров станций и терминалов (причалов), оборудованных высокопроизводительными перегрузочными средствами большой грузоподъемности, специальными автоконтейнеровозами и т. п.

Контейнерные перевозки стали самостоятельным видом перевозки грузов и в настоящее время широко обеспечены возможностью непрерывной последовательной транспортировки морскими, железнодорожными и автомобильными транспортными средствами.

Для транзита через территорию нашей страны таких крупнотоннажных контейнеров создана международная транссибирская контейнерная линия.

Страхование контейнеров имеет определенную специфику. Объектом страхования являются сами контейнеры как емкости для помещенных в них грузов, однако они являются частью судна, предназначены для последующего снятия с судна в местах перевалки и перевозки содержащихся в них грузов на других средствах транспорта или для складирования, и, следовательно, не могут быть застрахованы на условиях страхования судов. Их страхование осуществляется по специальным договорам страхования, заключенным обычно на стандартных английских условиях. Объем страхового покрытия при этом может быть различным. Страхование контейнеров может быть произведено как на условиях от всех рисков, так и на более узких условиях, покрывающих риск гибели контейнеров, падающую на контейнеры долю в общей аварии, расходы по спасению контейнеров, предотвращению и сокращению убытков.

При сравнительно небольшой стоимости контейнеров – от 2 до 10 тыс. долл. за штуку в зависимости от размера и материала изготовления – общая их стоимость на борту контейнеровоза средней грузоподъемности составляет 3-4 млн. долл., а на крупных судах достигает 10 млн. долл., что уже является значительным риском.

Считается, что наибольшая амортизация контейнера происходит в первые годы эксплуатации и составляет после первого года 30%, через два следующих года еще 20%, и еще по 10% через три и через пять лет.

Принимая на страхование риск гибели или повреждения контейнеров, страховщики обычно ограничивают свою ответственность по одной отправке определенными пределами как на время морской перевозки, так и отдельно на время сухопутной. Кроме того, для освобождения страховщика от мелких убытков применяется франшиза в различных размерах порядка 100-500 долл. Непременным условием страхования контейнеров является наличие четкого изображения на них порядковых номеров и других опознавательных знаков.

При страховании контейнеров на условиях от всех рисков страховщик принимает на себя ответственность в пределах обусловленных лимитов за риски их полной гибели и повреждения в течение периода страхования, включая перевозку контейнеров на палубе.

Страховщик не несет ответственности за естественный износ или постепенное ухудшение качества контейнеров, а также за их гибель, повреждения и возможные расходы, вызванные задержкой рейса или естественными свойствами объекта страхования.

Ответственность страховщика за утрату механизмов контейнера наступает в случае полной гибели контейнера, однако в ряде случаев может быть предусмотрена ответственность страховщика за их повреждение.

Если контейнер поврежден, но повреждение не привело к его полной гибели, размер страхового вознаграждения не должен превышать разумной стоимости его ремонта. Если произошла последующая полная гибель поврежденного контейнера, ремонт которого не был сделан до его гибели, то страховщик отвечает лишь за полную, гибель контейнера и не должен выплачивать какие-либо суммы по несостоявшемуся ремонту, хотя бы эти суммы и были подтверждены ранее.

В случаях, когда стоимость восстановительного ремонта контейнера превышает его страховую сумму, считается, что контейнер потерпел полную конструктивную гибель и соответственно убыток возмещается как за полную гибель.

Расходы по общей аварии и расходы по спасанию подлежат возмещению обычно в соответствии с законодательством страны владельца контейнера или, если это предусмотрено в договоре фрахтования, согласно Йорк-Антверпенским правилам. Причем, если контрибуционная сумма превышает страховую стоимость контейнеров, страховщик обязуется оплатить сумму контрибуции.

Если в договор фрахтования включена оговорка о взаимной вине в столкновении, согласно которой владельцы контейнеров обязаны возместить перевозчику падающую на контейнеры часть убытков, взысканных с перевозчика владельцами другого судна, страховщик, по условиям страхования контейнеров «от всех рисков», обязуется компенсировать страхователям (владельцам контейнеров) выплаченные ими суммы, но только в той доле, в которой убыток подлежит возмещению по условиям страхования. Специальная оговорка обусловливает, что данное страхование не должно служить источником извлечения выгоды перевозчиками или депозитариями.

Передача прав или интереса по полису или передача сумм, подлежащих выплате по условиям страхования, не может осуществляться и признаваться страховщиком без датированного и подписанного страхователем или его представителем соответствующего извещения о таких передачах и передаточной надписи на полисе до уплаты убытка или возврата страховой премии.

В случае продажи (отчуждения) контейнера страхование считается аннулированным со дня его продажи. При аннулировании договора страхования со стороны страховщика подлежит возврату пропорциональная доля нетто-премии, а при аннулировании договора со стороны страхователя возврату подлежит премия, согласованная сторонами.

Специальная оговорка условий страхования контейнеров от всех рисков освобождает страховщика от ответственности по убыткам, вызванным конфискацией, захватом, арестом, запрещением или задержанием и их последствиями, а также попытками совершить такие действия. Кроме того, по смыслу этой оговорки страховщик не несет ответственности за последствия неприятельских действий или военных операций, независимо от того, было объявлено о начале военных действий или нет.

Страховщик освобождается также от ответственности по убыткам, связанным с последствиями гражданских войн, революций, вооруженных выступлений, мятежей, гражданских столкновений и пиратских действий.

Страховщик не несет ответственности за гибель или повреждения контейнеров, а также возможные расходы по убыткам, прямо или косвенно вызванным ионизирующей радиацией и загрязнением радиоактивностью от ядерного топлива или отходов сгорания ядерного топлива; воздействием радиоактивных, токсичных, взрывоопасных и других свойств ядерных соединений и их компонентов.

Условиями по страхованию контейнеров от всех рисков предусматривается также, что страховщик не отвечает за гибель или повреждение контейнеров и за возможные расходы по убыткам, вызванным конфискацией, национализацией, захватом, реквизицией, и причиненным забастовщиками, участниками локаутов или лицами, принимающими участие в трудовых конфликтах, восстаниях и гражданских волнениях.

Таким образом, как и обычно по другим видам страхования, из страхового покрытия исключается весь комплекс рисков, подпадающих под понятие военных и забастовочных. По соглашению сторон некоторые из них могут быть включены в страховое покрытие за дополнительную премию.

Заключение договора страхования производится на основании письменного заявления страхователя, которое должно содержать основные данные об объекте: тип контейнера, объемные показатели, стоимость, наименование судна-перевозчика, дату выхода судна в рейс, пункт отправления, пункты назначения и перегрузок и т. п.

Бремя доказательства, что гибель или повреждение застрахованного контейнера произошли в результате воздействия опасностей покрытых страхованием, лежит на страхователе. Если в договоре страхования не предусмотрено иного, убытки от повреждения контейнеров возмещаются в сумме, не превышающей стоимости восстановления поврежденных или погибших частей, за вычетом Процента естественного износа этих частей на момент аварии.

Для разрешения возникших споров в договоре предусматривается место и порядок арбитражного разбирательства.

При страховании контейнеров на других условиях, которые принято сокращенно называть «от полной гибели», возмещаются только убытки гибели контейнеров, а также падающая на контейнеры доля по общей аварии, расходы по спасению контейнеров и предотвращению или уменьшению убытков, подлежащих оплате по условиям страхования. Затраты на ремонт контейнеров (кроме случаев общей аварии) по данному условию страхования возмещению не подлежат. В остальном оба вида условий совпадают.

При страховании контейнеров (приеме на ответственность и установлении ставки премии) следует иметь в виду, что стоимость с каждым годом неизменно возрастает.

Как и при всяких работах с тяжеловесными грузами, работы по обработке, транспортировке, перевалке и складированию контейнеров могут быть связаны с причинением материального или физического ущерба третьим лицам, который по закону должен быть возмещен виновной стороной.

Поэтому, помимо страхования контейнеров от гибели или повреждения, страховщики принимают на страхование риск гражданской ответственности владельцев или арендаторов контейнеров за вред, который может быть причинен личности или имуществу третьих лиц в связи с использованием контейнеров. Покрытие предоставляется на условиях страхования гражданской ответственности с учетом специфики объекта страхования.

Страховщики при этом обычно ограничивают свою ответственность установлением определенных лимитов при приеме риска. Лимиты устанавливаются раздельно: за увечье или смерть одного лица; за уничтожение или повреждение имущества третьих лиц; за причинение увечья или смерти нескольким лицам и/или уничтожения или повреждение имущества нескольких лиц по одному страховому случаю.

2.3. Минимизация убытков при транспортировки застрахованных грузовПо мнению транспортных страховщиков, около 70% зафиксированных убытков можно было бы предотвратить при проведении необходимых мер по улучшению качества упаковки [7].

При анализе механических и климатических нагрузок, влияющих на перевозимые грузы, следует принимать во внимание ряд важных факторов, оказывающих определенное влияние на сохранность груза:

1) место назначения груза;

2) путь от экспортера до получателя;

3) каким транспортным средством осуществляется доставка груза;

4) где осуществляется перевозка и какими средствами;

5) предполагается ли контейнерная отправка;

6) в каком месте судна размещается груз;

7) условия в порту назначения (время ожидания до разгрузки судна);

8) заключительная транспортировка груза к месту назначения (дорожные условия);

9) условия разгрузки и перемещения грузов в пункте назначения;

10) условия складирования;

11) климатические условия при транспортировке и в пункте назначения (влажность воздуха, температурные колебания и т.д.).

Только после получения четких ответов на поставленные вопросы можно приниматься за надлежащую упаковку перевозимых грузов, определив наилучший для данного случая вид упаковки.

Упаковка обычно не влияет на возрастание стоимости перевозимых грузов, но порой существенно увеличивает непроизводственные расходы. В то же время экономия на упаковке значительно повышает риск транспортных убытков, что обязывает упаковочные и экспедиторские организации обращать внимание отправителя на вероятные нагрузки на трассе и предлагать осуществлять упаковку надлежащим образом.

Для того, чтобы выбрать упаковку, способную выдержать любое воздействие внешней среды на пути к получателю, очень важно знать нагрузки, характерные для различных видов транспортировки.

При железнодорожных отправлениях имеют место нагрузки как по вертикали, так и по горизонтали, особенно в процессе погрузки в железнодорожные вагоны. Кроме того, в пути груз подвергается воздействию качания, вибрации и центробежных сил, которые также часто недооцениваются.

При перевозке автотранспортными средствами действуют такие нагрузки как качание, тряска, вибрация, удары во время езды по плохим дорогам и булыжным мостовым, смещение груза от резкого торможения.

При морских перевозках возникают нагрузки вследствие удара или падения груза, а также горизонтальные удары во время размещения груза, давление в штабелях в трюмах, усиленное сжатие груза вследствие килевой или бортовой качки судна. Особенно это ощущается при международных морских перевозках. На груз оказывает влияние вибрация, а также вода (особенно на палубе судна и при складировании од открытым небом) и конденсированная влага, образующаяся внутри упаковки из-за высокой относительной влажности воздуха и при быстрой мене температур (что особенно характерно для контейнерной упаковки).

Часто существенным испытаниям поступивший груз подвергается в пунктах назначения, поэтому на складе в пункте назначения следует учитывать следующее: упакованные транспортные грузы могут храниться под открытым небом много месяцев при сильных изменениях погодных и температурных условий; груз может перемещаться автопогрузчиками и неподходящими подъемными средствами, ящики могут подвергаться толчкам вдоль и поперек, их могут укладывать в штабели. Нередко убытки по перевозимым грузам можно предотвратить только применяя соответствующую упаковку.

При авиаотправках в целях облегчения вес используют контейнеры из гофрированного картона в соответствии со стандартами, разработанными ИАТА (международной авиатранспортной ассоциацией). Размещение груза в этом случае удобно тем, что оно может размещаться любыми погрузочными средствами.

Заключительным этапом оформления упаковки экспортных грузов является чистая, удобочитаемая маркировка. Она является важным элементом и непременным условием при предъявлении страховщику заявления об убытке. В случае убытка безупречная маркировка может стать решающим фактором для заявления требования страховщику о возмещении.

Наряду с указанными символами на упаковке должны быть приведены следующие данные:

- наименование получателя;

- номер места;

- место и порт назначения;

- брутто- и нетто-вес груза;

- размеры упаковки.

Нанесение рекламы должно быть исключено, так как это может побудить к краже содержимого упаковки. Важнейшие данные маркировки должны быть нанесены по меньшей мере с двух сторон упаковки в виде хорошо читаемых водостойких надписей. При серийных отправках дополнением к маркировке служит упаковочный лист, прикрепленный к внешней стороне упаковки в непромокаемом конверте.

Из-за неудовлетворительно оформленной маркировки могут возникнуть неприятные последствия:

- потеря упаковочного листа на пути к получателю;

- прибытие груза с большой задержкой;

- повреждение поступившего груза из-за неправильного обращения с ним;

- штраф отправителю со стороны таможни;

- недовольство получателя;

- издержки, связанные с заменой отправки.

2.4. Построение тарифов по страхованию грузовОдин из основополагающих принципов гласит: страховая премия должна находиться в соответствии с риском. Поэтому главной задачей тарификации является строгое согласование размера премии с величиной риска.

Структура тарифных ставок.

Оценка страховых рисков и расчет страховых тарифов представляют для отечественных страховщиков достаточно сложную задачу. В особенности трудно ее решать начинающим страховую деятельность страховым организациям. Учитывая названные обстоятельства, федеральная служба России по надзору за страховой деятельностью с лета 1993 года рекомендовала страховщикам использовать в практической работе Методики расчета тарифных ставок по рисковым видам страхования [13].

В методике для характеристики структуры тарифной ставки использованы следующие основные понятия.

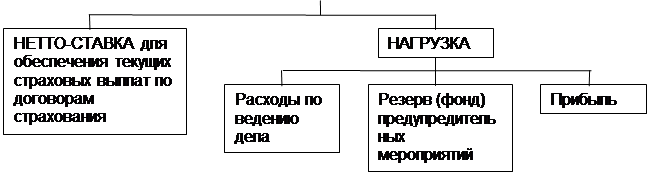

Страховой тариф (брутто-тариф) – ставка страхового взноса с единицы страховой суммы или объекта страхования. Страховой тариф состоит из нетто-ставки и нагрузки, что можно представить следующей формулой [1]:

Тб = Тн + Тзрп,

где Тб – страховой тариф (брутто-тариф); Тн – тарифная нетто-ставка; Тзрп –нагрузка.

Нетто-ставка страхового тарифа – часть страхового тарифа, предназначенная для обеспечения текущих страховых выплат по договорам страхования, которая в общем виде может быть выражена формулой [1]:

Тн = Р(А)*К*100,

где А – страховой случай; Р(А) – вероятность страхового случая; К – коэффициент отношения средней выплаты к средней страховой сумме на один договор.

Нагрузка (Тзрп) – часть страхового тарифа, предназначенная для покрытия затрат на проведение страхования и создания резерва (фонда) предупредительных мероприятий. В составе нагрузки может быть предусмотрена прибыль от проведения страховых операций [1].

Основная задача, которая ставится при построении страховых тарифов по имущественным рискам, связана с определением вероятной суммы ущерба, приходящейся на каждого страхователя или на единицу страховой суммы.

При построении нетто-ставки принято исходить из равенства:

П=В,

где П – страховые платежи, соответствующие нетто-ставкам; В – страховое возмещение.

При указанном равенстве, рассчитав его правую часть, получают искомую величину страховых платежей.

|

Рис. 2.1. Структура страхового тарифа.

Методики расчета тарифных ставок.

Принимая во внимание универсальность и интернациональность страховых математических методов, имеет смысл остановиться на Методиках расчета тарифных ставок по рисковым видам страхования, используемых российскими страховщиками [13].

Под рисковыми в названных методиках понимаются виды страхования, относящиеся к видам страховой деятельности иным, чем страхование жизни:

− не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования;

− не связанные с накоплением страховой суммы в течение срока действия договора страхования.

В рассматриваемые Методики [13] входят две методики:

Похожие работы

... ситуации, и которые не применяют в силу недостаточной культуры страхования, в том числе и из-за незнания возможностей, предоставляемых современным страхованием. 8 ТЕМА 2.Павове аспекты организации страхования ВЭД в России и за рубежом. Государственное регулирование страховой деятельности на европейском рынке: необходимость и сущность. Принципы организации страхового надзора в рамках ЕЭС. ...

... . Отметили также случаи, при которых ответственность по договору страхованию грузов прекращается. Делая вывод по всей главе надо отметить, что существуют различные виды классификаций страхования ВЭД предприятий как в мировой, так и российской практике. Нами были рассмотрены основные виды страхования и наибольшее внимание было уделено карго – страхованию. Рассмотрены основные условия карго – ...

... рынке и т.д. С целью достижения оптимального страхования валютного и кредитного рисков контрагенты допускают уступки по одним статьям соглашения, добиваясь преимуществ по другим. Одним из методов страхования рисков являются защитные оговорки — договорные условия, включаемые в соглашения и контракты, предусматривающие возможность их пересмотра в процессе исполнения в целях страхования валютных, ...

... Стимулирование развития национальной экономики при осуществлении внешнеторговой деятельности. 4. Обеспечение условий эффективной интеграции экономики РФ в мировую экономику. Основными принципами госрегулирования внешнеторговой деятельности в РФ явл.: 1. Единство внешнеторговой политики, 2. Единство системы гос. регулирования ВТД (внеш. торг. деят-ть). 3. Единство политики экспортного контроля. 4. ...

0 комментариев