Навигация

Концепция развития страхования в РФ

4.2 Концепция развития страхования в РФ

Проект Концепции развития страхования в РФ разработан Минфином России и предложен на рассмотрение Правительству РФ в апреле 2002 г.

Главной целью экономической политики в области развития страхования является формирование национальной системы, способной выполнить следующие социально-экономические функции: защита от потенциальных рисков, необходимая для эффективного функционирования экономики и являющаяся фактором ее стабильности и стимулом расширения предпринимательской деятельности.

Основными задачами Правительства РФ по формированию эффективной системы страхования является:

v формирование адекватной законодательной базы;

v создание эффективного механизма государственного регулирования и надзора за страховой деятельностью;

v стимулирование трансформации сбережений населения в долгосрочные инвестиции с использованием механизмов долгосрочного страхования жизни;

v поэтапная интеграция национальной системы в международный страховой рынок.

Практические мероприятия по развитию страхового дела будут направлены на стимулирование развития систем обязательного и добровольного страхования. Приоритетными направлениям государственного страхования должны быть виды обязательного страхования гражданской ответственности. При этом базовые принципы обязательного страхования должны включать в себя: соразмерность страхового риска; реализацию предусмотренных законодательством мер регулирования страховых тарифов с целью их минимизации для страхователей; повышение требований к страховщикам по обеспечению финансовой устойчивости; введение системы конкурсов и тендеров для страховых компаний, желающих принять участие в государственных программах обязательного страхования; исключение необоснованного введения дополнительных видов обязательного страхования, связанного с созданием новых внебюджетных ведомственных фондов.

Доля решения задач вовлечения сбережений граждан в инвестиционный процесс через страхование Правительство будет действовать в двух основных направлениях:

- создание стимулов для развития долгосрочного страхования жизни, включая пенсионное страхование;

- формирование механизма размещения резервов в инвестиционные инструменты, отвечающие требованиям страховщиков с точки зрения доходности, надежности и ликвидности.

Концепция развития страхования в РФ содержит в своей структуре следующие разделы:

1. Состояние страхового рынка в РФ. Результаты реализации утвержденных Постановлением Правительства РФ от 01.10.98 г. №1139 основных направлений развития национальной системы страхования в РФ в 1998 - 2000 гг.

2. Цель и основные задачи развития страхового дела.

3. Основные направления развития страхования в РФ на 2002 – 2006 гг.

3.1 Развитие обязательных и добровольных видов страхования.

3.2Повышение капитализации страхового рынка

3.3Совершенствование налогообложения, регулирование страховых операций в целях перекрытия каналов отмывания доходов, инструментов инвестирования средств страховых резервов, антимонопольного регулирования страхового рынка.

3.4Либерализация условий участия иностранных инвесторов на российском страховом рынке.

3.5Усиление государственного страхового надзора.

3.6Совершенствование законодательства, регулирующего страхование.

4.Ожидаемые результаты [8, с.51].

ЗАКЛЮЧЕНИЕТаким образом, страхование это особый механизм рыночной экономики, который способствует "сглаживанию" негативных экономических положений, восстанавливает полноценное функционирование юридических лиц, потерпевших неудачу из-за тех или иных причин, а также является огромным потенциальным инвестором, способным вкладывать реальный капитал в развитие отечественной индустрии.

Характерными чертами страхования являются:

1. Возникновение денежных перераспределительных отношений;

2. Наличие замкнутых перераспределительных отношений между его участниками;

3. Создание денежного страхового фонда целевого назначения;

4. Перераспределение ущерба как между разными территориальными единицами, так и во времени;

5. Возвратность мобилизованных в страховой фонд платежей.

Взаимодействие сторон, заинтересованных в заключении страховых соглашений и достижений результативности страховых операций, происходит на страховом рынке.

Страховой рынок – это особая система организации страховых отношений, при которой происходит купля-продажа страховых услуг как товара, формируются предложение и спрос на них.

Участниками отношений на страховом рынке являются: страхователи, страховщики, страховые агенты, страховые брокеры. В качестве страховщика выступает государственная, акционерная или другая страховая организация, ведающая созданием и использованием фонда страхования. В качестве страхователей выступают юридические лица любой формы собственности и физические лица. Страховщики могут осуществлять страховую деятельность через посредников - страховых агентов и страховых брокеров. Страховые отношения между участниками страховых организаций оформляется договором страхования. Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или другому лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки.

В апреле 2002 г. в РФ был разработан и предложен на рассмотрение проект Концепции развития страхования в РФ. Главной целью экономической политики в области развития страхования является формирование национальной системы, способной выполнить следующие социально-экономические функции: защита от потенциальных рисков, необходимая для эффективного функционирования экономики и являющаяся фактором ее стабильности и стимулом расширения предпринимательской деятельности. Однако, все проблемы страхования нельзя решить только на законодательном уровне, нужно решать их опосредовано через экономику. Когда в экономической сфере будут отлажены все рычаги регулирования, только тогда появятся деньги, заинтересованность вложения в страховой полис, уверенность в репутации страховщиков, их платежеспособности. Только тогда страхование станет полноценным механизмом "сглаживающим негативные последствия экономики".

Список используемой литературы

1. Басаков М. И. Страховое дело в вопросах и ответах. 1999

2. Балабанов, Белоглазова, Беляева. Финансы, денежное обращение и кредит. Учебник для вузов/ Под ред. Романовского.– М.:2001

3. Вахрин П.И., Нешитой А.С.. Финансы, денежное обращение и кредит.-М.:Информационно технический центр «Маркетинг», 1999.

4. Вахрин П.И., Нешитой А.С.. Финансы.-М.:Информационно технический центр «Маркетинг», 2000.-502с.

5. Гражданский кодекс РФ.

6. Лайков А.Ю. Учитывать интересы российских страхователей// Финансы. №6. 2002.

7. Основы страховой деятельности: Учебник/ отв. ред. проф. Т.А. Федорова. – М.: Издательство БЕК, 1999 – 776с.

8. Плотников Г.Д., Филипова М.И. Концепция развития страхования на 2002-2006 годы в интерьере современных проблем российского страхового рынка // АВАЛЬ, №3, 2002

9. Сербиновский, Гарькуша. Страховое дело: Учебное пособие для вузов. Ростов н/Д: «Феникс», 2000 – 384с.

10. Финансы: Учебник для вузов/Под ред. проф. М.В. Романовского, проф. О.В. Рублевской, проф. Б.М. Сабанти.-М.: Юрайт-М, 2001-504с.

11. Финансы: Учебник для вузов/ Под ред. Л.А. Дробозиной. –М.: Финансы, ЮНИТИ, 1999. – 527с.

12. Финансы. Денежное обращение. Кредит. Учебник для вузов/ Л.А. Дробозина, Л.П. Окунева, Л.Д. Андросова и др. –М.: Финансы, ЮНИТИ, 2000 – 479с.

13. Финансы. Денежное обращение. Кредит. Учебник для вузов/Под ред. Поляка Г.Б.-М.: ЮНИТИ-ДАЛА, 2-е изд. 2001-512с.

14. Федеральный закон РФ №4015 «Об организации страхового дела в Российской Федерации»

15. Шахов В.В. Страхование: Учебник для вузов. –М.: Издательство БЕК. 2000.

16. www.expert.ru

17. www.allinsurans.ru

18. www.insurant.ru

Похожие работы

... Выделяется государственный финансовый контроль и негосударственный. В свою очередь негосударственный финансовый контроль подразделяется на: внутренний (внутрифирменный, корпоративный) и внешний (аудиторский). В учебном пособии “Теория финансов” под ред. И.Е. Заяц, М.К. Фесенко выделяется государственный контроль, в который входит ведомственный, отдельно выделяется аудит. Другие авторы, например, ...

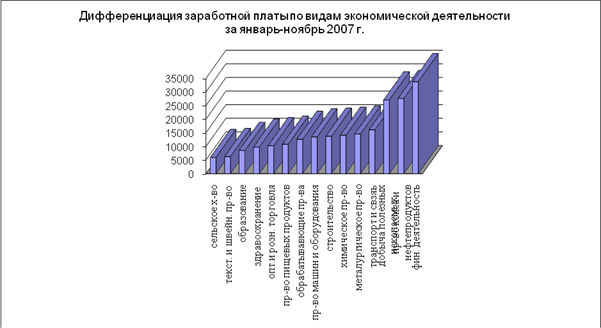

... общества, помимо крупных собственников, в период ельцинизма стало (точнее − сохранило и укрепили свои позиции) российское чиновничество, прямое продолжение советской номенклатуры. 2.3 Асимметрия доходов домашних хозяйств: опыт развитых стран Несмотря на множество видов классификации различных групп доходов домашних хозяйств, большинство исследователей выделяют три основных группы этих ...

... и диссертации 50. Закиров, P. P. МВД как участник страховых правоотношений (гражданско-правовой аспект) : дис. ... канд. юрид. наук / P. P. Закиров. - СПб., 2004. 51. Логвина, Н. В. Правовое регулирование страхования в Российской Федерации : дис. ... канд. юрид. наук / Н. В. Логвина. - М., 1998. 52. Шакиров, Т. С. Страхование и проблемы его осуществления в системе МВД России : дис. ... канд ...

... проведения финансовой политики особенно важно требование обеспечения ее взаимосвязи с другими составными частями экономической политики – кредитной, ценовой, денежной. 3. Роль, признаки, функции и классификация страхования Страхование - это способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами (страховой совокупностью ...

0 комментариев