Навигация

Инфраструктура

4.3.5. Инфраструктура.

В инфраструктуре фондового рынка России в 1999 г наиболее значимыми были следующие события.

Кризисные явления в России после августовской девальвации 1998 г заставили компании объединяться. В области технологической инфраструктуры фондового рынка такое объединение наметилось между двумя торговыми площадками и их расчетными депозитариями: РТС и ДКК с одной стороны, и МФБ и ДРС, с другой. Кроме того, была утверждена схема междепозитарного взаимодействия ДКК и НДЦ (расчетные депозитарии РТС и ММВБ, соответственно). Теперь, если ценные бумаги, номинальным держателем которых является НДЦ, учитываются на счете НДЦ в ДКК, то профессиональный участник фондового рынка сможет выставлять их на торги в РТС. Соответственно, если акции, номинальным держателем которых является ДКК, учитываются на счете ДКК в НДЦ, то их можно выставлять на торги ММВБ. Реализация этой схемы сняла вопросы, связанные с проведением новации по ГКО-ОФЗ, поскольку позволила обеим площадки (РТС и ММВБ) участвовать в этом процессе на равных условиях. Кроме того, схема взаимодействия НДЦ и ДКК предполагает осуществление прямых расчетов между депонентами, минуя выполнение операции перерегистрации ценных бумаг в реестре при исполнении каждого конкретного поручения на списание/зачисление ценных бумаг от депонентов одного депозитария депонентам другого депозитария. Новая схема позволяет депонентам в течение одного дня осуществлять операции перевода ценных бумаг из одного депозитария в другой, а также существенно сокращает затраты, связанные с перерегистрацией ценных бумаг в реестрах.

В прошлом году торговые площадки стремились охватить своими услугами как можно больше клиентов. Если РТС для снижения рисков ввела систему "поставка против платежа", аналогичную биржевой по механизму, то ММВБ наоборот, начала торги акциями в режиме переговорных сделок, что позволяет отказаться от предварительного резервирования денежных средств и ценных бумаг на бирже накануне торгов. Это явный признак внебиржевой торговли акциями.

РТС для улучшения качества обслуживания также ввела центр электронного документооборота (ЦЭД). ЦЭД - это система, предназначенная для заключения договора купли-продажи на основании сделки, заключенной в РТС. Электронный договор ЦЭД - электронный документ, содержащий информацию о купле-продаже ценных бумаг, заверенный электронно-цифровой подписью двух организаций - абонентов ЦЭД. Такой документ имеет ту же юридическую силу и отражает ту же информацию, что и аналогичный договор в бумажной форме. ЦЭД РТС позволяет компании уменьшить количество ошибок ручного ввода, избежать риска подлога бумажных документов и факсимильных сообщений, а также значительно сократить время заключения договоров и существенно снизить расходы на пересылку бумажных документов, что особенно важно для региональных участников торговли в РТС.

Еще в 1998 г. ФКЦБ объявила о начале преобразования ЧИФов. В прошедшем году успешно завершилось образование ПИФов семейства ЛУКОЙЛ Фонд, созданных в рамках преобразования чекового фонда ЛУКойл Фонд. Преобразование ЧИФа проводилось в три этапа, и было образовано три интервальных ПИФа, которые сейчас являются лидерами по стоимости чистых активов (около 4,2 млрд руб при общей СЧА 4,9 млрд руб.).

Депозитарий РОСБАНКа в прошлом году подписал междепозитарный договор с ДКК и начал активные операции по корсчету в ДКК - расчетном депозитарии РТС. В результате, клиенты депозитария - участники торгов в РТС - получили возможность хранить и учитывать свои ценные бумаги непосредственно на клиентском счете депозитария Росбанка, открытом в ДКК. Это позволяет минимизировать затраты клиентов на обслуживание операций в РТС. Кроме того, был подписал аналогичный междепозитарный договор с ДРС, являющимся расчетным депозитарием МФБ, на которой торгуются акции Газпрома.

В прошлом году были выпущены облигации Газпрома, ТНК и ЛУКОЙЛа. Объем выпуска ценных бумаг у Газпрома составил 3 млрд. руб., номинал 1 тыс. руб., срок обращения - 3 года, доходность 5 % годовых в валюте. У ЛУКОЙЛа -3 млрд. руб., 1 тыс. руб., 4 года и 6 % годовых в валюте. У ТНК - 2,5 млрд., 1 тыс. руб., 5 лет и 7 % годовых в валюте.

В прошлом году московское правительство начало формирование биржевой системы с установлением котировок акций московских предприятий. На рынок ценных бумаг уже были выведены 10 московских предприятий, в частности, Рот-Фронт, Детский мир, Краснопресненский сахарорафинадный завод, Дербеневка, Автокомбинат № 1, Завод имени Лихачева, Айс-Фили.

4.3.6. Рынок векселей.

Роль, отводимая на финансовом рынке векселям, несколько изменилась в условиях создавшегося в результате кризиса 1998 г. ограниченного спектра ликвидных финансовых инструментов. Помимо традиционных операторов, специализирующихся на операциях с векселями, дополнительный спрос на них создается банками и инвестиционными компаниями, использующими наиболее надежные долговые бумаги для поддержания ликвидности своих рублевых активов. Основным ориентиром в динамике рынка ликвидных долговых бумаг, как впрочем, и для других секторов финансового рынка, было движение валютного курса рубля.

Бесспорным лидером вторичного рынка векселей на протяжении всего прошлого года были обязательства ОАО Газпром, объем которых в настоящее время может достигать нескольких миллиардов рублей. Объем выпускаемых Сбербанком РФ векселей также, вероятно, сопоставим с объемом эмиссии векселей Газпрома. Однако более надежные векселя Сбербанка РФ, рыночные котировки которых менее всего подвержены влиянию негативных факторов, гораздо реже поступают на вторичный рынок. Векселя Сбербанка РФ не только обладают высокой инвестиционной привлекательностью, но и широко используются в качестве универсального безналичного платежного средства.

Объем рынка корпоративных долговых обязательств, предъявляемых в качестве расчета или зачета за товары или услуги, предоставляемые эмитентом этих бумаг, и которые, по сути, векселями не являются, в 1999 г существенно сократился. Многие ведущие металлургические предприятия и нефтяные компании сократили выпуск таких "векселей", т. к. механизм их учета ограничивал поступление “живых” денежных средств за произведенную и отгруженную продукцию. Операции с такого типа бумагами занимали не более 2-5% в суммарном объеме сделок с векселями. После подписания в начале января 2000 г. закона, изменившего порядок начисления НДС при расчете за товары и услуги векселями, операции с “суррогатными” долговыми бумагами и вовсе прекратились. Наиболее пострадали от изменения законодательства по начислению НДС предприятия ТЭКа, широко практикующие зачетные операции с векселями.

Похожие работы

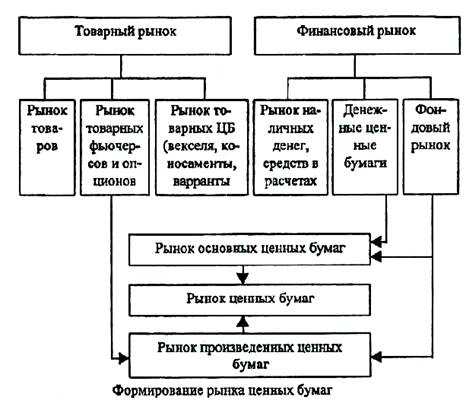

... , что все большее внимание уделяется ценным бумагам и фондовому рынку. Так как этот вопрос является наиболее актуальным в текущем кризисном состоянии экономики. В ходе выполнения курсовой работы «Статистика рынка ценных бумаг РФ», мы изучили один из главных элементов рыночной экономики России - фондовый рынок. Рынок ценных бумаг (или фондовый рынок) - это составная часть рынка любой страны, на ...

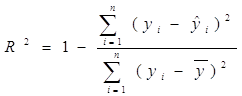

... рынка выполнение всех необходимых процедур в конечном счете не может гарантировать получение реальной картины динамики доходности. Глава III. АРТ-моделирование: теория и практика § 1. Эконометрический подход к моделированию фондового рынка: от общего к частному Для выявления экономических взаимосвязей (в частности, зависимостей на фондовом рынке) широко применяется аппарат экономико- ...

... ценных бумаг включает разделы: I. Статистика объемов и структуры операций с ценными бумагами в разрезе отраслей, регионов, видов бумаг II. Статистика курсов ценных бумаг (различные виды цен); III. Статистика деятельности участников рынка ценных бумаг (эмитентов, инвесторов, профессиональных участников; IV. Статистика качества ценных бумаг - рейтинг, - ликвидность, - соотношение ...

... акций, поэтому цена размещения, по-видимому, будет близка к верхней границе объявленного ценового коридора $5,85-$7,85 за акцию. По результатам июня обороты top10 крупнейших ведущих операторов фондового рынка несколько снизились по отношению к маю. Упавшие на 15% обороты «БрокерКредитСервиса» тем не менее позволили ему остаться лидером по результатам июня и абсолютным лидером по результатам ...

0 комментариев