Навигация

Внешняя задолженность России и пути ее урегулирования

МОСКОВСКИЙ ГУМАНИТАРНЫЙ УНИВЕРСИТЕТ

Факультет экономики и управления

Кафедра мировой экономики и международных экономических отношений

Курсовая работа на тему

«Внешняя задолженность России и пути ее урегулирования»

Москва 2003

Содержание

1. Введение……………………………………………………………стр.3

2. Теоретический аспект влияния внешней задолженности на различные сферы экономики страны…………………………..стр.4

3. Статистическая информация:

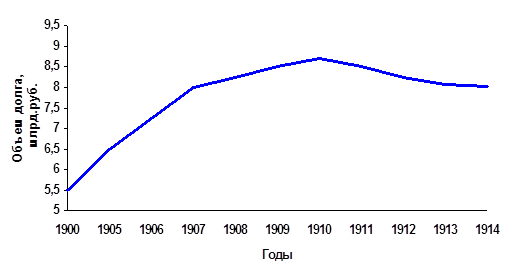

3.1. Внешняя задолженность СССР………………………..стр.7

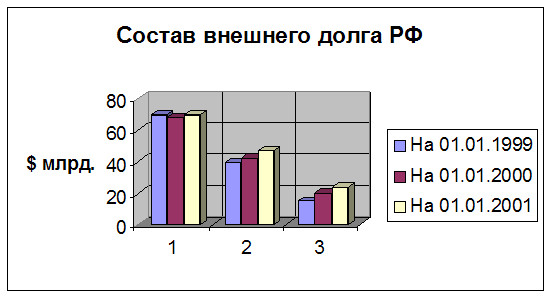

3.2. Внешняя задолженность России……………………..стр.10

3.3. Кредиторы России:

3.3.1. Парижский клуб………………………………….стр.13

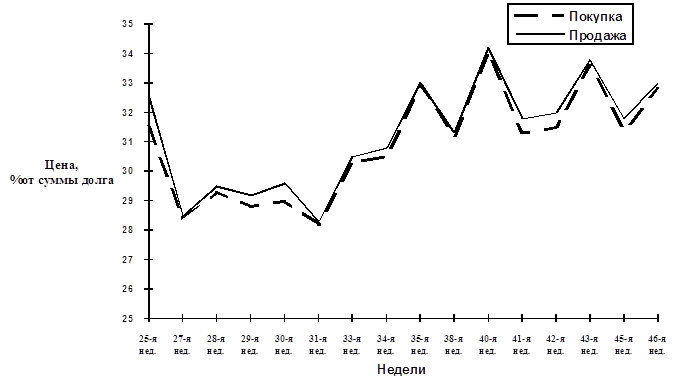

3.3.2. Лондонский клуб…………………………………стр.15

3.3.3. Международный валютный фонд………………стр.17

3.3.4. Коммерческие кредиторы……………………….стр.19

3.3.5. Всемирный Банк………………………………….стр.21

3.3.6. Структура государственного внешнего долга России………………………………………………………стр.22

4. Оценка влияния внешней задолженности на российскую экономику…………………………………………………………стр.23

5. Обслуживание и урегулирование внешнего долга: меры и способы……………………………………………………………стр.29

6. Федеральный законопроект С. Глазьева и В. Никитина «О государственном внешнем долге и внешних активах бывшего СССР, полученными Российской Федерацией в качестве государства-правопреемника СССР»…………………………стр.33

7. Заключение……………………………………………………….стр.37

8. Список литературы………………………………………………стр.39

9. Приложения……………………………………………………….стр.40

1. Введение

В последние годы проблема внешней задолженности приобрела глобальный характер. В целом должниками промышленно развитых стран в настоящее время являются свыше 140 государств мира. По данным МБРР общая задолженность этих стран в 2002 г. превысила 3 трил. долларов, из которых 89% приходилось на развивающиеся страны и 11% на бывшие социалистические государства.

Проблема обслуживания государственного внешнего долга – один из ключевых факторов макроэкономической стабильности в стране. От характера решения долговой проблемы будет зависеть бюджетная дееспособность России, состояние ее валютных резервов, а, следовательно, стабильность национальной валюты, уровень процентных ставок, инвестиционный климат, характер поведения всех сегментов отечественного финансового рынка.

Практически все страны мира, проводя экономические преобразования, прибегают к внешним источникам финансирования. Рациональное использование иностранных займов, кредитов и помощи способствует ускорению экономического развития, решению социально-экономических проблем.

Однако отсутствие целостной государственной политики по привлечению и использованию внешних финансовых ресурсов ведет к образованию внешней задолженности, которая становится серьезным препятствием на пути экономических преобразований.

Цель курсовой работы: показать проблематику внешней задолженности России, ее зависимость от этого долга и перспективы развития ситуации.

2. Теоретический аспект влияния внешней задолженности на различные сферы экономики страны

Причинами возникновения государственного долга обычно являются трудные периоды для экономики: войны, спады и т.д. В эти периоды, когда национальный доход сокращается, или не может увеличиваться, налоговые поступления автоматически сокращаются и приводят к бюджетным дефицитам.

Еще один источник государственного долга - политические интересы, приводящие к увеличению правительственных расходов и, следовательно, увеличению бюджетного дефицита.

Чем обременительнее для страны накопленный внешний долг, тем в большей мере его обслуживание вовлекается во взаимодействие с функционированием всей национальной экономики и ее финансовой сферы.

Обозначим характер взаимодействия внешних заимствований с соответствующими сферами экономики страны. Прежде всего, важен характер опасности чрезмерного роста внешнего долга с позиций государственного бюджета, денежно-кредитной системы, международной кредитоспособности страны. Для государственного бюджета в 3-х звенном кредитном цикле (привлечение, использование, погашение) неблагоприятные последствия чрезмерного возрастания внешнего долга связаны в основном со стадией его погашения; новые же займы для текущего бюджетного периода, наоборот, сулят возможность ослабить нагрузку на налоговые и другие обычные доходные источники, позволяют более гибко маневрировать на всех стадиях бюджетного процесса. В то же время неблагоприятно может складываться график платежей по внешнему долгу. В любом случае степень и последствия взаимодействия зависят главным образом от относительной величины накопившегося внешнего долга.

У платежного баланса аналогичный характер взаимодействия с долговым циклом: на смену желанным дополнительным валютным поступлениям приходит период расплаты по долгу. Здесь в целом высокая степень взаимодействия, поскольку именно сальдо по текущим статьям платежного баланса может выступать основным ограничителем во внешних заимствованиях и управлении инвалютным долгом, а при определенных обстоятельствах - даже диктовать необходимость отсрочки долговых платежей. В условиях обременительного внешнего долга существенно возрастают трудности в укреплении доверия к национальной валюте, противодействии инфляции, в обеспечении необходимыми валютными резервами и валютной конвертируемости. Особое место при этом занимает вопрос о возможных неблагоприятных последствиях в случае чрезмерной девальвации национальной валюты, относительно занижения ее реального курса. Увеличение в подобных условиях реального бремени платежей по внешнему долгу подтверждается практикой ряда стран.

Управление долгом

Управление реальной динамикой долговых обязательств предполагает контроль за двумя важнейшими показателями - величиной государственного долга и стоимостью его обслуживания. В условиях экономического роста важны не абсолютные их размеры, а доля государственного долга в ВВП (или в Экспорте) и соотношение реального процента и темпа экономического роста. Голая констатация абсолютных размеров долга игнорирует объем ВНП. Можно утверждать, что богатая нация имеет большую возможность выдерживать государственный долг значительных размеров по сравнению с бедной нацией.

Необходимо учитывать, что для России, как и для других стран с большой территорией, объективно закономерен относительно низкий удельный вес экспорта в национальном продукте. Именно по этой причине, а также из-за неполной еще интеграции в мировую экономику нам, видимо, следует отдавать предпочтение не ВВП, а экспорту в качестве базы для индикатора уровня долговой зависимости.

Для оценки остроты долговой проблемы существуют разные критерии. Наиболее типичные из них связывают размер долга и потребности его погашения и выплаты процентов с величиной экспорта, от которого зависят потенциальные возможности обслуживания кредитов.

Многие экономисты считают, что основная тяжесть долга состоит именно в необходимости ежегодно отчислять процентные платежи, возникающие как результат государственного долга. При достижении определенного уровня платежей по обслуживанию государственного долга по отношению к ВНП государство теряет возможность дальнейшего экономического роста. Особенно важно соотношение между иностранными и внутренними кредиторами правительства.

Границей опасности считается превышение суммы долга по сравнению с экспортом в 2 раза, повышенной опасности - в 3 раза. Границей опасности для процентных платежей считается отношение к экспорту 15-20%, границей повышенной опасности: 25-30%.

С точки зрения долгосрочной стратегии управления государственным долгом можно применить временную структуру процентных ставок. Это означает, что государство, используя свои возможности, репутацию, благоприятные условия и т.д., создает наиболее привлекательную временную структуру долга, беря за отправную точку облигации максимально возможной длительности. Минимизация текущей стоимости обслуживания государственного долга предполагает, что доходности качественно однородных обязательств не должны значительно различаться. Если какая-то бумага обеспечивает относительную экономию для бюджета, то следует расширять ее эмиссию, и наоборот, изымать из обращения невыгодные выпуски.

Политика сокращения государственного долга путем недофинансирования бюджетной сферы сопряжена с неоправданно высокими социальными издержками. В условиях же начинающегося экономического подъема можно осторожно корректировать политику накопления государственного долга с учетом необходимости финансирования ключевых социальных направлений.

Похожие работы

... займы, деноминированные в национальной валюте и размещенные на национальном рынке. Он состоит из задолженности прошлых лет и вновь возникшей задолженности. Внутренний государственный долг регулируется законом “О государственном долге Российской Федерации”. График 2 Государственный внешний долг России, согласно проекту бюджета-98, увеличится на 1 января 2001 года до 140,8 млрд. долл. (на 1 ...

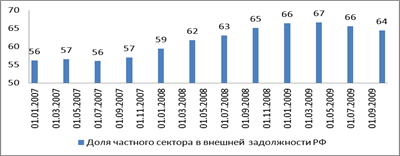

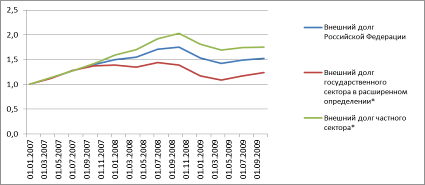

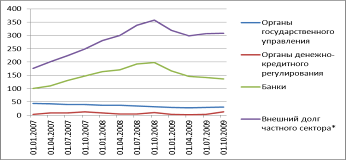

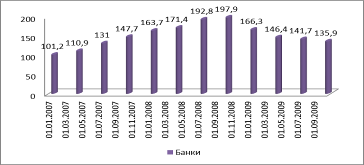

... -2010 гг. может привести к банкротству большого числа налогоплательщиков, перебоям в бюджетном процессе, кризисам в реальном секторе, на фондовом и кредитном рынках. 2.3 Политика внешних заимствований России в период финансового кризиса В 2008 году внешний долг Российской Федерации (перед нерезидентами), с учетом курсовой и рыночной переоценок, увеличился с 465,4 до 484,7 млрд. долларов США. ...

... развивающимися странами, не сопровождаясь адекватным расширением ликвидных ресурсов, привела к серьезным платежным трудностям, а затем и к долговому кризису. [8] 2.3 Кризис международной задолженности в 1980-е годы и его последствия 2.3.1 Причины возникновения долгового кризиса На начало 70-х лет уже были заложены основы для формирования системы международной задолженности. Отправными ее ...

... мировом финансовом рынке, да и последние пертурбации в российском руководстве отодвигают воплощение в жизнь этих оптимистичных прогнозов на неопределенный срок. 2. Внутренний долг России. 2.1. Государственный долг и формы его покрытия В России дефицит бюджета уже несколько лет, для его покрытия нужны безинфляционные инструменты. К таким инструментам относятся государственные ценные бумаги. ...

0 комментариев