Навигация

Сравнительный анализ методов определения кредитоспособности предприятия-заемщика

1. Сравнительный анализ методов определения кредитоспособности предприятия-заемщика.

1.1. Взаимоотношения банка с клиентами.

Банк, будучи порождением потребности хозяйства, находясь в центре экономической жизни, призван содействовать интересам своих клиентов. Не случайно, поэтому в последние годы все более утвердилась идеология банка как партнера.

Партнерские отношения обладают определенными свойствами, а именно: добровольность, взаимозаинтересованность, коммерческий характер. Каждый клиент вне зависимости от территориального расположения сам определяет, услугами какого банка ему следует воспользоваться. Здесь нет никакой прописки, принудительного закрепления за банком. В равной степени это относится и к банку, который выбирает себе клиента. Этот выбор может иметь кратковременный или долговременный характер, многое зависит от взаимной заинтересованности воспользоваться разовой услугой того или иного банка или иметь отношения на постоянной основе. «Влечение» партнеров друг к другу основано на коммерческой основе. Клиент готов заплатить за кредит, расчетные операции или другие услуги, которые представляют для него выгоду. Банк готов продать свой продукт, получив при этом соответствующее вознаграждение. Банк работает при этом на клиента (придерживается философии «все для клиента»), содействует непрерывности, высокому качеству, конкурентоспособности его производства, получению дохода, достаточного для воспроизводства. Обеспечивая получение дохода клиента, банк реализует и свой коммерческий интерес, получая вознаграждение в форме ссудного процента или комиссии.

Банковское законодательство, ограждая интересы двух сторон, обеспечивают клиенту:

• право на открытие счета в банке;

• право на получение отсрочки платежа банку;

• возможность в определенных случаях самостоятельно выполнять некоторые банковские операции;

• возможность участия в Совете банка, банковских ассоциациях;

• сохранение банковской тайны;

• защиту его вкладов.

Право на открытие счета, как уже отмечалось ранее, может носить чисто декларативный характер, ибо банк, не желая «возиться» с малым клиентом, может всегда под любым благовидным предлогом отказать ему в его праве. Вот почему в законодательстве некоторых стран клиент имеет право требовать, чтобы Центральный банк указал ему то кредитное учреждение, где ему обязательно откроют счет (во Франции счет может быть открыт и по почте).

Весьма существенным для клиента является не только право пользоваться той или иной банковской услугой, но и его защита от неправомочных действий банка в случае прекращения кредитной помощи.

Право на отсрочку платежа выступает для заемщика жизненно-важным фактором, определяющим его дальнейшее развитие. Известно, что в целом ряде случаев клиент банка может испытывать затруднения в возврате кредита. Разумеется, речь идет о финансовых затруднениях, вызванных объективными обстоятельствами, не связанными с его плохой работой. Там, где кредитоспособность клиента нарушена, где клиент неоднократно допускал нарушения кредитного договора с банком, скомпрометировал себя, получить отсрочку платежа невозможно. Закон в этом случае защищает лишь того клиента, который аккуратно выполняет свои обязательства. По существу, в данном случае законодательство блокирует действия банка, направленные на подрыв финансовых возможностей заемщика, на «удушение» клиента банкиром.

Такая опасность действительно существует, она практически приобретает наиболее заметное влияние по отношению к малым или средним предприятиям. По законодательству некоторых стран сокращение или приостановка кредитной поддержки становится возможной на основе письменного основания клиента и заблаговременно — от 30 до 60 дней в зависимости от вида предоставляемого кредита. Процедура пересмотра условий сокращения или прекращения кредитования обычно фиксируется в письменном соглашении. В нем может быть уточнена материальная ответственность кредитного учреждения.

Право на получение клиентом возможности самостоятельно выполнять банковские операции долгое время носило дискуссионный характер. Сомнению подвергалась сама возможность клиента выполнять данные операции, во-первых, на соответствующем хозяйственном уровне, и, во-вторых, без усиления риска.

Это под силу только крупным клиентам, способным открывать у себя специальные подразделения, отвечающие требованиям банка. Что касается риска, то считается, что уже в самом факте выполнения предприятием (помимо своей основной деятельности) дополнительных банковских операций, содержится свидетельство диверсификации, и, следовательно, уменьшения риска. Обычно в этом случае действует и другое правило:

- дополнительный бизнес клиента (в форме ведения определенных банковских операций) не должен превышать 10%-ного порога, по отношению к его основной деятельности.

Возможность вхождения клиента в Совет банка регулируется общими положениями об акционерном обществе. Согласно юридическим нормам в Совет банка входят его учредители, имеющие определенную долю в уставном банковском капитале.

К сожалению, акционеры зачастую не имеют строгих юридических обязательств, в то время как для них самих выполнение акционерного обязательства имеет существенное значение. Российский закон ограждает банк, ибо регулирует его на стадии создания, формулируя требования к учредителю. Закон запрещает также учредителям банка выходить из состава его участников в течение первых трех лет со дня его регистрации.

На макроуровне интересы клиента могут обеспечиваться посредством участия крупных предприятий, как агентов хозяйства в банковском секторе, в различных банковских ассоциациях. Как совещательный орган при центральных банках ряда стран организуется консультативный совет, среди участников которого могут быть видные практические работники из народнохозяйственного сектора.

Взаимоотношения клиента с банками во многом определяются разнообразием возможности использования банковского кредита (вклада, кредита и проч.), доступностью денежного рынка.

Предприятия — клиенты банка имеют довольно широкие возможности использования банковских услуг. Существует множество разновидностей банковских кредитов. Вместе с тем в российской практике все они выдаются с учетом анализа прошлой финансовой «биографии» клиента, а не его будущего развития (количество и качество клиентуры и рынков); так называемый «глобальный хозяйственный кредит» не получил развития. Более развито целевое кредитование отдельных хозяйственных операций. Предприятия, благодаря гарантированности услуг кредитного учреждения, получают серьезную поддержку в финансировании своих программ. По законодательству некоторых европейских стран передача прав доверенности на собственность может осуществляться при этом простой расчетной запиской или средствами информации (например, магнитной ленты).

Доступность денежного рынка определяется и тем, насколько в стране развит рынок коротких денег (получение кредитов на срок от 1 до 10 дней), рынок ценных бумаг, в том числе бон предприятий, дающих возможность для финансирования деятельности предприятий — клиентов банка.

Законодательство обеспечивает интересы клиента и посредством соблюдения банковской тайны. Банки и небанковские кредитные организации гарантируют тайну об операциях, о счетах и вкладах своих клиентов и корреспондентов. Сведения по операциям и счетам юридических лиц и граждан, осуществляющих предпринимательскую деятельность без образования юридического лица, выдаются им самим, судам и арбитражным судам (судьям), Счетной палате РФ, органам государственной налоговой службы и налоговой полиции, таможенным органам РФ в случаях, предусмотренных соответствующими законодательными актами об их деятельности.

Органам предварительного следствия по делам, находящимся в их производстве, информация о клиенте и его операциях дается только при наличии согласия прокурора. Информация по счетам и вкладам физических лиц выдается банками им самим, судам, а органам предварительного следствия по делам, находящимся в производстве, только с согласия прокурора.

За разглашение банковской тайны ЦБ РФ, коммерческие банки, небанковские кредитные, а также аудиторские организации и их должностные лица и работники, несут ответственность, включая возмещение нанесенного ущерба.

Особое место в банковском законодательстве принадлежит защите прав вкладчиков. Закон предписывает создание Федерального фонда обязательного страхования вкладов, который должен гарантировать возврат привлекаемых банками средств населения.

В соответствии с международной практикой система защиты может приобретать следующие формы:

• государство выступает гарантом всех вкладов населения;

• гарантом выступает Центральный банк, создающий специальные резервы из обязательных отчислений коммерческих банков;

• гарантом выступает все банковское сообщество, Банки могут создавать фонды (резервы) посредством уплаты специальных взносов, покрывать убытки обанкротившегося кредитного учреждения по факту и с учетом объема капитала и операций действующего банка.

Субъектом кредитования с позиции классического банковского дела являются юридические либо физические лица, дееспособные и имеющие материальные или иные гарантии совершать экономические, в том числе кредитные сделки.

Заемщиком при этом может выступить любой субъект собственности, внушающий банку доверие, обладающий определенными материальными и правовыми гарантиями, желающий платить процент за кредит и возвращать его кредитному учреждению.

Субъект получения ссуды может быть самого разного уровня, начиная от отдельного частного лица, предприятия, фирмы вплоть до государства. До перехода нашего хозяйства к рыночной экономике предприятия и организации при этом делились главным образом в отраслевом разрезе: промышленные, сельскохозяйственные, строительные предприятия, торговые, заготовительные, снабженческо-сбытовые организации. Постепенно, однако, от данного критерия отказались и в настоящее время принята следующая классификация субъектов кредитования:

• государственные предприятия и организации;

• кооперативы;

•граждане, занимающиеся индивидуальной трудовой деятельностью, арендаторы;

• другие банки;

•прочие хозяйства, включая органы власти, совместные предприятия, международные объединения и организации.

На 1 января 1997 г. кредиты, предоставленные хозяйственным организациям и населению, составляли 77,1%, ко всем кредитным операциям российских коммерческих банков, кредиты другим банкам — соответственно 22,9%.

Разделение кредитов по субъектам их получения порождает еще одно понятие классификации в системе кредитования — вид кредитов. Вид кредитов отображает совокупность свойств, которые характерны для той или иной конкретной кредитной сделки в экономическом и организационном отношении. Экономические свойства кредитной сделки — это свойства самого кредита, они едины (возвратность, платность). Организационные свойства в каждом отдельном случае могут различаться: порядок выдачи и погашения ссуд может быть иным. В соответствии с упомянутой отраслевой направленностью особо могут выделяться промышленные, торговые, межбанковские кредиты. В США в системе классификации ссуд особо выделяются сельскохозяйственные кредиты.

В каждом отдельном случае виды кредитов могут иметь свою инструкцию, регламентирующую порядок их выдачи и погашения. В централизованной союзной банковской системе известными были инструкции отдельно о порядке кредитования по товарообороту, сельскохозяйственных предприятий, инструкция №1, регламентировавшая кредитование промышленных предприятий с сезонным характером производства, заготовительных организаций и др. Особым технологическим порядком отличаются и межбанковские ссуды.

Виды кредитов различаются не только по субъектам их получения, но и по другим критериям. К ним относятся:

связь кредита с движением капитала;

сфера применения кредита;

срок кредита;

платность кредита;

обеспеченность кредита.

По связи кредита с движением капиталов его можно разделить на два типа: ссуду денег и ссуду капитала. Ссуда денег связана, как правило, с потребительскими или иными целями, когда кредит не приносит приращения общественного продукта, а затрачивается и погашается за счет уже созданных накоплений. Ссуда капитала, напротив, предполагает не «проедание» продукта, а его увеличение; заемщик в этом случае так обязан использовать кредит, чтобы с его помощью получить новую стоимость, не только возвратить кредит, но и заплатить ссудный процент, как часть прибыли, дополнительно полученной в результате использования банковских средств. Ссуда капитала является наиболее типичным видом банковского кредита.

По сфере применения кредиты подразделяются на кредиты в сферу производства и в сферу обращения. Для современной практики более характерными являются вложения средств не в сферу производства, как это обычно принято с позиции здоровой экономики, а в сферу обращения, где оборачиваемость и прибыльность операций оказывается выше, чем в производственной сфере. Особенность современной практики состоит и в том, что сами товаропроизводители зачастую лишены возможности обращаться в банк за ссудой, ибо плата за ее использование для них оказывается непосильной ношей.

Ссудный процент, выплачиваемый за пользование кредитом, оказывается слишком большим, не поддается ни включению в себестоимость, ни выплате из прибыли в силу не столь значительной рентабельности операций в производственной сфере. Способными уплачивать высокий ссудный процент оказываются главным образом торгово-посреднические фирмы. Отсюда и перекос кредитных вложений не в сторону развития производства продукции (что наиболее важно с позиции стабилизации рынка и снижения темпов инфляции), а в сторону сферы торговли.

В зависимости от срока банковские кредиты делятся на краткосрочные, долгосрочные и среднесрочные.

Традиционно современное кредитное дело отличается преимущественно краткосрочным характером. С позиции многих стран рыночной экономики краткосрочные ссуды — это ссуды, срок пользования которыми не превышает одного года. В основном это ссуды, обслуживающие кругооборот оборотного капитала, текущие потребности клиентов.

К долгосрочным ссудам относятся кредиты, сроки которых превышают 6 лет (в некоторых странах, например, США, долгосрочными являются ссуды сроком более 8 лет). Данные ссуды обслуживают потребности в средствах, необходимых для формирования основного капитала, финансовых активов, а также некоторых разновидностей оборотных средств.

Среднесрочными кредитами являются кредиты, срок пользования которыми находится в пределах от 1 до 6 лет. Сфера их применения совпадает с обслуживанием потребностей посредством долгосрочного кредита.

С позиции мировой практики критерий длительности сроков кредитования клиентов не имеет единого для всех эталона. В советской практике, например, краткосрочными ссудами объявлялись некоторые кредиты, предоставляемые на срок от 1 до 3 лет.

Реальности денежного оборота современной России (сильная инфляция, быстрое обесценение банковского капитала) существенно видоизменяют устоявшиеся в мировой банковской практике стандарты краткосрочного, среднесрочного и долгосрочного кредита. Краткосрочными являются ссуды, предоставленные на срок до 6 месяцев, среднесрочными — на срок от 6 до 12 месяцев, долгосрочными — на срок свыше 1 года.

В отличие, к примеру, от американской практики, где краткосрочные ссуды зачастую оформляются без строго фиксированного срока (до востребования), российские банки, как правило, в обязательном порядке устанавливают срок пользования и погашения кредита.

В современной российской банковской статистике из-за неопределенности и незначительной доли понятие «среднесрочные кредиты» исчезает вовсе, остаются данные только по краткосрочным и долгосрочным ссудам. На их долю на начало 1997 г. приходилось соответственно 97,1 и 2,9% во всем объеме кредитов, предоставленных хозяйству и населению.

В разряде критериев классификации банковских ссуд не последнее место занимает платность кредита. Исходя из данного критерия, можно выделить банковские ссуды с рыночной процентной ставкой, повышенной и льготной. Рыночная цена кредита — это та его цена, которая складывается на рынке в данный момент, исходя из спроса и предложения, по различным видам банковских ссуд. В условиях сильной инфляции это довольно подвижная цена, имеющая тенденцию к повышению. Ссуды с повышенной процентной ставкой, как правило, возникают в связи с большим риском кредитования клиента, нарушением им условий кредитования, прогнозом увеличения стоимости кредитных ресурсов и др. Ссуды, предоставляемые на условиях льготного процента, являются элементом дифференцированного подхода к кредитованию, возникают во взаимоотношениях с акционерами, при рефинансировании централизованных кредитов эмиссионного банка (при условии пониженной по сравнению с их рыночной ценой), кредитовании сотрудников банка (в особых случаях банки предоставляют им и беспроцентные ссуды).

Важным элементом кредитования и критерием классификации банковских ссуд выступает их обеспеченность. В этой связи ссуды могут иметь прямое обеспечение, косвенное обеспечение и не иметь его. В международной практике кредиты зачастую подразделяются на обеспеченные, необеспеченные и имеющие частичное обеспечение.

В мировой банковской практике к обеспечению ссуд всегда относились не однозначно. В централизованной банковской системе наиболее надежными считались ссуды, имеющие обеспечение в виде товарно-материальных ценностей. В западной практике такой категоричности не было. Напротив, опыт западных стран показывал, что наличие материального обеспечения еще не дает уверенности в своевременном возврате банковских ссуд. Одно дело материальные запасы, медленно оборачивающиеся, не имеющие твердого сбыта, другое дело —- легко реализуемые активы, имущество заемщика в целом. Не случайно, неуверенность в материальных запасах как обеспечения кредита позволила ряду западных экономистов сделать вывод о том, что кредиты с подобным качеством обеспечения — самые ненадежные, в то время как кредит, не обеспеченный товарно-материальными ценностями (их нет в запасах; все они находятся в обороте), напротив, является самым надежным.

Если, к примеру, кредит выдан под запасы готовой продукции, которая, как оказалось, не находит сбыта, то такой кредит, хотя и обеспеченный товарно-материальными ценностями, вряд ли можно назвать надежным. Напротив, возврат ссуды в данном случае весьма затруднен, в связи с чем ее скорее следует отнести к разряду ненадежных ссуд.

Все дело, видимо, в качестве обеспечения. Если оно есть, если оно ликвидно и достаточно, то это не так плохо для кредита, и вряд ли такое обеспечение следует игнорировать. С другой стороны, было бы неверно не принимать во внимание положительные качества необеспеченных (бланковых) ссуд, особенно тогда, когда они предоставляются первоклассным заемщикам и гарантом (и в этом смысле обеспечением возвратности кредита) является все имущество ссудополучателя.

В западной практике необеспеченные ссуды предоставляются как юридическим лицам, так и физическим, частным лицам. При выдаче необеспеченного (бланкового) кредита предприятиям учитывается репутация заемщика, его финансовое положение, будущий доход, а также прежнее соблюдение правил кредитования. Необеспеченные ссуды могут предоставляться в крупных суммах большим предприятиям, крупным торговым компаниям, являющимся первоклассными заемщиками, имеющими квалифицированное руководство и прекрасную историю развития.

Во многом это относится и к частным лицам. Банки, предоставляя свои банковые кредиты отдельным лицам,:

оценивают их имущество,

учитывают наличие собственного дома, постоянную работу на протяжении многих лет,

своевременность погашения ссуд в прошлом.

Обеспечение остается фундаментальным элементом системы банковского кредитования, его принято считать «последней линией обороны» при решении вопроса о возможностях финансирования того или иного проекта.

В мировой банковской практике можно увидеть и другие критерии классификации. Так, в большинстве стран ссуды подразделяются на два блока: кредиты юридическим и ссуды физическим лицам. Если кредиты первого блока предоставляются на производственные цели (к примеру, на расширение производства и реализацию продукта), то кредиты второго блока обслуживают личные потребности населения. Подобная классификация оказывается важной как для диверсификации риска кредитных вложений, так и для организации кредитования (порядка выдачи, оформления, погашения, обеспечения кредита и др.).

Банковские кредиты детализируют и по другим, более «мелким» признакам. Их подразделяют в зависимости от той валюты, которая используется в процессе кредитования (рубли, доллары, немецкие марки, французские франки и т.п.), в зависимости от того, лимитируется или не лимитируется ссудная задолженность, постоянно возобновляемые (револьверные) и прерываемые кредиты и т.п.

Серьезным основанием для выделения специальной группы кредитов является их размер. В мировой и отечественной банковской практике регламентируются так называемые «крупные» кредиты. К разряду крупных кредитов в России относят ссуды, размер которых одному заемщику (или группе заемщиков) превышает 5% капитала банка.

Похожие работы

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

... . Работа выполнена в соответствии с требованиями и стандартами, и может быть допущена к публикации в научном сборнике. Рецензент ст. преподаватель Леонова В.В. Некоторые вопросы оценки кредитоспособности предприятий-заемщиков «По данным американских аналитиков 35-40% просроченных ссуд возникает в результате недостаточно глубокого анализа финансового положения заемщика еще на ...

... с некредитоспособными покупателями и поставщиками; ¨ при сокращении долговых обязательств банку в связи с не поставками кредитуемого сырья.[11] 1.3. Методика оценки кредитоспособности заемщика, используемая банками России Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными ...

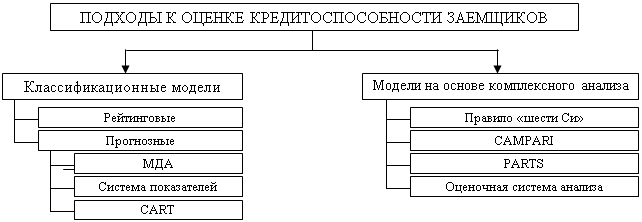

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

0 комментариев