Навигация

Международные ценные бумаги

1.1. Международные ценные бумаги

По устоявшейся терминологии облигации, размещаемые на зарубежных рынках именуются международными - international bonds.

В свою очередь международные облигации делятся на еврооблигации - eurobonds и зарубежные облигации - foreigh bonds.

Еврооблигации - ценные бумаги, выпущенные в валюте, являющейся иностранной для эмитента (как правило), размещаемые с помощью международного синдиката андеррайтеров среди зарубежных инвесторов, для которых данная валюта также, как правило, является иностранной.

Приставка "евро" в настоящее время - дань традиции, поскольку первые еврооблигации появились в Европе, торговля ими осуществляется в основном там же.

Разновидностью еврооблигаций являются облигации "драгон" - dragon bonds - евродолларовые облигации, размещенные на азиатском (в первую очередь, японском) рынке и имеющие листинг на какой-либо азиатской бирже, обычно в Сингапуре или Гонконге.

Зарубежные облигации - выпущенные и размещаемые эмитентом в каком-либо иностранном государстве в валюте данной страны с помощью синдиката андеррайтеров из данной страны в валюте стран размещения займов (так называемые облигации "янки" - yankee bonds в США; "самурай" - samurai bonds, "шибосай" - shibosai bonds, "даймио" - daimyo bonds, "шагун" - shogun bonds в Японии; "бульдог" - bulldog bonds в Англии; "Рембрандт" - Rembrandt bonds в Голландии; "матадор" - matador bonds в Испании; "кенгуру" - kangaroo bonds в Австралии.

Чем отличаются зарубежные облигации от обыкновенных "внутренних"? Как правило, отличия касаются режима налогообложения, методики размещения, объему предоставления информации. Могут существовать ограничения на круг потенциальных покупателей.

К числу международных облигаций относятся так называемые глобальные облигации - global bonds (облигации, размещаемые одновременно на рынке еврооблигаций и на одном или нескольких национальных рынках) и параллельные облигации - parallel bonds (облигации одного выпуска, размещаемые одновременно в нескольких странах в валюте этих стран).

Термин "международные облигации" употребляется в широком и узком значениях. В широком значении в это понятие входят все основные долговые инструменты, размещаемые на зарубежных рынках, то есть, это долгосрочные долговые инструменты или, собственно, облигации (bonds), и среднесрочные долговые инструменты (notes). Краткосрочные инструменты - депозитные сертификаты и коммерческие бумаги - в это понятие не входят. В узком значении под международными облигациями понимают именно долгосрочные инструменты - bonds.

Следует иметь в виду достаточную условность различий между средне- и долгосрочными облигациями. Последние зачастую ничем не отличаются от первых даже по срокам. Отличие нередко лишь в названии, а также, обычно, имеющие плавающие процентные ставки (floating rate), в то время, как облигации в настоящее время - инструменты с фиксированной процентной ставкой (опять же возможны исключения).

Долгосрочные, среднесрочные и краткосрочные долговые обязательства, а также акции, размещаемые на международных рынках, дают понятие евробумаги.

1.2. История развития рынка еврооблигаций

Согласно наиболее распространенной точке зрения, первый выпуск еврооблигаций был осуществлен итальянской компанией по строительству дорог Autostrade в июле 1963 года. Всего было выпущено 60.000 облигаций номиналом $250. По каждой облигации ежегодно 15 июля выплачивался фиксированный процентный доход в размере 5,5%. Лид-менеджерами займа стал английский торговый банк (merchant bank) S.G.Warburg & Co., менеджерами (co-managers) - Banque de Bruxelles S.A., Deutsche Bank A.G., Rotterdamsche Bank N.V.. Листинг был получен на Лондонской фондовой бирже.

Появление еврооблигаций связано, очевидно, в первую очередь с интернационализацией хозяйственной жизни и необходимостью обеспечить финансовые потребности транснациональных корпораций. Толчком к развитию этого послужили ограничения, введенные администрацией Джона Кеннеди в 1963 году на использование иностранными заемщиками рынка капиталов США.

За период 1946-1963 гг. иностранные заемщики разместили в США облигации в долларах США на сумму 14 млрд. долларов (так называемые Yankee Bonds).

Несмотря на организационные сложности, связанные с организацией этих выпусков в Комиссии по ценным бумагам и биржам США, иностранные заемщики охотно шли на это, поскольку процентные ставки в США были ниже, чем в Европе.

Чтобы приостановить утечку капитала за рубеж, 18 июня 1963 года США ввели специальный уравнительный налог на прибыль (Interest Equalizatio Tax), который закрыл американский рынок для иностранных инвесторов, поскольку увеличил стоимость кредита на 1%. В 1967 году налог был увеличен до 1,5% (отмена этого налога произошла лишь в 1974 году).

Но при этом потребность в доступе к источнику капитала осталась, и в итоге она была удовлетворена за счет выпуска именно еврооблигаций.

Первые выпуски были ориентированы на богатых частных инвесторов на континенте и швейцарских банков (Существует расхожая точка зрения, что первыми инвесторами еврооблигаций были бельгийские дантисты, стремившиеся путем покупки этих еврооблигаций избежать уплаты налогов, также диктаторы различных мастей. В настоящее время понятие "бельгийских дантистов" стало нарицательных, под ним понимают богатых индивидуумов - инвесторов еврооблигаций).

Второй толчок к развитию рынка еврооблигаций дала война во Вьетнаме и вызванные ею ограничения. В феврале 1965 года президент Л.Джонсон объявил о программе добровольных ограничений на вывоз капитала (Voluntary Restraint Program). Дочерние компании американских ТНК поощрялись к мобилизации средств на европейских рынках. В январе 1968 года кабинет Джонсона ввёл прямые ограничения на инвестиции за пределы США.

С этого момента начинается период бурного роста рынка еврооблигаций и появление необходимой инфраструктуры. В 1968 году американский банк Morgan Guaranty создает клиринговый центр по торговле еврооблигациями Euroclear, в 1970 году возникает его основной конкурент Cedel. В 1969 году крупнейшие операторы на рынке еврооблигаций образуют собственную саморегулируемую организацию - Ассоциацию международных облигационных дилеров (Association of International Bond Dealers). В 90-х она была переименована в Ассоциацию участников международных фондовых рынков (ISMA - International Securities Markets Association).

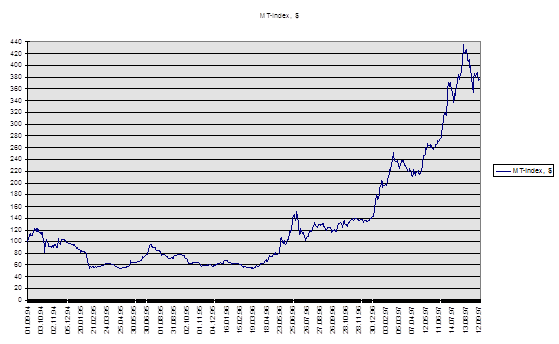

Упразднение ограничений на вывоз капитала в 70-е годы уже никак не отразилось на рынке еврооблигаций, он продолжал развиваться ускоренными темпами. Очередной толчок его развития дал мировой долговой кризис начала 80-х годов.

Отказ правительства Мексики (август 1982 г.), а вслед за ним Бразилии, Аргентины и ряда других стран выполнять условия международных займов привел к мировому долговому кризису, который был преодолен частично за счет крупных потерь кредиторов, частично за счет переоформления задолженности в ценные бумаги (секьюритизация долгов). Синдицированный заем как метод привлечения финансовых ресурсов на международном рынке с тех пор потерял значение, и его место занял выпуск еврооблигаций. В середине 1990-х годов на еврооблигации приходилось около 2/3 ссудных капиталов, полученных на международных рынках.

Похожие работы

... Barclays Capital 26104 98 5.44 9 Credit Suisse First Boston (CSFB) 24338 104 5.07 10 Solomon Brothers 22619 116 4.72 Глава 2 Операции на рынке евробумаг 2.1. Выпуск и обращение еврооблигаций 2.1.1. Кредитный рейтинг Одним из основных условий выхода на рынок является получение кредитного рейтинга. Кредитный рейтинг ...

... , получаемые от ценных бумаг государства, в отличие от корпоративных ценных бумаг, имеют льготное налогообложение. II. Характеристика финансовых инструментов. Цены мирового фондового рынка. Финансовые инструменты. Финансовыми инструментами рынка ценных бумаг являются объекты сделок. С развитием международного рынка ценных бумаг (МРЦБ) появляется разновидность ценных бумаг – еврооблигации и ...

... выделяется не более 20-30 российских банков. В среднем объем одной сделки с еврооблигациями российского уполномоченного банка составляет от одного до двух миллионов долларов США. Поскольку еврооблигации России выпущены в документарной форме в виде глобальных сертификатов, учет этих ценных бумаг ведется централизованно. Центрами учета и расчетов по этим бумагам являются международные депозитарно- ...

... являются установление квот на иностранные активы или обязательства коммерческих банков, лимитирование новых иностранных инвестиций [6, c.523]. 1.4 Сущность международных кредитных отношений и их роль в финансировании национальной экономики Международные кредитные отношения можно разделить на государственные (с участием государства в роли кредитора или заемщика) и негосударственные (банки и ...

0 комментариев