Навигация

Вексель и основы вексельного обращения в России

Министерство общего и профессионального образования

КУРГАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Кафедра: Финансы и кредит

Тема: Вексель. Основы вексельного обращения в России.

Выполнила:

Руководитель:

Курган

1999 г.

ПЛАН

|

| Стр. |

| ПОНЯТИЕ ВЕКСЕЛЯ И ИСТОРИЯ ЕГО ВОЗНИКНОВЕНИЯ | 3 |

| СОВРЕМЕННОЕ ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ В РОССИИ | 5 |

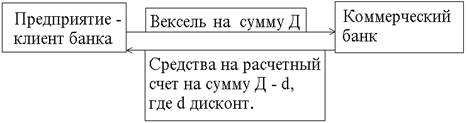

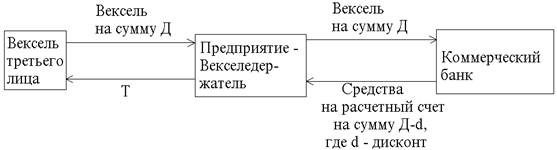

| ОПЕРАЦИИ БАНКА С ВЕКСЕЛЯМИ | 8 |

| ПЕРСПЕКТИВЫ РАЗВИТИЯ РОССИЙСКОГО РЫНКА ВЕКСЕЛЕЙ | 10 |

| СПИСОК ЛИТЕРАТУРЫ | 11 |

ПОНЯТИЕ ВЕКСЕЛЯ И ИСТОРИЯ ЕГО ВОЗНИКНОВЕНИЯ

Вексель – один из наиболее известных финансовых инструментов, дошедших из средних веков и широко используемых в наше время.

Вексель – это особый вид письменного долгового обязательства, составленный в предписанной законом форме и дающий его владельцу бесспорное право требовать по истечении определенного срока с лица, выдавшего или акцептовавшего обязательство, обозначенной в нем денежной суммы.

Вексель является ценной бумагой и орудием кредита. Это его основная экономическая функция. Вексель не содержит указания на какие-либо конкретные обстоятельства, с которыми связана его выдача. Право векселедержателя основывается исключительно на владении векселем и не нуждается в подтверждении какими-либо доказательствами.

Особенностью векселя как орудия кредита является его обращаемость. Вексель может быть использован взамен наличных денег благодаря наличию нескольких лиц, находящихся в имущественных отношениях друг с другом.

Существует несколько разновидностей векселей – коммерческий переводной вексель (тратта), просто вексель (соло), банковский вексель (может быть и простым, и переводным). Помимо основных функций – долгового обязательства, ценной бумаги и орудия кредита, каждая из этих разновидностей имеет ряд дополнительных.

Возникновение и развитие векселя связано с особенностями денежного обращения в средние века. Первый период в истории векселя обычно называют итальянским, т.к. он применялся итальянскими менялами. Название вексель получил от немецкого слова wechseln, что значит менять, т.е. его основное назначение было – размен монет. Размен денег получил особое значение в первоначальную эпоху развития ремесел, роста городов и торговли, что вызвало интенсивное развитие денежного хозяйства. В результате того, что мелкие феодалы и независимые города начали чеканить свои деньги, появилась масса монет, различных по своему виду, весу, металлу и т.д. Менялы осуществляли обмен денег. Первоначально их операции не выходили за пределы простой мены: монеты одного вида, одного города или государства менялись на монеты другого вида, которые были необходимы для совершения торговой операции.

С развитием торговых оборотов между странами и появились вексельные операции. Т.к. перевозить большое количество денег было небезопасно, менялы стали выдавать письма, по которым в определенном месте можно было получить соответствующую сумму в соответствующей монете. В результате возникала новая сделка: наличные деньги обменивались на отсутствующие. Отсутствующие деньги начинают выступать в роли товара, а наличные деньги – в роли цены. Мена переходит в куплю-продажу. В сделке участвуют три лица: ремитент, который производит платеж местными деньгами, трассант, который, получив деньги, обязуется выплатить их ремитенту в указанном месте, и трассат, который обязан по поручение трассанта произвести платеж ремитенту в указанном месте. Подобная сделка должна была быть оформлена в письменной форме в виде документа, с одной стороны, удостоверяющего личность ремитента как лица, которому в определенном месте должен быть произведен платеж, а с другой стороны, как доказательство права на получение соответствующей суммы от трассата.

Развитие векселя в этот период осуществлялось в двух направлениях: во-первых, это перевод папской десятины в Рим, а во-вторых, это участие итальянских банкиров в ярмарках Франции. Влияние этих ярмарок на развитие векселя можно свести к следующему:

1) особое и самостоятельное значение получает срок векселя, чем в вексельную практику вносится элемент кредита и усугубляется ее обязательный характер;

2) необходимость закончить все операции на ярмарке в срок вызывает строгость и быстроту взыскания.

В этот период создаются особые регламенты для производства ярмарочных дел, на основании которых действовали особые ярмарочные суды, отличавшиеся быстротой принятия решения и строгостью взыскания. В ярмарочном векселе участвуют уже не три, а четыре лица: ремитент не обязан лично являться на место платежа, вместо себя он может поручить получение платежа презентанту, имя которого вносится трассантом в текст векселя. От акта платежа отделяется акт принятия вексель трассантом к платежу, т.е. возникает понятие акцепта. Презентант предъявлял вексель к принятию в начале ярмарки, ожидаемые получения по акцептированным векселям служили основой его ярмарочных операций, а в конце ярмарки один и тот же вексель, переходя из рук в руки, погашал целый ряд требований. Это делалось на общем собрании купцов (сконтрации), в присутствии всех должников и кредиторов.

Таким образом, вексель в первоначальной стадии своего развития по своей сущности являлся переводным векселем, служившим для перевода и переноса ценностей из одного места в другое.

Наряду с этим возникает так называемый простой вексель, определяющий имущественные отношения двух лиц, не имеющие в своей основе торговой сделки, а являющийся, по сути, инструментом ростовщичества. Однако вексель того периода не обладал свойством универсальной передаваемости неограниченному кругу лиц. Дальнейшее усовершенствование векселя относится к французскому периоду. Возможность передачи векселя до платежа другим лицам осуществляется благодаря индоссаменту – передаточной надписи на оборотной стороне векселя. Новая роль векселя заключается в том, что, являясь орудием платежа, с помощью индоссамента он освобождает купцов от зависимости банкиров-менял. Основы вексельного права этого периода были заложены в «Коммерческом ордонансе» (1673 г), который послужил основой для наполеоновского кодекса 1807 года.

Германский период развития векселя придал ему новые черты: вексель был аналогичен заемному письму, к которому применялись нормы вексельного права. Таким образом, вексель становится просто долговым обязательством, вся сила которого заключалась в его наименовании векселем. В результате совершенно изменяется его экономическая функция: он утрачивает всякую связь с торговлей, становится доступным для каждого, кто вступает в имущественные отношения в другим лицом; вексель становится орудием кредита, превращается в кредитный инструмент, обращающийся на рынке наравне с другими ценными бумагами.

В средневековой России условия денежного обращения и торговли не способствовали развитию вексельного обращения. Однако при Петре I начали переводить казенные деньги из одного города в другой с помощью векселей. Появились казенные векселя. В дореволюционной России было принято три вексельных устава (1729, 1832 и 1902 гг.).

Формирование рыночных отношений привело к постепенному восстановлению в России института коммерческого кредитования, связанного с предоставлением поставщиками (производителями) товаров (работ, услуг) своим покупателям кредита в виде отсрочки платежа, оформляемого либо векселем, либо открытием на имя покупателя банковского счета, в дебет которого и относится соответствующая задолженность. Векселя появились в России еще в XVII веке, а документы, регулировавшие вексельный оборот, дважды уточнялись (последняя редакция вексельного устава была принята в 1902 году). В течение первых послереволюционных лет векселя не использовались; с переходом к НЭПу система коммерческого кредита была восстановлена, однако затем окончательно упразднена кредитной реформой 1930 года, ликвидировавшей хозяйственную самостоятельность предприятий. В этом же году с целью унификации порядка выпуска и обращения векселей в разных странах в Женеве была подписана Международная конвенция о векселях, к которой СССР присоединился через несколько лет, одновременно утвердив «Положение о переводном и простом векселе». Несмотря на наличие такого документа, векселя, после их отмены в 1930 году, вплоть до девяностых годов во внутреннем обороте не использовались. В то же время в сфере внешней торговли они находили применение (для чего, собственно, и было принято вышеназванное «Положение...»), причем получателем сумм по векселям являлся специальный банк, финансировавший внешнеторговые операции страны. Лишь в 1990 году в тогда еще общесоюзном законодательстве векселя были «реабилитированы». А в принятом в июне 1991 года Постановлении Президиума Верховного Совета РСФСР «О применении векселей в хозяйственном обороте РСФСР» содержался пункт о разрешении предприятиям, организациям, учреждениям и предпринимателям осуществлять поставку продукции (выполнять работы, оказывать услуги) в кредит с взиманием с покупателей (потребителей, заказчиков) процентов, используя для оформления таких сделок векселя (при этом в качестве нормативной базы впредь до принятия соответствующего законодательства предлагалось использовать «Положение о переводном и простом векселе»). «Положение...» не слишком соответствовало особенностям Российской ситуации. Дело в том, что им не предусматривалась какая-либо форма регистрации выпускаемых векселей, в результате чего рынок быстро приобрел довольно хаотичный характер. Так продолжалось вплоть до Указа Президента РФ от 11 июня 1994 года - «О защите интересов инвесторов», содержащего запрет на публичное размещение ценных бумаг, регистрация которых не предусмотрена законодательством. А поскольку к таким бумагам как раз и относятся нерегистрируемые векселя, то такое решение призвано было покончить с распространившейся в России практикой выпуска торговыми компаниями, а иногда и банками, векселей, выполняющих по сути несвойственную им роль краткосрочных облигаций.

20 марта 1996 года Госдумой был принят закон «О рынке ценных бумаг». В соответствии с ним вводилась обязательная регистрация всех участников рынка; а также вся исполнительная власть в области рынка ценных бумаг передавалась создаваемой Федеральной комиссии по рынку ценных бумаг (ФКЦБ России).

СОВРЕМЕННОЕ ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ В РОССИИ

Согласно Постановлению ВС РСФСР «О применении векселя в хозяйственном обороте страны» и приложению к нему «Положения о простом и переводном векселе» было разработано Письмо ЦБ РСФСР от 9.09.91 г. «О банковских операциях с векселями», которое поясняло вышеназванные нормативные акты. Вексель является средством оформления кредита, предоставляемого в товарной форме продавцами покупателям в виде отсрочки уплаты денег за проданные товары, и способствует ускорению реализации товаров и увеличению скорости оборота оборотных средств. Для этого необходимо:

1) чтобы срок векселя соответствовал действительным срокам реализации товаров. В противном случае не гарантируется оплата векселя в срок;

2) оформление векселями только товарных сделок, имеющих целью передвижение реальных ценностей.

В этой связи совершенно недопустимы так называемые дружеские (бронзовые) векселя, т.к. они не имеют ничего общего с фактическими сделками.

Возможность передачи векселя с помощью передаточной надписи (индоссамента) увеличивает обращаемость векселя и добавляет к выполняемой им функции кредитного инструмента функцию векселя как средства для погашения долговых обязательств. Погашение целого ряда обязательств при помощи такого векселя без участия денег позволяет уменьшить потребность в них.

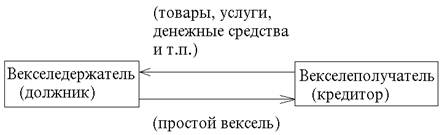

Таким образом, законодательно закрепленное понятие векселя: вексель – это составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю). Векселя могут быть простые и переводные. Простой вексель представляет собой документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте покупателю или его приказа. Отличие простого векселя от прочих долговых денежных обязательств состоит в том, что:

1) вексель может быть передаваем из рук в руки по передаточной надписи;

2) ответственность по векселю для участвующих в нем лиц является солидарной, за исключением лиц, совершивших безоборотную надпись;

3) при неоплате векселя в установленный срок необходимо совершение нотариального протеста;

4) содержание векселя точно установлено законом, и другие условия считаются ненаписанными;

5) вексель является абстрактным документом, и в силу этого не обеспечивается залогом, закладом или неустойкой.

Переводной вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в определенный срок и в определенном месте получателю или его приказу.

Главное отличие переводного векселя от простого, по существу, являющегося долговой распиской, заключается в том, что он предназначен для перевода, перемещения ценностей из распоряжения одного лица в распоряжение другого. Выдать (трассировать) переводной вексель, – значит, принять на себя обязательство гарантии акцепта и платежа по нему. Следовательно, трассировать на другого возможно лишь в том случае, если трассант (векселедатель) имеет у трассата (плательщика) в своем распоряжении ценность не менее суммы трассируемого векселя. Обязательство трассанта здесь условно: он обязуется заплатить вексельную сумму, если плательщик (трассат) не заплатит ее. Необходимость выполнения трассантом такого обязательства возникает в случае, когда трассат не акцептировал и не заплатил по векселю, или акцептовал и не заплатил. В последнем случае трассат приравнивается к векселедателю простого векселя, и против него возникает протест в неплатеже. Векселедержатель переводного векселя должен своевременно предъявить последний к принятию (акцепту) и платежу, т.к. в противном случае невыполнение этих условий может быть отнесено к его собственной вине. В случаях с простыми векселями их предъявление плательщику для акцепта не требуется, т.к. с самого начала возникновения векселя имеется на лицо прямой должник. По переводному векселю такой прямой должник выступает с момента акцепта векселя плательщиком. До этого момента имеется налицо лишь условный должник (трассант).

Положение о простом и переводном векселе прямо указывает на содержание векселя. Те элементы, указания, части вексельного содержания, которые вместе составляют вексельное обязательство, называются вексельными реквизитами. Отсутствие одного из них в векселе лишает этот документ вексельной силы. Вексель должен содержать место и время составления, вексельные метки (наименование – вексель), сумму векселя, срок платежа и место платежа. Всякий вексель обязательно должен содержать обозначение дня, месяца и года его составления. Без этого невозможно определить, был ли векселедатель в момент составления векселя дееспособен. Проставление времени составления векселя важно для определения вексельного срока, когда он исчисляется периодом с момента составления. Документ обязательно должен содержать наименование «вексель», на языке составления.

Вексельная сумма должна быть точно обозначена в векселе, в нее могут включаться также и проценты за время обращения векселя, который подлежит оплате сроком по предъявлении и во столько-то времени от предъявления. Вексельная сумма должна быть обозначена в векселе прописью, либо цифрами и прописью. В случае разногласий между суммой прописью и цифрами, верной считается сумма прописью. Если существует разногласие между обозначенной несколько раз суммой прописью и цифрами, прописью считается меньшая сумма. Никакие исправления вексельной суммы не допускаются.

Срок платежа относится к числу обязательных реквизитов. Отсутствие срока платежа в векселе делает его недействительным. Различаются следующие назначения срока платежа по векселю:

Похожие работы

... необходимости в соответствующие сроки, то он теряет свои права на предъявление претензий к трассанту, всем индоссантам и авалисту (но не к самому должнику). В конечном счете при неоплате векселя дело передается в суд. Вексельные обращения в России Некоторые особенности отечественной ситуации Если рынок ГКО в России на сегодняшний день является, пожалуй, одним из наиболее прибыльных, то о рынке ...

... области, либо в условиях потребности области в деньгах считают неэтичным для себя поднимать вопрос об их погашении и пока стараются вести себя корректно. Глава VII.Проблемы вексельного обращения в России. Мало того, чтобы право существовало, необходимо, чтобы оно осуществлялось. Но и этого мало. Необходимо, чтобы оно ...

... средств, к тому же с резко увеличенным мультипликатором. На сегодняшний день, в силу целого ряда вышеизложенных причин, вексель остается одним из наиболее расчетных инструментов на финансовом рынке России. СТАНОВЛЕНИЕ В РОССИИ ВЕКСЕЛЬНОГО ОБРАЩЕНИЯ Привлеченные первоначально средства новых российских коммерческих банков представляли собой деньги государственных и кооперативных предприятий. ...

... задачу, причём в отличие от векселя. которые уходит в оборот и по второму и по третьему кругу, МКО при погашении изымается, что способствует его ликвидности. 3. Возможные перспективы развития вексельного обращения На вексельном рынке, как видно из средств массовой информации наметились чёткие тенденции к упорядочению. Так для банков [16] с 01.10.1997г. введен экономический норматив Н13, ...

0 комментариев