Навигация

Сущность, виды и критерии риска

1.1. Сущность, виды и критерии риска

В любой хозяйственной деятельности всегда существует опасность денежных потерь, вытекающая из специфики тех или иных хозяйственных операций. Опасность таких потерь представляют собой финансовые риски.

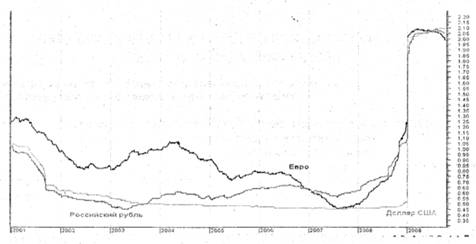

Финансовые риски — это коммерческие риски. Риски бывают чистые и спекулятивные. Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. Финансовые риски — это спекулятивные риски. Инвестор, осуществляя венчурное вложение капитала, заранее знает, что для него возможны только два вида результатов: доход или убыток. Особенностью финансового риска является вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с фондовыми ценными бумагами, т.е. риска, который вытекает из природы этих операций. К финансовым рискам относятся кредитный риск, процентный риск, валютный риск; риск упущенной финансовой выгоды (рис. 1).

Рис. 1. Система финансовых рисков

Кредитные риски — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. Процентный риск — опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными фонда ми, селенговыми компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам.

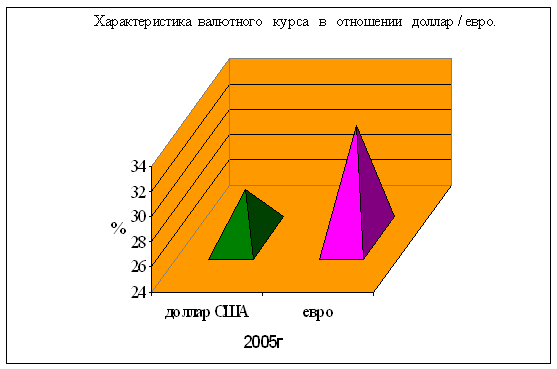

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, в том числе национальной валюте при проведении внешнеэкономических, кредитных и других валютных операций.

Риск упущенной финансовой выгоды — это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование) или остановки хозяйственной деятельности.

1.2. Способы снижения степени риска.

Финансовые риски разрешаются с помощью различных средств и способов. Средствами разрешения финансовых рисков являются избежание их, удержание, передача, снижение степени. Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора зачастую означает отказ от прибыли.

Удержание риска — оставление риска за инвестором, т. е. на его ответственности. Так, инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю венчурного капитала.

Передача риска говорит о том, что инвестор передает ответственность за финансовый риск кому-то другому, например страховому обществу. В данном случае передача риска произошла путем страхования финансового риска. Снижение степени риска означает сокращение вероятности и объема потерь.

При выборе конкретного средства разрешения финансового риска инвестор должен исходить из следующих принципов.

1. Нельзя рисковать больше, чем это может позволить собственный капитал.

2. Надо думать о последствиях риска.

3. Нельзя рисковать многим ради малого.

Реализация первого принципа означает, что прежде чем вкладывать капитал, инвестор должен:

- определить максимально возможный объем убытка по данному риску;

- сопоставить его с объемом вкладываемого капитала;

- сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству инвестора.

Объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его. При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала.

Пример.1

Инвестор вложил 100 тыс. руб. в рисковое дело. Дело прогорело. Инвестор потерял 100 тыс. руб. Однако с учетом снижения покупательной способности денег и особенно в условиях инфляции объем потерь может быть больше, чем сумма вкладываемых денег. В этом случае объем возможного убытка следует определять с учетом индекса инфляции. Если инвестор 1992 г. вложил 100 тыс. руб. в рисковое дело в надежде получить через год 500 тыс. руб., дело прогорело и ему через год деньги не вернули, то объем убытка следует считать с учетом индекса инфляции 1992 г. (2200%), т. е. 2200 тыс. руб. (22 - 100).

При портфельных инвестициях, т. е. при покупке ценных бумаг, которые можно продать на вторичном рынке, объем убытка обычно меньше суммы затраченного капитала.

Реализация второго принципа требует, чтобы инвестор, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял бы решение об отказе от риска (т. е. от мероприятия), о принятии риска на свою ответственность или о передаче риска на ответственность другому лицу.

Действие третьего принципа особенно ярко проявляется при передаче финансового риска. В этом случае он означает, что инвестор должен определить приемлемое для него соотношение между страховым взносом и страховой суммой. Страховой взнос (или страховая премия) — это плата за страховой риск страхователя страховщику, согласно договору страхования или в силу закона.

Страховая сумма — это денежная сумма, на которую застрахованы материальные ценности (или гражданская ответственность, жизнь и здоровье страхователя).

Риск не должен быть удержан, т. е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе.

Для снижения степени финансового риска применяются различные способы:

- диверсификация;

- приобретение дополнительной информации о выборе и результатах;

- лимитирование;

- страхование (в том числе хеджирование) и др.

II. Валютные риски и методы их страхования

Похожие работы

... с помощью их укрупнения, ну и конечно, инструменты хеджирования. 1.2 Защитные оговорки, их классификация Наиболее простым и самым первым методом страхования валютных рисков являлись защитные оговорки. Золотые и валютные защитные оговорки применялись после второй мировой войны. Золотая оговорка основана на фиксации золотого содержания валюты платежа на дату заключения контракта и пересчете ...

... получают возможность более эффективно распоряжаться своими активами, а банки и другие финансовые институты получают еще один инструмент управления ликвидностью. Также выделяют простые способы хеджирования валютного риска компании - импортера (форвард, фьючерс, опцион) и сложные стратегии, где используются структурированные деривативы. Одной из таких структур является опцион «цилиндр» [6, с. 147 ...

... (эти функции постепенно передаются федеральному казначейству); · банки, уполномоченные осуществлять финансирование государственных программ (конверсионных, инвестиционных), в том числе на возмездной основе. Валютные риски и необходимость их страхования возникают из множества неторговых операций. 1. Инвестиции в ценные бумаги, депозиты, размещенные на денежном рынке, прямые инвестиции и т.д. ...

... валютных отношений нацелена на сохранение лидирующего положения в этом секторе финансового рынка, путем совершенствования действующих и внедрения новых видов операций. Следовательно, я считаю, в своей дальнейшей деятельности коммерческому банку в рамках валютных отношений следует вести работу по следующим направлениям: 1.Активное развитие операций по перечислению всех видов доходов граждан, с ...

0 комментариев