Навигация

Балансовый счёт 20 в новом плане счетов

Министерство образования и по делам молодёжи республики Карелия

Петрозаводский Государственный Университет

Юридический факультет

Реферат по судебной бухгалтерии на тему:

Счёт 20: «Основное производство»в новом плане счетов

Выполнил студент IV курса

очного отделения

Скопец Павел Сергеевич

Петрозаводск 2002

Содержание.................................................................................................................................... 2

Новый план счетов: первая “примерка”..................................................................................... 3

Счет 20 «Основное производство» в новом плане счетов..................................................... 11

Новый план счетов: первая “примерка”

То, чего многие ждали с опаской, произошло. Приказом Минфина РФ от 31.10.2000 № 94н утвержден новый план счетов бухгалтерского учета и определено, что переход к его применению разрешается осуществить в течение 2001 года по мере готовности организаций.

В целом повторилась история девятилетней давности: вместо радикального изменения плана счетов с изменением системы кодирования, отказом от активно-пассивных счетов, обособлением управленческого учета и многим другим, что характеризует современный учет, Минфин ограничился немногими косметическими мерами. Но, с учетом неподготовленности России к бухгалтерским новациям, даже того, что есть, достаточно для возникновения проблем.

Действительно, если раньше требования регламентирующих бухгалтерский учет документов (например, ПБУ 9/99, 10/99) не могли быть в полной мере реализованы из-за устаревшего счетного плана, то теперь наоборот – новый план счетов моментально состарил существенную часть нормативной базы – от Положения по ведению бухгалтерского учета и отчетности до ряда ПБУ. Особые сложности предстоят с корректировками налогооблагаемых баз для исчисления налогов на имущество, прибыль, добавленную стоимость.

Содержание новшеств.

При сравнении со старым планом счетов вновь введенные синтетические счета можно классифицировать по следующим признакам:

по признаку новизны объекта учета (вводится в связи с необходимостью отражать объект учета, для которого в старом плане счетов отсутствовал счет какого-либо порядка) - 14 “Резервы под снижение стоимости материальных ценностей”.

Причина появления: требования пункта 11 Положения по бухгалтерскому учету "Учет материально-производственных запасов" (ПБУ 5/98), утвержденного приказом Минфина РФ от 15 июня 1998 г. N 25н, определяющего:

“Материально-производственные запасы (кроме оборудования к установке и малоценных и быстроизнашивающихся предметов), на которые цена в течение года снизилась, либо которые морально устарели или частично потеряли свое первоначальное качество, отражаются в бухгалтерском балансе на конец отчетного года по цене возможной реализации, если она ниже первоначальной стоимости заготовления (приобретения), с отнесением разницы в ценах на финансовые результаты организации”.

На счете отражаются также резервы под снижение стоимости других средств в обороте: незавершенного производства, готовой продукции, товаров и т.п.

Необходимость применения определена также международным стандартом “Обесценение активов” (МСФО 36), цель которого заключается в установлении процедур, обеспечивающих максимальную осмотрительность при оценки активов, отраженных в балансе.

по признаку повышения порядка счета (в старом плане счетов учет осуществлялся на счетах второго порядка) -

59 “Резервы под обесценение вложений в ценные бумаги” (применялся субсчет 82-2);

63 “Резервы по сомнительным долгам” (82-1);

81 “Собственные акции (доли)” (субсчет “Собственные акции, выкупленные у акционеров” к счету 56 “Денежные документы”).

по признаку способа группировки информации (отражение движения средств было организовано на упраздненных счетах с иным порядком закрытия счетов) -

90 “Продажи” (в старом плане счетов соответствующие операции отражались на счетах 46, 80)

91 “Прочие доходы и расходы” (в старом плане счетов операции отражались на счетах 47, 48, 80).

Момент перехода. Конечно, удобнее всего осуществить переход на новый план счетов по состоянию на 01.01.2001. Если объективные обстоятельства не позволяют это сделать (занятость на составлении годового отчета, сложность разработки технического задания на изменение системы компьютерной обработки данных, недостаток методической литературы и т.п.), целесообразно приурочить переход к началу нового квартала. В этом случае изменение учетной политики в течение года допустимо по основанию, предусмотренному пунктом 4 статьи 6 закона “О бухгалтерском учете”, т.е. в связи с изменением нормативных актов органов, осуществляющих регулирование бухгалтерского учета.

Тем, кто работает неторопливо нужно помнить, что даже формальный перевод остатков со счетов старого плана счетов на счета нового, осуществленный заключительными проводками 2001 года, достаточен, чтобы считать требования приказа Минфина о переходе к новому счетному плану в течение 2001 года выполненными.

Учетная политика. Для обеспечения синтетического учета только счетов плана недостаточно. В рабочем плане необходимо определение субсчетов для бухгалтерского учета выбытия имущества (основных средства, нематериальных активов и др.), учета сумм НДС уплаченных (причитающихся к уплате) по работам и услугам, расчетов в иностранных валютах, операций с дочерними или зависимыми организациями, договоров простого товарищества и др. Особое внимание целесообразно уделить организации учета расходов: возможно применение порядка группировки расходов в разрезе статей или объектов учета затрат на счетах 20-29, а группировку по элементам осуществлять на аналогичных счетах 30-39. При этом взаимосвязь обеспечивается через так называемые отраженные счета, дублирующие только суммы без учета ранее учтенных группировок.

Перевод остатков. Остатки по синтетическим счетам (субсчетам) нового рабочего плана формируются по данным об остатках по состоянию на 01.01.2001 на счетах старого плана исходя из следующей таблицы соответствия:

| Старый план счетов | Новый план счетов |

| 01 “Основные средства” | 01 “Основные средства” |

| 02 “Износ основных средств” | 02 “Амортизация основных средств” |

| 03 “Доходные вложения в материальные ценности” | 03 “Доходные вложения в материальные ценности” |

| 04 “Нематериальные активы” | 04 “Нематериальные активы” |

| 05 “Амортизация нематериальных активов” | 05 “Амортизация нематериальных активов” |

| 06 “Долгосрочные финансовые вложения” | 58 “Финансовые вложения” |

| 07 “Оборудование к установке” | 07 “ Оборудование к установке” |

| 08 “Капитальные вложения” | 08 “Вложения во внеоборотные активы” |

| 10 “Материалы” | 10 “Материалы” |

| 11 “Животные на выращивании и откорме” | 11 “Животные на выращивании и откорме” |

| 12 “МБП” | 01 “Основные средства” |

| 13 “Износ МБП” | Закрывается корреспонденцией со счетом 12* |

| 14 “Переоценка материальных ценностей” | Закрывается обратными проводками |

| 15 “Заготовление и приобретение материалов” | 15 “Заготовление и приобретение материалов” |

| 16 “Отклонение в стоимости материалов” | 16 “Отклонение в стоимости материалов” |

| 19 “Налог на добавленную стоимость по приобретенным ценностям” | 19 “Налог на добавленную стоимость по приобретенным ценностям” |

| 20 “Основное производство” | 20 “Основное производство” |

| 21 “Полуфабрикаты собственного производства” | 21 “Полуфабрикаты собственного производства” |

| 23 “Вспомогательные производства” | 23 “Вспомогательные производства” |

| 25 “Общепроизводственные расходы” | 25 “Общепроизводственные расходы |

| 26 “Общехозяйственные расходы” | 26 “Общехозяйственные расходы” |

| 28 “Брак в производстве” | 28 “Брак в производстве” |

| 29 “Обслуживающие производства и хозяйства” | 29 “Обслуживающие производства и хозяйства” |

| 30 “Некапитальные работы” | 08 “Вложения во внеоборотные активы” |

| 31 “Расходы будущих периодов” | 97 “Расходы будущих периодов” |

| 36 “Выполненные этапы по незавершенным работам” | 46 “Выполненные этапы по незавершенным работам” |

| 37 “Выпуск продукции (работ, услуг)” | 40 “Выпуск продукции (работ, услуг)” |

| 40 “Готовая продукция” | 43 “Готовая продукция” |

| 41 “Товары” | 41 “Товары” |

| 42 “Торговая наценка” | 42 “Торговая наценка” |

| 43 “Коммерческие расходы” | 44 “Расходы на продажу” |

| 44 “Издержки обращения” | 44 “Расходы на продажу” |

| 45 “Товары отгруженные” | 45 “Товары отгруженные” |

| 50 “Касса” | 50 “Касса” |

| 51 “Расчетный счет” | 51 “Расчетные счета” |

| 52 “Валютный счет” | 52 “Валютные счета” |

| 55 “Специальные счета в банках” | 55 “Специальные счета в банках” |

| 56 “Денежные документы” | 50-3 “Денежные документы” |

| 57 “Переводы в пути” | 57 “Переводы в пути” |

| 58 “Краткосрочные финансовые вложения” | 58 “Финансовые вложения” |

| 60 “Расчеты с поставщиками и подрядчиками” | 60 “Расчеты с поставщиками и подрядчиками” |

| 61 “Расчеты по авансам выданным” | 60 “Расчеты с поставщиками и подрядчиками” |

| 62 “Расчеты с покупателями и заказчиками” | 62 “Расчеты с покупателями и заказчиками” |

| 63 “Расчеты по претензиям” | 76-2 “Расчеты по претензиям” |

| 64 “Расчеты по авансам полученным” | 62 “Расчеты с покупателями и заказчиками” |

| 65 “Расчеты по имущественному и личному страхованию” | 76-1 “Расчеты по имущественному и личному страхованию” |

| 67 “Расчеты по внебюджетным платежам” | 68 “Расчеты по налогам и сборам” |

| 68 “Расчеты с бюджетом” | 68 “Расчеты по налогам и сборам” |

| 69 “Расчеты по социальному страхованию и обеспечению” | 69 “Расчеты по социальному страхованию и обеспечению” |

| 70 “Расчеты с персоналом по оплате труда” | 70 “Расчеты с персоналом по оплате труда” |

| 71 “Расчеты с подотчетными лицами” | 71 “Расчеты с подотчетными лицами” |

| 73 “Расчеты с персоналом по прочим операциям” | 73 “Расчеты с персоналом по прочим операциям” |

| 74 “Расчеты по выделенному на отдельный баланс имуществу” субсчет “Расчеты по договору доверительного управления” | 79-3 “Расчеты по договору доверительного управления” |

| 74 “Расчеты по выделенному на отдельный баланс имуществу” субсчет “Расчеты по договору простого товарищества” | 58-4 “Вклады по договору простого товарищества” |

| 75 “Расчеты с учредителями” | 75 “Расчеты с учредителями” |

| 76 “Расчеты с разными дебиторами и кредиторами” | Счета 60-75 |

| 77 “Расчеты с государственным и муниципальным органом” | 75 “Расчеты с учредителями” |

| 78 “Расчеты с дочерними (зависимыми) обществами” | 58 “Финансовые вложения” |

| 79 “Внутрихозяйственные расчеты” | 79 “Внутрихозяйственные расчеты” |

| 80 “Прибыли и убытки” | 99 “Прибыли и убытки” |

| 81 “Использование прибыли” | 99 “Прибыли и убытки” |

| 82 “Оценочные резервы” | 63 “Резервы по сомнительным долгам” 59 “Резервы под обесценение вложений в ценные бумаги” |

| 83 “Доходы будущих периодов” | 98 “Доходы будущих периодов” |

| 84 “Недостачи и потери от порчи ценностей” | 94 “Недостачи и потери от порчи ценностей” |

| 85 “Уставный капитал” | 80 “Уставный капитал” |

| 86 “Резервный капитал” | 82 “Резервный капитал” |

| 87 “Добавочный капитал” | 83 “Добавочный капитал” |

| 88 “Нераспределенная прибыль (непокрытый убыток) | 84 “Нераспределенная прибыль (непокрытый убыток)” |

| 89 “Резервы предстоящих расходов и платежей” | 96 “Резервы предстоящих расходов” |

| 90 “Краткосрочные кредиты банков” | 66 “Расчеты по краткосрочным кредитам и займам” |

| 92 “Долгосрочные кредиты банков” | 67 “Расчеты по долгосрочным кредитам и займам” |

| 93 “Кредиты банков для работников” | 66 “Расчеты по краткосрочным кредитам и займам” |

| 94 “Краткосрочные займы” | 66 “Расчеты по краткосрочным кредитам и займам” |

| 95 “Долгосрочные займы” | 67 “Расчеты по долгосрочным кредитам и займам” |

| 96 “Целевые финансирование и поступления” | 86 “Целевое финансирование” |

* Возможно, Минфин РФ в дальнейшем уточнит порядок закрытия счетов 12 и 13. Пока же не остается ничего, как довериться последним разъяснениям руководителя департамента методологии учета и отчетности, доведенным письмом от 19.10.2000 г. N 16-00-13-07: “предметы со сроком полезного использования свыше 12 месяцев, независимо от их стоимости, должны относиться к основным средствам, а предметы со сроком полезного использования менее 12 месяцев будут учитываться применительно к порядку, установленному для учета материалов”.

Изменений в наименовании и порядке использования ранее применяемых забалансовых счетов не произошло.

Группировка в аналитическом учете. При формировании остатков на счетах нового рабочего плана необходимо иметь ввиду, что инструкцией к плану счетов в отдельных случаях предлагается несколько иная, менее регламентированная, чем раньше, аналитическая группировка объектов учета. Поэтому построение аналитического учета необходимо строить исходя из отраслевых особенностей и потребности в информации для отчетности конкретной организации.

Особенности перехода в течение года. Переход к новому рабочему плану счетов после завершения квартала имеет особенности, обусловленные тем, что счета 46, 47, 48 действующего плана счетов ежемесячно закрываются списанием финансового результата, а счет 88 используется для списания расходов, производимых за счет чистой прибыли. Корректный перевод остатков при этом возможен только путем восстановления сумм движения средств на упомянутых счетах с 01.01.2001 до начала месяца перехода к новому рабочему плану. Например, при переводе остатков по состоянию на 01.07.2001 по кредиту “нового” счета 90-1 “Выручка” будет отражена величина кредитового оборота по счету 46, сформированного за период с 01.01.2001 г. по 30.06.2001 г. включительно. Чтобы изначально обеспечить такую возможность целесообразно отражать операции на “старых” счетах 46, 47, 48, 88 и др., имея ввиду новую схему бухгалтерских проводок.

Исключение из плана счетов 46, 47, 48. Отказ от счетов учета реализации обусловлен вводом в действие ПБУ 9/99 и ПБУ 10/99, которыми все доходы и расходы организации классифицируются в двух направлениях: доходы (расходы) по обычным видам деятельности и прочие поступления (расходы). Если, следуя старому плану счетов, приходилось применять для отражения:

доходов (расходов) от обычных видов деятельности – счет 46,

операционных доходов (расходов) – счета 47, 48, 80,

внереализационных доходов – счет 80,

то теперь схема синтетического учета упрощается – доходы и расходы, связанные с обычными видами деятельности отражаются на счете 90 “Продажи”, прочие доходы и расходы (операционные, внереализационные), кроме чрезвычайных, учитываются на счете 91 “Прочие доходы и расходы”.

Сравнительные схемы бухгалтерских проводок.

Основные записи в учете организаций, осуществляющих промышленную и иную производственную деятельность:

| Проводки в старом плане счетов | Проводки в новом плане счетов | Содержание операции |

| Дт 20 Кт 10, 13, 23, 60, 69, 70, 76 | Дт 20 Кт 10, 23, 60, 69, 70 | Формирование себестоимости в части прямых расходов |

| Дт 20 Кт 25, 26 | Дт 20 Кт 25, 26 | Формирование себестоимости в части косвенных расходов |

| Дт 40 Кт 20 | Дт 43 Кт 20 | Выпуск готовой продукции на склад |

| Дт 43 Кт 10, 13, 70, 60, 69, 76 | Дт 44 Кт 10, 60, 69, 70 | Формирование коммерческих расходов |

| Дт 62 Кт 46 | Дт 62 Кт 90-1 | Выручка по отгруженной продукции |

| Дт 46 Кт 40 | Дт 90-2 Кт 43 | Производственная себестоимость отгруженной продукции |

| Дт 46 Кт 43 | Дт 90-2 Кт 44 | Списание коммерческих расходов |

| Дт 46 Кт 68 | Дт 90-3 Кт 68 | Начисление НДС |

| Дт 46 Кт 80 | Дт 90-9 Кт 99 | Списание прибыли по окончании месяца |

| Дт 81 Кт 68 | Дт 99 Кт 68 | Начисление налога на прибыль |

| Дт 80 Кт 81 | Дт 90-1 Кт 90-9 | Реформация по окончании года |

| Дт 80 Кт 88 | Дт 99 Кт 84 | Списание нераспределенной прибыли |

Основные записи в учете организаций, осуществляющих торговую деятельность:

| Проводки в старом плане счетов | Проводки в новом плане счетов | Содержание операции |

| Дт 20 Кт 10, 13, 23, 60, 69, 70, 76 | Дт 20 Кт 10, 23, 60, 69, 70 | Формирование себестоимости в части прямых расходов |

| Дт 20 Кт 25, 26 | Дт 20 Кт 25, 26 | Формирование себестоимости в части косвенных расходов |

| Дт 40 Кт 20 | Дт 43 Кт 20 | Выпуск готовой продукции на склад |

| Дт 43 Кт 10, 13, 70, 60, 69, 76 | Дт 44 Кт 10, 60, 69, 70 | Формирование коммерческих расходов |

| Дт 62 Кт 46 | Дт 62 Кт 90-1 | Выручка по отгруженной продукции |

| Дт 46 Кт 40 | Дт 90-2 Кт 43 | Производственная себестоимость отгруженной продукции |

| Дт 46 Кт 43 | Дт 90-2 Кт 44 | Списание коммерческих расходов |

| Дт 46 Кт 68 | Дт 90-3 Кт 68 | Начисление НДС |

| Дт 46 Кт 80 | Дт 90-9 Кт 99 | Списание прибыли по окончании месяца |

| Дт 81 Кт 68 | Дт 99 Кт 68 | Начисление налога на прибыль |

| Дт 80 Кт 81 | Дт 90-1 Кт 90-9 | Реформация по окончании года |

| Дт 80 Кт 88 | Дт 99 Кт 84 | Списание нераспределенной прибыли |

Порядок учета в организациях розничной торговли в части отражения операций с торговой наценкой изменений не претерпел.

Основные записи при выбытии активов.

| Проводки в старом плане счетов | Проводки в новом плане счетов | Содержание операции |

| Дт 47 Кт 01 | Дт 01 субсчет “Выбытие основных средств” Кт 01 | Списание стоимости выбывающего объекта |

| Дт 02 Кт 47 | Дт 02 Кт 01 субсчет “Выбытие основных средств” | Списание суммы накопленной амортизации |

| Дт 47 Кт 23, 60 | Дт 91-2 Кт 23, 60 | Списание затрат, связанных с выбытием основных средств |

| Дт 10 Кт 80 | Дт 10 Кт 91-1 | Оприходование деталей, узлов и агрегатов разобранного и демонтированного оборудования, пригодных для ремонта других объектов основных средств |

| Дт 62 (50, 51) Кт 47 | Дт 62 (50, 51) Кт 91-1 | Отражение задолженности покупателя (оплаты) по отпущенным основным средствам |

| Дт 47 Кт 68 | Дт 91-2 Кт 68 | Начисление НДС в продажной цене основных средств |

| Дт 47 Кт 80 (Дт 80 Кт 47) | Дт 01 субсчет “Выбытие основных средств” Кт 91-1 (Дт 91-2 Кт 01 субсчет “Выбытие основных средств”) | Списание финансового результата от выбытия основных средств. |

| Дт 91-9 Кт 99 (Дт 99 Кт 91-9) | Списание сальдо прочих доходов и расходов за месяц (в целом по счету 91) | |

| Дт 91-1 Кт 91-9 | Закрытие счета 91 по окончании отчетного года |

Аналогично отражается выбытие материальных ценностей, учитываемых на счете 03 “Доходные вложения в материальные ценности” и 04 “Нематериальные активы”.

Операции, связанные с продажей иного имущества (кроме учитываемого на счетах 01, 03, 04) отражается на счете 91 без использования субсчетов для учета выбытия. Например, реализация материалов будет сопровождаться проводками:

Дт 62 Кт 91-1 Отражение задолженности покупателя по отпущенным материалам;

Дт 91-2 Кт 10 Списание стоимости реализованных материалов;

Дт 91-2 Кт 68 Начисление НДС в продажной цене материалов.

Счет 20 «Основное производство» в новом плане счетов

Что такое основное производство?

Под основным производством в бухгалтерском учете понимается процесс создания стоимости новой продукции (работ, услуг).

Отсюда двойственная природа счета 20 «Основное производство», с одной стороны это чисто калькуляционный счет, позволяющий сконцентрировать затраты, связанные с производством готовой продукции (работ, услуг); с другой — материальный, так как на нем показывается незавершенная обработкой и остающаяся в цехах основного производства или просто готовая продукция, еще не сданная на склад.

Этот счет возник только в XIX веке из деления счета «Товары». Дело в том, что двойная бухгалтерия родилась в торговле, и промышленные предприятия только заимствовали ее. Многие десятилетия купленные промышленным предприятием материалы записывались в дебет счета «Товары», процесс производства в учете не отражался, а готовая продукция считалась товаром и учитывалась также на этом же счете. Он трактовался только как материальный.

В начале XIX века его разделили на три счета.

Если речь идет о производстве услуг, тогда этот счет становится только калькуляционным.

В отличие от многих счетов по счету 20 «Основное производство» конечное сальдо не выводится (Д — К = +- Ск), а вносится в дебет счета (Сн + Д - Ск = К).

Это связано с тем, что в процессе производства, в течение отчетного периода, никогда не известна фактическая себестоимость готовой продукции. И только по окончании отчетного периода, после инвентаризации незавершенного производства (выявление конечного сальдо по счету 20 «Основное производство») можно определить фактическую себестоимость произведенной продукции.

Большие особенности возникают с ведением счета 20 «Основное производство» в предприятиях общественного питания.

В старой Инструкции по применению плана счетов говорилось, что на счете 20 «Основное производство» учитываются затраты предприятий общественного питания по выпуску собственной продукции (в части сырья и материалов). В новой Инструкции это предложение отсутствует. Тем самым предприятия общественного питания получают возможность:

Или придерживаться уже сложившейся практики; Или учитывать продукты, находящиеся на кухне, на счете 41 «Товары».Последний порядок предпочтительнее во всех случаях, когда функции повара и кладовщика совмещены в одном лице.

Но и в том случае, когда эти функции различны, следует просто к счету 41 «Товары» открыть субсчет «Сырье и готовая продукция на производстве».

Учет сырья и готовой продукции на кухне предприятий общественного питания методологически более правильно вести на счете 20 «Основное производство». Учет этих объектов на счете 41 «Товары» неправомерен по следующей причине. В пункте 3 ПБУ 5/98 сказано: «товары — часть материально производственных запасов организации, приобретенная или полученная от других юридических и физических лиц и предназначенная для продажи или перепродажи без дополнительной обработки* (подчеркнуто нами — авт.).

Из ПБУ 5/01, которое применяется начиная с отчетности 2002 года, это добавление исключено.

Для предприятий общественного питания счет 20 «Основное производство» всегда был чисто материальным инвентарным счетом, и все попытки сделать его калькуляционным всегда терпели фиаско.

Прямые и косвенные расходы

Грубо говоря, к прямым относятся расходы, которые согласно Инструкции или же в соответствии с профессиональным суждением главного бухгалтера относятся сразу в дебет счета 20 «Основное производство»; косвенными следует признать те расходы, которые, по тем же соображениям, относятся на другие счета, так называемые промежуточно-операционные счета, с последующим их списанием или в дебет счета 20 «Основное производство» или в дебет счета 90 «Продажи».

С методологической точки зрения можно предположить два основания для деления расходов на прямые и косвенные:

Прямые расходы — это средства, вложенные в конкретную продукцию, косвенные — вложенные в несколько видов продукции. Поэтому, если предприятие вырабатывает один вид продукции, то все расходы будут прямыми; Прямые расходы — это то, что падает на изделие, включается в него, а косвенные — это расходы, которые возникают и формируются за отчетный период, независимо от того, сколько и каких изделий производится, и производятся ли вообще.В настоящее время начинает преобладать вторая, более реалистическая трактовка. Это значит, что даже если на предприятии производится всего один вид продукции, то все равно возникают и прямые, и косвенные расходы, одни (прямые) — прямо включаются в себестоимость продукции, и их величина будет обусловлена количеством выработанных изделий; другие (косвенные) не зависят от выработанного объема готовой продукции (арендная плата, амортизация и т. п.). Отсюда прямые часто отождествляют с переменными, а косвенные — с постоянными. В большинстве случаев этого отождествления достаточно для аналитических расчетов.

Однако для бухгалтера решающее значение имеет умение понять дилеммы:

какие расходы включают в себестоимость, а какие списывают на счет прибылей и убытков; какие расходы, принимаемые в состав себестоимости продаж, можно списать сначала на счет 20 «Основное производство», а потом, откорректировав ранее сделанные записи, списать причитающуюся их долю на счета 43 «Готовая продукция» и 90 «Продажи». При этом сальдо незавершенного производства на счете 20 «Основное производство» будет включать ту часть расходов, которые относятся к незавершенной продукции. В этом случае, увеличивая сальдо счета 20 «Основное производство», бухгалтер увеличивает и итог актива, а, следовательно, увеличивает и величину прибыли, в том числе и налогооблагаемой.Если же, согласно учетной политике, косвенные расходы сразу списываются на счет 90 «Продажи», то сальдо счета 20 «Основное производство» в составе себестоимости незавершенного производства включает только прямые расходы. Оно меньше, чем в предыдущем случае, и, следовательно, величина актива так же меньше. Отсюда меньше и прибыль отчетного периода, так как косвенные расходы целиком списаны за счет данного отчетного периода.

Что такое производственный брак?

Брак — это потери, в данном случае — это потери в производстве. Существуют в теории два правила для того, как списывать потери от брака:

правило Шера — все потери от брака суть производственные расходы, они, так или иначе, неизбежны в любом предприятии, в одном меньше, в другом больше, следовательно, они составляют органическую часть себестоимости готовой продукции; правило Ганта — потери вообще, а тем более потери от брака не могут трактоваться как расходы и никакого отношения к себестоимости готовой продукции они не имеют.В нашей стране принято правило Шера, и стоимость забракованных изделий и расходы по исправимому браку попадают в дебет счета 20 «Основное производство» и, следовательно, потери от брака включаются в состав себестоимости готовой продукции. Сумма этих потерь представляет собой дебетовое сальдо счета 28 «Брак в производстве», т.е. это величина потери, которую не удалось возместить.

Основные списания со счета 20

По дебету счета 20 «Основное производство» собираются расходы, связанные с выработкой готовой продукции, выполнением работ и оказанием услуг. Это, с одной стороны, калькуляционная функция, с другой — материально-инвентарная, так как в производственных цехах всегда (или почти всегда) имеется незавершенное производство.

Неизбежное смещение этих функций создает определенные проблемы:

1. как в течение отчетного периода приходовать готовую продукцию по себестоимости, когда сама фактическая себестоимость готовой продукции может быть исчислена только после завершения отчетного периода;

2. как списывать себестоимость готовых изделий, выполненных работ или оказанных услуг, когда они реализуются прямо из производственных цехов.

Эти две проблемы порождают три способа списания затрат со счета 20 «Основное производство».

1. Прямой способ

В течение отчетного периода счет 20 «Основное производство» кредитуется на сумму отпускаемой на склад готовой продукции. Поскольку фактическая себестоимость в момент отпуска неизвестна, постольку применяются условные цены, в качестве каковых выступают, как правило, плановая себестоимость, т.е. запись:

Дебет 43 «Готовая продукция» Кредит 20 «Основное производство».

Сопровождаются оценкой по плановой себестоимости и все готовые изделия, которые должны на складе учитываться всегда по этим же условным (плановым) ценам.

По этим же плановым ценам готовая продукция будет списываться со счета 43 «Готовая продукция» в дебет счета 90/2 «Себестоимость продаж» или 45 «Товары отгруженные».

И только после того, как по счету 20 «Основное производство» будет выявлено сальдо, бухгалтер сможет определить фактическую себестоимость готовой продукции, которую он должен был списать в дебет счета 43 «Готовая продукция».

Сказанное проиллюстрируем примером.

Пример.

Начальное сальдо по счету 20 «Основное производство» составляло 5 000 руб., на дебет счета в течение отчетного периода было списано 55 000 руб., за это же время на счет 43 «Готовая продукция» было оприходовано ценностей на 40 000 руб., из них на 30 000 руб. было за это же время продано. В результате инвентаризации величина незавершенного производства — конечное сальдо по счету 20 «Основное производство» составило 19 000 руб. Покажем это на записях:

1. Дебет 43 Кредит 20 — оприходована поступившая из цехов основного производства на склад готовая продукция 40 000 руб. (оценка дана по плановой себестоимости).

2. Дебет 90/2 Кредит 43 — списана реализованная готовая продукция 30 000 руб. — оценка дана по плановой — себестоимости.

3. Дебет 43 Кредит 20 — 1 000 руб.

Выявлена фактическая себестоимость произведенной готовой продукции. Она составила 41 000 руб. (5000+55000-19000).

Это обязывает бухгалтера откорректировать запись 1, увеличив ее на 1000 руб. Это значит, что если бы учет велся в реальном масштабе времени, и в каждом отдельно взятом случае можно было бы сразу же определить фактическую себестоимость, то запись 1 была бы показана сразу же в объеме 41 000 руб., однако допущен разрыв во времени. Первая запись дается в условной (плановой) оценке, а следующая корректирует ее. Отсюда у администрации появляются большие возможности для манипулирования финансовым результатом. Стоит завысить остаток незавершенного производства и сразу же вырастет прибыль, занизить — и прибыль в отчетности тут же уменьшится.

Предположим, что величина незавершенного производства составила 21 000 руб. тогда фактическая себестоимость готовой продукции будет равна 39 000 руб. (5 000 + 55 000 — 21 000). И, следовательно, вместо дополнительной корректировочной записи в 1000 руб. будет сделана сторнировочная корректировочная запись.

Похожие работы

... средства, сданные в аренду» обособленно. К плану счетов разработана инструкция по его применению, приводится типовая корреспонденция счетов. 3 Направления совершенствования Плана счетов На основе Плана счетов бухгалтерского учета и инструкции по его применению организация утверждает рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических ( ...

... средства, сданные в аренду» обособленно. К плану счетов разработана инструкция по его применению, приводится типовая корреспонденция счетов. 3. Направления совершенствования плана счетов На основе Плана счетов бухгалтерского учета и инструкции по его применению организация утверждает рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических ( ...

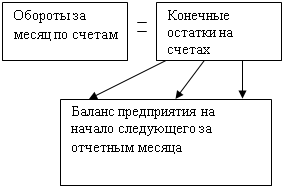

... и формирование его с помощью остатков на счетах представлены на схеме 1. Начальные остатки на счетах Схема 1 - Взаимосвязь счетов с балансом 4. Понятие двойной записи и её контрольное значение Существующая ныне система бухгалтерского учёта основывается на принципах двойной записи. Двойная бухгалтерия, возникшая несколько ...

... величину бухгалтерской прибыли. Амортизационная стоимость основных средств согласно ст. 257 НК РФ переоценке не подлежит, и, таким образом, в настоящее время переоценка не влияет на налогооблагаемую прибыль. III Учет наличия, поступления и перемещения основных средств в ООО «Новый дом» Краткая экономическая характеристика ООО «Новый дом» и организация в нем учетной работы ООО «Новый дом» - это ...

0 комментариев