Министерство образования Российской Федерации

Нижегородский Государственный Университет им. Лобачевского

Экономический факультет

Курсовая работа

по дисциплине "Финансовая математика"

Характеристика опционов и оценка их стоимости

| Выполнил: | студент III курса, |

| Научный руководитель: | Мамаева Зинаида Михайловна |

_________

Н.Новгород, 2003г.

Содержание

Характеристика опционов и оценка их стоимости. 1

Содержание. 2

Глава I Сущность и виды опционов. 3

§1.1 Виды опционов. 4

Опционы «колл». 4

Опционы «пут». 5

§1.2 Ликвидация опционов “put” и “call”. 6

§1.3 Роль биржи. 7

§1.4 Определение маржи. 9

Для опционов «колл». 9

Для опционов «пут». 10

§1.5 Инструменты с чертами опционов. 12

Варранты.. 12

Права. 13

Облигации с условием отзыва. 14

Конвертируемые бумаги. 14

Глава II Оценка стоимости опционов. 17

§2.1 Внутренняя стоимость. 18

§2.2 Выигрыши и потери по опционам «колл» и «пут». 20

§2.3 Биноминальная модель оценки стоимости опционов. 21

Для опционов «колл». 21

Для опционов «пут». 27

§2.4 Модель Блэка-Шоулза. 28

Заключение. 33

Глава I Сущность и виды опционов.

В мире инвестирования опционом (option) называется контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу право купить определенный актив по определенной цене в рамках определенного периода времени или предоставляет право продать определенный актив по определенной цене в рамках определенного периода времени. Лицо, которое получило опцион и таким образом приняло решение, называется покупателем опциона, который должен платить за это право. Лицо, которое продало опцион, и отвечающее на решение покупателя, называется продавцом опциона.

Существует большое разнообразие контрактов, имеющих черты опционов. Много разновидностей можно найти даже среди широко распространенных финансовых инструментов. Однако традиционно только по отношению к определенным инструментам используют термин «опционы». Другие же инструменты, хотя и имеют похожую природу, именуются по иному. В данной главе рассматривается общая характеристика опционных контрактов.

§1.1 Виды опционов

Два основных вида опционов — это опционы «колл» и «пут». В настоящее время такие контракты представлены на многих биржах в мире. Кроме того, многие подобные контракты создаются индивидуально (т.е. «вне биржи», или «через прилавок») и обычно в них принимают участие финансовые институты или инвестиционные банки, а также их клиенты. Существуют два стиля опциона: европейский и американский. Европейский стиль означает, что опцион может быть использован только в фиксированную дату; американский стиль - в любой момент в пределах срока опциона.

Опционы «колл»Наиболее известный опционный контракт - это опцион «колл» (call option) на акции. Он предоставляет покупателю право купить («отозвать») определенное число акций определенной компании у продавца опциона по определенной цене в любое время до определенной даты включительно. Четыре момента, которые оговариваются в контракте:

· Компания, акции которой могут быть куплены.

· Число приобретаемых акций.

· Цена приобретения акций, именуемая ценой исполнения (exercise price), или цена «страйк».

· Дата, когда право купить утрачивается, именуемая датой истечения (expiration date).

Рассмотрим гипотетический пример, в котором инвесторы В и W решают заключить контракт с опционом «колл». Этот контракт позволит инвестору В купить 100 aкций компании Wopov у инвестора W по $50 за акцию в любой момент в течение последующих шести месяцев. В настоящее время акции компании Wopov продаются на бирже по $45 за штуку. Инвестор В - потенциальный покупатель опциона - полагает курс обыкновенных акций Wopov существенно вырастет за последующие шесть месяцев. Инвестор W- потенциальный продавец опциона - считает иначе: он думает курс акций не поднимется за этот период времени выше $50.

Согласится ли инвестор W подписать контракт и не получить ничего взамен у инвестора В? Нет, не согласится. Подписывая контракт, он идет на риск и потребует за это компенсацию. Риск состоит в том, что курс акции Wopov в дальнейшем превысит $50. В этом случае инвестору W придется купить акции по этому курсу и передать их только по $50 за акцию. Возможно, курс превысит $60, в результате покупка акций обойдется инвестору w $6000 ($60 х 100 акций). Затем инвестор передаст акции инвестору В и получит взамен $5000 ($50 х 100 акций). Таким образом, инвестор W потеряет $1000 ($6000 - $5000).

Выход заключается в том, что покупатель опциона «колл» должен будет заплатить продавцу некоторую сумму, чтобы убедить продавца подписать контракт. Уплачиваемая сумма называется премией (premium), или ценой опциона. Допустим, что в примере премия равна $3 за акцию. Это означает, что инвестор В заплатит $300 ($3 х 100 акций) инвестору W, чтобы он подписал контракт. Так как инвестор В ожидает повышения в будущем курса акций Wopov, то он будет надеяться получить прибыль, купив акции Wopov за $45. Привлекательность приобретения опциона «колл» вместо акций состоит в том, что инвестор В может использовать заемные средства, так как для приобретения опциона требуется затратить только $3 на акцию.

Опционы «пут»Второй вид опционного контракта - это опцион «пут» (put option). Он дает право покупателю продать определенное количество акций определенной компании продавцу опциона по определенной цене в любой момент времени до определенной даты включительно. Данный контракт содержит такие же 4 условия как и контракт опциона «колл»:

· компания, чьи акции могут быть проданы;

· число продаваемых акций;

· цена продажи акций, именуемая ценой исполнения (или ценой «страйк»)

· дата, когда покупатель опциона утрачивает право продать, именуемая датой истечения.

Пример

Рассмотрим пример, когда инвесторы В и W собираются заключить контракт с опционом «пут». Данный контракт позволит инвестору В продать 100 акций компании XYZ инвестору W по $30 в любой момент в течение последующих шести месяцев. В настоящее время акции XYZ продаются на бирже по $35 за штуку. Инвестор В, потенциальный покупатель, полагает, что курс обыкновенной акции существенно упадет в течение следующих шести месяцев. Инвестор W, потенциальный продавец, имеет другое мнение об акциях компании XYZ, а именно: курс акции не упадет ниже $30 за этот период.

Так же, как и в случае с опционом «колл» на акции компании Wopov, инвестор W идет на риск, подписывая контракт, и потребует за это компенсацию. Риск состоит в том, что курс акции XYZ упадет существенно ниже $30. В этом случае инвестор W должен будет купить акции по $30 у компании B, хотя на рынке они столько не стоят. Возможно, курс акции XYZ понизится до $20, в результате покупка акций обойдется инвестору W в $3000 ($30 х 100 акций) при том, что стоят они только $2000 ($20 х 100 акций). В итоге инвестор W потеряет $1000 ($3000 - $2000). В этом случае инвестор В выиграет $1000 купив акции XYZ нa. рынке за $2000 и продав их инвестору W за $3000.

§1.2 Ликвидация опционов “put” и “call”

Рассмотрим пример для опциона “call”. После того как инвесторы В и W подписали контракт с опционом «колл», инвестор W может пожелать отказаться от контракта. Буквально сам отказ от контракта является незаконным действием. Инвестор W мог бы выкупить контракт у инвестора В по некоторой цене и после этого ликвидировать его. Если курс акции Wopov через месяц вырос до $55, то цена обратного приобретения, возможно, составит $7 за акцию [или в сумме $700 ($7 х 100 акций)]. В этом случае он потеряет S400 ($300 - $700), а инвестор В выиграет $400. И наоборот, курс акции упадет до $40, то, возможно, эта сумма составит $0,50 за акцию. В этом случае инвестор W выиграет $250 ($300 -50), а инвестор В потеряет $250.

Другой вариант состоит в следующем. Инвестор W может отказаться от контрактных обязательств, если найдет иное лицо, которое займет его позицию в контракте (предполагается, что в контракте предусмотрена такая возможность). Например, курс акции Wopov вырос через месяц до $55, то, возможно, инвестор W найдет тора WW, который захочет стать продавцом опциона, если заплатит ему по 7$ за акцию (или $700 в общей сложности). Если они оба согласны, то контракт будет дополнен условием, что продавцом опциона становится инвестор WW, а инвестор W не участвует в контракте.

Подобным образом может действовать и покупатель В. В этом случае он может найти кого-либо, кто согласен заплатить ему сумму денег за право купить акции Wopov в соответствии с условиями контракта.

Как и в случае с опционом «колл», покупатель опциона «пут» должен будет заплатить продавцу определенную сумму денег (премию), чтобы побудить продавца подписать контракт и взять на себя риск. Как и в случае с опционом «колл», покупатель продавец могут «закрыть» (или «ликвидировать», или «развязать») свои позиции в любой момент с помощью «встречной» сделки.

Таким образом, предполагается, что инвестор, выходящий из контракта должен договориться о цене с контрагентом и/или найти третье лицо, которое займет его место. Эти операции облегчаются при использовании биржи.

§1.3 Роль биржи

Существуют стандартные контракты и достаточно ликвидный рынок биржевых опционов. Торговля опционами значительно упрощается с помощью Клиринговой корпорации опционов (ОСС). Она представляет собой компанию, которой совместно владеют несколько бирж. Эта компания располагает компьютерной системой, которая отслеживает опционные позиции каждого инвестора. Если механика данного процесса довольно сложна, то принцип работы весьма прост. Как только покупатель и продавец решают заключить определенный опционный контракт и покупатель уплачивает согласованную премию, ОСС становится продавцом для покупателя и покупателем для продавца. В этот момент все прямые связи между покупателем и продавцом прекращаются. Если покупатель решит исполнить опцион, то ОСС наугад выберет продавца с открытой позицией и направит ему извещение об исполнении. ОСС также гарантирует поставку акций, если продавец не в состоянии этого сделать.

ОСС позволяет покупателям и продавцам «закрывать» их позиции в любое время. Если в последующем покупатель станет продавцом того же контракта, т.е. покупатель позже «продает» контракт кому-либо еще, то компьютер ОСС отметит встречные позиции и ликвидирует их. Предположим, что инвестор покупает контракт в понедельник и продает его во вторник. Компьютер отметит, что чистая позиция инвестора равна нулю и погасит оба контракта. Вторая сделка — это «закрывающая продажа» (closing sale), поскольку она служит для «закрытия» позиции инвестора по предыдущей сделке. Таким образом, «закрывающая продажа» позволяет покупателю продать опцион, а не исполнять его.

Аналогичная процедура позволяет продавцу освободиться от потенциального обязательства по поставке акций. Предположим, инвестор продает контракт в среду и покупает аналогичный контракт в четверг. Последняя сделка - это «закрывающая покупка» (closing purchase) и, как и «закрывающая продажа», она «закрывает» позицию инвестора по его предыдущей сделке.

Торговля биржевыми опционами упрощается с помощью ОСС, поскольку данные опционы существуют только в памяти компьютерной системы.

В настоящее время в США опционами торгуют на шести биржах:

· CBOE— Chicago Board Options Exchange

· CME — Chicago Mercantile Exchange

· AMEX — American Stock Exchange

· NYSE — New York Stock Exchange

· PSE — Pacific Stock Exchange

· PHLX — Philadelphia Stock Exchange

В Европе наиболее популярной биржей по торговле опционами является LIFFE — London International Financial Futures and Options Exchange.

§1.4 Определение маржи

Любой покупатель опциона хотел бы иметь гарантию, что продавец выполнит свои обязательства при исполнении опциона. А именно, покупатель опциона «колл» хочет получить гарантию того, что продавец способен поставить требуемые акции, а покупатель опциона «пут» желает иметь гарантию, что продавец будет в состоянии заплатить необходимую сумму денег. Так как все опционные контракты проходят через ОСС, то именно данная организация заинтересована в том, чтобы продавец смог исполнить условие контракта.

Чтобы избавить ОСС от беспокойства по этому поводу, биржи установили при торговле опционами залоговые требования. Тем не менее, брокерским фирмам разрешено устанавливать по их желанию еще более строгие требования, так как в конечном итоге они отвечают перед ОСС за действия своих клиентов.

В случае опциона «колл» продавец должен поставить акции в обмен на уплачиваемую цену исполнения. По опциону «пут» деньги уплачиваются продавцом в обмен на акции. В любом случае чистые затраты продавца опциона составят абсолютную разницу между ценой исполнения и ценой акции на рынке в момент исполнения. Если продавец не в состоянии понести данные издержки, то ОСС оказывается в рискованном положении. Поэтому неудивительно, что ОСС ввела систему своей зашиты от действий продавца. Данная система известна под названием «маржа».

Для опционов «колл»В случае если выписывается покрытый опцион «колл» (covered call writing), т.е. когда продавец опциона владеет базисными акциями, он не должен вносить денежный залог. Напротив, ему перечисляется премия, уплаченная покупателем. В то же время акции продавца хранятся у брокерской фирмы. Поэтому если покупатель решит исполнить опцион, то требуемые акции будут готовы к поставке. Если срок опциона истек или продавец закрывает свою позицию покупкой, то продавцу возвращаются его акции.

Если выписывается непокрытый опцион «колл» (naked call writing), т.е. продавец опциона не располагает базисными акциями, то условия гарантийного взноса являются более сложными. А именно, они включают определение одной из цифр, которая окажется больше. Первая цифра равна премии опциона плюс 20% рыночной стоимости базисных акций, минус разность между ценой исполнения опциона и рыночным курсом акции (при условии, что цена исполнения больше, чем рыночный курс акции). Вторая цифра равна сумме премии опциона и 10% рыночной стоимости базисной акции.

В качестве примера залоговых требований для непокрытого опциона «колл» рассмотрим случай, когда инвестор выписывает опцион «колл» «Декабрь 60» и получает премию $3 за акцию. Если базисная акция продается по цене $58, то маржа составит большее из двух чисел, расчеты которых приводятся ниже.

Метод 1:

| Премия опциона | $3x100 акций | $300 |

| 20% рыночной стоимости акции | 0,20 х $58 х 100 акций | $1160 |

| Минус превышение величины цены исполнения опциона «колл» над рыночной стоимостью акции | ($60 - $58) х 100 акций | -$200 |

| Всего | $1260 |

Метод 2:

| Премия опциона | $3x100 акций | $300 |

| 10% рыночной стоимости акции | 0,10 х $58 х 100 акций | $580 |

| Всего | $880 |

Поскольку первый метод дает большее число, то используется этот результат. Таким образом, в примере размер требований маржи равен $1260. Это означает, что продавец должен передать брокеру $1260. Так как для этой цели может быть использована премия, то продавцу требуется внести только $960 ($1260 - $300).

Для опционов «пут»Залоговые требования для опционов «пут» аналогичны. Если на счете продавца опциона "пут" брокерской фирмы имеются денежные средства (или другие ценные бумаги) в размере цены исполнения опциона «пут», то внесения маржи не требуется. Кроме того, продавец может снять со счета сумму денег, равную премии, полученной от покупателя, так как на счете продолжает числиться обеспечение, равное по стоимости цене исполнения.

Если на счете продавца опциона «пут» в брокерской фирме не имеется денежных средств (или ценных бумаг), такой опцион называют непокрытым опционом «пут» (naked put writing). Сумма маржи, требуемая для такого продавца, рассчитывается так же, как и в случае с продавцом непокрытого опциона «колл». То есть продавец опциона «пут» должен предоставить маржу, равную наибольшему из двух чисел. Первая цифра равна премии опциона плюс 20% рыночной стоимости базисной акции минус разность между рыночным курсом акции и ценой исполнения опциона «пут». (Обратите внимание на то, что последняя составляющая является обратной величиной по сравнению с опционом «колл», и вычитается только в случае, если рыночный курс акции выше цены исполнения.) Второе число рассчитывается так же, как и в случае с опционом «колл»,т.е. она равна сумме премии опциона и 10% рыночной стоимости базисного инструмента.

В качестве примера требуемой маржи для непокрытого опциона «пут» рассмотрим случай, когда инвестор выписывает опцион «пут» «Март 40» и получает премию в размере $4 за акцию. Если базисная акция продается по цене $41, то маржа составит наибольшее из двух чисел, которые рассчитываются следующим образом:

Метод 1

| Премия опциона | $4x100 акций | $400 |

| 20% рыночной стоимости акции | 0,20 х $41 х 100 акций | $820 |

| Минус сумма, на которую рыночный курс акции превышает цену исполнения | ($41 - $40) х 100 акций | -$100 |

| Всего | $1120 |

Метод 2

| Премия опциона | $4x100 акций | $400 |

| 10% рыночной стоимости акции | 0,10 х $41 х 100 акций | $410 |

| Всего | $810 |

Так как первый метод дает большую цифру, то применяется именно он. Таким образом, в примере размер маржи равен $1120. Это значит, что продавец должен передать $1120 своему брокеру. Так как для этой цели можно использовать премию, то продавцу следует внести только $720 ($1120 - $400).

Надо заметить, что требования по нижнему уровню маржи для опционов равны первоначальной марже. Вычет величины маржи становится более сложным, когда лицо осуществляет различные инвестиции (такие, как одновременная покупка и продажа различных опционов «пут» и «колл», а также покупка обыкновенных акции с использованием кредита и одновременная продажа взятых в долг других акций). Кроме того, при заключении опциона на индекс размер маржи уменьшается (20% сокращается до 15%), так как опционы на индекс испытывают меньшие колебания цены, чем опционы на отдельные акции.

§1.5 Инструменты с чертами опционов

Многие инструменты имеют черты опционов на акции, особенно опционов «колл». В одних случаях черты опционов очевидны. Примерами таковых являются опционы на фондовые индексы (обсуждались выше в данной главе), долговые инструменты и иностранную валюту32. Данные опционы позволяют инвесторам занимать позиции на основе их прогнозов движения фондового рынка, процентных ставок и валютных курсов. В других случаях возникают более тонкие опционные черты. В данном приложении обсуждаются некоторые из таких активов.

ВаррантыВаррант на акцию (или просто варрант) - это опцион «колл», выписанный фирмой на свои акции. Варранты обычно эмитируются на более длительный срок (например, пять или более лет), чем типичные опционы «колл». Выпускаются также бессрочные варранты, т.е. без даты истечения. Обычно варранты могут исполняться до даты истечения, как и американские опционы, однако по некоторым из них до возможного момента погашения должен пройти определенный начальный период.

Цена исполнения может быть фиксированной или изменяться в течение срока действия варранта, обычно в сторону увеличения. Начальная цена исполнения в момент выпуска варранта, как правило, устанавливается выше, а часто даже значительно выше рыночной цены базисного актива.

В момент выпуска один варрант обычно дает право держателю купить одну акцию по соответствующей цене исполнения. Большинство варрантов защищены от дробления акций и выплаты дивидендов акциями. Это означает, что любой варрант, обладающий такой защитой, при дроблении акции или выплате дивидендов акциями позволиt инвестору купить больше или меньше чем одну акцию по изменившейся цене исполнения. Например, дробление акций в пропорции два к одному позволит держателю варранта купить две акции за половину изначальной цены исполнения, тогда как обратное дробление в пропорции один к двум позволит держателю варранта купить половину акции за двойную начальную цену исполнения.

Варранты могут распределяться между акционерами вместо дивидендов в форме акций и в денежной форме или продаваться в качестве нового выпуска ценных бумаг. Кроме того, варранты могут выпускаться для того, чтобы «подсластить» предложение других ценных бумаг. Например, фирма может продавать облигацию вместе с варрантом на нее. некоторых случаях варранты неотделимы от бумаг за исключением момента исполнения. Это означает, что если инвестор желает продать одну из облигаций, то варрант должен или продаваться вместе с ней или быть исполненным раньше. В других случаях варранты могут отделяться от бумаг, т. е. после первоначальной реализации облигации инвестор может продать или облигацию, или варрант (или и то, и другое).

Условия варранта содержатся в соглашении о варранте, которое выполняет ту же функцию, что и соглашение о выпуске облигаций. В данном соглашении определены условия защиты держателя варранта (например, на случай слияний). Оно также может содержать определенные ограничения деятельности корпорации.

Некоторые варранты, выпускаемые вместе с облигациями, содержат дополнительные условия. Хотя они могут отделяться и исполняться путем выплаты корпорацией денежных средств, предусматривается и альтернативный метод оплаты. Данная альтернатива позволяет использовать для уплаты цены исполнения вместо денег облигации начального выпуска, в этом случае облигации оцениваются по номиналу.

Одно из отличий варранта от опциона «колл» заключается в ограничении количества варрантов. Всегда выпускается только определенное количество варрантов определенного типа. Общее количество обычно не может быть увеличено и оно сокращается по мере исполнения варрантов. Напротив, опцион «колл» возникает как только два лица пожелают его создать. Поэтому их общее количество не является фиксированным. Исполнение опциона «колл» на акцию влияет на корпорацию не больше, чем сделка с ее акциями на вторичном рынке. В то же время, исполнение варранта оказывает определенный эффект на положение корпорации. В частности, корпорация получает больше средств, увеличивается количество выпущенных акций и сокращается количество варрантов.

Торговля варрантами ведется на основных фондовых биржах и на внебиржевом рынке. Котировки активно продаваемых варрантов печатаются в финансовой прессе в разделах, преимущественно посвященных акциям.

ПраваПраво похоже на варрант в том смысле, что оно также представляет собой опцион «колл», выпущенный фирмой на свои акции. Права также известны под названием подписных варрантов. Они дают акционерам преимущественные права в отношении подписки на новую эмиссию обыкновенных акций до их публичного размещения. F акция, находящаяся в обращении, получает одно право. Одна акция приобретается за определенное количество прав плюс денежная сумма, равная цене подписки. Чтобы обеспечить продажу новых акций, подписная цена обычно устанавливается ниже рыночного курса акций на момент выпуска прав. Это вовсе не означает, что новые подписчики заключают выгодную сделку, так как они должны заплатить старым акционерам за требуемое количество прав, которые в результате этого приобретают определенную стоимость.

Права обычно имеют короткий период действия (от двух до десяти недель с момента эмиссии) и могут свободно обращаться до момента их исполнения. Вплоть до определенной даты старые акции продаются вместе с правами. Это означает, что покупатель акции получит и права, когда они будут выпущены. После этого акции продаются без прав по более низкой цене. Иногда права на популярные выпуски акций продаются на бирже, в других случаях — на внебиржевом рынке. Часто торговля npaвами начинается раньше момента их выпуска с условием, что они будут поставлены после эмиссии.

Таким образом, право - это варрант, хотя и с довольно коротким временем до момента истечения. Оно также отличается ценой исполнения. У варранта она обычно выше рыночного курса акции, а у права - ниже. В связи с непродолжительным сроком действия нет необходимости защищать права от дробления акций и выплаты дивидендов акциями. По всем другим характеристикам они аналогичны варрантам, и их стоимость может определяться таким же образом

Облигации с условием отзываМногие фирмы выпускают облигации с условием отзыва, что дает им возможность выкупить облигации до даты погашения по цене, которая обычно превышает номинал. Выпуск такой бумаги означает одновременную продажу простой облигации и покупку фирмой опциона «колл». Он оплачивается фирмой в виде относительно более низкой цены облигации. Продавцом опциона является покупатель облигации.

Условия отзыва облигации обычно могут исполняться только по прошествии определенного времени (например, через пять лет после эмиссии). Кроме того, цена исполнения, именуемая премией, может отличаться для различных дат исполнения (обычно она уменьшается с увеличением времени обращения облигации). Следовательно, встроенный в такую облигацию опцион «колл» имеет более продолжительный срок действия и является более сложным, чем биржевые опционы.

Конвертируемые бумагиОсобенно популярным финансовым инструментом является бумага, которая при определенных условиях может быть конвертирована в другие бумаги данной фирмы. Типичный случай включает облигацию или привилегированную акцию, конвертируемую в обыкновенные акции фирмы. Каждая облигация или привилегированная акция обменивается на определенное количество акций. Деньги в этом случае обычно не используются: просто старая бумага обменивается на соответствующее количество новых. Время от времени выпускаются привилегированные конвертируемые акции. Но как и другие привилегированные акции, вследствие особенностей налогообложения они являются привилегированными главным образом для корпоративных инвесторов. Другие инвесторы предпочитают приобретать конвертируемые облигации.

Если облигацию номиналом $1000 можно обменять на 20 обыкновенных акций, то коэффициент конверсии равен 20. А цена конверсии равна $50 ($1000/20), так как за одну обыкновенную акцию нужно отдать $50 номинала облигации. Изменение рыночной цены облигации не влияет ни на коэффициент конверсии, ни на цену конверсии.

Коэффициенты конверсии обычно устанавливаются на таком уровне, чтобы обмен был невыгоден до тех пор, пока курс акции не вырастет существенно по сравнению с курсом в момент выпуска конвертируемой бумаги. Это аналогично общей практике, существующей при установлении цен исполнения варрантов.

Конверсионная стоимость облигации, получаемая путем умножения коэффициента конверсии на текущую рыночную стоимость акции, - это стоимость, которая будет получена инвестором при обмене облигации на акцию. Конверсионная премия – это отношение суммы, на которую текущая рыночная цена облигации превышает конверсионную стоимость, к данной стоимости, выраженное в процентах. Соответствующая сумма выступает как инвестиционная стоимость конвертируемой облигации. Данная сумма является оценочной, так как определяется на основе даты погашения, купонного процента и кредитного рейтинга, и представляет собой стоимость, по которой могла бы быть продана облигация, если бы она не была конвертируемой.

Рассмотрим облигацию номиналом $1000, конвертируемую в 20 акций. Если рыночный курс акции равен $60, то конверсионная стоимость облигации составляет $1200 ($60 х 20). Если текущая рыночная цена конвертируемой облигации равна $1300, то конверсионная премия составит $100 ($1300 - $1200). Инвестиционная стоимость может оцениваться, скажем, в $950. Это означает, что облигация продавалось бы самое боль шее по данной цене, если бы не предоставляла инвестору право конверсии.

На рынке можно встретить очень сложные конвертируемые бумаги. Некоторые из них могут обмениваться только по прошествии определенного начального периода другие - до даты погашения облигации, третьи - только в течение определенного более короткого периода. Некоторые имеют различные коэффициенты конверсии для различных лет. Отдельные бумаги могут конвертироваться в пакеты, состоящие из двух или более видов различных бумаг; условием обмена других является внесение дополнительной платы.

Конвертируемые облигации обычно защищены от дробления акций и выплаты дивидендов акциями посредством корректировки коэффициента конверсии. Например, начальный коэффициент конверсии облигации 20 может быть изменен на 22 вследствие выплаты дивиденда в форме акции в размере 10%. Защита от выплаты дивидендов в денежной форме обычно не оговаривается. Но в некоторых условиях выпуска предусматривается, что держатели конвертируемых облигаций должны быть уведомлены эмитентом о выплате дивидендов деньгами заблаговременно, с тем чтобы облигация могла быть конвертирована до падения рыночного курса акции, которое произойдет после объявления о выплате дивидендов.

Конвертируемые бумаги часто содержат условия отзыва. Корпорации могут использовать это условие, чтобы заставить инвесторов осуществить конверсию, когда рыночный курс акции довольно велик и превышает цену отзыва облигации. Например, если конверсионная стоимость облигации равна $1200 (облигация конвертируема в 20 акций, текущий курс которых - $60) и цена отзыва составляет $1100, то фирма может заставить осуществить конверсию, приняв решение о ее отзыве. Когда инвестор получает сообщение об отзыве, у него есть два варианта - или осуществить конверсию и получить 20 акций на сумму $1200 или получить сумму $1100. В этом случае инвестор выберет акции, потому что они стоят больше.

С практической точки зрения конвертируемая облигация - это облигация с неотделяемым варрантом плюс условие о том, что только облигация (по номиналу) может быть использована для оплаты цены исполнения. Если облигация не содержит условия отзыва, то сумма данного пакета равна стоимости простой неотзывной облигации (т.е. оценочной инвестиционной стоимости) плюс стоимость варранта. Однако большая часть конвертируемых облигаций является отзывными и, таким образом, включает двойной опцион: держатель имеет право обменять облигацию на акцию, а корпорация имеет право выкупить облигацию у инвестора.

Глава II Оценка стоимости опционов

Опцион «колл» называют опционом без выигрыша (at the money), если рыночная цена базисного актива примерно равна цене исполнения опциона «колл». Если цена актива ниже цены исполнения, то такой опцион называют опционом с проигрышем ("вне денег" или "в минусе" ) of the money. Если рыночная цена выше цены исполнения, то опцион именную опционом с выигрышем ("в деньгах", "в плюсе) (in the money). Иногда используют еще более точные характеристики, например, можно услышать такие определения, как «около выигрыша», «с большим" выигрышем» или «с большим проигрышем».

Стоимость опциона при немедленном исполнении называется его внутренней стоимостью. Иногда для оценки премии опционов "вне денег" используется термин "потерянная стоимость". Эта стоимость равна нулю для опциона без выигрыша. Если опцион с выигрышем, то стоимость равна разности между ценой актива и ценой исполнения. Превышение цены опциона над его внутренней стоимостью называют временной стоимостью (time value) (или временной премией).

.Временная стоимость (time value) опциона - величина, на которую цена опциона превышает его внутреннюю стоимость. Фактически, это стоимостное выражение времени, остающегося до истечения опциона. Временная составляющая снижается с приближением окончания срока действия опциона. Когда опцион переходит в состояние "вне денег", он теряет внутреннюю стоимость, и его цена становится равной временной составляющей.

§2.1 Внутренняя стоимость

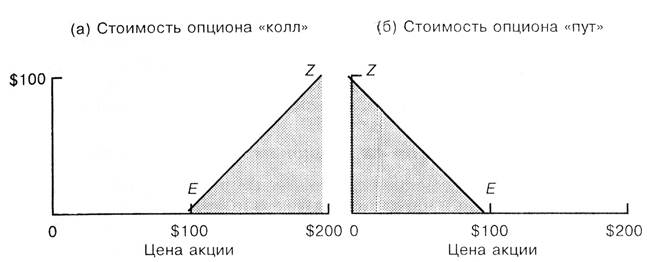

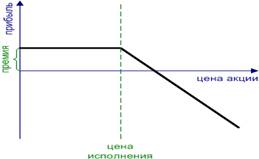

Стоимость опциона связана со стоимостью базисного актива, и эта взаимосвязь становится наиболее очевидной непосредственно перед моментом истечения опциона. На рис. 1 (а) представлена зависимость между стоимостью опциона «колл» с ценой исполнения $100 и ценой базисной акции при истечении. Если цена акции ниже $100, то опцион не имеет никакой ценности. Если цена выше $100, то опцион можно исполнить за $100 и получить актив, который стоит дороже. Чистый выигрыш покупателя опциона составит разницу между рыночной ценой актива и ценой исполнения, равной $100. Однако покупателю опциона нет необходимости исполнять его в действительности. Продавец опциона может просто уплатить покупателю разность между ценой актива и $100 цены исполнения. Таким образом, обе стороны могут избежать неудобств, связанных с исполнением. Такая система обычно практикуется для биржевых опционов (с использованием ОСС), но некоторые инвесторы предпочитают фактическое исполнение опционов, возможно, в связи с налоговыми соображениями.

Рисунок 1

На рис. 1 (б) представлена стоимость опциона «пут» с ценой исполнения $100 при истечении. Если цена акции выше $100, то опцион не будет иметь стоимости. Если цена ниже $100, то опцион можно исполнить, чтобы получить $100 за акцию, которая стоит меньше, и, таким образом, получить чистый выигрыш, равный для покупателя опциона разности между $100 цены исполнения и рыночным курсом акции. Как и в случае с опционом «колл», ни покупатель, ни продавец опциона могут не связываться с реальными акциями. Продавец опциона «пут» может просто уплатить покупателю разницу между курсом акции и $100 цены исполнения.

На двух частях рис. 1 линии, обозначающие стоимость опционов «колл» и «пут» при истечении, можно рассматривать как стоимость опционов «колл» и «пут» в момент исполнения, независимо от того, в какой именно момент времени в рамках действия контракта это исполнение произойдет. Для опционов «колл» ломаная линия, соединяющая точки Е, Z и $200 представляет собой внутреннюю стоимость (intrinsic value) опциона «колл». Аналогично, ломаная линия, соединяющая точки Z, Е и 0 представляет собой внутреннюю стоимость опциона «пут».

Ломаные линии внутренней стоимости опционов «колл» и «пут» на рис. 1 обозначим соответственно через Q1,. и Q2,. Они равны:

Q1. = max {0,Р -E}; (рис. 1а)

Q2, = max {0,E- P}, (рис. 1 6)

Где, P- рыночный курс базисной акции и Е — цена исполнения опциона. (Знак max означает, что необходимо использовать наибольшую величину из двух значений в скобках.)

Ломаная линия внутренней стоимости имеет поворот в точке Е, так как здесь встречаются две составляющие линии: горизонтальная линия (она проходит через начало координат и точку E) и линия, которая от точки E поднимается под углом 45 градусов на северо-восток (и имеет угол наклона, равный 1).

Опционы «колл» и «пут» не будут продаваться дешевле их внутренней стоимости так как этим воспользуются опытные инвесторы. Если опцион стоит меньше его внутренней стоимости, то инвесторы могут мгновенно получить доход без риска. Например, если курс акции равен $150, а опцион «колл» продается за $40, т. е. на $10 меньше его внутренней стоимости (которая равна $50), то инвесторы одновременно купят опционы исполнят их и продадут полученные от продавца опциона акции. Они затратят на каждый опцион $140, включая цену исполнения, а в обмен на каждую проданную акцию получат $150. В результате их чистый доход без риска составит $10 от одного опциона. Поэтому опцион «колл» не будет стоить меньше $50, когда курс акции равен $150.

.

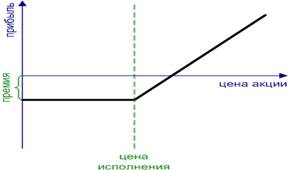

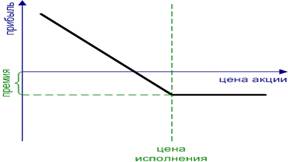

§2.2 Выигрыши и потери по опционам «колл» и «пут»

В предыдущем параграфе представлена стоимость опционов «колл» и «пут» при истечении. Однако чтобы определить выигрыши и потери от покупки или продажи опциона, необходимо принять во внимание премию. Это сделано в практической части работы (см. расчеты в Excel), где показаны более сложные опционные стратегии. Предполагается, что обратная сделка осуществляется непосредственно перед датой истечения опциона. Так как выигрыш покупателя — это проигрыш продавца, и наоборот, то каждый график на рисунке имеет зеркальное отражение.

Рассмотрим сначала рис. 1 и 2. Ломаные линии выигрышей и потерь представляют собой графики уравнения внутренней стоимости, минус премии по опционам.

Таким образом, можно сделать вывод, что ломаная линия выигрышей «пут» - это просто ломаная линия внутренней стоимости, равной Р, но смещенная вниз на величину премии опциона «колл». Аналогично, ломаная линия выигрышей опциона «пут» — это просто ломаная линия внутренней стоимости опциона «пут» равной смещенной вниз на величину опциона пут.

Выводы и расчеты см. в приложении в виде файла Microsoft Excel.

Какова действительная (или настоящая) цена опциона сегодня, если он истекает в некоторый момент времени в будущем? Чтобы ответить на этот вопрос, воспользуемся биноминальным методом оценки стоимости опциона. Он рассматривается ниже.

§2.3 Биноминальная модель оценки стоимости опционов

Для оценки стоимости опциона «колл» или «пут» можно использовать биноминальную модель оценки стоимости опциона (ВОРМ). Лучше всего представить ее на примере европейского опциона (European option), т.е. опциона, который может быть исполнен только в день его истечения. В этом случае мы предполагаем, что по базисной акции не выплачиваются дивиденды в течение срока действия опциона. Модель также можно модифицировать для оценки стоимости американского опциона (American option), т.е. опциона, который можно исполнить в любое время в течение срока действия опциона. Модель также можно использовать для оценки стоимости опционов на акции, по которым выплачиваются дивиденды в течение срока опционного контракта.

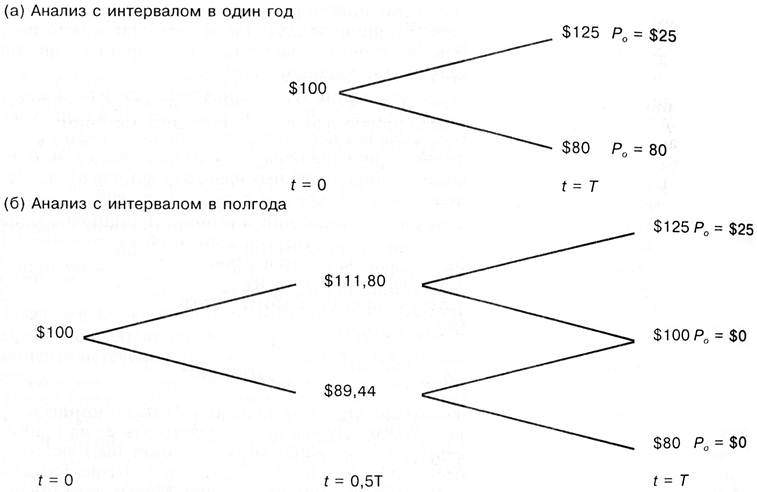

Для опционов «колл»Предположим, что цена акции компании Wopov сегодня (t = 0) равна $100, а через год (t= 1) эта акция будет стоить $125 или $80, т.е. цена акции за год или поднимется на 25%, или упадет на 20%. Кроме того, непрерывно начисляемая ставка без риска в расчете на год равна 8%.

Предполагается, что инвесторы могут предоставлять кредит (покупая 8%-ные облигации) и занимать средства (осуществляя «короткие» продажи облигаций) под данный процент.

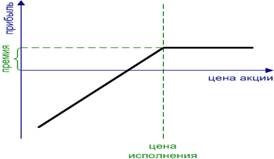

Рассмотрим опцион «колл» на акции компании Wopov с ценой исполнения $100 и датой истечения через год. Это означает, что на дату истечения стоимость опциона «колл» составит или $25 (если акция Wopov стоит $125), или $0 (если акция Wopov стоит $80). На рис. 2 (а) данная ситуация представлена с помощью «дерева цены». Поскольку оно имеет только две «ветви», которые показывают цены на дату истечения, модель называется биноминальной.

Рисунок 2

Оценка стоимостиЕсли надо узнать, чему равна внутренняя (действительная) стоимость опциона в момент времени 0, то для ответа на этот вопрос используется биноминальная модель оценки стоимости опциона.

Мы располагаем тремя возможностями делать инвестиций: вложить средства в акцию, опцион и облигацию без риска. Цены и результаты операции с акцией известны. Также известно, что $100 инвестируются в безрисковую облигацию, стоимость которой вырастет приблизительно до $108,33 с учетом непрерывно начисляемого процента равного 8% годовых10. Наконец, известны результаты опционной операции в конце периода. Требуется определить цену продажи опциона в настоящий момент.

Мы предположили, что возможны два положения вещей в будущем. Курс акции может пойти вверх или вниз. Для краткости назовем эти два состояния соответственно «верхнее положение» и «нижнее положение». Основные данные приводятся ниже:

| Ценная бумага | Выплаты в «верхнем положении» | Выплаты в «нижнем положении» | Текущий курс | |

| Акция | $125,00 | $80,00 | $100 | |

| Облигация | $108,33 | $108,33 | $100 | |

| Опцион «колл» | $25,00 | $0,00 | Надо найти | |

Несмотря на то что опцион «колл» на акции компании Wopov может показаться несколько необычным инструментом, его характеристики можно воспроизвести комбинацией акций компании Wopov и безрисковых облигаций. Более того, стоимость воспроизведенного портфеля составляет действительную стоимость опциона. Потому что в противном случае возникнет возможность совершить арбитражную операцию — инвестор может купить наиболее дешевый из двух альтернативных портфелей и продать более дорогой из них и таким образом получить гарантированный доход.

Сначала необходимо определить состав портфеля, который точно повторит выплаты по опциону «колл» на акции компании Wopov. Рассмотрим портфель из Nsакций компании Wopov и Nb безрисковых облигаций. В «верхнем положении» такой портфель принесет выплаты в размере $125 Ns + $108, ЗЗ Nb , в «нижнем положении» выплаты со-составят $80 Ns +$108,33 Nb В «верхнем положении» опцион стоит $25. Таким образом, Ns и Nbдолжны иметь такую стоимость, чтобы:

$125 Ns + $108,ЗЗ Nb = $25 (1)

C другой стороны, в «нижнем положении» опцион ничего не стоит. Таким образом, Nsи Nb должны иметь такую стоимость, чтобы:

$80 Ns + $108,33 Nb = $0 (2)

В приведенных линейных уравнениях имеются два неизвестных и они могут быть легко определены. Вычитая второе уравнение из первого, получим:

($125 -$80) Ns =$25 (3)

откуда Ns равно 0,5556. Подставив данное значение в уравнение (1) или уравнение (2), получим значение Nb = -0,4103.

Что это означает на финансовом языке? Это значит, что инвестор может воспроизвести платежи по опциону «колл», осуществив «короткую» продажу безрисковой облигации за $41,03 (заметьте, что инвестирование 0,4103 в 100-долларовую облигацию эквивалентно «короткой» продаже облигации за $41,03 или получение кредита в размере $41,03 по ставке без риска) и купив 0,5556 акций компании Wopov. Что это действительно так, можно увидеть из нижеследующего:

| Состав портфеля | Выплаты в «верхнем положении» | Выплаты в «нижнем положении» |

| Инвестиции в акции | 0,5556 х $125,00=69,45 | $0,5556х$80,00=44,45 |

| Выплата займа | -$41,03х1,0833=-44,45 | -$41,03х1,0833=-44,45 |

| Чистая выплата | $25,00 | $0,00 |

Так как воспроизведенный портфель обеспечивает те же выплаты, что и опцион «колл», то для определения действительной стоимости опциона необходимо определить его стоимость. Чтобы сформировать портфель, надо затратить $55,56 на покупку 0,5556 акций компании Wopov (по цене $100 за акцию). Кроме того, $41,03 получается от «короткой» продажи облигации. Таким образом, требуется только $14,53 ($55,56 -$41,03) собственных средств инвестора. Следовательно, это и есть действительная стоимость опциона «колл»

В общем виде, стоимость опциона «колл» будет равна:

V0=NsxPs+NbxPb

где V0 - стоимость опциона; Ps — цена акции; Pb — цена безрисковой облигации; Ns. и Nb - число акций и безрисковых облигаций, позволяющих воспроизвести выплаты по опциону.

Переоценка стоимости опционаЧтобы показать, что при цене опциона в $14,53 будет наблюдаться равновесное положение, посмотрим, что может сделать опытный инвестор, если опцион «колл» продается по более высокой или низкой цене. Предположим, опцион «колл» продается за $20, т.е. он переоценен. В этом случае инвестор решит выписать опцион, купив 0,5556 акций и заняв $41,03. Получаемая сумма в этом случае (т.е. для t= 0) составит $5,47 [$20 — (0,5556 х $100) + $41,03], что показывает чистый приток средств для инвестора, В конце года (т.е. для t = Т) инвестор получит следующие средства:

| Состав портфеля | Выплата в «верхнем положении» | Выплата в «нижнем положении» |

| Продажа опциона | -$25,00 | 0,00 |

| Инвестиции в акции | 0,5556х$125 = $69,45 | 0,5556 х $80 = $44,45 |

| Возврат займа | -$41,03 х 1,0833 = -$44,45 | -$41,03х 1,0833 = -$44,45 |

| Чистые выплаты | $0,00 | $0,00 |

Так как независимо от окончательной цены акции общая стоимость равна нулю, то при осуществлении данной стратегии риск для инвестора отсутствует. Таким образом, инвестор имеет возможность получать свободные средства до тех пор, пока опцион «колл» стоит $20, так как инвестиционная стратегия не требует в последующем от инвестора больше никаких затрат. Подобная ситуация не может быть равновесной, так как в этом случае любое лицо может получить свободные деньги аналогичным образом

Недооценка стоимости опционаПредставим теперь, что опцион «колл» продается за $10 вместо $20, т.е. он недооценен. В этом случае инвестор решит купить один опцион «колл», получив средства от «короткой» продажи 0,5556 акций, и инвестировать $41,03 под безрисковую ставку. Чистая денежная сумма после этого (т.е. для /= 0) составит $4,53 [-$10 + (0,5556 х $100) - $41,03]. Это означает, что инвестор получит чистый приток денежных средств. В конце года (т.е. для t = 7) инвестор получит следующие средства:

| Состав портфеля | Выплата в «верхнем положении» | Выплата в «нижнем положении» |

| Инвестиции в опцион «колл» | 25,00

| 0,00

|

| Возврат средств по «короткой» продаже акций | -0,5556х $125= -$69,45

| -0,5556 х $80 = -$44,45

|

| Безрисковое инвестирование | $41,03х 1,0833 = $44,45 | $41,03 х 1,0833 = $44,45 |

| Чистые выплаты | $0,00 | $0,00 |

И снова независимо от итогового курса акции общая стоимость портфеля paвна нулю. Это означает, что при осуществлении данной стратегии для инвестора отсутствует риск потерь. Таким образом, инвестор имеет возможность получать свободные деньги до тех пор, пока опцион «колл» стоит $10. Такая ситуация не может быть равновесной, поскольку любое лицо может получить свободные средства аналогичным образом.

Коэффициент хеджированияДопустим, что мы занимаем $41,03 и покупаем 0,5556 акций компании Wopov и таким образом, воспроизводим опцион «колл» на эти акции. Теперь рассмотрим то влияние которое окажет на стоимость воспроизведенного портфеля изменение курса акций завтра (а не через год). Так как в портфель входит 0,5556 акций, то стоимость портфеля изменится на $0,5556 при изменении курса акций Wopov на $1. Но так как опцион «колл» и портфель должны продаваться по одной цене, то цена опциона «колл» также должна измениться на $0,5556 при изменении курса акции на $1. Данная взаимосвязь называется коэффициентом хеджирования (hedge ratio) опциона. Он равен числу Ns которое было определено в уравнении выше.

Для опциона «колл» на акции компании Wopov коэффициент хеджирования составлял 0,5556, что равно ($25 - $0)/($125 - $80). Обратите внимание на то, что числитель равен разности между выплатами по опциону в «верхнем» и «нижнем» положениях, а знаменатель - разности между выплатами по акции в этих двух положениях. В общем виде в биноминальной модели:

h=(Pou-Pod)/(Pso-Psd)

где P- это цена в конце периода, а индексы обозначают инструмент (о - опцион, s -акция) и положение (и - «верхнее», d - «нижнее»).

Чтобы воспроизвести опцион «колл» в условиях биноминальной модели, необходимо купить h акций. Одновременно необходимо получить под ставку без риска средства путем «короткой» продажи облигации. Эта сумма равна:

B=PV(hPsd- Pod)

где PV- дисконтированная стоимость суммы, указанной в скобках (стоимости облигации в конце периода). В итоге стоимость опциона «колл» равна:

V0=hPs-B

где h и В - это коэффициент хеджирования и текущая стоимость «короткой» позиции по облигации в портфеле, который воспроизводит выплаты по опциону «колл».

Вполне резонно усомниться в точности модели ВОРМ, когда она основана на предположении, что курс акции компании Wopov может принимать в конце года только одно из двух значений. В действительности курс акции Wopov может принять в конце года любое из множества значений. Однако это не создает проблемы, так как мы можем развить модель.

Для рассматриваемого случая с акциями компании Wopov разделим год на два периода по шесть месяцев. Предположим, что за первый период курс акции Wopov может подняться до $111,80 (рост на 11,80%) или снизиться до $89,44 (падение на 10,56%). За следующие шесть месяцев курс акции Wopov может вновь или возрасти на 11,80%, или уменьшиться на 10,56%. Таким образом, курс акции Wopov будет изменяться в соответствии с одним из направлений «дерева цены» на рис. 2(б) за следующий год. Теперь акция Wopov может в конце года иметь один из следующих курсов: $125, $100 или $80. На рисунке также приводится соответствующая стоимость опциона для каждого значения курса акции.

Как по данным рисунка можно определить стоимость опциона «колл» на акции компании Wopov в момент времени 0? Ответ весьма прост. Изменение состоит лишь в том, что проблема разбита на три части, каждая из которых решается таким же образом, как было показано ранее при обсуждении рис. 2(а). Три части должны рассматриваться последовательно в обратном порядке.

Для опционов «пут»Можно ли использовать модель ВОРМ для оценки стоимости опционов «пут»? Так как формулы охватывают любой набор выплат, то их можно использовать для этой цели. Рассмотрим еще раз акции компании Wopov в случае годичного периода, при этом цена исполнения опциона «пут» — $100, дата истечения — один год с сегодняшнего числа. «Дерево цены» будет выглядеть следующим образом:

|

![]() $80 Р0 = $20

$80 Р0 = $20

Коэффициент хеджирования для опциона «пут» -0,4444 [($0-$20) /($125 - $80)]. Это отрицательная величина. Она означает, что повышение курса акции приведет к уменьшению цены опциона.

В равно - $51,28. Это - дисконтированная стоимость величины, которая в конце года составляет - $55,55. Так как это отрицательные величины, то они означают сумму, которую надо заплатить за облигации (т. е. отрицательная стоимость «короткой» позиции может рассматриваться как стоимость «длин ной» позиции).

Чтобы воспроизвести опцион «пут», следует осуществить «короткую» продажу 0,4444 акций Wopov и предоставить кредит (т.е. инвестировать в безрисковую облигацию) $51,28. Так как «короткая» продажа принесет $44,44, а за облигацию будет уплачено $51,28, то чистая стоимость воспроизведения портфеля составит $6,84 [($51,28 – (-$44,44))]. Таким образом,,это и есть действительная цена опциона «пут».

Это та же цена, что и полученная из уравнения (20.7): $6,84 [0,4444 х $100 -(-$51,27)] где h = 0,4444, В = -$51,28 и Ps= $100. Таким образом, полученные выше уравнения для опциона «колл» можно использовать применительно к опционам «пут».

§2.4 Модель Блэка-Шоулза

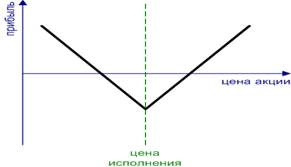

Фишером Блэком (Fisher Black) и Мертоном Шоулзом была разработана формула для оценки опционов, что после ее опубликования в 1973г. позволило отойти от субъективно- интуитивных, не точных оценок при определении цены опционов и подвести под него теоретическую базу.

Современное управление рисками, применяемое в страховании, торговле на фондовом рынке и инвестировании, основывается на возможности использовать математические методы для предсказания будущего. Конечно, не со 100%-ной вероятностью, но достаточно точно для того, чтобы принять взвешенное инвестиционное решение. Основополагающий принцип работы на финансовых рынках состоит в следующем: чем больший риск вы готовы на себя принять, тем на большее вознаграждение вы вправе рассчитывать. Использование математики никогда не сможет полностью элиминировать риск, но может помочь правильно оценить степень принимаемого на себя риска и решить вопрос о справедливом вознаграждении. В моделе Блэка-Шоулза опцион рассматривается как функция следующих элементов:

Цена базового актива и цена страйк (цена исполнения). Наиболее важный фактор, влияющий на цену опциона. Как уже говорилось ранее это соотношение между ценой лежащего в основе опциона актива и ценой страйк. Это соотношение определяет статус опциона ("в деньгах" или "вне денег") и внутреннюю стоимость опциона (величина, на которую цена базового актива выше или ниже цены страйк для опционов колл и пут соответственно).

Время, остающееся до даты истечения опциона. Время работает против покупателя опционов, так как цена опционов вне денег снижается ускоренными темпами с приближением даты их истечения. Этот эффект называется "разрушение временем" (time decay). Больший срок, остающийся до окончания срока действия опциона, означает большую неопределенность.

Степень колебаний (волатильность). Этот показатель отражает подверженность базового актива ценовым колебаниям. Величина премии по опционам в деньгах прямо пропорциональна ожидаемой ценовой неустойчивости базового актива.

Дивиденды. Повышенные дивиденды сокращают цену опционов колл и увеличивают цену опционов пут, потому что выплата дивидендов сокращает цену лежащих в основе опциона акций на сумму дивиденда. Дивиденды увеличивают привлекательность покупки и держания акций по сравнению с покупкой опционов колл и хранением резервов наличности. И обратно, продавцы в короткую должны учитывать выплату дивидендов, поэтому покупка опционов пут выглядит более предпочтительной, чем короткая продажа акций.

Уровень процентных ставок. Растущие процентные ставки увеличивают форвардную цену базовых акций, которая рассчитывается как цена акции плюс ставка по безрисковым активам на период действия опциона. Форвардная цена в модели понимается как стоимость акции на дату истечения опциона.

Основная привлекательность опционов для покупателя объясняется тем, что ему заранее известен максимально возможный размер убытков - это величина премии, уплаченной за опцион, тогда как потенциальная прибыль теоретически неограниченна - в случае значительного роста цены базовых акций в период действия опциона, покупатель может рассчитывать на высокую прибыль. Особенно привлекательны опционы на акции, рынок которых отличается резкими и сильными ценовыми колебаниями, например, акции компаний, производящих компьютерное оборудование и программное обеспечение. Многие нынешние миллионеры из Силиконовой долины заработали свое состояние в результате того, что реализовали полученные как часть зарплаты опционы на акции своих молодых перспективных компаний.

Формула использует четыре переменные: срок действия опциона, цена, уровень процентных ставок, степень рыночных колебаний и позволяет получить справедливую величину премии, уплачиваемой за опцион. Формула Блэка-Шоулза не только заработала, она привела к трансформации всего рынка. Когда в 1973г. открылась Чикагская биржа опционов, в первый день ее работы торговалось менее 1,000 опционов, а уже к 1995г. объем ежедневной торговли превысил 1 миллион опционов.

Роль, которую сыграла модель Блэка-Шоулза в росте нового рынка опционов, была так велика, что, когда на американском фондовом рынке в 1978г. произошел крах, влиятельный деловой журнал Forbes напрямую возложил ответственность за него на эту формулу. Шоулз на это обвинение ответил, что не формулу нужно винить, а участников рынка, которые еще не достигли необходимого уровня подготовки для ее применения.

История выведения формулы началась с того, что Фишер Блэк приступил к разработке модели оценки для варрантов. Он решил использовать расчет производной для измерения того, как меняется дисконтная ставка варранта с течением времени и в зависимости от движения цены. Выведенная формула очень напоминала хорошо известное уравнение теплообмена. После этого открытия к Блэку присоединился Майрон Шоулз, и результатом их совместной работы стала поразительно точная модель ценообразования для опционов. Фактически, их модель стала улучшенной версией предыдущей формулы, описанной Джеймсом Бонессом (A. James Boness) в своей докторской диссертации. Коррективы, внесенные Блэком и Шоулзом, относились к доказательству, что процентная ставка по безрисковым активам является точным дисконтным множителем, кроме того, они ушли от допущений о предпочтениях инвесторов в отношении принимаемого на себя риска.

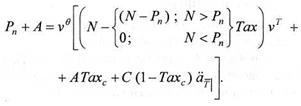

![]()

C - теоретическая премия по опциону колл

t - время, остающееся до срока истечения опциона, выраженное как доля года (количество дней до даты истечения/365 дней)

К - цена исполнения опциона (цена страйк)

r - процентная ставка по безрисковым активам

N(x) - кумулятивное стандартное нормальное распределение

е - экспонента (2,7183…)

![]()

![]()

s - - годовое стандартное отклонение цены базовых акций (историческая волатильность). Рассчитывается через умножение стандартного отклонения цены за несколько дней на квадратный корень из 260 (количество торговых дней в году)

ln - натуральный логарифм

Для понимания сути модели ее можно разделить на две части. Первая часть, SN(d1), отражает ожидаемую прибыль от покупки самих базовых акций. Расчет производится через умножение цены лежащих в основе акций (S) на изменение премии по опциону колл по отношению к изменению цены базового актива (N(d1)). Вторая часть модели,

![]()

дает приведенную стоимость выплаты цены исполнения (цены страйк) на дату истечения опциона. Объективная рыночная стоимость опциона колл рассчитывается путем вычитания второй части формулы из первой.

Допущения в модели Блэка-ШоулзаВ течение срока действия опциона дивиденды по базовым акциям не выплачиваются.

Большинство компаний выплачивают своим акционерам дивиденды, поэтому данное допущение в модели может показаться достаточно серьезным, учитывая тот факт, что высокие дивиденды снижают величину премии по опционам колл. Наиболее простой способ скорректировать модель в этом случае - вычесть дисконтированную величину будущих дивидендов из цены базовых акций.

Используются временные сроки исполнения для европейских опционов.

Европейские опционы могут быть исполнены только в день истечения своего срока, тогда как условия исполнения американских опционов позволяют исполнить опцион в любой момент срока его действия, что делает американские опционы более привлекательными из-за своей большей гибкости. Это ограничение не является основным недостатком, потому что очень мало опционов колл, которые исполняются задолго до даты истечения своего срока. Это верно, потому что когда вы исполняете опцион колл в начале срока действия, вы лишаетесь его остающейся временной стоимости, реализуя только внутреннюю стоимость. С приближением даты истечения опциона его временная стоимость уменьшается, тогда как внутренняя стоимость остается на том же уровне.

Рынки являются эффективными.

Данное допущение предполагает, что люди не могут постоянно предсказывать направление движения всего рынка или отдельной акции. Считается, что движение фондового рынка подчиняется законам непрерывного Itф процесса. Чтобы понять, что такое непрерывный Itф процесс, сначала нужно познакомиться с процессом Маркова - "наблюдение в момент времени t зависит только от результатов предыдущих наблюдений". Itф процесс отличается от процесса Маркова только своей непрерывностью во времени. Пример непрерывности - рисование, не отрывая карандаш от бумаги.

Случайное движение цены акции - одно из основных допущений модели Блэка-Шоулза. Она строится на теории эффективного рынка, которая гласит, что ценовые колебания полностью отражают знания и ожидания инвесторов, поэтому трендовых или инерционных акций не существует (trending stock or momentum stock - акции, которые обладают сильными инерционными качествами). Опционы, цена страйк которых близка к текущей цене базовых акций, и опционы, торгуемые в достаточно больших объемах, оценены рынком объективно. Из данного предположения можно сделать вывод: если рыночная цена опциона является объективной и справедливой, то она может быть зафиксирована в формуле Блэка-Шоулза, тогда как волатильность становится неизвестной переменной. Поэтому многие инвесторы, занимающиеся опционами, часто принимают решение на основе предполагаемой "рыночной волатильности" (implied volatility), т.е. покупают опционы с низкой степенью колебаний и продают опционы, отличающиеся высокой ценовой неустойчивостью, а не на основе прогнозов в отношении движения базового актива.

Отсутствие взимаемых комиссий.

Обычно при покупке и продаже опционов с рыночных участников взимаются комиссионные. Даже трейдеры в зале биржи уплачивают своего рода комиссию, правда, очень низкую. Вознаграждения, уплачиваемые индивидуальными инвесторами, более значительны и даже могут привести к искажению результата применения модели.

Уровень процентных ставок остается неизменным и известен заранее.

Модель Блэка-Шоулза использует в качестве этой неизменной и известной процентной ставки ставку по безрисковым активам. В реальности такой единой ставки по безрисковым активам не существует, и обычно в этих целях используется дисконтная ставка по казначейским векселям за 30 дней до срока погашения. В периоды быстро меняющихся процентных ставок эти 30-дневные ставки также меняются, нарушая одно из допущений данной модели.

Модель основывается на логнормальном распределении цен акций.

Хотя функция нормального распределения является составной частью модели, использование экспоненты делает распределение логнормальным. Проблема при использовании нормального распределения состоит в том, что оно предполагает возможность для цены акций принимать отрицательные значения. Поэтому в случае цены акций чаще всего используется логнормальное распределение, предполагающее, что цены на акции могут принимать значения в интервале от нуля до бесконечности.

Заключение

Опцион — это контракт между двумя инвесторами, который предоставляет одному инвестору право (но не обязательство) продать или купить у другого инвестора определенный актив по определенной цене в течение определенного периода времени. Существует два основных вида опционов. Это опцион «колл» и опцион «пут».

Опцион «колл» на акции дает право покупателю приобрести определенное количество акций определенной компании у продавца опциона по определенной цене в любое время до определенной даты включительно.

Опцион «пут» на акции дает его покупателю право продать определенное количество акций определенной компании продавцу опциона по определенной цене в любой момент времени до определенной даты включительно.

Общими для обоих видов опционов являются параметры:

· Компания, акции которой могут быть куплены.

· Число приобретаемых акций.

· Цена приобретения акций, именуемая ценой исполнения (exercise price), или цена «страйк».

· Дата, когда право купить утрачивается, именуемая датой истечения (expiration date).

Существуют два стиля опциона: европейский и американский. Европейский стиль означает, что опцион может быть использован только в фиксированную дату; американский стиль - в любой момент в пределах срока опциона.

Опционная торговля на биржах облегчается благодаря стандартному характеру контрактов. Данные биржи пользуются услугами клиринговой корпорации, которая регистрирует все сделки и выступает покупателем опционов для всех продавцов опционов и продавцом для всех покупателей опционов.

Продавцы опционов должны вносить маржу для обеспечения исполнения своих обязательств. Сумма и форма маржи зависят от конкретного опциона и осуществляемой стратегии.

Внутренняя стоимость опциона «колл» равна разности между курсом акции и ценой исполнения опциона при условии, если эта разность положительна. В противном случае внутренняя стоимость опциона равна нулю.

Внутренняя стоимость опциона «пут» равна разности между ценой исполнения и курсом акции при условии, если эта разность положительна. В противном случае внутренняя стоимость опциона равна нулю.

Опционы «колл» и «пут» не могут стоить меньше их внутренней стоимости. Однако они могут продаваться по более высокой цене, чем их внутренняя стоимость, в результате наличия временной стоимости.

Биноминальная модель оценки премии опциона может использоваться для определения действительной стоимости опциона при предположении, что базисный актив равен одной из двух возможных известных цен по истечении каждого из ограниченного числа периодов и при условии, что известна его цена в начале каждого периода.

Коэффициент хеджирования опциона показывает изменение стоимости опциона при изменении цены базисного актива на $1.

В соответствии с моделью оценки стоимости опциона Блэка-Шоулза стоимость опциона определяется пятью факторами: рыночным курсом акции, ценой исполнения, сроком действия опциона, ставкой без риска и риском обыкновенной акции (при этом предполагается, что ставка без риска и риск обыкновенной акции - постоянные величины в течение всего времени действия опциона).

Список Литературы

1. Балабушкин А. Некоторые характеристики рынка опционов в FORTS.//РЦБ.

2. Буренин А.Н. Рынки производных финансовых инструментов, М.:Инфра-М, 1996

3. Буренин А.Н. Фьючерсные, форвардные и опционные рынки.: Тривола, 1994

4. Чесноков. А.С. Инвестиционная стратегия, опционы и фьючерсы. НИИ Управления Мин. Экономики РФ, 1993.

5. Четыркин Е.Н. Финансовая математика: Учебник, М., 2003

6. Архив журнала "Рынок ценных бумаг" (www.rbc.ru)

7. Общедоступная информация сайта Промышленно-строительного банка (www.icbank.ru)

8. Материалы издания «Корпоративный менеджмент» (www.cfin.ru)

[А1]Типа только для некоммерческого использования =) Преследуется физической силой. Пишите на аську 513340

Похожие работы

... опционов применяются в основном две модели: · Биноминальная модель; · Модель Блека-Шоулза. Эти модели играют большую роль в инвестиционном анализе. Рассмотрим и дадим оценку каждой из них. 2.2 Биноминальная модель оценки опциона Для оценки стоимости опциона «колл» или «пут» можно использовать биноминальную модель оценки стоимости опциона (ВОРМ). Лучше всего представить ее на примере ...

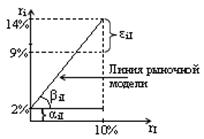

... доходов, прибыли; - неопределенность финансовых результатов в будущем; - шанс какого-либо исхода, благоприятного или неблагоприятного. Финансовый риск всегда связан с финансовым активом. Характеристика финансовых активов – доходность и риск (r(t)). Доходность финансового актива – это годовая процентная ставка, отражающая отдачу на капитал, вложенный в финансовый актив. r(t) – ожидаемая ...

... коэффициента на уровне 1,25-1,3 можно рассматривать как тот порог, выше которого, как правило, начинается спекулятивный прирост цены акции. 2. Оценка стоимости привилегированных акций Привилегированными акциями называются акции, по которым, как правило, предусмотрена регулярная выплата фиксированных дивидендов. Привилегированные акции обладают преимуществами по сравнению с обыкновенными ...

... из наиболее общих и распространенных подходов к оценке стоимости ценных бумаг является метод дисконтирования ожидаемых денежных потоков. Мы намерены остановиться на некоторых его особенностях и специфике, возникающих при оценке привилегированных акций. Как известно, в общем случае стоимость акций равна текущей стоимости будущих дивидендных выплат (т.е. продисконтированных по соответствующей ...

0 комментариев