Навигация

Етапи формування фондового ринку в Україні

3.1. Етапи формування фондового ринку в Україні.

Спробуємо розглянути умови виникнення фондового ринку в Україні. На мій погляд, його формування відбувалося в кілька етапів.

Перший етап — це період виходу України зі складу Радянського Союзу, що збігся у часі з процесом створення приватних акціонерних та фінансових компаній, які займалися залученням коштів населення під випуск власних цінних паперів. І хоч діяльність цих установ на ринку цінних паперів була стихійною й неорганізованою, а самі цінні папери мали характер штучно підтримуваної вартості, цей етап можна назвати першими кроками фондового ринку в Україні.

Саме через те, що на перших порах розвиток цього сегмента економіки йшов хаотично і безконтрольно, він призвів до значних потрясінь і надовго сформував у масовій свідомості недовіру до фондових інструментів як до об'єктів інвестування. Це, у свою чергу, загальмувало процес розвитку інституту приватного інвестування в Україні навіть до сьогодні. Адже у більшості розвинутих країн роль і частка приватних інвесторів (фізичних осіб) має величезне значення у функціонуванні фондового ринку країни.

Другий етап розвитку ринку цінних паперів виник у зв'язку з випуском в обіг та створенням вторинного ринку купівлі-продажу компенсаційних сертифікатів і чорного ринку приватизаційних майнових сертифікатів — ваучерів. Ціна первинного ринку — 500 грн. за ваучер та 10 і 20 грн. за компенсаційний сертифікат — виявилася надто умовною. А от вторинні ринки продемонстрували до цього виду державних цінних паперів можливість дієвості ринкового механізму ціноутворення. Такі інструменти, як ПМС, КС, пільгова передплата, знов повернули приватного інвестора до ринку, причому психологічно для пересічного громадянина не було значних ризиків при втраті вартості ПМС чи КС, що давало змогу привернути увагу значної кількості фізичних осіб до процесу приватизації. У цей період створюються псевдобіржі — центри сертифікатних аукціонів, велика кількість фінансових посередників (довірчих та інвестиційних компаній), формується інформативна база та інші інфраструктурні підрозділи.

Звичайно, сьогодні більшість науковців оцінює масову приватизацію як таку, що не мала економічного сенсу, бо в неї наперед не закладений механізм виявлення реального власника, тобто в результаті масової приватизації

контроль над підприємством розпилюється серед великої кількості акціонерів, що, як правило, не дає змоги здійснювати ефективне управління підприємством. Але, з іншого боку, масова приватизація має велике значення для формування інвестиційної свідомості нації та розвитку культури інвестування. Слід також зазначити, що за рахунок розпилення власності на перших кроках розвитку фондового ринку з'являється грунт для розвитку брокерських і дилерських компаній.

Розвиток інституту приватної власності через випуск ПМС, КС та розміщення акцій підприємств через пільгову передплату ознаменував початок реального процесу становлення українського ринку цінних паперів. Саме масо-

ва приватизація була тим чинником, що дав поштовх і став реальною базою створення фондового ринку та його інфраструктури в Україні.

Другий етап розвитку фондового ринку в Україні відіграв величезну роль у формуванні інвестиційної свідомості нації та створенні об'єктивних умов для подальшого розвитку фондового ринку. Якщо другий етап характеризувався масовою, тобто народною, приватизацією, то третій етап характеризується пошуком ефективного власника, що зумовило пошук нових систем розподілу власності, продаж об'єктів великої приватизації та активне залучення до приватизаційних процесів зовнішніх інвесторів. Основною відмінністю третього етапу від другого став акцент на грошову приватизацію, що зумовило розвиток певної інфраструктури для забезпечення цього процесу. Слід зазначити, що масова (ваучерна) приватизація тривала досить довго, але з початком грошової приватизації вона вже не мала того значення.

Третій етап розвитку фондового ринку характеризувався такими факторами:

1) активний продаж державою значних пакетів акцій великих підприємств;

2) бурхливий розвиток біржових та позабіржових систем обігу акцій;

3) поява значної кількості фінансових посередників, що оперували вже не сертифікатами, а реальними грошима;

4) концентрація власності шляхом активного скуповування акцій у населення;

5) розвиток ринку державних боргових зобов'язань;

6) вихід на ринок у ролі покупців великих зовнішніх інституціональних та приватних інвесторів.

Розвиток біржової торгівлі викликав створення значної кількості спеціалізованих брокерських компаній, основним видом діяльності яких стали операції за кошти на ринку цінних паперів. Значний інтерес до брокерського бізнесу був зумовлений такими факторами, як значний рівень прибутковості, поява великої кількості зовнішніх покупців, зацікавлених у портфельних інвестиціях в українські цінні папери, і так званий інвестиційний бум на ринках, що народжуються (зокрема в Росії). У цей період починається процес концентрації власності шляхом придбання стратегічними покупцями цінних паперів на відкритому ринку, причому значна кількість операцій відбувається шляхом купівлі цінних паперів у населення.

Цей період характеризується бурхливим розвитком інфраструктури фондового ринку: з'являється велика кількість торговельних майданчиків, розвиваються реєстраторські й депозитарні установи, створюється позабіржова фондова торгова система, розвиваються професійні асоціації та спілки. На жаль, сьогодні можно констатувати: органи влади і контролю не були належним чином підготовлені до такого бурхливого розвитку ринку, що призвело до значної кількості правопорушень та зловживань.

Із розвитком ринку корпоративних цінних паперів отримав значний імпульс до налагодження і сегмент державних боргових зобов'язань — як внутрішніх (облігації внутрішньої державної позики), так і зовнішніх (євробондз). Саме бурхливий розвиток корпоративного сегмента фондового ринку в Україні, який утворився в результаті приватизаційних процесів, дав змогу отримати значні суми коштів на внутрішньому і міжнародному фінансових ринках під боргові зобов'язання держави. Український фондовий ринок стрімкими темпами збільшував свою капіталізацію і залучав дедалі більшу кількість інвесторів.

Оцінюючи цей етап розвитку ринку, слід зауважити, що основними його учасниками стали зовнішні портфельні інвестори, більшість операторів ринку мала на меті передусім спекулятивні цілі. Даний факт відбивався на обсягах і методах продажу об'єктів державної власності — як правило, до продажу пропонувалися незначні пакети середніх і великих інвестиційне цікавих підприємств. Основними досягненнями цього етапу розвитку ринку можна назвати:

1) розвиток ринкової інфраструктури (біржові та позабіржові установи, агенції з перереєстрації прав власності — незалежні реєстратори та депозитарні установи, створення професійних асоціацій);

2) створення галузі професійних учасників фондового ринку (брокерських та фінансових компаній);

3) поява та розвиток спеціальних Державних контролюючих установ (державна комісія з цінних паперів і фондового ринку);

4) активне входження до українського фондового ринку зовнішнього венчурного капіталу.

Основною хибою цього етапу, на мій погляд, є переоцінка можливостей національного фондового ринку, штучне форсування його розвитку та стратегічні помилки у процесі проведення приватизації, посилені світовою фінансовою кризою. Основною помилкою державних органів приватизації, на мою думку, стало затоварювання ринку дрібними пакетами інвестиційне привабливих підприємств під час світової фінансової кризи. Це призвело до нераціонального розпорошення власності, втрати інтересу до ринку з боку стратегічних покупців та, як наслідок, до відпливу портфельних інвесторів.

На даному етапі в умовах світової фінансової кризи державі в особі органів, що проводять первинне розміщення цінних паперів, слід було б створити штучний дефіцит на дрібні пакети й активізувати продаж мажоритарних пакетів стратегічним покупцям. Такі кроки підтримали б ліквідність ринку дрібних пакетів, що, у свою чергу, дало б змогу отримати значно більше коштів при реалізації мажоритарних пакетів акцій.

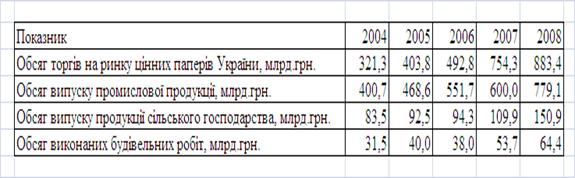

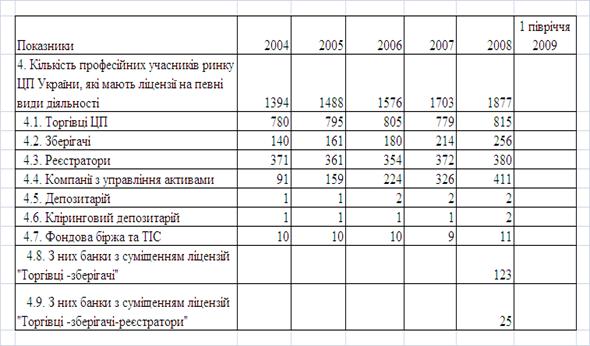

Четвертий етап розвитку фондового ринку в Україні, який відраховується від початку фінансової кризи і до сьогодні, ставить більше запитань, аніж дає відповідей щодо перспектив розвитку фондового ринку в країні. На сьогодні український ринок має досить добре розвинену систему обігу цінних паперів (національну депозитарну систему, електронні торгові системи і т. ін.), розвинуті контролюючі органи та органи захисту прав акціонерів, але активність у цьому сегменті економіки дуже незначна. Кількість суб’єктів підприємницької діяльності на ринку цінних паперів у 1999р. наведена у додатку № 18. Тому є низка об'єктивних факторів, серед яких основний — це недостатня глибина приватизації великих підприємств, що призводить до відсутності на українському ринку стратегічних покупців. Держава повинна активізувати продаж контрольних пакетів акцій великих підприємств із залученням висококваліфікованих фахівців у галузі інвестиційного менеджменту та консалтингу. Це зможе дати новий імпульс для розвитку національного фондового ринку.

Похожие работы

... для інвестицій у виробничу і невиробничу сфери, структурній перебудові економіки, її реструктуризації, позитивній динаміці соціальної структури суспільства та підвищенню добробуту кожної людини шляхом вільного розпорядження цінними паперами. ІІ. Структура ринку цінних паперів та механізм його функціонування. Ринок цінних паперів - це частина фінансового ринку (інша його частина - ринок банкі ...

... ринку цінних паперів на біржах України у 2008 році 1.4 Стратегії діяльності Національного банку України та комерційних банків на ринку цінних паперів в Україні 1.4.1 Стратегія діяльності Національного банку України на ринку цінних паперів Стратегія діяльності Національного банку України на ринку цінних паперів України обумовлена вимогами Закона України „Про Національний банк України” [ ...

... певними рамками, з іншого - на принципах самоврядування, раціональності та моралі. Сучасний досвід ряду розвинених країн свідчить про те, що внаслідок розвитку комп’ютерних технологій і засобів зв’язку контакти поміж національними ринками цінних паперів стали більш інтенсивними, інтернаціоналізація ринків цінних паперів одночасно сприяє посиленню конкуренції між ними. Остання виявилась однією з ...

... у процес саморегулювання. Яскравий приклад такої моделі - ринок цінних паперів Великобританії. У реальній практиці розвинутих зарубіжних країн ступінь централізації та жорсткість державного регулювання ринку цінних паперів коливається між цими двома крайніми моделями. З числа більш ніж 30 країн з розвинутими ринками цінних паперів понад 50 відсотків мають самостійні відомства (комісії з ці ...

0 комментариев