Навигация

Эффективный контроль за расходами

2. Эффективный контроль за расходами .

Вывод. Удовлетворителен банковский менеджмент но управлению эффективностью банковской деятельности (финансово-экономический аспект управления) на финансовом рынке и внутренней структурой управления банка как само- управляемой организационной системой (организационный аспект управления).

3.4 Пути повышения эффективности деятельности Норильского ОСБ.

При проведении анализа деятельности Норильского отделения Сбербанка РФ были выявлены четыре основные проблемы:

- не диверсифицирован кредитный портфель ;

- малая доля процентных доходов ;

- высокие операционные расходы ;

- малая доля дешевых источников .

Не диверсифицирован кредитный портфель. Основная масса активов вложена в ценные бумаги, что по сути отражает общую тенденцию складывающуюся в банковской сфере.

Малая доля процентных доходов. Отсутствие диверсификации вложений напрямую сказывается на процентных доходах.

Высокие операционные расходы связаны с тем, что банк привлекает дорогие средства (срочные депозиты).

Малая доля дешевых источников вызвана малым числом клиентов на расчетно-кассовом обслуживании (счета до востребования).

При решении данных проблем следует определить на каком уровне макро или микро[4] будет осуществляться ее решение.

Кроме проблем выявлены также некоторые возможности:

- высокий спрос на ссуды со стороны населения, удовлетворение этой потребности принесет банку дополнительные доходы;

- привлечение на расчетно-кассовое обслуживание юридических лиц.

Первую проблему диверсификации вложений можно решить на микроуровне (если это не противоречит приоритетам вложения средств установленных на макроуровне), путем размещения средств в кредитование и ссуды. Основной проблемой при этом является определение кредитоспособности заемщика.

При определении кредитоспособности физического лица существует простой механизм:

- определяется место работы ссудозаемщика;

- определяется его средняя заработная плата;

На основе этого принимается решение о выдаче ссуды

Более сложная ситуация складывается при определении платежеспособности юридического лица. Существующий механизм проверки по балансу не всегда дает однозначный ответ.

Существует метод анализа по платежным матрицам, суть которого в следующем. Предприятие состоит на расчетно-кассовом обслуживании в банке и обращается в банк с кредитной заявкой. Оно связано в своей хозяйственной деятельности в основном с предприятиями-клиентами того же банка, поэтому предлагаемый метод будет действовать тем успешнее, чем меньше смежников окажется вне матрицы взаимных платежей.

Как на основании финансовых обменов между предприятиями определить надежность предприятия-заемщика и таким образом решить вопрос о предоставлении или непредставлении ему кредита?

Во-первых определим методику анализа.

1. Рассмотрим типологию кредитных проектов. Тип кредитного проекта определяется целью, для которой заемщик берет ссуду:

-закупка регулярных товаров народного потребления, сезонных товаров или разовых товаров в России, в ближнем или дальнем зарубежье;

-расширение своего действующего производства товаров народного потребления;

-открытие нового производства нового товара народного потребления;

-открытие нового производства нового продукта производственного назначения;

-технологическая модернизация, направленная на сокращение удельных материальных затрат, трудоемкости;

2.Направленность финансового анализа. Центральный вопрос предлагаемого финансового анализа —"будет ли заемщик располагать прибылью, чтобы погасить кредит и выплатить проценты?". Сегодняшний российский заемщик работает в нестабильной инфляционной среде, и его прибыль в значительной степени предопределяется смежниками: продавцами ресурсов для его производства и покупателями его продукции.

3. Имеющаяся у банка финансовая информация позволяет составить прогноз финансовой обстановки, ожидающей в ближайшее время предприятие — потенциального заемщика, и вынести обоснованное суждение относительно его кредитной заявки.

Базой прогноза могут служить динамические ряды матриц взаимных платежей (табл. 14), сформированные на основании платежных поручений, платежных требований и иных платежных документов. В таблице 14 представлены семь финансовых субъектов: четыре предприятия (А, Б, В, Г); население: государство, собирающее налоги и выплачивающее пенсии и зарплаты бюджетникам, а также все внешние по отношению к банку предприятия. Каждое число в таблице — это платеж, в крайнем левом столбце, записан плательщик этого платежа, в верхней строке — его получатель.

Взаимные платежи в январе Таблица 14

| А | Б | В | Ã | Зарплата | Экспорт | Налоги | Прибыль | Всего | |

| А Б В Г Население Импорт Бюджет Выручка | - 1 2 3 43 0 0 49 | 10 - 2 1 17 5 5 40 | 15 10 - 2 14 14 0 55 | 1 5 14 - 30 0 0 50 | 7 5 15 11 - 0 82 120 | 0 5 13 14 0 - - 32 | 11 6 8 9 10 - - 44 | 5 8 1 10 6 - - 30 | 49 40 55 50 120 19 87 - |

Читая строчку, относящуюся к предприятию, находим компоненты его затрат, а читая столбец — составляющие поступлений. Все написанные строки информационно обеспечены, так как все платежи предприятию проходят через банк (скажем, должны проходить через банк). Все столбцы, за исключением столбца "прибыль", также информационно обеспечены. Прибыль получается вычитанием из выручки всех платежей предприятия, перечисленных в предшествующих столбцу "прибыль" столбцах. Сумма по столбцу предприятия совпадает с суммой по строке того же предприятия.

На основе таблицы строим граф зависимостей

Отдельно взятая январская таблица дает основание для выводов о взаимозависимости финансовых субъектов. Предприятие А покупает продукцию у "Б" и "В" и продает свою продукцию в основном населению. Предприятие Б покупает сырье у "В", "Г" и сторонних предприятий и продает свои изделия населению и т.д.

Названные платежи можно изобразить в виде графа, показанного на рис. 1.

![]()

![]() А

А

![]()

![]()

![]()

![]() Бюджет Население Б Сторонние

Бюджет Население Б Сторонние

В

Г

Рис 1. Граф зависимостей

Термин "зависимость" следует понимать так, что если Х платит Y, то Y зависит от X, так как Х может заплатить Y, а может и не заплатить. Стрелки на рис. 1 направлены к зависимым субъектам от тех, от кого они зависят.

"В" и "Г" находятся в самом зависимом положении, ибо в них упираются непосредственно или через посредство смежников все стрелки. Например, "Г" — это электростанция, использующая природный газ как топливо и оплачивающая его стоимость сторонней организации. Она зависит от платежеспособности всех предприятий и особенно от энергопотребляющего "В". На рис. 1 не изображена зависимость населения от предприятий и зависимость бюджета от предприятий. Такие зависимости имеются, ибо население получает от предприятий зарплату, а бюджет — налоги и отчисления. Эти зависимости делают граф замкнутым, и получающиеся циклы охватывают все или очень многие финансовые субъекты.

Удельные платежи. В табл. 15 даны те же сведения о взаимных платежах в январе, что и в табл. 14, но в относительных единицах: каждое число в столбце поделено на "выручку", которая замыкает столбец. Теперь, читая по столбцу, находим доли каждого плательщика, получающего продукцию того субъекта, который записан в верхней клетке столбца.

Удельные платежи в январе Таблица 15

| А | В | В | Г | Зарплата | |

| А Б В Г Население Импорт Бюджет Выручка | - 0,02 0,04 0,06 0,88 0 0 1,00 | 0,25 - 0,05 0,03 0,43 0,13 0,13 1,00 | 0,27 0,18 - 0,04 0,25 0,25 0 1,00 | 0,02 0,10 0,28 - 0,60 0 0 1,00 | 0,06 0,04 0,13 0,09 - 0 0,68 1,00 |

Удельные затраты. Каждое предприятие выступает в роли продавца и покупателя одновременно. Табл. 16 содержит так называемые удельные затраты предприятия: каждая цифра в строчке предприятия делится на выручку, записанную в последнем столбце.

Таблица

Удельные затраты в январе Таблица16

| А | Б | В | Ã | Зарплата | Экспорт | Налоги | Прибыль | Всего | |

| А Б В Г | - 0,03 0,04 0,06 | 0,20 - 0,04 0,02 | 0,31 0,25 - 0,04 | 0,02 0,13 0,25 - | 0,14 0,13 0,27 0,22 | 0 0,13 0,24 0,28 | 0,22 0,15 0,15 0,18 | 0,10 0,20 0,02 0,20 | 1,00 1,00 1,00 1,00 |

Эта таблица по столбцу нечитаема: ничто не объединяет относительные платежи, собранные в одном столбце. Зато по строчке выстроены удельные затраты предприятия: чтобы получить 1 ден. единицу выручки, предприятие А должно закупить у предприятия Б сырья на 0,20 ден. единицы, у "В" — 0,31, у "Г" — на 0,02, 0,14 ден. единицы затратить на зарплату, 0 ден. единиц отдать сторонним предприятиям, 0,22 — на налоги, прибыли остается 0,10 ден. единицы. Если предприятие А захочет получить 2 ден. единицы выручки, то при неизменных технологии и ценах все перечисленные затраты умножатся на 2. Удельные затраты, относящиеся к предприятиям, носят название удельных сырьевых затрат, или материалоемкостей.

Граф влияний и списки влияний

Матрица удельных затрат может быть представлена в виде графа (как это было сделано с удельными платежами), который предлагается называть графом влияний (рис. 2).

![]()

![]()

![]() А Б

А Б

![]() В Г

В Г

Рис2. Граф влияний

Предприятие А покупает сырье у "В" (0,31) и "Б" (0,20); "Б" производит закупки в основном у "В" и "Г"; "В" — у "Г. Перечисленные существенные покупки изображены на рис. 2 в виде стрелок, направленных от того, кто продает, к тому, кто покупает. Матрица удельных затрат и граф влияний выделяют существенных продавцов для данного предприятия. Если первое направление анализа — матрица удельных платежей и граф зависимостей — фокусирует внимание на покупателях и их неплатежах, то второе — матрица удельных затрат и граф влияний — выделяет существенных покупателей с их возможностями повышения цен

Объединение платежных матриц. Платежные поручения содержат имя получателя платежа, платежные требования — имя отправителя платежа, и каждое из них — имя подателя платежного документа. Когда оба субъекта финансового обмена обслуживаются одним банком, то каждый платеж находит свою клетку в банковской матрице взаимных платежей. Если же стороны обслуживаются разными банками, то в описанной методике чужое предприятие попадает в общую клетку сторонних предприятий, в которой его индивидуальный вклад суммируется с другими вкладами и становится невыделяемым. Показатели, фигурирующие в строке "импорт" и в столбце "экспорт", как уже отмечалось, наименее предсказуемы, поэтому любое уменьшение значений этих показателей ведет к повышению информированности банка. Здесь может быть предложена идея объединения платежных матриц двух или нескольких отделений Сбербанка. В результате объединения уменьшатся значения этих показателей и связанная с ними степень влияния неопределенности на результат.

Формирование матрицы взаимных платежей. Источниками матрицы взаимных платежей являются следующие документы:

1) платежные поручения на оплату товаров, оказанных услуг, выполненных работ, на предварительную оплату товаров и услуг, на оплату авансов:

2) платежные поручения по перечислению налогов, сборов и обязательных платежей;

3) аккредитивы:

4) платежные требования — поручения;

5) денежные чеки:

6) объявления на взнос наличных денег на расчетный счет предприятия;

7) векселя.

Месячные обмены между двумя предприятиями получаются суммированием за месяц всех платежных поручений, аккредитивов, платежных требований — поручений и векселей, относящихся к двум данным предприятиям. Платежи населения предприятию фиксируются в "объявлениях на взнос наличных денег" предприятием на его счет. Поступления из бюджета задаются платежными поручениями, исходящими от финансовых органов. Зарплата — в денежных чеках, налоги — в платежных поручениях по перечислению налогов, сборов и обязательных платежей. Строка "импорт" и столбец "экспорт" вычисляются по уже упомянутым платежным документам, в которых второй стороной выступает стороннее предприятие.

Подводя итог определим что же нам дала платежная матрица,

Во-первых, определяется круг существенных покупателей. Во-вторых, устанавливаются существенные продавцы. В-третьих, в составе клиентов банка выделяются циклические зависимости, представляющие особенную зону финансового риска. Дальнейший анализ зависит от принадлежности кредитного проекта к тому или иному типу из перечня, данного в разделе "Типология кредитных проектов". Наличная банковская информация позволяет оценить динамику прибыли только тех смежников из окружения заемщика, которые попадают в число существенных. Прибыль остальных смежников определяется по принятым методикам.

С помощью выдачи кредитов и ссуд решаем и другой вопрос -повышение доходов по кредитных операциям, которые будут покрывать расходы по операционной деятельности, что в свою очередь приведет к увеличению общей прибыли банка.

Проблема дороговизны привлеченных средств естественна для Сбербанка, так как для привлечения денежных средств во вклады банк должен заинтересовать вкладчиков, что делается посредством процентных ставок. В этой связи следует размещать привлеченные средства под высокие проценты, то есть выдавать кредиты и ссуды.

Малая доля счетов до востребования является, с одной стороны, проблемой для банка, с другой стороны неиспользованной возможностью. Работая в этом направлении Отделение имеет возможность привлечь на свои счета дешевые денежные ресурсы. Но по таким ресурсам нельзя опредилить временной горизонт их использования. Поэтому вложения этих средств следует осуществлять в государственные ценные бумаги высоколиквидные и надежные по своей сути. В данный момент вложения в ценные бумаги осуществляются за счет собственных средств и срочных депозитов.

Продолжая разговор о складывающихся возможностях банка рассмотрим тенденцию увеличения спроса на ссуды физических лиц.

В данный момент Отделение не может в полном объеме удовлетворить спрос населения на ссуды это связано с тем что банк физически не справляется с потоком желающих. Естественное управленческое решение в этой ситуации расширение кредитного отдела, которое может быть принято на микроуровне.

Но если рассмотреть проблему с точки зрения маркетинга видится другой вариант - спрос рождает предложение. С банковской точки зрения это будет выглядеть, на мой взгляд, как повышение процентной ставки по ссудам. Но так как размер процентной ставки устанавливается с верху проблема должна решаться на макроуровне. Территориальный банк должен предоставить Отделениям возможности самим устанавливать процентную ставку по ссудам, путем применения к базовой ставке повышающих или понижающих коэффициентов в зависимости от спроса. Но этому должен предшествовать анализ окружающей среды.

Попробуем представить это в виде таблицы.

Ссуды выданные . Базовая ставка 30%. Таблица17

| Период | Примененный коэффициент | % с коэффициентом | Объем выданных сумм млрд.руб. | Объем сумм выданных с коэффициентом млрд.руб. |

| 1 кв. | 1,05 | 31,5 | 5 | 6,575 |

| 2 кв. | 1,02 | 30,6 | 7 | 9,142 |

| 3 кв. | 1 | 30 | 10 | 13 |

| 4 кв. | 1,08 | 32,4 | 15 | 19,86 |

| Итого: | 37 | 48,577 | ||

Средний процент за год при этом составил 31.29. При этом банк дополнительно получил 0.48 млрд.руб.

ЗаключениеПодведя общие итоги работы отметим главное Норильское ОСБ в полной мере отражает ситуацию сложившуюся в банковской сфере, а именно предпочтение размещать активы в государственные ценные бумаги, а не в кредитование и инвестиции.

Отделению следует всерьез задуматься над диверсификацией вложений, иначе с изменением доходность ЦБ, что вполне возможно при снижении уровня инфляции в 1997 году, отделение не сможет покрывать операционных расходов что неминуемо приведет к снижению рентабельности деятельности. Также нужно рассмотреть вопрос об интенсификации работ направленных на привлечение юридических лиц на расчетно-кассовое обслуживание, что даст большой объем дешевых финансовых ресурсов. Осуществить это можно путем расширения отдела по работе с юридическими лицами, а также при наличии соответствующей программы действий по выявление потенциальных клиентов.

Кредитование и выдачу ссуд следует осуществлять за счет средств полученных по срочным депозитам. Что приведет к увеличению операционных доходов Отделения. Но кредитование нельзя осуществлять без предварительного анализа. Следует создать отдел в обязанности которого водил бы поиск потенциальных клиентов, анализ их балансов, и разработка бизнес-планов для данных клиентов с их последующим финансированием. Для анализа финансового состояния клиентов, состоящих на расчетно-кассовом обслуживании, можно применять методику предложенную автором, но предварительно адаптировав ее к условиям Отделения.

Естественно, что расширение кредитного отдела и создание нового приведет к расходам на их содержание, особенно в первое время, но правильно поставленная работа в скором времени приведет к повышению рентабельности работы этих отделов.

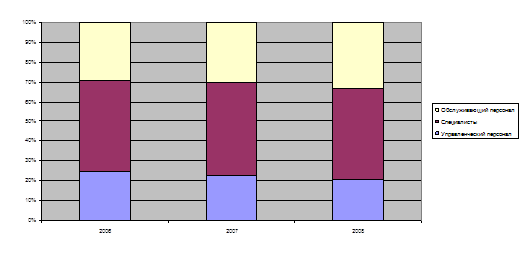

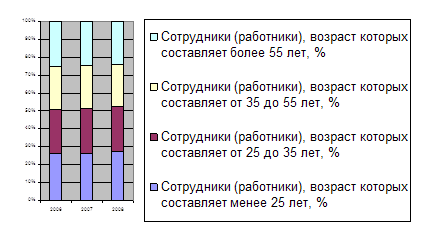

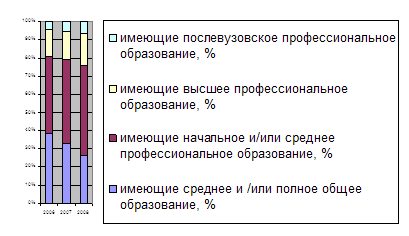

Следует повышать профессиональный уровень служащих отделов, для того чтобы, при изменений приоритетов в деятельности банка не создавать новых отделов и не набирать новых людей. Другими словами, если намечается снижение объемов работ с ценными бумагами, но увеличиваются объемы работ по кредитованию, следует перевести часть служащих из одного отдела в другой.

Намечая пути дальнейшего повышения эффективности деятельности следует более полно проанализировать показатели эффективности работы персонала. Выявить скрытый потенциал работников, перераспределить существующие обязанности и ввести новые.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫАчкасов А.Н. “Международный банковский бизнес”

“Консолт-банкир” , Москва, 1993 г.

Андросов А.М. «Бухгалтерский учет и отчетность в банке» АО Менатеп-Информ, 1994г.

Захаров В.С статья “Регулирование деятельности коммерческих банков России и их ликвидность”, журнал “Деньги и кредит” № 9/1996 г.

Казан А.Ю. и др. “Финансы и кредит” учебник МП “ПИПП”, Екатеринбург, 1994 г.

Коробов Ю.И., Рубин Ю.Б., Солдаткин В.И. Банковский портфель - I (книга банкира, книга клиента, книга инвестора) “Соминтэк”, Москва, 1994 г.

Коробов Ю.И., Рубин Ю.Б., Солдаткин В.И. Банковский портфель - II (книга банковского менеджера, книга банковского финансиста, книга банковского юриста), “Соминтэк”, Москва, 1994 г.

Макконнелл К.Р., Брю С.Л. “Экономикс: принципы, проблемы и политика” “Республика”, Москва, 1993 г.

Мамонова И.Д. Банковский надзор и аудит. Учебное пособие. “Инфо - М”, Москва, 1995 г.

Ю.С. Масленченков «Финансовый менеджмент в коммерческом банке», Перспектива, Москва, 1996г.

Панова Г.С. «Анализ финансового состояния коммерческого банка» Финансы и статистика, Москва, 1996г.

В.Е. Черкасов « Финансовый анализ в коммерческом банке » Инфра-М , Москва, 1995г.

Журнал “Банк” Издательский дом “Банковское дело” г. Москва 1995 г.

Концепция развития Сберегательного банка до 2000 г. журнал «Деньги и кредит» №9/1996 г.

Приложение к журналу “Деньги и кредит” “Нормативные акты по банковской деятельности” ГП “Полиграфбанксервис”, Москва, 1994 г.

Текущая экономическая ситуация. Журнал «Деньги и кредит» №12/1996 г.

Указания по организации экономической работы в учреждениях Сбербанка РФ, Москва, 1995г.

[1] Схема приведена для рассматриваемого в данной работе Асбестовского ОСБ-1769.

[2] На 1996 год в России действовало 76 территориальных банков, в свою очередь Екатеринбургский территориальный банк насчитывал 46 отделений, а Асбестовское отделение насчитывало 10 филиалов.

[3] Схема составлена автором на основе систематизированной структуры пассивов.

[4] Под макроуровнем автор условно имеет ввиду Сбербанк РФ и Территориальный банк, под микроуровнем отделение и филиал (Таблица 1).

Похожие работы

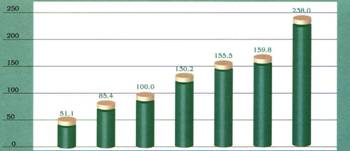

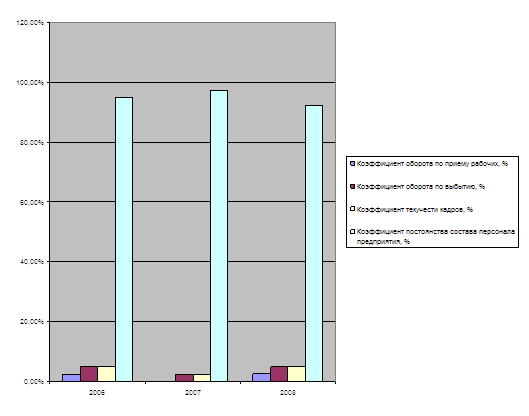

... активов Банка по итогам 2008 года составила 3,8%. Динамика налоговых выплат (в %) 2002 2003 2004 2005 2006 2007 2008 Экономические показатели деятельности Чувашского отделения Сбербанка России в 2008 году Структурные показатели (на отчетную дату) 01.10.2008 01.11.2008 01.12.2008 01.01.2009 1 Доля работающих активов в активах-нетто 87,0% 87,2% 86,8% 88,4% ...

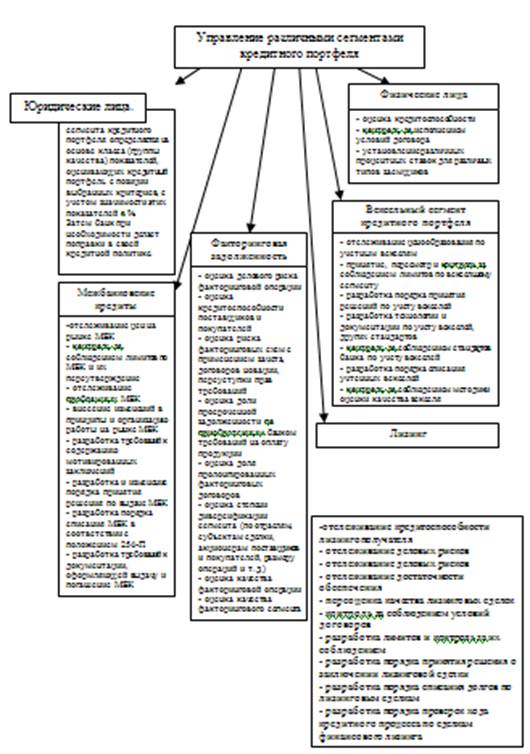

... России N 232-П). Все кредитные организации на территории Российской Федерации обязаны вести свою деятельность в соответствии с этими положениями. 2 Анализ кредитного портфеля коммерческого банка на примере Красноярского Городского отделения Сбербанка России № 161 2.1 Анализ финансового положения Красноярского Городского отделения Сбербанка России Проанализировав таблицу 12 актива я ...

... . В данной работе формы и системы оплаты труда в Отделении Сбербанка будут рассмотрены на примере Управления (численность сотрудников – 39 человек). 2. Технико-экономическая характеристика Приморского Отделения Сбербанка России № 8635 в г. Владивостоке 2.1. Анализ организации оплаты труда Заработная плата - это вознаграждение в денежной или натуральной форме, которое должно быть выплачено ...

... Депозитарий квитует документы и ценные бумаги переводятся в основной раздел счета клиента. Делается выписка и направляется клиенту о совершении операции. 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ФОРМИРОВАНИЮ ПОЛИТИКИ СЕКТОРА ЦЕННЫХ БУМАГ ОМСКОГО ОТДЕЛЕНИЯ № 8634 СБЕРЕГАТЕЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ3.1. Предоставление услуг по выдачи/погашению паев открытого Паевого Инвестиционного Фонда «Петр Столыпин» ...

0 комментариев