Навигация

Свои кредитные ресурсы коммерческие банки могут пополнять за счет ресурсов других банков, т.е. за счет МЕЖБАНКОВСКОГО КРЕДИТА (МБК)

1.3. Свои кредитные ресурсы коммерческие банки могут пополнять за счет ресурсов других банков, т.е. за счет МЕЖБАНКОВСКОГО КРЕДИТА (МБК).

Практически все банки время от времени могут излишек кредитных ресурсов или их временный недостаток. Это противоречие разрешается на рынке МБК. Чтобы временно свободные ресурсы приносили доход, банки-кредиторы стремятся разместить их в других банках-заемщиках. Такое помещение средств считается надежнее по сравнению с помещением средств в хозяйство в силу более высокой гарантии возврата средств со стороны банка.

Условия и сроки размещения кредитных ресурсов различные. В международной практике наиболее популярны межбанковские депозиты сроком 1,3 и 6 месяцев. В России, из-за инфляционных процессов, первоначально распространение получили МБК сроком 3-4 месяцев. Уровень процентной ставки по МБК в каком-либо регионе ниже среднего уровня ставок по кредитам, предоставленным хозяйству и выше среднего уровня ставок по депозитам, и коррелирует с официальной учетной ставкой Банка России.

Привлечение МКБ происходит двумя способами: самостоятельно, путем прямых переговоров, т.е. в случае, когда банки сами договариваются о МКБ, их отношения оформляются специальным договором. Основная часть межбанковских договоров заключается в срочной форме, а остальная – в бессрочной форме. Бессрочная форма межбанковского договора предусматривает предоставление МБК на минимальный срок, установленный договором, по истечении которого кредит переходит в разряд бессрочных, т.е. может быть востребован банком-кредитором в любое время по предварительному уведомлению. Однако, если банк, позаимствовавший кредитные ресурсы, не может их вернуть, то он прибегает к срочным займам других банков.

При срочной или бессрочной форме договора процентная ставка устанавливается исходя из уровня, складывающегося на день его заключения. При бессрочной форме ставка остается неизменной. Помимо срока, уровня процентной ставки и объема кредитных ресурсов, договор об МБК предусматривает обязанности, права сторон, ответственность, порядок разрешения споров.

Учет операций, связанных с МБК, осуществляется в балансе банка-кредитора на счет №320 «Кредиты, предоставленные банкам», а в балансе заемщика на счете №313 «Кредиты, полученные кредитными организациями от кредитных организаций».

На фондовом рынке распределение кредитных ресурсов осуществляется посредством АУКЦИОНА, при чем каждый из посредников может проводить операцию как ему заблагорассудиться. Продажа ресурсов может осуществляться как юридическим, так и физическим лицом, но в качестве заемщика могут выступать только банки или другие финансово-кредитные учреждения, которым в соответствии с законом предоставлено право принимать вклады. В результате торгов определяется конкретная сумма кредита, процентная ставка и срок предоставления МБК.

С 1994года в связи с активизацией рынка государственных ценных бумаг, резко вырос интерес к коротким и сверхкоротким кредитам на рынке МБК. Именно в этот период резко выросла роль МБК: он стал практически единственных источником оперативного привлечения кредитных ресурсов как в целях расширения операций банков на валютном рынке и рынке ценных бумаг, так и для поддержания их текущей ликвидности. В 1996г. ЦБ РФ были введены в действие новые инструменты денежно-кредитного регулирования, такие, как ломбардный кредит, однодневный расчетный кредит, сделки РЕПО.

В середине 1994г. рядом крупнейших банков России был утвержден ряд показателей, характеризующих состояние рынка МБК – MIBOR, MIBID и MIACR.

«MIBOR (от англ. Moscow Interbank Offered Rate – предложение на продажу) представляет среднюю величину объявленных ставок по межбанковским кредитам, предоставляемых первоклассным банкам «девяткой» крупнейших российских банков – Внешторгбанком РФ, Сбербанком РФ, Международным московским банком, Мосбизнесбанком, Промстройбанком, Московским индустриальным банком, Московским межрегиональным банком, Уникомбанком и Оргбанком.

MIBID (от англ. Moscow Interbank Bid – предложение на покупку) – это средняя фактическая ставка, по которой те же девять банков готовы купить межбанковский кредит.

MIACR (от англ. Moscow Interbank Actual Credit Rate) – это средняя фактическая по межбанковским кредитам в этих банках.

С середины июля 1994г. ЦБ РФ стал отслеживать ставки MIBOR и MIBID по срокам 1,3,7,14,21 и 30 дней и 3 и 6 месяцев. Межбанковский финансовый дом для характеристики фактической ставки по краткосрочным межбанковских кредитам рассчитывает так называемую средневзвешенную ставку INSTAR (от англ. Interbank Short Term Actual Rate), основанную на данных о сделках, совершенных крупнейшими банками-дилерами, не вошедшими в «девятку».[14]

1.4. Центральный банк выступает для коммерческих банков как кредитор последней инстанции. Осуществляя политику кредитной экспансии, он проводит по отношению к коммерческим банкам политику, направленную на расширение или сокращение ими объемов кредитных вложений. При этом применяются такие инструменты, как изменение уровня учетной ставки; размера минимальных требований по обязательному резервированию части привлеченных банками ресурсов; объема операций, проводимых на открытом рынке.

В условиях проводимой в России политики ограничения объемов кредитных вложений – кредитной рестрикции – особое значение придается такому инструменту регулирования денежного и кредитного рынков, как учетная ставка ЦБ РФ, т.е. ставка, по которой он предоставляет кредиты коммерческим банкам. Изменяя размер учетной ставки, ЦБ РФ регулирует спрос коммерческих банков на централизованные кредитные ресурсы, тем самым непосредственно влияет на размер кредитной эмиссии.

Размещение кредитов рефинансирования на аукционной основе ЦБ РФ назвал одним из инструментов денежно-кредитной политики.

Кредитные аукционы организуются комитетом ЦБ РФ при участии главных территориальных управлений ЦБ РФ, который определяет периодичность, дату и способ проведения аукциона и т.д. ЦБ РФ установлены требования к коммерческим банкам, участвующим в аукционе.[15]

Существуют различные способы проведения аукционных торгов – по американскому способу, голландскому способу и с фиксированной процентной ставкой.

«При американском способе заявки банков-участников ранжируются по уровню предложенной процентной ставки в порядке убывания, а затем удовлетворяются в том же порядке, начиная с максимальной предложенной процентной ставки до полного исчерпания установленного на данном аукционе объема кредита. В результате сумма последней из удовлетворенных заявок может быть сокращена.

При голландском способе все заявки удовлетворяются по цене отсечения – минимальной ставке, которую предлагают банки, попавшие в круг покупателей.

В случае аукциона с фиксированной процентной ставкой удовлетворяются все заявки, однако при повышении общей суммы этих заявок над объемом кредита, предложенного к аукциону, все заявки удовлетворяются частично. Степень удовлетворения заявок (процент сокращения) соответствует отношению общего объема аукционного кредита к общей сумме заявок.»[16]

Передача приобретенного аукционного кредита в распоряжение коммерческого банка покупателя оформляется кредитным договором между ним и ГТУ ЦБ РФ.

С 1996г. с развитием рынка государственных ценных бумаг обозначился переход Банка России от простого предоставления централизованных ресурсов коммерческих банкам к их рефинансированию.

ЦБ РФ, являясь в соответствии со статьями 4 и 40 Федерального закона «О Центральном банке Российской Федерации (Банке России)» кредитором последней инстанции для кредитных организаций осуществляет рефинансирование коммерческих банков, исходя из принятых ориентиров единой государственной денежно-кредитной политики и в целях регулирования их ликвидности. В настоящее время наиболее распространенной формой рефинансирования коммерческих банков Банком России является ломбардный кредит.

Ломбардный кредит предоставляется под залог государственных ценных бумаг. Предоставление ломбардного кредита может производиться двумя способами: 1) путем удовлетворения заявок банков по фиксированной ломбардной процентной ставке; 2) через проведение аукциона заявок банков по сложившейся на аукционе ставке отсечения.

Ценные бумаги, принимаемые в залог в качестве обеспечения ломбардного кредита, подлежат депозитарному учету. Учет осуществляется на счете ДЕПО. Ценные бумаги, помещаемые в залог, должны принадлежать коммерческому банку на праве собственности или ином вещном праве, быть свободны от других обязательств банка и иметь срок погашения не ранее чем через 10 календарных дней после наступления срока погашения ломбардного кредита.

В случае невыполнения банком-заемщиком обязательств по погашению ломбардного кредита, Банк России удовлетворяет свои требования за счет выручки от реализации ценных бумаг.

С середины 1996г. ЦБ РФ ввел в действие положение о предоставлении однодневного расчетного кредита[17] банкам – первичным дилерам на рынке ГКО в случае отсутствия или недостаточности денежных средств на их корреспондентских счетах для осуществления платежей. Максимальный лимит предоставляемого одному банку расчетного кредита и размер процентной ставки устанавливается Советом директоров Банка России. Согласно Положению лимит был утвержден в размере не более 50млрд. руб.[18], а ставка – 1,3 годовой ставки рефинансирования Банка России.[19]

Право на получение одного расчетного кредита имеет банк, отвечающий на момент его предоставления следующим критериям: 1) своевременно выполняющий обязательные резервные требования ЦБ РФ; 2) не имеющий просроченной задолженности по кредитам, полученными в Банке России и процентов по ним; 3) общая потребность в дополнительных средствах на оплату всех расчетных документов, подлежащих оплате до конца текущего дня, не должна превышать установленный банку лимит кредитования более в 1,5 раза.

За невыполненные обязательства по возврату одного расчетного кредита и к уплате по нему процентов, банк уплачивает ЦБ РФ неустойку, начисляемую на сумму просроченного основного долга за каждый календарный день просрочки до дня возврата всей суммы, в размере ½ ставки рефинансирования ЦБ РФ , деленной на 360. Помимо этого, банк лишается право на получение ОРК на срок 3 месяца.

Похожие работы

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

... Из выше изложенного следует, что существует многообразие видов банковских кредитов, способное удовлетворить клиентов в соответствии с их нуждами и запросами. 3. Проблемы и перспективы развития банковского кредитования РБ Являясь важнейшей сферой деятельности банков, кредитование оказывает существенное влияние на развитие экономики. Посредством банковских кредитов оказывается финансовая ...

... строившегося исходя из т.н. «принципов частной собственности на слитки, свободы ценообразования, допущения к операциям с внешним миром негосударственных структур». 3. Перспективы развития российского рынка драгоценных металлов 3.1 Либерализация Российского рынка драгоценных металлов Вопросы либерализации российского рынка драгоценных металлов, драгоценных камней, ювелирных, технических ...

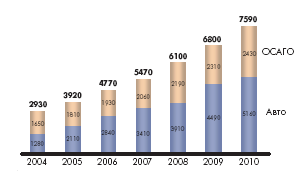

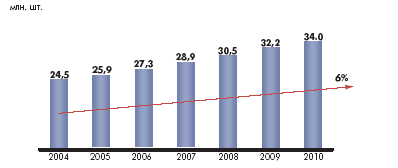

... ответственности (ОСАГО) не считается высокоприбыльным, но, по оценкам, страховщикам они дают стабильный и гарантированный заработок. Рассмотрим направления развития страхования в России. 3.3 Перспективы развития автострахования в РФ 3.3.1 Предложения по улучшению финансовой устойчивости страховых компаний В условиях рыночной экономики, чтобы защитить имущественные интересы юридических и ...

0 комментариев