Навигация

1.2. Функції податків.

Податки як вартісна категорія мають свої відмітні ознаки і функції, що виявляють їхню соціально-економічну сутність і призначення. Так, функція податку - це прояв його сутності в дії, засіб вираження його властивостей, показує яким образом реалізується суспільне призначення даної економічної категорії, як інструмента вартісного розподілу і перерозподілу прибутків. У зв'язку з цим можна відзначити що, незважаючи на все різноманіття думок, розвиток податкової системи історично визначило три основних функції: фіскальну, контрольну і розподільчу. Які взаємозалежні, і жодна з них не може розвиватися на шкоду інший.

При цьому основна функція податків - фіскальна по забезпеченню наповнюваності скарбниці (від латинського слова fiscus - державна скарбниця).

Фіскальна функція - основна, характерна споконвічно для всіх держав. З її допомогою утворюються державні грошові фонди, тобто матеріальні умови для функціонування держави. Саме ця функція забезпечує реальну можливість перерозподілу частини вартості національного доходу на користь найменш забезпечених соціальних прошарків суспільства.

Держава, установлюючи податки, прагне насамперед забезпечити собі необхідну матеріальну базу для здійснення покладених на неї задач. Так, у період становлення буржуазного суспільства податки в основному мали фіскальну функцію. Проте світовий досвід свідчить про те, що функції податків змінюються в міру розвитку держави.

Інша функція податків, як економічної категорії, складається в тому, що з'являється можливість кількісного віддзеркалення податкових надходжень і їхнього зіставлення з потребами держави у фінансових ресурсах. Завдяки контрольній функції оцінюється ефективність податкового механізму, забезпечується контроль за прямуванням фінансових ресурсів, виявляється необхідність внесення змін у податкову систему і бюджетну політику. Контрольна функція податково-фінансових відношень виявляється лише в умовах дії розподільної функції. Таким чином, обидві функції в органічній єдності визначають ефективність податково-фінансових відношень і бюджетної політики.

Розподільна функція податків володіє багатьма властивостями, що характеризують багатогранність її ролі у відтворювальному процесі. Це насамперед те, що споконвічно розподільна функція податків носила чисто фіскальний характер. Але з тих пір як держава порахувала необхідним активно брати участь в організації господарського життя в країні, у функції з'явилася регулююча властивість, що здійснюється через податковий механізм.Стимулююча підфункція податків реалізується через системи пільг, винятків, преференцій (переваг), пов'язаних ознаками об'єкта , що пільготоутворюють, оподатковування. Вона виявляється в зміні об'єктів оподаткування, зменшенні податкової бази, зниженні податкової ставки й ін. так, Законом України “Про систему оподаткування” передбачені такі види пільги:

§ неоподаткований мінімум об'єкта податку;

§ вилучення з обкладення визначених елементів об'єкта податку; звільнення від сплати податків окремих категорій платників; зниження податкових ставок;

§ цільові податкові пільги, включаючи податкові кредити;

§ інші податкові пільги.

Преференції встановлені у виді інвестиційного податкового кредиту і цільової податкової пільги для фінансування інвестиційних і інноваційних витрат. Податковий кредит, як і всякий кредит, дається на умовах повернення і платності, оформляється договором між підприємством і відповідним податковим органом.

Підфункцію відтворювального призначення несуть у собі платежі за користування природними ресурсами, податки, стягнуті в дорожні фонди, на відтворення мінерально-сировинної бази. Ці податки мають чітку галузеву приналежність, диференційовані по джерелах оподаткування

1.3. Принципи оподатковування.

Принципи (від латинського principium - основа, першооснова) - це основні і керівні ідеї, провідні засади, що визначають початки. Стосовно до оподатковування принципами варто вважати базові ідеї і положення, що існують у податковій сфері.

Проте, з огляду на багатоаспектність змісту податків, їхній комплексний характер і неоднозначну природу, необхідно відзначити, що кожній сфері податкових відношень відповідає своя система принципів.

Так, можна умовно виділити три такі системи:

§ економічні принципи оподатковування;

§ юридичні принципи оподатковування (принципи податкового права);

§ організаційні принципи податкової системи.

Крім того, у рамках кожній із зазначених систем необхідно виділяти як загальні принципи оподатковування, властивій усій системі оподатковування в цілому, так і окремі принципи оподатковування, що відповідають тільки деяким розділам і положенням оподатковування, наприклад, принципи застосування відповідальності за порушення податкового законодавства, принципи обчислення і сплати податку з прибутку, принципи стягування податків із нерезидентів тощо.

Економічні принципи оподатковування являють собою сутнісні, базисні положення, що стосуються доцільності й оцінки податків як економічного явища. Вперше вони були сформульовані в 1776 році Адамом Смитом у роботі “Дослідження про природу і причини багатства народів”. Адам Смит виділив 5 принципів оподатковування, названих пізніше “Декларацією прав платника”:

1) принцип господарської незалежності і свободи платника податків, засновані на праві приватній власності; як вважав А. Смит, всі інші принципи займають підпорядковане даному принципу положення;

2) принцип справедливості, що полягає в рівному обов'язку громадян сплачувати податки відповідно до своїх прибутків: “... відповідно їхнього прибутку, яким вони користуються під заступництвом і захистом держави; ”

3) принцип певності, із якого випливає, що сума, засіб, час платежу повинні бути заздалегідь відомі платнику податків;

4) принцип зручності, відповідно до якого податок повинний стягатися в такий час і такий засіб, що подають найбільші зручності для платника;

5) принцип економії, відповідно до котрого витрати по стягуванню податків повинні бути менше, чим самі податкові надходження;

Принципи, запропоновані А. Смитом, зберегли свою актуальність і понині. Проте, за більш ніж 200-літній розвиток суспільства, система принципів А. Смита перетерпіла визначені зміни. Рекомендується, що в даний час реально втілені на практику такі економічних принципи оподатковування:

1. принцип домірності;

2. принцип соціальної справедливості, максимального врахування інтересів і можливостей платників податків;

3. принцип економічності (ефективності) або економічної обгрунтованості;

4. стимулювання підприємницької діяльності; і наукого-технічего прогресу;

5. принцип обов’язковості;

6. принцип рівнозначності і рівномірності;

7. принцип рівності, недопущення будь-яких проявів податкової дискримінації;

8. Принцип стабільності;

9. Принцип компетенції;

10. Єдиний підхід;

11. Доступність.

Принцип домірності полягає в співвідношенні наповнюваності бюджету і несприятливих для платника податків наслідків оподатковування.

Під правовими принципами розуміються керівні положення права, вихідні напрямки, його основні початку, що визначають сутність усієї системи, галузі або інституту права.

Правові принципи організації системи оподатковування, використовувані в міжнародній практиці, можна сформулювати в такий спосіб:

1. Юридична рівність перед законом усіх суб'єктів, що хазяюють, і громадян. Податковий нейтралітет.

2. Податкові преференції підлягають обов'язковому затвердженню в законі.

3. Гарантованість стабільності і послідовності податкової політики.

4. Податкова прозорість (компанія не може приховувати прибутки акціонерів і служити їм податковим сховищем).

5. Заборона оберненої сили податкового закону (дія податків у часу).

6. Функціонування інституту відповідальності грунтується на презумпції винності платника податків за умови гнучкого податкового впливу на порушників податкових законів.

7. Орієнтація переважно на прогресивні форми оподатковування.

8. Антидискреційність рішень податкових адміністрацій.

9. Домірність і рівномірність податкових надходжень, що розподіляються по ланках бюджетної системи з розміром витрат, що щорічно підтверджується поточним фінансовим законодавством.

10. Пріоритет фінансових суспільно необхідних цілей.

До організаційних принципів податкової системи відносяться положення, відповідно до яких здійснюється її побудова і структурна взаємодія:

1. принцип єдності;

2. принцип рухливості;

3. принцип стабільності;

4. принцип множинності податків;

5. принцип вичерпного переліку податків.

2. Проблеми оподаткування у країнах з перехідною економікою на прикладі України, Росії та республіки Молдова.

2.1. Сучасний стан податкової системи України.

Загальний рівень оподаткування в Україні

В Україні доходи держави (сектора державного управління) включають до себе доходи державного і місцевих бюджетів, а також Пенсійного фонду і фонду соціального страхування (щодо коштів, одержаних за рахунок обов'язкових страхових внесків підприємств, організацій, кооперативів і громадян). У 1996—1999 рр. частка доходів держави у ВВП країни становила 37,8—40,3% (див. табл. 2.1.1.).

Таблиця 2.1.1.

Доходи держави в Україні (за даними 1996—1999 рр.)

(% ВВП)

| Показника | Роки | |||

| 1996 | 1997 | 1998 | 1999 | |

| ВВП (млн.грн) | 81519 | 93365 | 102593 | 127126 |

| Державний бюджет (без коштів пенсійного фонду) | 14,8 | 17,1 | 15,3 | 15,5 |

| Місцеві бюджету | 13,4 | 13,0 | 12,9 | 10,1 |

| Страхові внески у Пенсійний фонд | 8,6 | 9,0 | 8,6 | 8,3 |

| Страхові внески у фонд соціального страхування | 1,2 | 1,2 | 1,0 | 0,9 |

| Доході згідно із ст.42, 43 і 45 Закону України “Про Державний бюджет України на 1999р. | 3,8 | |||

| Доходи держави (в цілому) | 38,0 | 40,3 | 37,8 | 38,6 |

(доходи не включають міжбюджетних трансфертів).

В Україні (якщо судити з обсягу податків і обов'язкових платежів, які фактично збираються у країні) доходи держави приблизно відповідають їх середньому рівню в промислово розвинутих країнах Європи, але є істотно вищими, ніж у США та Японії (див. табл. 2.1.2.).

Таблиця 2.1.2.

Доходи держави в деяких країнах (за даними 1995 р.)

(% ВВП

| Країни | Рівень доходів | Країни | Рівень доходів |

| Данія | 51,6 | Норвегія | 4137 |

| Швеція | 50,2 | Німеччина | 39,1 |

| Бельгія | 45,9 | Ірландія | 35,4 |

| Фінляндія | 44,5 | Великобританія | 35,2 |

| Франція | 44,5 | Швейцарія | 34,3 |

| Нідерланди | 44,4 | Іспанія | 34,2 |

| Люксембург | 42,0 | Португалія | 33,9 |

| Австрія | 42,0 | Японія | 27,8 |

| Італія | 41,8 | США | 27,6 |

Однак обсяг податків і обов'язкових платежів, які фактично збираються в Україні, не може слугувати коректною оцінкою доходів сектора державного управління, яку закладено в чинному податковому законодавстві. В основі такої оцінки повинні лежати не фактично сплачені, а нараховані (належні до сплати) податки, збори і обов'язкові платежі, оскільки в Україні високим є рівень заборгованості по них.

Наявність такої заборгованості відзначається практично в усіх країнах з перехідною економікою. Однак у найуспішніших з них максимальний рівень заборгованості по податках і соціальних зборах (% ВВП) не тільки був істотно нижчим, ніж в Україні, але й стабільно знижується. Так, у Польщі в 1998 р. заборгованість по податках і внесках по соціальному страхуванню становила 2,7% ВВП (порівняно з 4,5% ВВП у 1993 р.). В Україні у 1998 р. недоїмка перед бюджетом і Пенсійним фондом досягла 12% ВВП, а в 1999 р. - дещо знизилася, але в 2000 р. її рівень продовжує зростати.

У цілому по Україні (без урахування МП і кооперативів) у 1996 р. сума нарахованих податків і обов'язкових платежів становила 46,1% ВВП, у 1998 р. — 45,3 і в 1999 р. — 45,5% ВВП. У 1998 р. МП повинні були сплатити у бюджет, у цільові фонди і фонди соціального страхування близько 4,5% ВВП (за інші роки розрахунки не виконано через відсутність необхідної статистичної інформації). Як видно з наведених даних, у 1996—1999 рр. рівень податкових вилучень, передбачений чинним законодавством, становив, за мінімальними оцінками (тобто без урахування МП і кооперативів), 45—46% ВВП, а з урахуванням МП — близько 50% ВВП. Отже, податкове навантаження на сумлінних платників податків, у яких обсяги фактично сплачених і нарахованих податків збігалися, було не на середньому в Європі рівні, а на максимальному. В Україні особливо високою є сумарна ставка оподаткування трудових доходів (сума прибуткового податку і відрахувань у позабюджетні фонди, поділена на суму доходу, що включає податок, і відрахувань по соціальному страхуванню), причому значну частину цього податкового навантаження несуть роботодавці (див. табл. 3). Наприкінці 1999 р. фактична сумарна ставка прибуткового оподаткування для доходів на рівні мінімальної заробітної плати становила у нас близько 34%. Гранична ставка оподаткування мінімальних доходів (тобто процент збільшення платежів по прибутковому податку і внесках по соціальному страхуванню при збільшенні доходів) досягала 38,8%, що приблизно відповідало показнику Росії, де в 1999 р. вона була на рівні близько 37,2%. Однак для доходів, оподатковуваних за максимальною ставкою, гранична сумарна ставка оподаткування в Україні досягала, 67,2% (проти 53% у Росії).

Таблиця 2.1.З.

Оцінка граничної та середньої ставок оподаткування доходів в Україні (за даними 1999 р.)

(%)

| № | Показники | Мінімальна заробітна плата | Середня заробітна плата | Подвійна середня заробітна плата | |||

| Гранична | середня | гранична | середня | гранична | середня | ||

| 1. | Прибутковий податок з громаді» | 10 | 7,7 | 20 | 13,4 | 20 | 16,7 |

| 2. | 1+ внески громадян у Пенсійний фонд і фонд зайнятості | 11,5 | 9,2 | 22,5 | 15,9 | 22,5 | 19,2 |

| 3. | 2+ внески роботодавців у Пенсійний фонд, фонд соціального страхування і фонд зайнятості. | 38,8 | 34,0 | 49,8 | ;8,8 | 49,8 | 41,2 |

У 1999 р. сумарна ставка прибуткового оподаткування середньої заробітної плати (включаючи усі внески по соціальному страхуванню) становила 38,8%, а кожна додаткова гривня валової заробітної плати (заробітної плати і внесків роботодавців по соціальному страхуванню) означала збільшення прибуткового податку і соціальних внесків працівників і роботодавців майже на 50 коп. Зрозуміло, що такий високий рівень податкового навантаження на заробітну плату не може не справляти негативного впливу на ринок праці та функціонування підприємств у офіційному секторі економіки. Не випадково в матеріалах вибіркових обстежень ділової активності переважна більшість керівників підприємств (від 82 до 95% опитаних) вважають рівень оподаткування головним фактором, який перешкоджає зростанню виробництва в Україні.

Міжгалузеві відмінності в рівні податкового навантаження

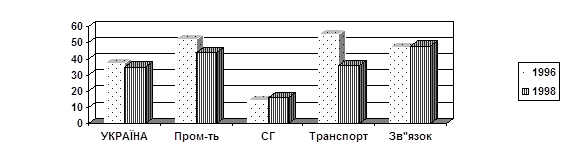

В умовах України на економічне зростання негативно впливає не тільки високий загальний рівень оподаткування, але й порушення принципу нейтральності оподаткування у відношенні до галузей економіки. Згідно з чинним в Україні податковим законодавством, у промисловості рівень податкового навантаження (63,6—61,7% ВВП галузі) є в 2 рази вищим, ніж у сільському господарстві (відповідно, 32,4—30,2% ВВП). Для транспорту і зв'язку передбачено податкові вилучення в розмірі 50% галузевого ВВП.

Значні податкові пільги для сільського господарства призводять до зниження частки податків і обов'язкових платежів у його новоствореній вартості. Використання як бази оподаткування показників реалізованої продукції (для відрахувань у дорожній та інноваційний фонди) і заробітної плати (для відрахувань у Пенсійний фонд, фонд соціального страхування і фонд зайнятості) збільшують питоме податкове навантаження для тих галузей і підприємств, які випускають більш трудомістку продукцію або мають вищий рівень матеріальних затрат.

Згідно з даними статистичної звітності, в 1998 р. платежі, нараховані у дорожній та інноваційний фонди у цілому по народному господарству України (без урахування МП і кооперативів), становили майже 3,5% ВВП (див. табл. 4). Для транспорту, зв'язку та сільського господарства вони були приблизно на середньому рівні, тоді як для промисловості — майже в 1,5 рази перевищували його. При цьому в чорній металургії нараховані платежі досягли вже 10,6% ВВП галузі, при менш як 2% — у легкій промисловості.

Таблиця 2.1.4.

Відрахування у дорожній та інноваційний фонди (за даними 1998 р.)

(% ВВП відповідної галузі)

| Галузі | Належить сплатити за розрахунком | Фактично сплачено |

| Народне господарство (в цілому) | 3,5 | 1,8 |

| Промисловість | 5,2 | 2,5 |

| У тому числі – електроенергетика | 8,5 | 2,6 |

| Кольорова металургія | 6,0 | 6,7 |

| Чорна металургія | 10,6 | 5,4 |

| Хімічна та нафтохімічна промисловість | 4,2 | 2,7 |

| Машинобудування | 4,0 | 2,2 |

| Деревообробна і целюлозно-паперова промисловість | 4,3 | 1,7 |

| Промисловість будівельних матеріалів | 3,5 | 1,7 |

| Легка промисловість | 1,9 | 2,1 |

| Харчова промисловість | 2,7 | 1,2 |

| Сільське господарство | 3,5 | 0,6 |

| Транспорт | 3,7 | 2,1 |

| Зв’язок | 3,3 | 3,1 |

Значні галузеві відмінності в обов'язкових платежах у державні цільові фонди не були пов'язані ні з результатами діяльності галузей, ні з обсягом послуг, одержаних ними від держави. Причиною порушення принципу нейтральності оподаткування стало використання як його бази показника реалізованої продукції. Тому не випадково для підприємств гірничо-металургійного комплексу потрібним було введення спеціальних умов оподаткування (у тому числі — таких, як зниження ставки збору в Державний інноваційний фонд (на 50%) і скасування збору у дорожній фонд).

За обсягом фактично сплачених податків і обов'язкових платежів у бюджет відмінність питомого податкового навантаження виявляється ще значнішою, ніж за нарахованими платежами (див. рис. 2): якщо на транспорті сума податків та інших обов'язкових платежів у бюджет, а також внесків по обов'язковому соціальному страхуванню в 1996 р. становила 54,7% ВВП галузі, то в сільському господарстві — відповідно, тільки 14,6%, тобто майже в 4 рази менше. У 1998 р. податкове навантаження коливалося від 47,3% галузевого ВВП (у галузі зв'язку) до 15,8% (у сільському господарстві).

Рис. 2.1.1 Внесено податків і обов’язкових платежів (за даними 1996 і 1998р.) (% ВВП галузі)

Диференціація фактичного рівня оподаткування є наслідком не тільки особливостей податкової системи (наявності галузевих податкових пільг і податків, прив'язаних до елементів затрат), але й, насамперед, заборгованості підприємств по податках і обов'язкових платежах.

У 1998 р. приріст недоїмки у розрахунку на 1 грн. нарахованих платежів у бюджет становив по народному господарству (в цілому) 37 коп., у промисловості — 44 коп., а в сільському господарстві — 59 коп. (див. табл. 2.1.5). У галузі зв'язку приріст недоїмки був у 10 разів нижчим, ніж у середньому по народному господарству.

Таблиця 2.1.5.Галузева структура недоїмки і платежів, нарахованих у бюджет (за даними 1998 р.)

| Галузі | Галузева структура нарахованих платежів | Галузева структура надходжень у бюджет України | Галузева структура приросту недоїмки | Приріст недоїмки у розрахунку на 1 грн. Нарахованих платежів (грн) |

| Україна (в цілому) | 100 | 100 | 100 | 0,37 |

| Промисловість | 50,2 | 37,9 | 60,7 | 0,44 |

| Сільське господарство | 3,7 | 2,5 | 6,0 | 0,59 |

| Транспорт | 11,8 | 8,9 | 12,9 | 0,40 |

| Зв’язок | 2,8 | 3,4 | 0,2 | 0,03 |

Висока заборгованість по податках та інших обов'язкових платежах означає, що фактично підприємства-боржники здобувають додаткові "податкові пільги". У 1998 р. до заборгованості низькоефективних і збиткових підприємств по податках та інших обов'язкових платежах у дедалі більшому обсягу стала додаватися стрімко зростаюча заборгованість підприємств високорентабельних галузей, які випускають "універсальні товари" (електроенергетики і газової промисловості)". В умовах бартеру неплатежі підприємств, які погано адаптувалися до ринку, врешті-решт, нагромаджуються в їх заборгованості виробникам або постачальникам газу і електроенергії. Виробники і постачальники "універсальних товарів" використовують неплатежі у бюджет як засіб часткової компенсації неплатежів своїх споживачів. Відсутність реальної майнової відповідальності підприємств за виконання податкових (як, зрештою, і будь- яких інших) зобов'язань, а також практика списання і реструктуризації їх заборгованості перед бюджетом призвели до того, що неплатежі стали важливим елементом їх "раціональної поведінки".

Поведінка підприємств у ринковій економіці, міра свободи їх дій визначаються ринковими цінами і співвідношенням доходів і витрат кожного з них, тобто жорсткістю його бюджетних обмежень. Однією з ознак такої жорсткості є неможливість для підприємств впливати на нормативи оподаткування12. Підприємства ж України досі можуть впливати на умови свого оподаткування через систему неплатежів. Тим самим доходи держави перерозподіляються на користь найменш ефективних підприємств, які завдяки цьому дістають можливість продовжувати діяльність практично незалежно від критеріїв економічної ефективності. Усі спроби Уряду збільшити бюджетні надходження приводили, в кращому разі, до стабілізації доходів у номінальному вираженні (як це було в 1997 і 1998 рр.) або до зниження темпів зростання недоїмки (як це було в 1999 р.).

В умовах, що склалися, ефективніші підприємства втрачають свої конкурентні переваги як на міжнародному, так і на внутрішньому ринках:

— по-перше, погіршується їх міжнародна конкурентоспроможність (через вищий, ніж в інших країнах, загальний рівень податкового навантаження);

— по-друге, втрачаються їх порівняльні переваги на внутрішньому ринку (через вищі, ніж для підприємств-боржників, фактичні податкові платежі).

Високі абсолютний і відносний рівні фактичного оподаткування ефективніших підприємств означають, що у відношенні до них податкова система України має дискримінаційний характер. Найефективніші підприємства втрачають стимули до розширення діяльності (принаймні, легальної) та створення додаткових робочих місць. Рівень зайнятості та середня продуктивність праці в народному господарстві знижуються, отже — зменшуються і доходи бюджету. Скорочення зайнятості, в свою чергу, вимагає додаткових витрат держави щодо соціального захисту.

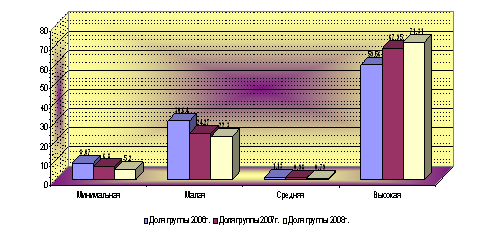

Тим часом у таких умовах найменш ефективні підприємства заінтересовані в продовженні своєї діяльності, оскільки це є підставою для збереження податкових пільг. Наслідками здійснюваної в Україні податкової політики стали зростання кількості неефективних підприємств у народному господарстві та триваюче падіння темпів економічного розвитку, викликане неможливістю перерозподілу обмежених виробничих факторів у найефективніші види діяльності (див. табл. 2.1.6.).

Таблиця 2.1.6.

Частка збиткових підприємств у галузях народного господарства України і динаміка реального ВВП (за даними 1992—1999 рр.)

| Галузі | Роки | ||||

| 1992 | 1995 | 1997 | 1998 | 1999 | |

| Народне господарство (в цілому) | 9,5 | 22,2 | 53,4 | 54,5 | 55,7 |

| Промисловість | 3,7 | 11,5 | 45,1 | 53,9 | 51,9 |

| Сільське господарство | 0,7 | 28,7 | 80,1 | 70,0 | 51,9 |

| Транспорт | Немає даних | 9,6 | 50,6 | 58,7 | 62,9 |

| Зв’язок | Немає даних | 3,9 | 18,1 | 16,5 | 29,6 |

| Динаміка реального ВВП | -17,8 | -52,2 | - 58,4 | - 59,1 | -59,2 |

2.2.Структура чинної податкової системи Російської Федерації. Основні групи проблем.

Чинна податкова система Росії потребується в серйозному реформуванні. Побудова справедливої й ефективної податкової системи, забезпечення її ясності, передбачуваності і стабільності є важливою умовою підвищення підприємницької й інвестиційної активності.

В даний час податкова система Росії вже містить ряд методів і засобів, що є прийнятною формою перерозподілу засобів в умовах ринкових відносин.

Податкова система базується на відповідних законодавчих актах держави, який установлюються конкретні методи побудови стягування податків, тобто визначаються елементи податку.

Взагалі характерною рисою нової податкової системи Росії стає поява великої групи місцевих податків і зборів. Місцеві органи відповідно до законодавства можуть уводити 21 вид податків, із котрих 3 є загальнообов'язковими. Це земельний податок, реєстраційний збір із фізичних осіб, що займаються підприємницькою діяльністю, і податок на майно громадян. Інші 18 установлюються (або не встановлюються) за рішенням місцевих органів керування. По більшості місцевих податків гранична ставка обмежена законодавством РФ.

Податкова система Росії стала формуватися в її сучасному виді з 1991 року в результаті прийняття Закону “Про основи податкової системи РФ”. Прийняттям цього закону хотіли покласти в основу побудови російської податкової системи два основних принципи:

Похожие работы

... , началом заметных перемен во всех сферах общественной жизни и ростом его международного авторитета. Основной поток переселенцев идет из стран, где имеется значительная казахская диаспора, в первую очередь это – Китайская Народная Республика (СУАР), Монголия, Российская Федерация, Узбекистан, Туркменистан и Иран. При этом, до 1995 г. наблюдался пик переселения казахов из стран дальнего зарубежья, ...

... развитие свободы предпринимательской деятельности. Поиск путей повышения эффективности российской системы налогов просто необходим. В этом отношении объективно необходимым и чрезвычайно важным для совершенствования налоговой системы России является изучение опыта организации налоговых систем и организационных структур налоговых служб зарубежных стран- США, Германии, Дании и ряда других государств ...

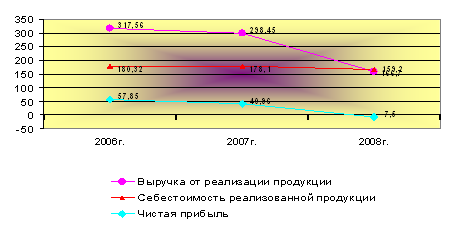

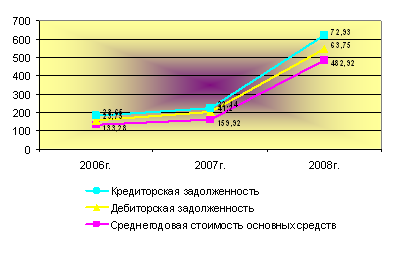

... от реализации промышленной продукции уменьшается в целях налогообложения на сумму расчетной прибыли, определяемой исходя из удельного веса затрат на производство промышленной продукции. РАЗДЕЛ 2. СОВРЕМЕННОЕ СОСТОЯНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИЯТИЯ НА ООО «Визит» 2.1 Краткая организационно-экономическая характеристика предприятия ООО «Визит» существует с 2001 г., значительную часть ...

... союза (сообщества) суверенных государств отражает высшую ступень объединения развитых рыночных экономик, достигаемую в результате длительного межгосударственного взаимодействия. Подготовительные этапы на пути к экономическому союзу включают: · создание зоны свободной торговли, для которой характерны отсутствие или как минимум радикальное сокращение таможенных тарифов при сохранении за ...

0 комментариев