Навигация

Характеристики налога на прибыль

3.1. Характеристики налога на прибыль

При рассмотрении прибыли как конечного финансового результата хозяйственной деятельности, следует иметь в виду, что не вся получаемая прибыль остается предприятию, так как подвергается обложению налогом.

Непосредственно из прибыли, полученной в результате финансово-хозяйственной деятельности, предприятия уплачивают налог на прибыль, являющийся федеральным налогом. Остальные федеральные налоги, а также часть местных налогов уплачиваются из прибыли, оставшейся в распоряжении предприятия, если они введены на данной территории.

Налог на прибыль является основной формой изъятия прибыли в бюджет. Порядок исчисления и уплаты налога на прибыль устанавливается законодательными актами РФ.

Плательщиками налога на прибыль являются российские и иностранные организации с учетом следующих особенностей1:

Из всех российских организаций не являются плательщиками налога:

организации – субъекты малого предпринимательства, перешедшие на упрощенную систему налогообложения, учета и отчетности;

организации – плательщики ЕВНД в части доходов от деятельности, по которой организация переведена на уплату ЕВНД;

организации, получающие доходы от деятельности, относящейся к игорному бизнесу, в части указанных доходов;

организации (за исключением сельскохозяйственных предприятий индустриального типа, определяемых по перечню, утверждаемому законодательными (представительными) органами субъектов РФ) в части прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции, а также произведенной и переработанной собственной сельскохозяйственной продукции.

Из всех иностранных организаций являются плательщиками налога:

организации, осуществляющие свою деятельность в Российской федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Объектом налогообложения является прибыль, полученная налогоплательщиком. Что касается прибыли, то оно в гл.25 НК РФ дано по отношению к каждому плательщику налога:

1) для российских организаций - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с гл.25 НК РФ;

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с гл.25 НК РФ;

3) для иных иностранных организаций - доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 гл.25 НК РФ. [7]

К доходам, согласно гл.25 ст.248 НК РФ относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав (ст.249);

2) внереализационные доходы (ст.250). [13]

3.2. Налоговые льготы

В Российской Федерации действуют разнообразные налоговые льготы при обложении прибыли, которые постоянно дополняются и изменяются. Нестабильность налоговых льгот и их большое количество осложняют расчеты налога на прибыль и работу налоговых органов.

При обложении прибыли юридических лиц налоговые льготы имеют большое социально-экономическое значение. С одной стороны, они облегчают финансовое положение плательщика и даже при высокой ставке налога не препятствует его развитию, а с другой, выполняет регулирующую роль. Государство в условиях рынка с помощью изменения налоговых льгот оказывает воздействие (стимулирующие или сдерживающее) на процесс производства.

Действующие налоговые льготы можно распределить на несколько групп. Первая группа льгот касается прибыли, расходуемой на инвестиции; вторая имеет социально-культурной направление; третья стимулирует развитие малого бизнеса и, наконец, четвертая группа относится к определенным группам плательщиков.

К первой группе относятся налоговые льготы, создающие условия для увеличения капитальных вложений.

Прибыль предприятий, направленная на финансирование капитальных вложений производственного и непроизводственного назначения, а также на погашение банковских кредитов, полученных и использованных на эти цели, освобождается от налогообложения. Эта льгота предоставляется предприятиям, осуществляющим развитие собственной производственной и непроизводственной базы, при условии полного использования ими сумм начисленного взноса на последнюю отчетную дату. При предоставлении льготы по прибыли, используемой на капитальные вложения, принимаются фактически произведенные в отчетном периоде затраты независимо от срока окончания строительства и ввода в эксплуатацию основных средств, учтенных по счету "Капитальные вложения". Из указанных затрат исключаются суммы износа, начисленного по основным средствам, принадлежащим предприятию, с начала года на отчетную дату по счету "Износ основных средств".

Прибыль для целей налогообложения уменьшается на сумму отчислений в резервные и другие аналогичные фонды до достижения размеров этих фондов, установленных учредительными документами, но не более 25% уставного фонда. При этом сумма отчислений в указанные фонды не должна превышать 50% налогооблагаемой прибыли предприятия. Такие фонды создают возможность предприятию для расширения объема производства.

Дивиденды, выплачиваемые предприятиями физическим лицам, в случае их инвестирования внутри предприятия на реконструкцию, расширение производства и другие исходные цели не подлежат обложению налогом на прибыль.

Большое экономическое значение имеет налоговая льгота, предоставляемая предприятиям на проведение и организацию НИОКР, а также в Российский фонд фундаментальных исследований, Российский фонд технологического развития, но не более чем в общей сложности 10% от налогооблагаемой прибыли, и добровольные взносы в Фонд поддержки предпринимательства и развития конкуренции.

Государственные предприятия имеют право исключать из налогооблагаемой прибыли суммы, направляемые на погашение государственного целевого кредита, полученного для пополнения оборотных средств, в пределах сроков его погашения.

Вторая группа налоговых льгот включает освобожденную часть прибыли, которая затрачивается на содержание объектов и учреждений здравоохранения, народного образования, культуры, спорта, детских дошкольных учреждений и детских лагерей отдыха, домов престарелых и инвалидов, коммунально-бытовой сферы и жилого фонда.

Из налогооблагаемой прибыли исключаются суммы:

на содержание находящихся на балансе предприятий объектов социально-культурного назначения, жилого фонда, а также на аналогичные цели при долевом участии предприятий в соответствии с утвержденными местными органами власти нормативами;

взносов на благотворительные цели, в экологические и оздоровительные фонды, на восстановление культурного и природного наследия, общественным организациям инвалидов, их предприятиям и учреждениям, а также средств, перечисленных предприятиям, учреждениям, организациям здравоохранения, народного образования, социального обеспечения и спорта, но не более 3% облагаемое налогом прибыли, а госучреждениям культуры, искусства, кинематографии - не более 5% облагаемой налогом прибыли;

отчислений государственных и муниципальных образовательных учреждений, а также негосударственных образовательных учреждений непосредственно на нужды обеспечения, развития и совершенствования образовательного процесса.

К третьей группе можно отнести налоговые льготы, предоставляемые малому бизнесу. Данная льгота распространяется и на предприятия, занятые производством и одновременно переработкой сельскохозяйственной продукции, производством продовольственных товаров, товаров народного потребления, медицинской техники и лекарственных средств, а также строительством объектов жилищного, производственного, социального и природоохранного назначения.

При прекращении малым предприятием деятельности, в связи с которой ему предоставлялись налоговые льготы, до истечения пятилетнего срока со дня его регистрации сумма налога на прибыль подлежит внесению в федеральный бюджет РФ в полном размере за весь период функционирования данного предприятия.

В соответствии с Законом РСФСР "Об инвестиционном налоговом кредите" от 20 декабря 1991г. малый бизнес получил особую целевую налоговую льготу - инвестиционный налоговый кредит. Это отсрочка платежа налоговых сумм, предоставляемая органами государственной власти или налоговыми службами.

Для получения налогового кредита малое предприятие заключает с налоговыми органами соглашение, в котором устанавливаются цель использования, сумма, срок погашения и др.

Кроме предприятий с ограниченной численностью инвестиционный налоговый кредит предоставляется приватизированным предприятиям, получившим кредит для выкупа имущества товариществом.

Малые предприятия наряду с применением на общих основаниях метода ускоренной амортизации имеют право списывать дополнительно до 50% стоимости основных фондов со сроком службы свыше трех лет. В случае прекращения деятельности предприятия до истечения одного года сумма дополнительно списанного износа подлежит восстановлению за счет прибыли.

Налоговые льготы четвертой группы предоставляются определенным категориям плательщиков. Не подлежат налогообложению прибыли:

религиозных объединений и предприятий, находящихся в их собственности;

общественных организаций инвалидов и находящихся в их собственности учреждений, предприятий, а также предприятий, учреждений, организаций, в которых инвалиды составляют не менее 50% от общего числа работников, при условии использования не менее половины полученной прибыли на социальные нужды инвалидов;

предприятий, находящихся в регионах, пострадавших от радиоактивного загрязнения;

предприятий с иностранными инвестициями, занятых в сфере материального производства, в течение первых двух лет с момента получения ими балансовой прибыли;

музеев, библиотек, государственных театров, домов культуры, цирков, зоопарков;

предприятий от оказания услуг по размещению государственных ценных бумаг;

организаций Пенсионного фонда РФ, полученные от капитализации временно свободных средств этих организаций и направленные на мероприятия по социальной защите населения;

банков и кредитных учреждений, полученные от представления целевых кредитов на срок три года и более предприятиям любых организационно-правовых форм, используемых на капитальные вложения по развитию их собственной производственной базы.

Органы государственной власти субъектов Федерации помимо указанных льгот имеют право устанавливать для отдельных категорий плательщиков дополнительные льготы в пределах сумм налоговых платежей, направляемых в бюджет. Запрещается предоставлять льготы, носящие индивидуальный характер. Под отдельными категориями плательщиков понимается совокупность предприятий, расположенных на территории района, города, области, по видам деятельности или отраслевому признаку.

По предприятиям, получившим в предшествующем году убыток, освобождается от уплаты налога часть прибыли, направленная на его покрытие в течение последующих 5 лет, при условии полного использования на эти цели средств резервного и других фондов предприятия. [5]

При большом разнообразии налоговых льгот законодательством предусмотрены ограничения для всех плательщиков. Общая сумма льгот на прибыль не может уменьшать фактическую сумму прибыли, исчисленную без учета налоговых льгот, не более чем на 50%.

3.3. Ставки налога на прибыль

1. Налоговая ставка устанавливается (если иное не предусмотрено пунктами 2 - 5 статьи 284 НК) в размере 24%. При этом:

сумма налога, исчисленная по налоговой ставке в размере 6%, зачисляется в федеральный бюджет;

сумма налога, исчисленная по налоговой ставке в размере 16%, зачисляется в бюджеты субъектов Российской Федерации;

сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в местные бюджеты.

Законами субъектов Российской Федерации ставка налога может быть понижена для отдельных категорий налогоплательщиков в отношении налогов, зачисляемых в бюджеты субъектов Российской Федерации. При этом указанная ставка не может быть ниже 12%. (п. 1 в ред. Федерального закона от 24.07.2002 N 110-ФЗ)

2. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах:

1) 20% - со всех доходов, за исключением указанных в подпункте 2 настоящего пункта и пунктах 3 и 4 ст.284 с учетом положений ст.310 настоящего Кодекса; (п.1 в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

2) 10% - от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок.

3. К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие ставки:

1) 6% - по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами - налоговыми резидентами Российской Федерации;

2) 15% - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций.

При этом налог исчисляется с учетом особенностей, предусмотренных ст.275 Налогового Кодекса.

4. К налоговой базе, определяемой по операциям с отдельными видами долговых обязательств, применяются следующие налоговые ставки:

1) 15% - по доходу в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных в подпункте 2 настоящего пункта), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов;

2) 0% - по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего СССР и внутреннего и внешнего валютного долга Российской Федерации. (в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

5. Прибыль, полученная Центральным банком Российской Федерации от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом "О Центральном банке Российской Федерации (Банке России)", облагается налогом по налоговой ставке 0%.

Прибыль, полученная Центральным банком Российской Федерации от осуществления деятельности, не связанной с выполнением им функций, предусмотренных Федеральным законом "О Центральном банке Российской Федерации (Банке России)", облагается налогом по налоговой ставке, предусмотренной п.1 ст284.

Похожие работы

ование и эффективное использование финансовых ресурсов, в том числе прибыли. Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов как с ...

... страны и региона. Для менеджера устойчивая и высокая прибыль фирмы – показатель уровня менеджмента, квалификации, главное условие общественного признания и выгодных контрактов. Для партнеров по бизнесу высокая прибыль фирмы оценивается как показатель финансовой стабильности и низкого риска совместного бизнеса и т.д. Трудовой коллектив заинтересован как в повышении оплаты труда, так и в росте ...

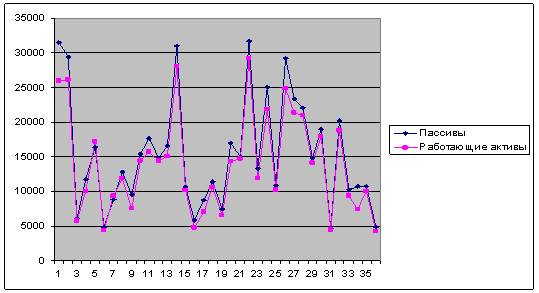

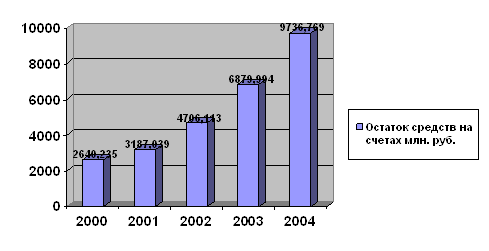

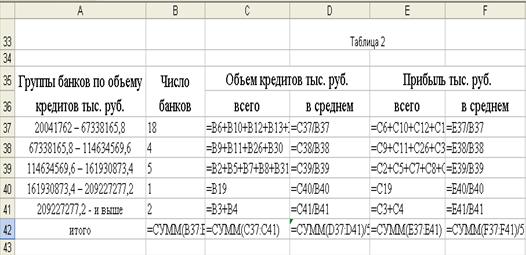

... , которые применяются для выделения из совокупности одних и тех же типов по одному и тому же признаку для явлений, находящихся в различных условиях. 3. Показатели деятельности коммерческих банков При изучении социально-экономических явлений на макроуровне часто применяют группировки, интервалы которых не будут ни прогрессивно возрастающими, ни прогрессивно убывающими. Такие интервалы ...

... мероприятий по освоению выявленных резервов; - анализ оценка качества прибыли; - разработка рекомендаций по наиболее эффективному использованию прибыли с учетом перспектив развития предприятия. 3. Анализ финансовых результатов деятельности предприятия По организации проведения выделяют внутренний и внешний анализ прибыли. Внутренний анализ проводится менеджерами или собственниками ...

0 комментариев